- ستعلن Alphabet وMicrosoft وIntel عن أرباحها اليوم

- سيتم إصدار التقارير بعد اختتام جلسة وول ستريت

- تركز عائدات السحابة والذكاء الاصطناعي والإعلانات على أرباح شركة Alphabet

- من المتوقع أن تتباطأ إيرادات Microsoft السحابية

- الاهتمام بأعمال المسبك في أرباح إنتل

سيتم عرض تقارير أرباح الربع الأول من عام 2024 على المتداولين من 3 شركات تكنولوجيا أمريكية معروفة اليوم بعد إغلاق جلسة وول ستريت. الأبجدية (GOOGL.US)، ومايكروسوفت (MSFT.US)، وإنتل (INTC.US). يمكن أن تساعد التقارير الواردة من الثلاثة في تشكيل المشاعر تجاه قطاع التكنولوجيا الأمريكي. ومع ذلك، يجب على المتداولين أن يضعوا في اعتبارهم أن الأسواق لا يمكن التنبؤ بها وأن زيادة الأرباح لا تتطلب ارتفاعًا في أسعار الأسهم بعد الأرباح - حيث أدت الأرباح المخيبة للآمال من شركة Tesla إلى ارتفاع أسهم الشركات المصنعة للمركبات الكهربائية، في حين تراجعت Meta Platforms في مرحلة ما قبل السوق على الرغم من الإبلاغ عن نتائج أفضل من المتوقع. -نتائج متوقعة. دعونا نلقي نظرة سريعة على ما يتوقعه السوق من Alphabet وMicrosoft وIntel، وما يجب التركيز عليه.

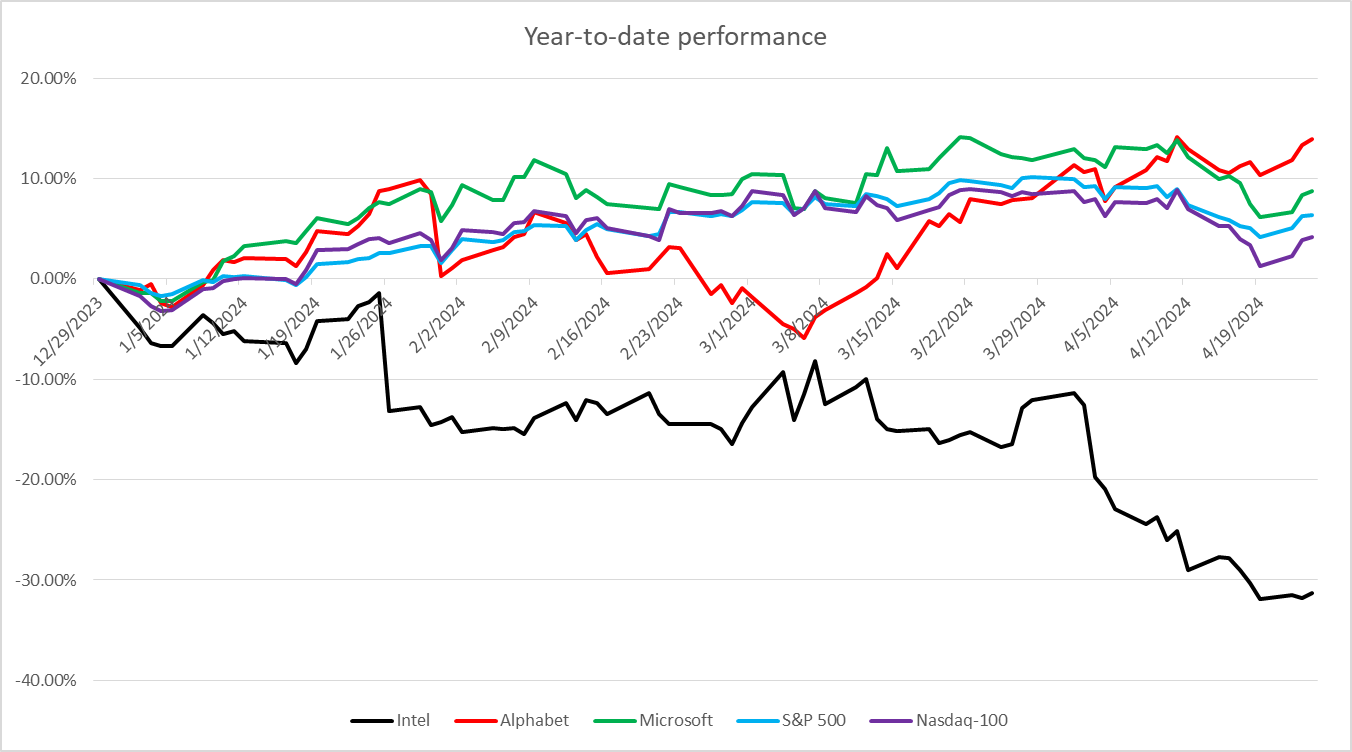

في حين تفوقت شركتا Alphabet وMicrosoft على السوق الواسعة حتى الآن هذا العام، كان أداء Intel ضعيفًا بشكل ملحوظ. المصدر: بلومبرج فاينانس إل بي، أبحاث XTB

من بين ثلاث شركات تكنولوجيا أمريكية كبيرة أعلنت عن أرباحها اليوم، تبدو مايكروسوفت هي الأغلى من حيث نسبة السعر إلى الربحية الآجلة. المصدر: بلومبرج فاينانس إل بي، XTB

Alphabet

تفوقت شركة Alphabet (GOOGL.US) في الأداء على مؤشر S&P 500 وNasdaq-100 حتى الآن هذا العام، حيث ارتفعت بنسبة 14٪ تقريبًا منذ بداية العام حتى الآن. سيكون الاهتمام في تقرير Alphabet في الغالب على ثلاثة أشياء – الذكاء الاصطناعي والسحابة والإعلان. تشير أسواق الخيارات إلى تحرك سعر السهم بعد الأرباح بنسبة 5.7٪.

من المتوقع أن تسجل شركة Alphabet نموًا يزيد عن 13٪ على أساس سنوي في إجمالي إيرادات الربع الأول من عام 2024. ومن المتوقع أن يظل نمو السحابة قوياً. في حين شهد هذا القطاع تباطؤ نموه مع نمو حجمه، يتوقع المحللون أن يظل نمو إيرادات السحابة على أساس سنوي تقريبًا عند نفس المستوى كما في الربع الرابع من عام 2023، والذي كان أعلى من النمو المسجل في الربع الثالث من عام 2024.

ستتم مراقبة السحابة عن كثب لأنها القطاع الأسرع نموًا في شركة Alphabet، لكن المستثمرين سيهتمون أيضًا بالإعلانات - أكبر مصدر لإيرادات الشركة. من المتوقع أن تعلن الشركة عن نمو يزيد عن 10% في إيرادات الإعلانات، وهو تسارع من 9.5% المسجلة في الربع الرابع من عام 2023. وإذا تم تأكيد ذلك، فسيمثل هذا الربع الخامس على التوالي من تسارع نمو إيرادات الإعلانات.

وأخيرًا وليس آخرًا، سيتم أيضًا مراقبة أي تعليقات حول الذكاء الاصطناعي عن كثب. يساعد الغوص في الذكاء الاصطناعي على تعزيز نمو Google Cloud، وبالتالي من المرجح أن يتم تحليل الاثنين جنبًا إلى جنب.

توقعات الربع الأول من عام 2024

- الإيرادات: 79.04 مليار دولار (+13.3% على أساس سنوي)

- خدمات جوجل: 69.06 مليار دولار (+11.5% على أساس سنوي)

- إعلانات جوجل: 60.18 مليار دولار (+10.3% على أساس سنوي)

- جوجل كلاود: 9.37 مليار دولار (+25.8% على أساس سنوي)

- الرهانات الأخرى: 372 مليون دولار (+29.3% على أساس سنوي)

- التحوط: 96 مليون دولار (+14.4% على أساس سنوي)

- الإيرادات باستثناء تكاليف اكتساب حركة المرور: 66.07 مليار دولار (+13.8% على أساس سنوي)

- إجمالي الربح: 44.72 مليار دولار (+14.1% على أساس سنوي)

- هامش الربح الإجمالي: 56.9% مقابل 56.1% قبل عام

- الدخل التشغيلي: 22.39 مليار دولار (+28.6% على أساس سنوي)

- خدمات جوجل: 24.3 مليار دولار (+11.8% على أساس سنوي)

- جوجل كلاود: 672 مليون دولار (+252% على أساس سنوي)

- الرهانات الأخرى: -1.12 مليار دولار

- التحوط: -1.65 مليار دولار

- هامش التشغيل: 28.6% مقابل 25% قبل عام

- صافي الدخل: 19.6 مليار دولار (+30.2% على أساس سنوي)

- صافي الهامش: 22.4% مقابل 21.6% قبل عام

- ربحية السهم المعدلة: 1.53 دولار مقابل 1.17 دولار قبل عام

- النفقات الرأسمالية: 10.24 مليار دولار (+62.8% على أساس سنوي)

لا تزال أسهم Alphabet (GOOGL.US) قريبة من أعلى مستوياتها على الإطلاق. انسحب السهم مرة أخرى في النصف الأول من أبريل 2024، لكنه تمكن منذ ذلك الحين من تعويض جميع الخسائر تقريبًا. يتم تداول السهم تحت منطقة المقاومة 160 دولارًا، وقد يؤدي تقرير أرباح الربع الأول القوي إلى دفع السعر إلى مستويات قياسية جديدة. المصدر: اكس ستيشن 5

مايكروسوفت

تفوق أداء Microsoft (MSFT.US) على مؤشري S&P 500 وNasdaq-100 حتى الآن هذا العام، حيث حقق مكاسب تزيد عن 8% منذ بداية العام حتى الآن، بعد ارتفاع بنسبة 90% في عام 2023. وعندما يتعلق الأمر بتقرير الأرباح القادم، سيركز المستثمرون بشكل أساسي على الأعمال السحابية، والتي كانت محركًا رئيسيًا للنمو مؤخرًا. تشير أسواق الخيارات إلى تحرك سعر السهم بعد الأرباح بنسبة 4.8٪.

من المتوقع أن تعلن Microsoft عن نمو يزيد عن 15% على أساس سنوي في إجمالي الإيرادات في الربع الثالث من العام المالي 2024 (تقويم الربع الأول من عام 2024). ومن المتوقع أن تظل السحابة هي القطاع الأكبر من حيث المبيعات والمحرك الرئيسي للنمو. من المتوقع أن يتباطأ نمو الإيرادات في قطاع السحابة الذكية إلى حوالي 19% على أساس سنوي، من 20.3% على أساس سنوي في الربع الثاني من العام المالي 2024 (تقويم الربع الرابع من عام 2023). ومع ذلك، من المتوقع أن يكون النمو أسرع من 15.9% على أساس سنوي المسجل في الفترة نفسها من العام الماضي. ومع ذلك، من المتوقع أن تشهد فئة إيرادات السحابة الأوسع - إيرادات السحابة التجارية - تباطؤًا في النمو إلى أقل من 20٪ على أساس سنوي لأول مرة في التاريخ.

سيكون الذكاء الاصطناعي موضوعًا مهمًا في إصدار الأرباح. وبشكل أكثر دقة، كيف يؤثر ذلك على النمو في سحابة Azure. ساهم الذكاء الاصطناعي بـ 300 نقطة أساس في نمو Azure في الربع المالي الأول من عام 2024 (تقويم الربع الثالث من عام 2023) وزادت هذه المساهمة إلى 600 نقطة أساس في الربع الثاني من العام المالي 2024 (تقويم الربع الرابع من عام 2023).

كان الربع الثالث من عام 2024 أيضًا هو الربع الأول الكامل بعد دمج Activision في Microsoft بعد الاستحواذ. ومن المتوقع أن يساعد الاستحواذ على تسريع نمو الإيرادات، لكنه في الوقت نفسه كان مخففا للأرباح.

توقعات الربع الثالث من عام 2024

- الإيرادات: 60.88 مليار دولار (+15.2% على أساس سنوي)

- الإنتاجية والعمليات التجارية: 19.54 مليار دولار (+11.6% على أساس سنوي)

- السحابة الذكية: 26.25 مليار دولار (+18.9% على أساس سنوي)

- المزيد من الحوسبة الشخصية: 15.07 مليار دولار (+13.6% على أساس سنوي)

- إيرادات السحابة التجارية: 33.93 مليار دولار أمريكي (+19% على أساس سنوي)

- إجمالي الربح: 42.31 مليار دولار (+15.2% على أساس سنوي)

- هامش الربح الإجمالي: 69.1% مقابل 69.5% قبل عام

- الدخل التشغيلي: 25.64 مليار دولار (+14.7% على أساس سنوي)

- الإنتاجية والعمليات التجارية: 9.93 مليار دولار (+15% على أساس سنوي)

- السحابة الذكية: 11.71 مليار دولار (+23.6% على أساس سنوي)

- المزيد من الحوسبة الشخصية: 4.51 مليار دولار (+6.6% على أساس سنوي)

- هامش التشغيل: 43.0% مقابل 42.3% قبل عام

- صافي الدخل: 21.06 مليار دولار (+15.1% على أساس سنوي)

- صافي الهامش: 34.0% مقابل 34.6% قبل عام

- ربحية السهم المعدلة: 2.83 دولارًا أمريكيًا مقابل 2.45 دولارًا أمريكيًا قبل عام

وصلت Microsoft (MSFT.US) إلى أعلى مستوياتها على الإطلاق فوق 430 دولارًا للسهم الواحد في النصف الثاني من مارس 2024. ومع ذلك، بدأ السهم يعاني في وقت لاحق وانخفض حوالي 8٪ عن أعلى المستويات القياسية. توقفت الانخفاضات عند منطقة الدعم التي تقل عن 400 دولار وبدأ السهم في التعافي. هل سيوفر إصدار أرباح الربع الثالث المالي الوقود للارتفاع إلى أعلى مستوياته على الإطلاق؟ المصدر: اكس ستيشن 5

شركة انتل

في حين أن شركة إنتل (INTC.US) هي شركة أصغر حجمًا وقد لا تجذب اهتمامًا كبيرًا مثل ألفابت أو مايكروسوفت، إلا أن تقريرها سيتم مراقبته عن كثب أيضًا. بعد كل شيء، إنها واحدة من أفضل أسهم أشباه الموصلات في الولايات المتحدة. تأخرت شركة إنتل عن مؤشري S&P 500 وNasdaq-100 بشكل ملحوظ حتى الآن هذا العام، حيث انخفضت بنسبة تزيد عن 30% منذ بداية العام حتى الآن. تشير أسواق الخيارات إلى تحرك سعر السهم بعد الأرباح بنسبة 7.4٪.

من المتوقع أن تعلن إنتل عن نمو بنسبة 8.5% على أساس سنوي في إجمالي إيرادات الربع الأول، مع توقع أن يشهد أكبر قطاع لحوسبة العملاء نموًا بنسبة 30% تقريبًا، ومن المتوقع أن يشهد قطاع مراكز البيانات والذكاء الاصطناعي انخفاضًا في الإيرادات بنسبة 20% تقريبًا. ومع ذلك، سيتم إيلاء الكثير من الاهتمام لأعمال Intel Foundry. تحاول إنتل إعادة تشكيل نفسها كشركة عالمية لتصنيع الرقائق. أعمال المسبك هي تصنيع الرقائق لأطراف ثالثة، تمامًا كما تفعل TSMC. تلقت إنتل الكثير من الأموال من قانون CHIPS لتوسيع القدرة التصنيعية، ولكن هناك بعض العقبات أمام النمو. واحدة من أكبر الأشياء التي تميزها عن TSMC هي حقيقة أن Intel تصمم أيضًا شرائحها الخاصة، مما يحد من إمكانات النمو لأعمال المسبك الخاصة بها. لماذا؟ قد تكون بعض الشركات، مثل AMD، غير راغبة في استخدام خدمات Intel Foundry لأنها تتطلب تسليم Intel، منافسها المباشر، مخططات لتصميماتها الجديدة. ومع ذلك، قد تجتذب إنتل العملاء من بين الشركات التي لا تصمم شرائح من نفس الفئة وتستخدمها مثل إنتل. وتشمل هذه، على سبيل المثال، Nvidia وApple.

وبما أن إنتل تروج لأعمال المسبك باعتبارها المحرك التالي للنمو، فستتم مراقبة التوقعات الخاصة بهذا القطاع عن كثب. ومع ذلك، ينبغي للمرء أن يضع في اعتباره أن هذا القطاع يمثل أقل من 2% من إجمالي إيرادات إنتل وأن نموه قد تباطأ في النصف الثاني من عام 2023، وبالتالي سيستغرق الأمر بعض الوقت قبل أن يصبح ذا معنى حقيقي للشركة.

توقعات الربع الأول من عام 2024

- الإيرادات: 12.71 مليار دولار (+8.5% على أساس سنوي)

- حوسبة العملاء: 7.39 مليار دولار (+28.1% على أساس سنوي)

- مراكز البيانات والذكاء الاصطناعي: 3.45 مليار دولار (-19.2% على أساس سنوي)

- الشبكة والحافة: 1.35 مليار دولار (-13.8% على أساس سنوي)

- مسبك إنتل: 170 مليون دولار (+44% على أساس سنوي)

- موبايل آي: 372 مليون دولار (-18.8% على أساس سنوي)

- إجمالي الربح: 5.70 مليار دولار (+24.8% على أساس سنوي)

- هامش الربح الإجمالي: 44.5% مقابل 38.4%

- الدخل التشغيلي: 562 مليون دولار (-294 مليون دولار قبل عام)

- هامش التشغيل: 4.8% مقابل -2.5% قبل عام

- صافي الدخل: 580 مليون دولار (-169 مليون دولار قبل عام)

- صافي الهامش: 4.5% مقابل -1.5% قبل عام

كان أداء شركة Intel (INTC.US) ضعيفًا بشكل ملحوظ هذا العام. استمر السهم في التحرك هبوطيًا، مخترقًا عددًا من مناطق الدعم ووصل إلى أدنى مستوى له خلال نصف عام. ومع ذلك، توقفت عمليات البيع في النصف الثاني من شهر أبريل وقد تساعد المفاجأة الإيجابية في تقرير أرباح الربع الأول في إطلاق تصحيح صعودي. المصدر: اكس ستيشن 5

ملخص اليوم: انخفاض حاد في الفضة بنسبة 9% 🚨المؤشرات والعملات الرقمية والمعادن الثمينة تحت ضغط

هل يشير البيع المكثف الحالي إلى تراجع شركات الحوسبة الكمومية؟

ارتفعت أسهم هاوميت إيروسبيس 10%، لتصل قيمتها السوقية إلى 100 مليار دولار أمريكي 📈

الولايات المتحدة: انخفاض سيسكو بنسبة 10% بعد إعلان الأرباح 📉 تباين في وول ستريت

"لا تشكل المواد الموجودة في هذه الصفحة نصيحة مالية ولا تأخذ في الاعتبار مستوى فهمك أو أهدافك الاستثمارية أو وضعك المالي أو أي احتياجات أخرى معينة. جميع المعلومات المقدمة، بما في ذلك الآراء، وبحوث السوق، والنتائج الرياضية والتحليلات التقنية المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى، يتم توفيرها لأغراض المعلومات فقط، ولا ينبغي بأي حال من الأحوال تفسيرها على أنها عرض أو التماس لمعاملة في أي أداة مالية، ولا ينبغي تفسير المعلومات المقدمة على أنها مشورة ذات طبيعة قانونية أو مالية. أي قرارات استثمارية تتخذها يجب أن تستند حصرا إلى مستوى فهمك، أو أهدافك الاستثمارية، أو وضعك المالي، أو أي احتياجات أخرى معينة. إن أي قرار بالتصرف بناء على المعلومات المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى هو على مسؤوليتك الخاصة تماما. أنت وحدك المسؤول عن مثل هذه القرارات. إذا كنت في شك أو غير متأكد من أنك تفهم منتجا معينا أو أداة أو خدمة أو معاملة معينة ، فيجب عليك طلب المشورة المهنية أو القانونية قبل التداول. الاستثمار في العقود مقابل الفروقات (CFDs) يحمل درجة عالية من المخاطر، لأنها منتجات قائمة على الرافعة المالية وحركات صغيرة في كثير من الأحيان في السوق يمكن أن يؤدي إلى تحركات أكبر بكثير في قيمة الاستثمار الخاص بك، وهذا يمكن أن يعمل ضدك أو لصالحك. يرجى التأكد من فهمك الكامل للمخاطر التي ينطوي عليها الأمر، مع الأخذ في الاعتبار أهداف الاستثمارات ومستوى الخبرة، قبل التداول، وإذا لزم الأمر، اطلب المشورة المستقلة. "