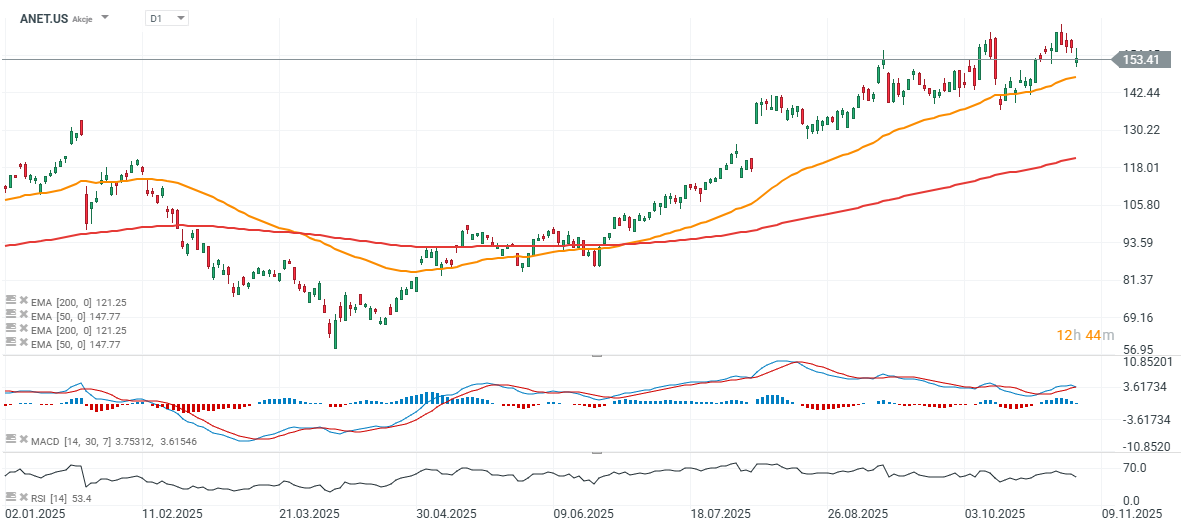

على الرغم من تحقيق إيرادات وأرباح فاقت التوقعات في الربع الثالث من عام 2025، انخفضت أسهم شركة أريستا نتوركس (ANET.US)، الشركة الرائدة في مجال محولات الشبكات وبرمجيات مراكز البيانات، بنحو 12% في بداية تعاملات السوق. فيما يلي أبرز ما جاء في تقرير أريستا للربع الثالث من عام 2025. ومنذ بداية العام، لا يزال السهم مرتفعًا بأكثر من 40%، بعد أن انتعش بنحو 60% منذ أدنى مستوى له في أبريل. ويعكس هذا الانخفاض توجيهات الشركة الحذرة والمتوافقة عمومًا مع توقعات الربع الحالي، وتوقعات هامش ربح أقل قليلاً.

نتائج ربع سنوية قوية

- ربحية السهم المعدلة: 0.75 دولار أمريكي مقابل 0.71 دولار أمريكي المتوقعة (+25% على أساس سنوي).

- الإيرادات: 2.31 مليار دولار أمريكي مقابل 2.27 مليار دولار أمريكي المتوقعة، بزيادة قدرها 27.5% على أساس سنوي.

الهوامش والربحية

- هامش الربح الإجمالي غير المتوافق مع مبادئ المحاسبة المقبولة عمومًا: 65.2%، أي أعلى بنحو نقطة مئوية واحدة من التوقعات.

- صافي الدخل: 962 مليون دولار أمريكي، أي ما يقارب 42% من الإيرادات.

- النقد والاستثمارات: 10.1 مليار دولار أمريكي.

زخم الأعمال

- استمرار قوة قطاعي السحابة والذكاء الاصطناعي، مدعومًا بشراكات مع NVIDIA وOpenAI.

- يعزز إطلاق المنتجات الجديدة والتوسع الجغرافي مكانة أريستا كلاعب رئيسي في البنية التحتية لمراكز البيانات عالية الأداء.

التوقعات

- إيرادات الربع الرابع: 2.3-2.4 مليار دولار أمريكي (نقطة المنتصف: 2.35 مليار دولار أمريكي مقابل 2.33 مليار دولار أمريكي متوقعة).

- هامش الربح الإجمالي: 62-63%، وهو أقل بقليل من الربع السابق.

- إيرادات السنة المالية 2025: حوالي 8.87 مليار دولار أمريكي (+26-27% على أساس سنوي)؛

- هدف طويل الأجل يبلغ 10.65 مليار دولار أمريكي بحلول عام 2026.

تعليق الإدارة

- أبرز الرئيس التنفيذي، جايشري أولال، التنفيذ القوي والاعتماد المتزايد على رؤية أريستا "من المركز إلى السحابة" والشبكات القائمة على الذكاء الاصطناعي.

- أكد كين دودا، المدير التقني، على أداء أجهزة أريستا المتميز في التعامل مع أحمال عمل الذكاء الاصطناعي.

المخاطر ونقاط المراقبة

- قد يؤدي تقلب إمدادات المكونات إلى تأخير الشحنات.

- تزايد المنافسة في قطاعي الذكاء الاصطناعي والشبكات السحابية.

- هوامش الربح تتأثر بمزيج المنتجات وضعف الاقتصاد الكلي بشكل عام.

حققت أريستا ربعًا قويًا مرة أخرى، متجاوزةً التوقعات في كل من الإيرادات والأرباح الصافية. ومع ذلك، فإن توقعات انخفاض هامش الربح، وتوقعات الإيرادات المتوقعة، وتراجع قطاع التكنولوجيا بشكل عام، دفعت إلى جني الأرباح على المدى القصير. على المدى الطويل، لا تزال أريستا في وضع جيد للاستفادة من الطلب المتزايد على حلول الشبكات القائمة على الذكاء الاصطناعي والسحابة.

المصدر: xStation5

ملخص مكالمة المحلل

الطلب مقابل العرض

يتجاوز الطلب العرض بكثير، حيث تُقيّد الشحنات بتوافر المكونات (مدة تسليم تتراوح بين 38 و52 أسبوعًا). وقد أدى ذلك إلى اختناقات مؤقتة في النتائج الفصلية، وأدى إلى نبرة حذرة في التوجيهات.

الصندوق الأزرق

حل هجين يجمع بين أنظمة الصندوق الأبيض التقليدية ومنصات Arista EOS الكاملة.

هوامش ربح أقل من منتجات EOS؛ من المتوقع أن يبقى قطاعًا متخصصًا في عام 2026 (عدد عملاء من خانة واحدة)، ولكنه حيوي استراتيجيًا لحالات الاستخدام القابلة للتوسع.

الواجهة الأمامية ↔ الواجهة الخلفية

- تقارب مستمر (800 جيجابت حاليًا، ويتجه نحو 1.6 تيرابايت).

- تؤكد Arista أن خدمة كلتا الطبقتين تُمثل ميزة تنافسية فريدة يصعب تكرارها.

المنتج والتكنولوجيا والشراكات

- EtherLink / ESUN / UEC: تطوير معايير شبكات Ethernet القابلة للتوسع لأحمال عمل الذكاء الاصطناعي.

- AVA (المساعد الافتراضي المستقل) وNetDL: الاستفادة من الذكاء الاصطناعي لتصميم الشبكات وتشغيلها وتحسينها.

- شراكات واسعة النطاق في مجال الأنظمة البيئية مع NVIDIA وAMD وBroadcom وOpenAI وAnthropic وOracle Accelerate وغيرها.

أبرز المؤشرات المالية والتوجيهات

- الربع الثالث: هامش الربح الإجمالي غير المتوافق مع مبادئ المحاسبة المقبولة عمومًا 65.2% (مزيج مواتٍ + المخزون)؛

- صافي الدخل 41.7% من المبيعات؛ مصاريف التشغيل 16.6% من الإيرادات.

- النقد/الاستثمارات: 10.1 مليار دولار أمريكي؛ تدفق نقدي قوي يبلغ حوالي 1.3 مليار دولار أمريكي.

- التزامات الشراء: ارتفعت إلى 7 مليارات دولار أمريكي (من 5.7 مليار دولار أمريكي) لدعم فترات التسليم الأطول والمنتجات الجديدة.

- الإيرادات المؤجلة: 4.7 مليار دولار أمريكي؛ متقلبة بسبب شروط القبول في عقود الذكاء الاصطناعي.

- توجيهات الربع الرابع: الإيرادات 2.3-2.4 مليار دولار أمريكي؛ جنرال موتورز 62-63%؛ عمليات التشغيل 47-48%؛ معدل نمو الإيرادات المتوقع: ٢١.٥٪.

- السنة المالية ٢٠٢٥: نمو ٢٦-٢٧٪ (حوالي ٨.٨٧ مليار دولار أمريكي)؛ جنرال موتورز: ٦٤٪؛ إيرادات الحرم الجامعي: ٧٥٠-٨٠٠ مليون دولار أمريكي؛ الذكاء الاصطناعي: ١.٥ مليار دولار أمريكي أو أكثر.

- السنة المالية ٢٠٢٦: إيرادات: ١٠.٦٥ مليار دولار أمريكي (زيادة بنسبة ٢٠٪ على أساس سنوي)؛ جنرال موتورز: ٦٢-٦٤٪؛ أتمتة العمليات: ٤٣-٤٥٪ (انخفاض بسبب الاستثمارات الاستراتيجية).

السرد الإداري والخلاصات

ترفض الشركة وصف "التباطؤ"، وتعزو التقلبات إلى توقيت الشحن، وليس إلى الطلب.

انخفضت هوامش ربح المنتجات إلى أقل من ٦٠٪ في ظل مزيج كثيف من السحابة والذكاء الاصطناعي؛ وحققت البرامج/الخدمات ربحية أقل مما توقعه بعض المحللين.

تحافظ أريستا على نموذج يعتمد على الشركاء (الكابلات، الطاقة، التبريد، تكامل وحدة معالجة الرسومات XPU)؛ وقد تستخدم بعض المبيعات ترتيبات JDM/Blue Box.

- تتوقع الإدارة أن يصبح التوسع أسهل بعد عامي 2026-2027.

- لا يوجد تهديد واضح من قسم الشبكات في NVIDIA في أسواق أريستا الرئيسية.

الخلاصة: لا يزال الطلب المدفوع بالذكاء الاصطناعي عند مستويات قياسية، ولكن فترات التسليم الأطول ومزيج الذكاء الاصطناعي/السحابة يُقلّصان هوامش الربح بشكل طفيف. تُمثل استراتيجية "الصندوق الأزرق" تنازلاً محسوباً مع إمكانات قوية للتوسع على المدى الطويل. لا يزال اتجاه التقارب الأمامي/الخلفي يُصبّ في مصلحة أريستا بفضل مجموعتها الشاملة (الأجهزة + نظام التشغيل المُتكامل + أدوات البرمجيات).

لا تزال التوجيهات للفترة 2025-2026 قوية وإن كانت حذرة، مما يعكس تأجيل قبول العملاء للمشاريع القائمة على الذكاء الاصطناعي.

بوينغ ترتفع أسهمها وسط أنباء عن طلبية ضخمة محتملة من الصين لشراء طائرات 737 ماكس 📈

وول ستريت تحاول وقف التراجع الحاد 🗽 سهم شركة مارفل للتكنولوجيا يقفز بنسبة 10%

أسهم شركة رايان إير تتعرض لضغوط وسط الصراع في الشرق الأوسط 📉

سهم الأسبوع: برودكوم مدفوعة بالذكاء الاصطناعي تحقق أرقاماً قياسية

"لا تشكل المواد الموجودة في هذه الصفحة نصيحة مالية ولا تأخذ في الاعتبار مستوى فهمك أو أهدافك الاستثمارية أو وضعك المالي أو أي احتياجات أخرى معينة. جميع المعلومات المقدمة، بما في ذلك الآراء، وبحوث السوق، والنتائج الرياضية والتحليلات التقنية المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى، يتم توفيرها لأغراض المعلومات فقط، ولا ينبغي بأي حال من الأحوال تفسيرها على أنها عرض أو التماس لمعاملة في أي أداة مالية، ولا ينبغي تفسير المعلومات المقدمة على أنها مشورة ذات طبيعة قانونية أو مالية. أي قرارات استثمارية تتخذها يجب أن تستند حصرا إلى مستوى فهمك، أو أهدافك الاستثمارية، أو وضعك المالي، أو أي احتياجات أخرى معينة. إن أي قرار بالتصرف بناء على المعلومات المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى هو على مسؤوليتك الخاصة تماما. أنت وحدك المسؤول عن مثل هذه القرارات. إذا كنت في شك أو غير متأكد من أنك تفهم منتجا معينا أو أداة أو خدمة أو معاملة معينة ، فيجب عليك طلب المشورة المهنية أو القانونية قبل التداول. الاستثمار في العقود مقابل الفروقات (CFDs) يحمل درجة عالية من المخاطر، لأنها منتجات قائمة على الرافعة المالية وحركات صغيرة في كثير من الأحيان في السوق يمكن أن يؤدي إلى تحركات أكبر بكثير في قيمة الاستثمار الخاص بك، وهذا يمكن أن يعمل ضدك أو لصالحك. يرجى التأكد من فهمك الكامل للمخاطر التي ينطوي عليها الأمر، مع الأخذ في الاعتبار أهداف الاستثمارات ومستوى الخبرة، قبل التداول، وإذا لزم الأمر، اطلب المشورة المستقلة. "