- تُظهر نتائج الربع الثالث من عام 2025 للبنوك الأمريكية الرئيسية الثلاثة مرونة القطاع المالي القوية في ظل بيئة اقتصادية كلية صعبة.

- أظهرت البنوك ربحية رأسمالية عالية، وجودة محفظة ائتمانية متينة، وأداءً أفضل من المتوقع في مجالي التداول والاستثمار المصرفي.

- تُظهر نتائج الربع الثالث من عام 2025 للبنوك الأمريكية الرئيسية الثلاثة مرونة القطاع المالي القوية في ظل بيئة اقتصادية كلية صعبة.

- أظهرت البنوك ربحية رأسمالية عالية، وجودة محفظة ائتمانية متينة، وأداءً أفضل من المتوقع في مجالي التداول والاستثمار المصرفي.

تلقينا اليوم أحدث النتائج الفصلية لأكبر البنوك الأمريكية: بنك أوف أمريكا، وويلز فارجو، ومورغان ستانلي. تُقدم هذه التقارير رؤىً جديدة حول وضع القطاع المصرفي الأمريكي، مُوضحةً كيفية تعامل هذه المؤسسات مع تحديات الاقتصاد الكلي وبيئة السوق المتغيرة.

في المقال التالي، سنُحلل النتائج التفصيلية لكل بنك، مُسلطين الضوء على المؤشرات المالية الرئيسية والتوقعات المستقبلية.

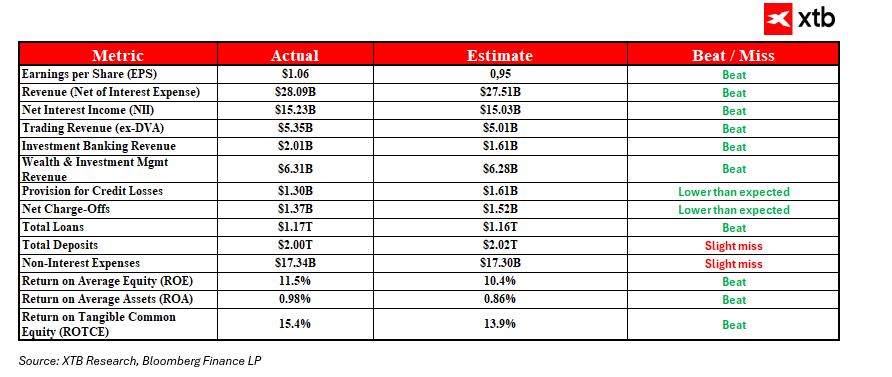

بنك أوف أمريكا - أهم النتائج المُستقاة من نتائج الربع الثالث من عام 2025

تجاوزت الإيرادات وصافي دخل الفوائد التوقعات.

أعلن البنك عن صافي إيرادات بلغ 28.09 مليار دولار أمريكي، متجاوزًا التوقعات بوضوح (27.51 مليار دولار أمريكي). وبلغ صافي دخل الفوائد 15.23 مليار دولار أمريكي، متجاوزًا توقعات السوق. وهذا يُظهر أن بنك أوف أمريكا يُدير أصوله والتزاماته بكفاءة في ظل ارتفاع أسعار الفائدة، مما يدعم ارتفاع هوامش صافي الفائدة.

التداول كمحرك رئيسي لنمو الإيرادات.

حقق قطاع التداول إيرادات بلغت 5.35 مليار دولار أمريكي، متجاوزًا التوقعات البالغة 5.01 مليار دولار أمريكي. وحقق تداول الأسهم أداءً جيدًا بشكل خاص، حيث بلغ 2.27 مليار دولار أمريكي (مقابل 2.08 مليار دولار أمريكي متوقعة). ساهم ازدياد تقلبات السوق وارتفاع أحجام المعاملات في تحقيق نتائج أقوى، مما يُظهر قدرة البنك على الاستفادة من فرص السوق.

تحسن جودة محفظة الائتمان.

انخفضت مخصصات خسائر الائتمان إلى 1.3 مليار دولار أمريكي، مما يعكس تحسنًا في إدارة المخاطر وجودة الأصول. ويشير انخفاض الاحتياطيات إلى أن البنك أقل قلقًا بشأن تخلف العملاء عن السداد، مما يُعزز استقراره المالي.

كفاءة رأس مال أعلى

بلغ العائد على حقوق الملكية (ROE) 11.5%، والعائد على حقوق الملكية الملموسة (ROTCE) 15.4%، متجاوزين بذلك توقعات المحللين. هذا يعني أن بنك أوف أمريكا يستخدم رأس ماله بفعالية لتحقيق عوائد مجزية للمساهمين على الرغم من تحديات الاقتصاد الكلي.

ميزانية عمومية مستقرة مع نمو قوي في القروض

ارتفعت محفظة القروض إلى 1.17 تريليون دولار أمريكي، متجاوزةً التقديرات، مما يشير إلى تزايد الطلب على التمويل. وحافظت الودائع على قوتها عند 2 تريليون دولار أمريكي، مما يُبرز ثقة العملاء القوية وقاعدة تمويل مستقرة.

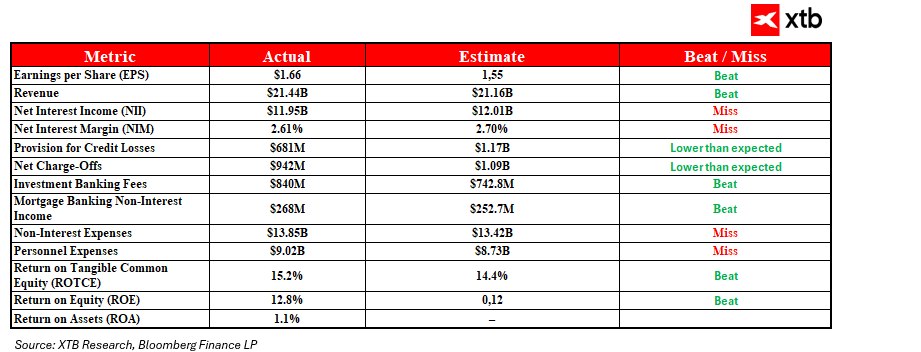

ويلز فارجو - أهم النتائج المستفادة من نتائج الربع الثالث من عام 2025

إيرادات مستقرة، وصافي دخل الفوائد أقل بقليل من التوقعات

حافظ بنك ويلز فارجو على إيرادات قريبة من التوقعات، على الرغم من انخفاض صافي دخل الفوائد بشكل طفيف عند 11.95 مليار دولار أمريكي مقارنةً بـ 12.01 مليار دولار أمريكي المتوقعة. ويعكس هذا نموًا معتدلًا في محفظة القروض والتحديات الاقتصادية التي تُبطئ التوسع.

تحسن ملحوظ في جودة الأصول

انخفضت مخصصات خسائر الائتمان بشكل حاد إلى 681 مليون دولار أمريكي، وهو أقل بكثير من المتوقع البالغ 1.17 مليار دولار أمريكي. وهذا مؤشر واضح على إدارة البنك لمخاطر الائتمان بفعالية، وتحسن جودة محفظته الاستثمارية.

نمو قوي في إيرادات الخدمات المصرفية الاستثمارية

حقق قطاع الخدمات المصرفية للشركات والخدمات المصرفية الاستثمارية إيرادات بلغت 4.88 مليار دولار أمريكي، متجاوزًا بكثير توقعات 4.20 مليار دولار أمريكي. ويعود ذلك إلى زيادة نشاط عمليات الدمج والاستحواذ وارتفاع حجم الصفقات، مما أدى إلى تحقيق رسوم استشارية ومعاملات مجزية.

ارتفاع تكاليف التشغيل يؤثر على الكفاءة

ارتفعت مصاريف التشغيل إلى 13.85 مليار دولار أمريكي، متجاوزةً تقديرات 13.42 مليار دولار أمريكي، مما رفع نسبة الكفاءة (التكاليف إلى الإيرادات) إلى 65%. سيحتاج البنك إلى التركيز بشكل أكبر على ضبط التكاليف للحفاظ على هوامش ربحية جيدة.

عوائد رأس المال تتجاوز التوقعات

بلغ العائد على حقوق الملكية 12.8% (مقابل 12% متوقعة)، وبلغ العائد على رأس المال العامل 15.2% (مقابل 14.4%)، مما يُظهر أنه على الرغم من ارتفاع التكاليف، فقد حسّن البنك كفاءته وحقق عوائد أعلى للمستثمرين.

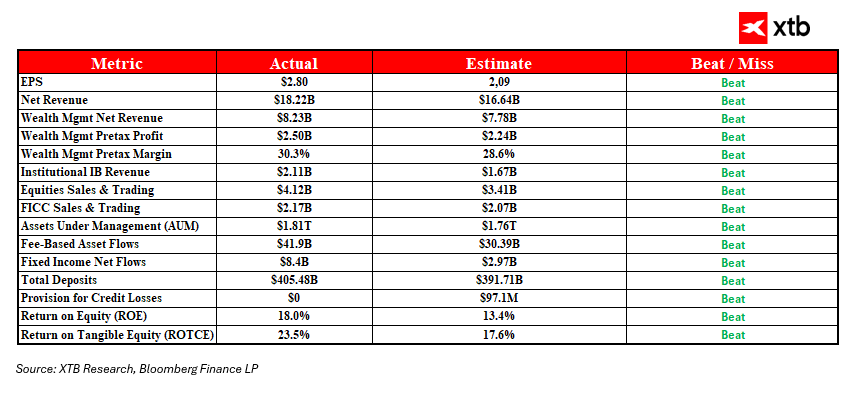

مورغان ستانلي - أهم النتائج المستفادة من نتائج الربع الثالث من عام 2025

تجاوز صافي الإيرادات وقطاع إدارة الثروات التوقعات

أعلن مورغان ستانلي عن صافي إيرادات بلغ 18.22 مليار دولار أمريكي، متجاوزًا التوقعات البالغة 16.64 مليار دولار أمريكي. وحقق قطاع إدارة الثروات إيرادات بلغت 8.23 مليار دولار أمريكي، متجاوزًا التوقعات البالغة 7.78 مليار دولار أمريكي. ويؤكد هذا المكانة القوية للبنك في خدمة عملائه الأثرياء والطلب المتزايد على خدمات إدارة الثروات.

إيرادات قياسية لتداول الأسهم

بلغت إيرادات تداول الأسهم 4.12 مليار دولار أمريكي، بزيادة تقارب 21% عن المتوقع. وقد مكّن تزايد تقلبات السوق وارتفاع أحجام التداول البنك من تحقيق نتائج ممتازة في هذا القطاع.

ارتفاع رسوم الخدمات المصرفية الاستثمارية والاستشارات

ارتفعت إيرادات الخدمات المصرفية الاستثمارية إلى 2.11 مليار دولار أمريكي، وبلغت رسوم الاستشارات 684 مليون دولار أمريكي. ويشير العدد المتزايد من صفقات الدمج والاستحواذ وإصدارات الأوراق المالية إلى انتعاش نشاط الشركات، مما سينعكس إيجابًا على نتائج البنك.

لا حاجة لاحتياطيات إضافية لخسائر الائتمان

لم يزد مورغان ستانلي مخصصاته لخسائر الائتمان، مما يشير إلى استقرار محفظته وانخفاض مخاطره - وهو عامل مهم في البيئة الاقتصادية الحالية.

ربحية عالية وتحسن في ضبط التكاليف

بلغ العائد على حقوق الملكية نسبةً رائعةً بلغت 18%، متجاوزًا التوقعات البالغة 13.4%. ويعكس هذا كفاءة استخدام رأس المال، مما أدى إلى ارتفاع عوائد المساهمين.

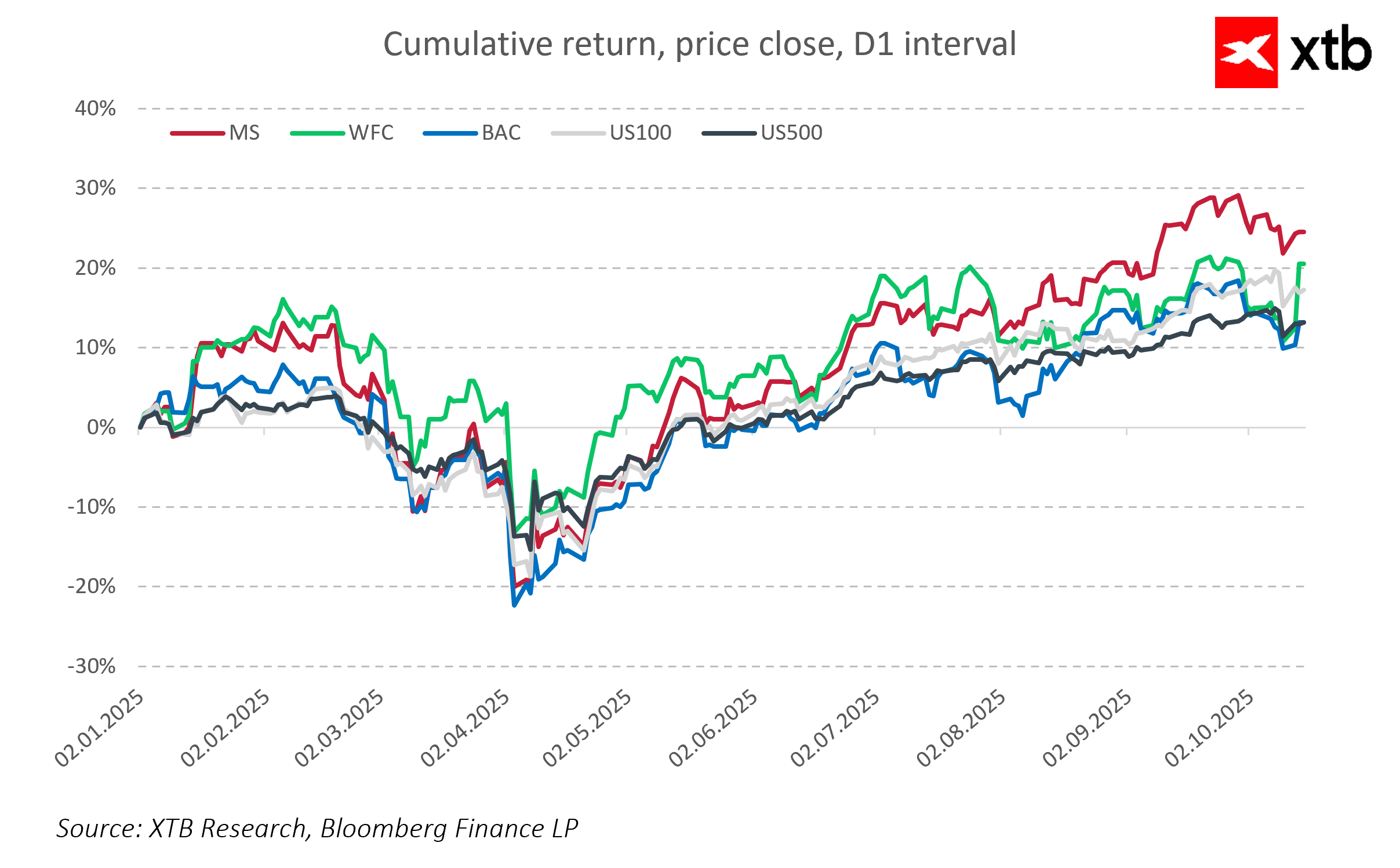

حقق الربع الثالث من عام 2025 نتائج قوية لأكبر البنوك الأمريكية. وتميز مورغان ستانلي بإيرادات قوية من إدارة الثروات وأداء قياسي في تداول الأسهم، مما يُبرز استراتيجيته الفعالة ومكانته السوقية. وأظهر بنك أوف أمريكا مهارةً في إدارة الأصول والخصوم في ظل ارتفاع أسعار الفائدة، مما ساهم في نمو الإيرادات وصافي دخل الفوائد. وأكد ويلز فارجو استقراره المالي وحسّن جودة محفظة الائتمان بشكل ملحوظ، مما قلل من مخاطر الائتمان.

رغم أن عوائد هذه البنوك ليست مذهلة كتلك التي تحققها أكبر شركات التكنولوجيا، إلا أنها لا تزال تتفوق بوضوح على مؤشرات السوق الرئيسية. وبالمقارنة مع مؤشري ستاندرد آند بورز 500 وناسداك 100، تُحقق أكبر البنوك الأمريكية نموًا مطردًا، مما يُثبت قدرتها على توليد القيمة حتى في ظل ظروف السوق الصعبة. وهذا يجعلها خيارات جذابة للمستثمرين الباحثين عن الاستقرار وإمكانات النمو.

مخطط اليوم: تقلبات حادة في زوج الدولار الأمريكي/الين الياباني قبيل صدور مؤشر أسعار المستهلك الأمريكي

شركة أريستا نتووركس تختتم عام 2025 بنتائج قياسية!

حصاد الأسواق: عمليات بيع عالمية في قطاع التكنولوجيا (13 فبراير 2026)

ملخص اليوم: انخفاض حاد في الفضة بنسبة 9% 🚨المؤشرات والعملات الرقمية والمعادن الثمينة تحت ضغط

لا تشكل المواد الموجودة في هذه الصفحة نصيحة مالية ولا تأخذ في الاعتبار مستوى فهمك أو أهدافك الاستثمارية أو وضعك المالي أو أي احتياجات أخرى معينة. جميع المعلومات المقدمة، بما في ذلك الآراء، وبحوث السوق، والنتائج الرياضية والتحليلات التقنية المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى، يتم توفيرها لأغراض المعلومات فقط، ولا ينبغي بأي حال من الأحوال تفسيرها على أنها عرض أو التماس لمعاملة في أي أداة مالية، ولا ينبغي تفسير المعلومات المقدمة على أنها مشورة ذات طبيعة قانونية أو مالية. أي قرارات استثمارية تتخذها يجب أن تستند حصرا إلى مستوى فهمك، أو أهدافك الاستثمارية، أو وضعك المالي، أو أي احتياجات أخرى معينة. إن أي قرار بالتصرف بناء على المعلومات المنشورة على الموقع الإلكتروني أو المرسلة إليك بوسائل أخرى هو على مسؤوليتك الخاصة تماما. أنت وحدك المسؤول عن مثل هذه القرارات. إذا كنت في شك أو غير متأكد من أنك تفهم منتجا معينا أو أداة أو خدمة أو معاملة معينة ، فيجب عليك طلب المشورة المهنية أو القانونية قبل التداول. الاستثمار في العقود مقابل الفروقات (CFDs) يحمل درجة عالية من المخاطر، لأنها منتجات قائمة على الرافعة المالية وحركات صغيرة في كثير من الأحيان في السوق يمكن أن يؤدي إلى تحركات أكبر بكثير في قيمة الاستثمار الخاص بك، وهذا يمكن أن يعمل ضدك أو لصالحك. يرجى التأكد من فهمك الكامل للمخاطر التي ينطوي عليها الأمر، مع الأخذ في الاعتبار أهداف الاستثمارات ومستوى الخبرة، قبل التداول، وإذا لزم الأمر، اطلب المشورة المستقلة.