The problem with the commercial real estate market by some institutions like Wells Fargo and Morgan Stanley is seen as a systemic threat although it is not yet clear whether it is really escalating to such a scale. According to Green Street data, the value of commercial real estate in the U.S. has already fallen by 25% year-on-year, and vacancy rates are also rising:

- Brookfield (BN.US) and Blackstone (BX.US) funds have significant exposure to the commercial real estate situation. Blackstone will report results tomorrow, before the market open;

- Brookfield has already defaulted on nearly $161 million in obligations for office buildings in Washington (DC), due to vacancy but is still pursuing a deal;

- Previously valued at about $784 million, the fund's problems involved properties in Los Angeles (777 Tower, Gas Company Tower), but now it is also affecting a dozen other office buildings;

- According to Bloomberg, Columbia Property Trust, Pacific Investment Management, as well as WeWork and Rhone Group are also having trouble paying off debt and meeting obligations.

Brookfield points out that 95% of its real estate portfolio is high quality properties and demand persists. At the same time, in the Washington metropolitan area, commercial real estate prices are down 36% y/y, and compared to the pre-pandemic period, only 43% of the region's workers need to go to the office at least once a week according to Kastle Systems. Remote work is also popular in other US states. Among the 12 largest office properties in the Brookfield portfolio, occupancy real estate rate in 2022 was 52% compared to 79% in 2018. At the same time, its monthly variable mortgage interest rate rose to about $880,000 in April from just over $300,000 in 2021.

Will CRE affect banks?

- OakTree estimates that banks in the U.S. hold about $1.8 trillion of the $4.5 trillion in outstanding mortgages (about 40 percent), and commercial real estate (CRE) loans account for about 8 to 9 percent of the average bank's assets (not counting any share of commercial mortgage-backed securities);

- Given the leverage of the banking industry, its approximate equity is about $2.2 trillion so a 9% share of assets would mean up to 100% equity which could herald the 'undercapitalization' of many banks;

- According to the BofA report, the average large bank has almost 50% of risky capital in CRE loans, a much larger exposure to smaller banks - up to 167%. According to OakTree, the average CRE exposure is 4.5% of assets for banks over $250 billion and over 11% for banks under $250 billion;

It is still unclear to what extent the problem may affect the financial system - under each mortgage there may have been sufficiently high borrower collateral (LTV) to absorb the losses - it would be crucial to know the terms on which the loans were made. Additionally, defaulted loans could be negotiated and restructured.

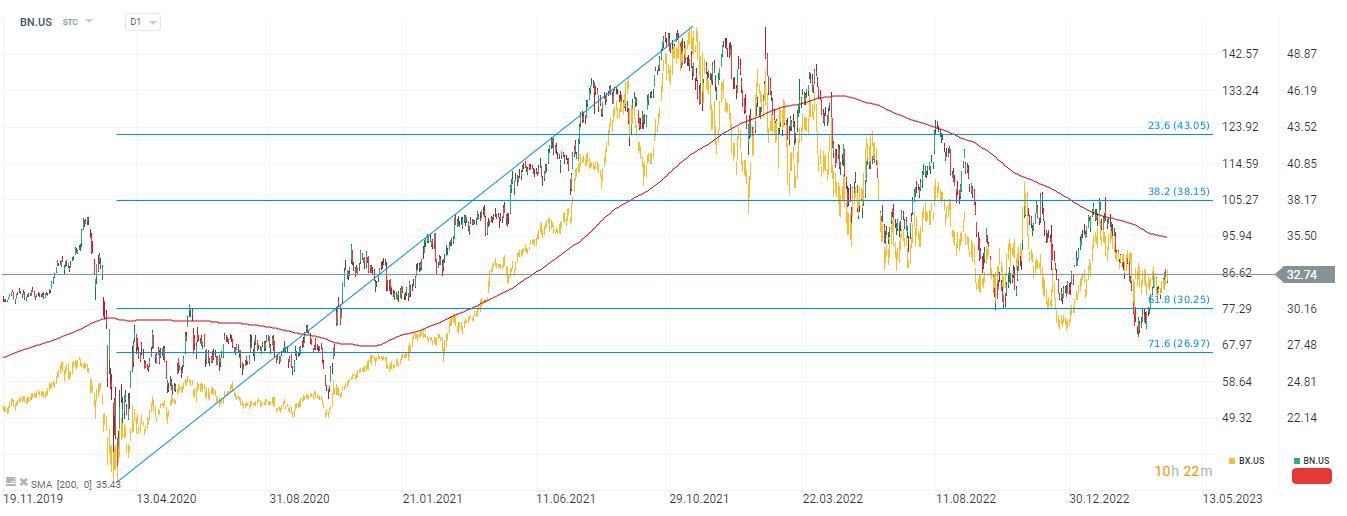

Shares of Brookfield Corp (BN.US) and Blackstone (BX.US), yellow chart. The shares of both companies are moving in a very simmiliar price pattern. Source: xStation5

Shares of Brookfield Corp (BN.US) and Blackstone (BX.US), yellow chart. The shares of both companies are moving in a very simmiliar price pattern. Source: xStation5

Gazdasági naptár: NFP-adatok és amerikai olajkészlet-jelentés 💡

Live Trading - 2026.02.10.

🌍 Gyorsjelentési szezon az XTB-vel

🌍 Gyorsjelentési szezon az XTB-vel

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.