Ebből a leckéből megtudhatjuk:

- Miért játszhat a piaci hangulat fontos szerepet kereskedésünk alatt

- Hogyan mérhetjük a hangulatot

- Mit szűrhetünk le a pozícionáltsági adatokból

Ebből a leckéből megtudhatjuk:

- Miért játszhat a piaci hangulat fontos szerepet kereskedésünk alatt

- Hogyan mérhetjük a hangulatot

- Mit szűrhetünk le a pozícionáltsági adatokból

Bár az eszközök ára alapvetően a fundamentális és technikai tényezők függvénye, viszont a piaci hangulat is befolyásolhatja őket. Valójában a piacokat nagyrészt az érzelmek vezérlik, és az érzelmek tükröződhetnek az árakban.

Például a piac idegesen reagált a Donald Trump győzelemre a 2016-os amerikai elnökválasztások után. Míg a szavazások többsége Hillary Clinton győzelmét jelezte, a piacok megrázkódtak, amikor Trump győztesként jött ki az eseményekből. Az érzelmi reakciók az amerikai dollár és az amerikai indexek eladásához vezettek, de amint az érzelmek megnyugodtak, a kereskedők elkezdték vásárolni a dollárt és a részvényeket is. Miért? Mivel Trump politikáját pozitívnak tekintették az amerikai gazdaság számára. Az első reakciót azonban elsősorban az érzelem határozta meg, nem pedig az alapvető tényezőket. Ezért fontos figyelembe venni a hangulatot a kereskedés során és ismerni, hogy mely mutatók lehetnek hasznosak ezeben a szituációkban.

Mi is az a piaci hangulat?

A piaci hangulatot úgy lehet meghatározni, mint a befektetők általános hozzáállását egy adott eszközhöz vagy a tőzsdék egészéhez. Ez egy érzés vagy pszichológiai szempont, amely kiderül az árak mozgásának aktivitásából. Fontos megjegyezni, hogy az érzelmek nem mindig a fundamentumokon alapulnak. Ez azt jelenti, hogy a befektetők egy bizonyos nézetet követnek, inkább érzelmeik vezénylik őket, mint amit látnak. ‘Buy the rumour, sell the fact’ ezt a mondást is érdemes fejben tartani.

Az érzelemek lehetnek: bearish, semleges vagy bullish. Amikor bearish hangulat uralkodik, a részvényárak csökkennek. Ugyanez érvényes a devizákra is - a bearish érzelmek ott is megjelenhetnek. Másrészt egy bullish nézet pozitív, amely támogatja a részvényeket és a devizapárokat.

Hogyan mérhető ez?

Ez a trükkös rész. Hogyan mérünk olyasvalamit, amely szorosan kapcsolódik a pszichológiához? A pénzpiacokon mindenkinek megvan a saját véleménye és mindenki pengeélen járkál. Ugyanakkor a piaci szereplők körében végzett felmérések alapján számos mutató található. Íme néhány a legnépszerűbbek közül:

-

AAII Bull and Bear - Az AAII befektetői hangulatmérő talán a legnépszerűbb felmérés, amely a Wall Streetre vonatkozik. Az AAII tagok között minden héten ugyanazt az egyszerű kérdést válaszolhatják meg. Az eredményeket az AAII Investor Sentiment Survey kérdőívében állítják össze, amely betekintést nyújt az egyes befektetők hangulatába. Az AAII Investor Sentiment Survey az egyes befektetők hangulata széles körben követett mértéke. A heti felmérés eredményeit olyan weboldalakon teszik közzé, mint a Bloomberg, és sokan követik a piaci szereplők közül.

-

CNN Fear and Greed index - A félelem és a kapzsiság index egy kicsit más konstrukció. Nem a befektetők által végzett felmérésen alapul, hanem figyelembe veszi a különböző intézkedéseket, beleértve azokat is, amelyek a piaci hangulatra utalnak, mint például a VIX index. Az eredmények 0-tól 100-ig terjedő skálán jelennek meg. Minél magasabb az érték, annál lelkesebbek a befektetők. Az 50-es szint semlegesnek tekinthető.

-

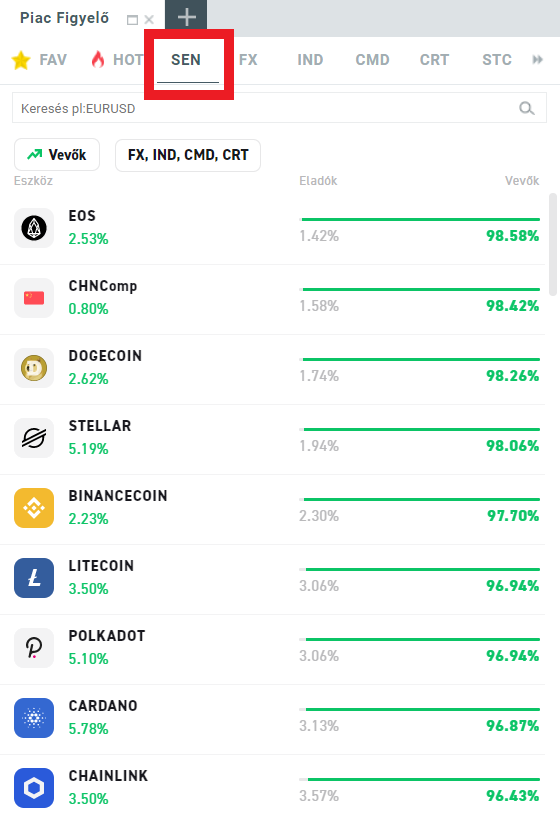

XTB piaci hangulat - a piaci hangulat is ellenőrizhető az xStation 5-ben, a legfejlettebb platformunkban. Mindössze annyit kell tennie, hogy bejelentkezik és kiválasztja a Piac Figyelő szekcióban.

Vannak más mutatók és felmérések is, amelyeket vizsgálhatunk és ezek rendszeresen frissülő, népszerű értékek a kereskedők körében.

Pozícionáltság - a piaci hangulat megközelítése egy másik szemszögből

A pozícionáltság a piaci hangulat másik mérőeszköze lehet. Míg az érzelmi felmérések felvázolják a piac véleményét, a pozícionáltság nyílt kereskedés formájában mutatja meg. Ez azt jelenti, hogy látható a bullish vagy a bearish nézet egy adott deviza, árutőzsde vagy határidős piacokon a nyitott long vagy short pozíciók számában. Például ha egy eiport az amerikai dollárban lévő long pozíciók szilárd növekedését jelzi, akkor ez azt jelenti, hogy a piac kilátása a deviza árfolyamát illetően bullish.

A pozícionáltság legkedveltebb és legértékesebb riportja a CFTC jelentés. Minden kedden közzétett és megtekinthető értékek, amely megmutatja az adott eszköz 20 legnagyobb piaci szereplőjének vagy többnek a pozícionáltságát. a CFTC minden pénteken közzétett adatsora arról, hogy az előző héten hogyan változtak meg a határidős piac szereplőinek long / short pozíciói. Ami számunkra a legfontosabbak az intézményi befektetők megnyitott ügyletek, mivel ezek lehetnek a legnagyobb hatással egy eszköz árára.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Forrás: Bloomberg

Lássuk, hogyan működik ez a gyakorlatban. Nézzük a fenti képet. Amint az látható, a lila vonal az olajra vonatkozó nettó long spekulatív pozícionálást mutatja. Ez azt jelenti, hogy ez a különbség a long és a short pozíció között. Minél magasabban van, annál inkább optimista. Mint látjuk, a nettó long spekulatív pozíciók száma meglehetősen magas, ami azt jelenti, hogy a hangulat erősen bullish.

A CFTC minden egyes jelentését így lehet elemezni, és hasonló információt szolgáltathat. Vessünk egy pillantást arra, hogyan lehet ezt használni a kereskedelemben.

Használat a gyakorlatban:

Most már tudjuk, hogy pontosan mi az a piaci hangulat és hogyan lehet mérni. Ön is tudja, hogyan elemezheti a pozícionáltsági értékeket, amelyeket nem csak a CFTC riprtotok, hanem a bankok és más intézmények is közzé tesznek. Azonban még nem mondtuk el teljesen, hogyan kell felhasználni az információkat a gyakorlatban. Mint tudják, ha a piac bullish, akkor az azt jelenti, hogy az indexek vagy devizák esetén emelkedés következhet. Ilyen helyzetben a pozícionáltsági adatoknak sok megnyitott long pozíciót kell jelezniük. Viszont ez jelenti azt is, hogy ha valami váratlan történik, akkor a befektetőknek gyorsan zárniuk kell kereskedéseiket, ha az az adott eszköz árának jelentős csökkenéséhez vezethet. Amint láthatjuk, hasonló helyzet alakult ki 2015 márciusában az amerikai dollárnál. A piac bullish volt a dollárral kapcsolatban és a nettó long pozicionálás rendkívül magas volt.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

A Fed azonban úgy döntött, kamatdöntő találkozóján nem küld szigorító jelet, ami arra kényszerítette a kereskedőket, hogy dollár longjaikat lezárták. Ez az USA dollár drámai eséséhez vezetett, amely az EURUSD-t 1,05-ről 1,10-re emelte kevesebb mint 3 órán belül, amelyet az alábbi grafikonon láthatunk.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Sőt, az hangulati adatok felhasználhatók annak megállapítására is, hogy lehetséges-e a közelmúltbeli tendencia folytatása. Például, ha a részvényindexeken szép emelkedést tapasztalunk és a hangulat továbbra is rendkívül erős és a pozicionálás is magas, azt jelentheti azt, hogy nincs sok lehetőség a folytatásra. Ha az egész piac long, akkor ki vásárolna részvényeket?

Nincs ez mind kőbe vésve

Ahogy azt bemutattuk, a piaci hangulat hasznos eszköz lehet a piac elemzésében. Ellentétes indikátorként működhet, de azt is megmutathatja, hogy van-e még erő a nemrég mutatott mozgások folytatásához.Ez azonban csak egy dolog, amelyre érdemes figyelni. A hangulati jelek és a pozícionáltsági mutatók késhetnek, ami azt jelenti, hogy szokás szerint a változást késleltetvev jelezhetik, nem egy konkrét lépés előtt. Ezért kell ezeket is csak kiegészítő eszközként használni, és nem egyetlen mutatóra támaszkodni a piaci magatartás elemzését illetően.

Ez a cikk kizárólag általános tájékoztatásra és oktatási célokat szolgál. Bármely vélemény, elemzés, ár vagy egyéb tartalom nem minősül befektetési tanácsnak vagy ajánlásnak. Bármely kutatás nem a befektetési tanácsadás függetlenségének megfelelően szükséges jogi követelményeknek megfelelően készítették el, és mint ilyen, marketingkommunikációnak tekinthető. Az XTB semmiféle felelősséget nem vállal a veszteségért vagy kárért, beleértve a nyereség elvesztését is, amely közvetlenül vagy közvetve felmerülhet az ilyen információk felhasználásával vagy használatával.

Kérjük, vegye figyelembe, hogy a történelmi adatokon vagy teljesítményen alapuló információk és kutatások nem garantálják a jövőbeli teljesítményt vagy eredményeket.

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.