-

La crisis institucional en Estados Unidos y la presión sobre la Reserva Federal están elevando una “prima de riesgo de gobernanza” que impulsa oro y plata como refugio.

-

La geopolítica y el aseguramiento de suministro están vaciando inventarios y tensionando a los metales del grupo del platino (PGM), con aranceles a Rusia como catalizador.

-

La demanda tecnológica (IA, defensa y transición energética) sostiene el rally de metales industriales como el cobre, en un contexto de oferta rígida y plazos de inversión muy largos.

-

La crisis institucional en Estados Unidos y la presión sobre la Reserva Federal están elevando una “prima de riesgo de gobernanza” que impulsa oro y plata como refugio.

-

La geopolítica y el aseguramiento de suministro están vaciando inventarios y tensionando a los metales del grupo del platino (PGM), con aranceles a Rusia como catalizador.

-

La demanda tecnológica (IA, defensa y transición energética) sostiene el rally de metales industriales como el cobre, en un contexto de oferta rígida y plazos de inversión muy largos.

El mercado global de materias primas ha entrado en una fase de efervescencia que no se limita a una simple corrección de precios, sino que responde a una reconfiguración estructural de los activos de refugio y los insumos industriales. El detonante inmediato de este nuevo tramo alcista es la crisis institucional sin precedentes en Estados Unidos, donde la investigación judicial contra el presidente de la Reserva Federal, Jerome Powell, ha introducido una prima de riesgo de gobernanza en el corazón del sistema financiero. Al cuestionarse la autonomía del banco central frente a las presiones de la administración política, los inversores han comenzado a descontar un escenario de debilidad monetaria y una eventual claudicación ante la inflación. Este entorno ha propulsado al oro por encima de los 4.620 dólares y a la plata hacia los 85 dólares, niveles que reflejan no solo una huida hacia la seguridad, sino una desconfianza sistémica hacia las monedas fiduciarias y los instrumentos de deuda tradicionales, lo que ha generado una estructura alcista impecable dentro de un canal de largo plazo.

Metales estratégicos, aranceles y la carrera por el almacenamiento

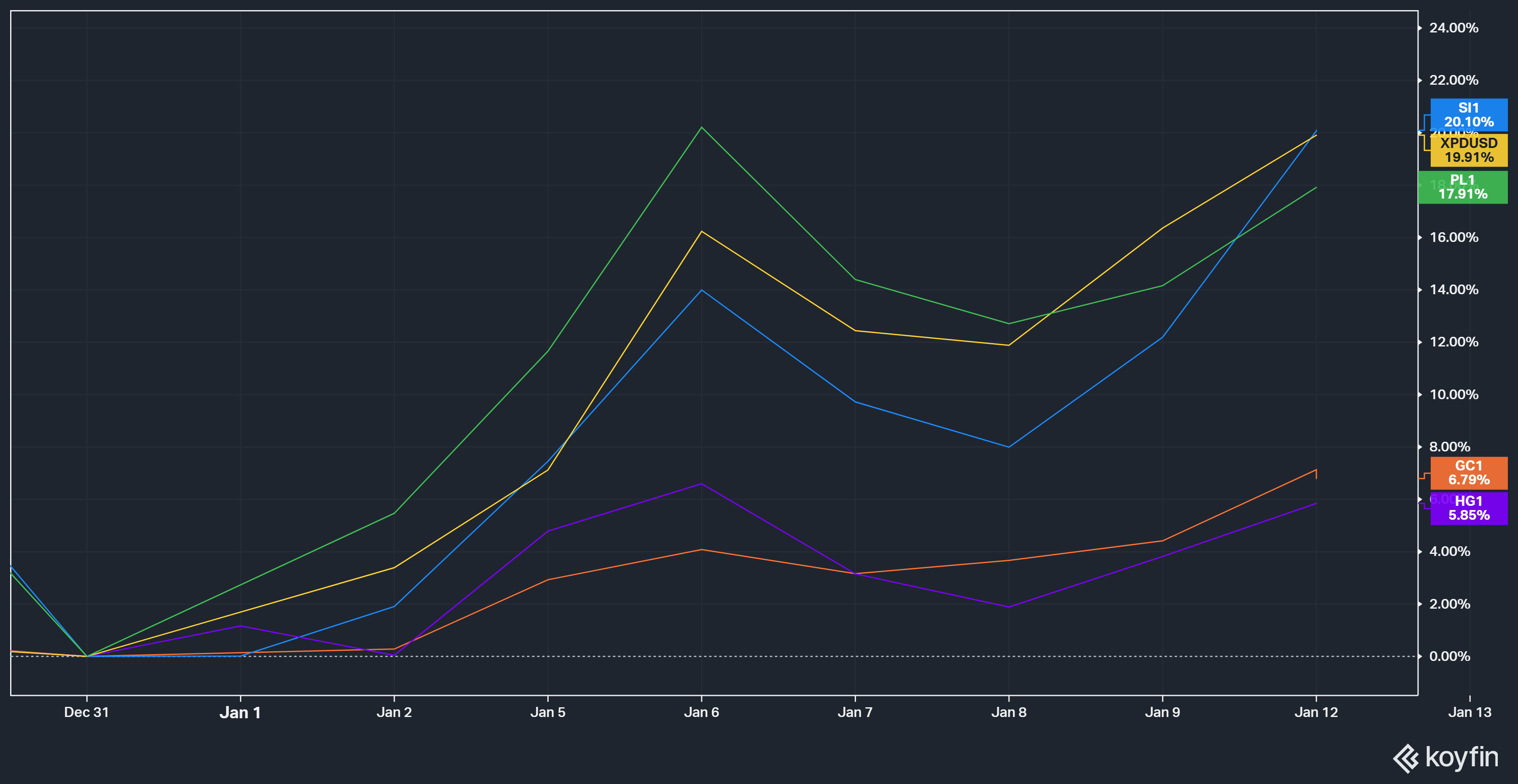

Performance acumulada de corto plazo (Enero 2026). Este gráfico de rendimiento acumulado muestra cómo el oro y la plata lideran el rally del sector con retornos que ya superan el 20% y el 19% en lo que va del año, confirmando la huida masiva hacia activos reales. La pendiente ascendente tras el 8 de enero coincide con el aumento de la incertidumbre sobre la Fed, posicionando a los metales preciosos muy por encima del cobre (+5.85%), que mantiene un avance sólido pero más moderado. Fuente: Koyfin.

Performance acumulada de corto plazo (Enero 2026). Este gráfico de rendimiento acumulado muestra cómo el oro y la plata lideran el rally del sector con retornos que ya superan el 20% y el 19% en lo que va del año, confirmando la huida masiva hacia activos reales. La pendiente ascendente tras el 8 de enero coincide con el aumento de la incertidumbre sobre la Fed, posicionando a los metales preciosos muy por encima del cobre (+5.85%), que mantiene un avance sólido pero más moderado. Fuente: Koyfin.

A este ruido político se suma una geopolítica de economía de guerra que está alterando los flujos comerciales de metales críticos. La clasificación del platino y el paladio como metales estratégicos por parte de organismos oficiales ha disparado una carrera por el almacenamiento preventivo ante la amenaza de aranceles masivos a las importaciones rusas, que podrían alcanzar niveles prohibitivos del 828%. Esta lógica de aseguramiento de suministros está provocando un vaciamiento de los inventarios en los almacenes del Comex y de Londres, donde los participantes del mercado prefieren mantener la posesión física del activo en lugar de contratos financieros. El resultado es un mercado de metales del grupo del platino (PGM) sumido en un déficit estructural, con instituciones financieras ajustando sus objetivos de precios al alza de forma agresiva para reflejar una escasez que difícilmente se resolverá en el corto plazo, especialmente ante la aparición de nuevos contratos de futuros con respaldo físico que restringen aún más la oferta disponible.

Ciclo de largo plazo y aceleración exponencial (2025-2026). En esta comparativa histórica, se observa un cambio de régimen a partir del último trimestre de 2025, donde la plata (SI1) se dispara con un retorno superior al 181%, dejando atrás incluso al excepcional desempeño del platino (PL1, 142%). Esta divergencia visual subraya que no estamos ante una fluctuación cíclica ordinaria, sino ante un superciclo donde la escasez física y el riesgo geopolítico han catapultado a los metales hacia una revalorización sin precedentes en la última década.Fuente: Koyfin.

Ciclo de largo plazo y aceleración exponencial (2025-2026). En esta comparativa histórica, se observa un cambio de régimen a partir del último trimestre de 2025, donde la plata (SI1) se dispara con un retorno superior al 181%, dejando atrás incluso al excepcional desempeño del platino (PL1, 142%). Esta divergencia visual subraya que no estamos ante una fluctuación cíclica ordinaria, sino ante un superciclo donde la escasez física y el riesgo geopolítico han catapultado a los metales hacia una revalorización sin precedentes en la última década.Fuente: Koyfin.

Cobre e IA

Más allá del ámbito de los metales preciosos, el rally de los metales industriales como el cobre encuentra su motor en una revolución tecnológica que no puede esperar. La expansión explosiva de los centros de datos necesarios para la inteligencia artificial ha creado un nuevo vector de demanda que compite directamente con la transición energética y la modernización de los sistemas de defensa global. Estimaciones recientes sugieren que solo el sector de la IA podría duplicar el consumo de cobre para 2030, una presión adicional para una oferta minera que enfrenta retrasos de hasta 18 años en la puesta en marcha de nuevos proyectos. Esta brecha temporal entre la demanda tecnológica inmediata y la capacidad de producción física asegura que cualquier corrección de precios sea vista como una oportunidad de compra, consolidando un piso de precios mucho más elevado que el promedio histórico y permitiendo que la cotización se mantenga firme dentro de un patrón de máximos y mínimos ascendentes.

Desdolarización, compras de bancos centrales y tensiones geopolíticas

Finalmente, el sentimiento del mercado se ve alimentado por un fenómeno de desdolarización acelerada liderado por los bancos centrales de economías emergentes, que han convertido al oro en la piedra angular de su diversificación de reservas. Este flujo constante de compra soberana actúa como un soporte estructural que absorbe las tomas de utilidades de los inversores minoristas, manteniendo el precio del metal precioso cerca de sus techos históricos. Mientras persistan las tensiones en Oriente Medio, con las protestas en Irán añadiendo una capa de incertidumbre sobre el suministro energético, y el dólar continúe bajo presión por las apuestas de recortes de tasas en EE. UU., los metales mantienen intacto su atractivo. Este impulso sugiere que el mercado pronto podría intentar ataques hacia barreras psicológicas aún más altas, como los 5.000 dólares en el oro o las tres cifras en la plata, impulsado por una convergencia de riesgos políticos, monetarios y geopolíticos que parecen lejos de disiparse en el horizonte cercano.

_______________________

El regreso de los refugios: oro y plata saltan al alza en plena tormenta geopolítica

El precio del petróleo no frena: ni la escolta naval de EE. UU. logra contener la escalada

La Marina de EE.UU. en Ormuz: por qué un tuit de Trump movió el petróleo, las bolsas y el dólar al mismo tiempo

Target gana más de lo esperado y proyecta hasta US$8,50 por acción: ¿ha tocado fondo después de 13 trimestres difíciles?

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "