- El azúcar cotiza en mínimos de más de cinco años por un deterioro estructural de la demanda, impulsado por el efecto GLP-1 y el aumento de posiciones cortas, manteniendo un sesgo bajista mientras no cambie la estructura técnica ni se ajuste la oferta global.

- El azúcar cotiza en mínimos de más de cinco años por un deterioro estructural de la demanda, impulsado por el efecto GLP-1 y el aumento de posiciones cortas, manteniendo un sesgo bajista mientras no cambie la estructura técnica ni se ajuste la oferta global.

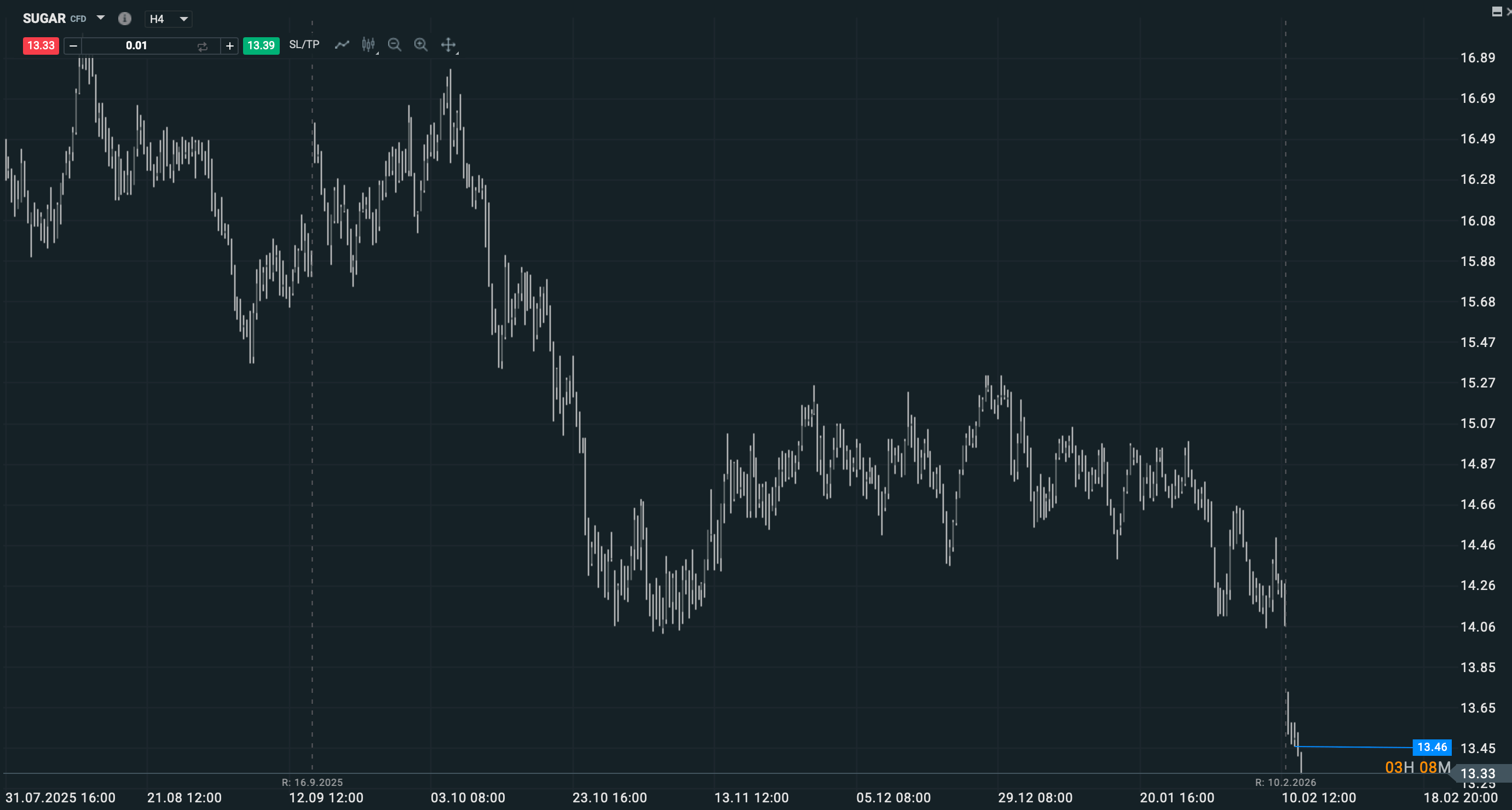

El azúcar está viviendo uno de esos movimientos silenciosos que, cuando uno se da cuenta, ya llevan meses desarrollándose. No ha habido titulares espectaculares cada día, ni pánico evidente, pero el precio ha hecho su trabajo: ha caído con constancia hasta marcar mínimos de más de cinco años, perforando la zona de los 14 centavos por libra en el contrato de Nueva York y situándose a menos de la mitad de los niveles observados a finales de 2023.

Eso no es una simple corrección técnica. Es un cambio estructural en la percepción del mercado.

Durante años, el azúcar contó con el respaldo clásico de una oferta relativamente ajustada, ciclos agrícolas largos y una demanda que, aunque descendente en países desarrollados por motivos de salud, seguía creciendo en economías emergentes. La producción mundial se ha mantenido en torno a los 180 millones de toneladas anuales, con Brasil e India sosteniendo el grueso del suministro y sin grandes recortes visibles. El equilibrio oferta-demanda no parecía dramáticamente descompensado.Y, sin embargo, el precio se ha desplomado.

La clave está en la demanda, pero no en términos lineales. El consumo en Estados Unidos, México y partes de Europa ha sorprendido a la baja. El Departamento de Agricultura de Estados Unidos revisó su estimación de uso interno, recortando el consumo previsto hasta 12,3 millones de toneladas para el ejercicio hasta 2026. No es una cifra catastrófica, pero sí suficiente para alterar las expectativas.

El factor diferencial no es una moda pasajera, sino la irrupción de los medicamentos GLP-1, utilizados para la pérdida de peso, que reducen de forma notable el apetito y, en particular, el deseo de alimentos dulces. No hablamos de un cambio leve en preferencias, sino de un ajuste en el comportamiento de los grandes consumidores. Y aquí el mercado es especialmente sensible.

Se estima que el 20% superior de los consumidores concentra cerca del 65% de las ventas de productos como galletas o helados. Si parte de ese grupo reduce drásticamente su consumo por efecto de estos tratamientos, el impacto es desproporcionado. Es lo que los analistas denominan un efecto no lineal: pequeñas variaciones en el número de “súper usuarios” generan caídas significativas en el volumen total.

El mercado tardó en reconocerlo, pero cuando lo hizo, reaccionó con contundencia. Las posiciones cortas han aumentado hasta niveles cercanos a máximos de cinco años, reflejando un posicionamiento extremadamente bajista. No es solo precio cayendo; es convicción bajista acumulándose.

Y aquí es donde entra el análisis técnico y táctico.

El azúcar ha encadenado una secuencia clara de máximos y mínimos decrecientes en gráfico diario y semanal. No hay todavía una figura de vuelta ni divergencias evidentes que sugieran un suelo estructural. El mercado no está rebotando con fuerza, está goteando hacia abajo. Ese tipo de movimiento suele ser más peligroso para quien intenta anticipar el mínimo que para quien se alinea con la tendencia.

En este contexto, cualquier proceso bajista que se reactive tras pequeños rebotes técnicos puede resultar interesante a corto plazo. No se trata de vender en pánico, sino de esperar retrocesos hacia zonas de resistencia dinámica, medias móviles descendentes o niveles previos de soporte convertidos en resistencia, y evaluar si el mercado vuelve a mostrar debilidad.

Ahora bien, hay un matiz relevante en materias primas agrícolas como el azúcar: el riesgo de gap.

El mercado puede abrir con huecos significativos tras fines de semana o festivos, especialmente si surgen noticias sobre producción en Brasil, decisiones regulatorias en India, cambios en subsidios o revisiones relevantes de demanda. La estructura agrícola tiene ciclos largos y está fuertemente influida por políticas gubernamentales, lo que incrementa la probabilidad de movimientos bruscos fuera de horario.

Por eso, desde un enfoque táctico, puede ser prudente evitar mantener posiciones abiertas cuando el mercado esté cerrado, especialmente si se opera con apalancamiento.

El entorno macro tampoco está ofreciendo soporte claro al azúcar. El dólar ha mostrado debilidad reciente, lo que en teoría debería favorecer materias primas denominadas en esa moneda. Sin embargo, en este caso el factor dominante no es monetario, sino estructural. El consumo se está ajustando y la oferta no reacciona con rapidez, ya que la caña de azúcar requiere inversiones y ciclos largos. Muchos productores, además, cuentan con apoyos estatales que amortiguan la presión inmediata de precios.

Esto genera una combinación compleja: producción estable, demanda debilitándose y especuladores reforzando el lado corto.

Paradójicamente, mientras el azúcar sufre, el mercado lácteo vinculado a productos proteicos registra el movimiento contrario. Los concentrados de suero y aislados de proteína han experimentado un fuerte aumento de precios, impulsados por el auge de dietas altas en proteína y la recomendación médica de evitar pérdida de masa muscular con los GLP-1. El capital rota. El consumo rota. El mercado también.

Desde el punto de vista psicológico, el azúcar se encuentra en una fase donde la narrativa es claramente bajista. Y cuando el posicionamiento es tan extremo, conviene no descartar rebotes violentos por cobertura de cortos. Pero esos rebotes, mientras no rompan la estructura de máximos decrecientes, deben interpretarse como oportunidades tácticas más que como cambios de tendencia.

El mercado ha pasado de ignorar el problema a sobrerreaccionar ante el riesgo de caída en consumo. La pregunta ahora no es si el azúcar está barato respecto a 2023, sino si el mercado ya ha descontado suficientemente el nuevo escenario de demanda o si aún queda recorrido a la baja.

Mientras la estructura técnica no cambie y la presión bajista se reactive tras cada rebote, el sesgo sigue siendo descendente. Operar a favor de esa inercia puede tener sentido a corto plazo, siempre con una gestión estricta del riesgo y especial atención a los cierres semanales y a los eventos fundamentales que puedan generar gaps de apertura.

En materias primas agrícolas, el precio puede tardar en girar, pero cuando lo hace suele ser brusco. Hasta entonces, la tendencia es clara: el azúcar ha dejado de ser un activo defensivo y enfrenta un ajuste estructural en su demanda.

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

Tres mercados a seguir la próxima semana (06.03.2026)

Cómo la guerra con Irán está alterando el suministro mundial de energía

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "