- Las criptomonedas intentan estabilizarse tras la venta masiva, con Bitcoin atrapado entre 65.000 y 70.000 dólares y acumulando cuatro semanas en rojo.

- La demanda institucional pierde fuerza, con inflows mínimos, cobertura bajista dominante y Harvard reduciendo exposición a Bitcoin mientras aumenta su apuesta por Ethereum.

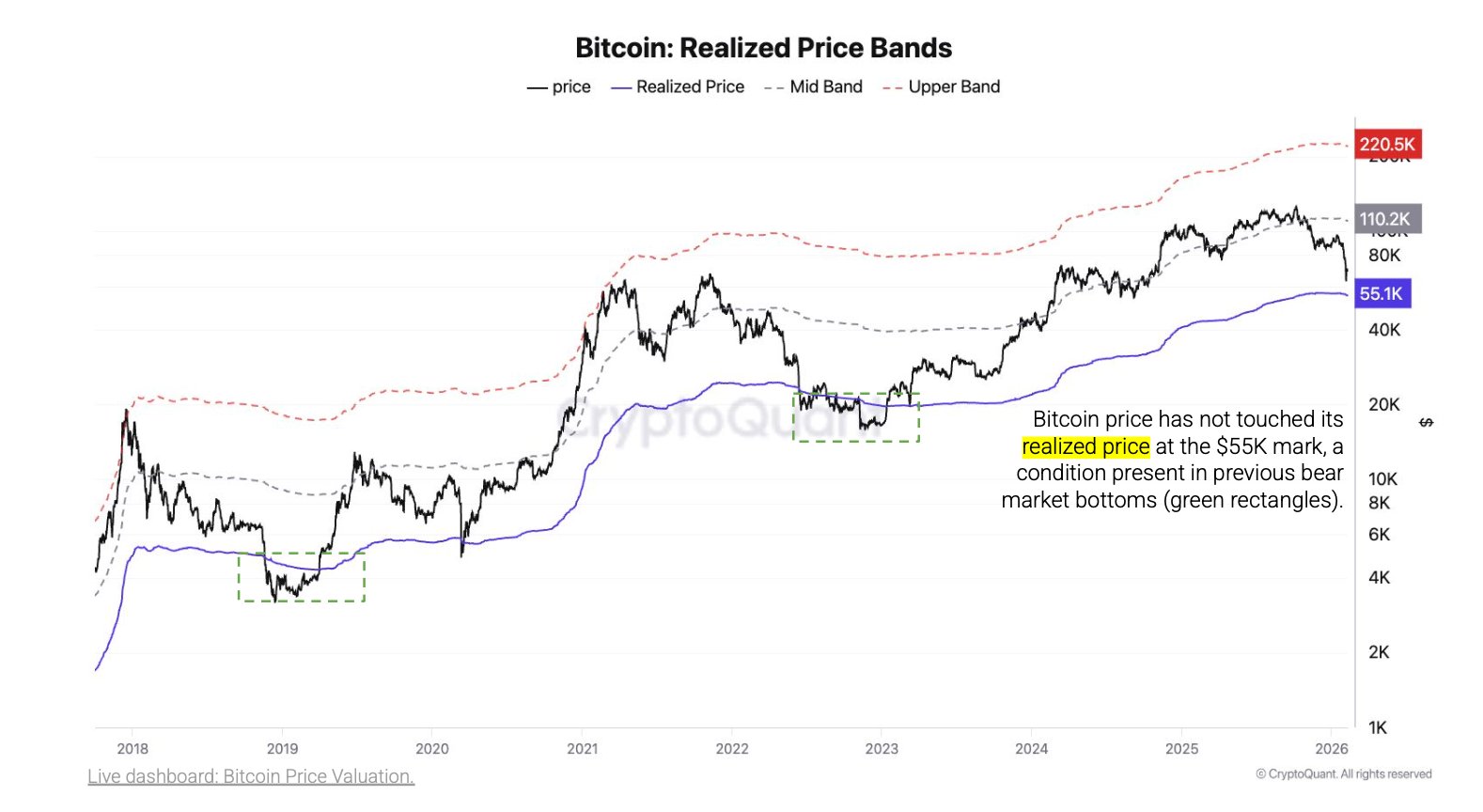

- Los datos on‑chain de CryptoQuant sugieren que los 60.000 dólares no serían el suelo real, con un “fondo” más probable cerca de 55.000.

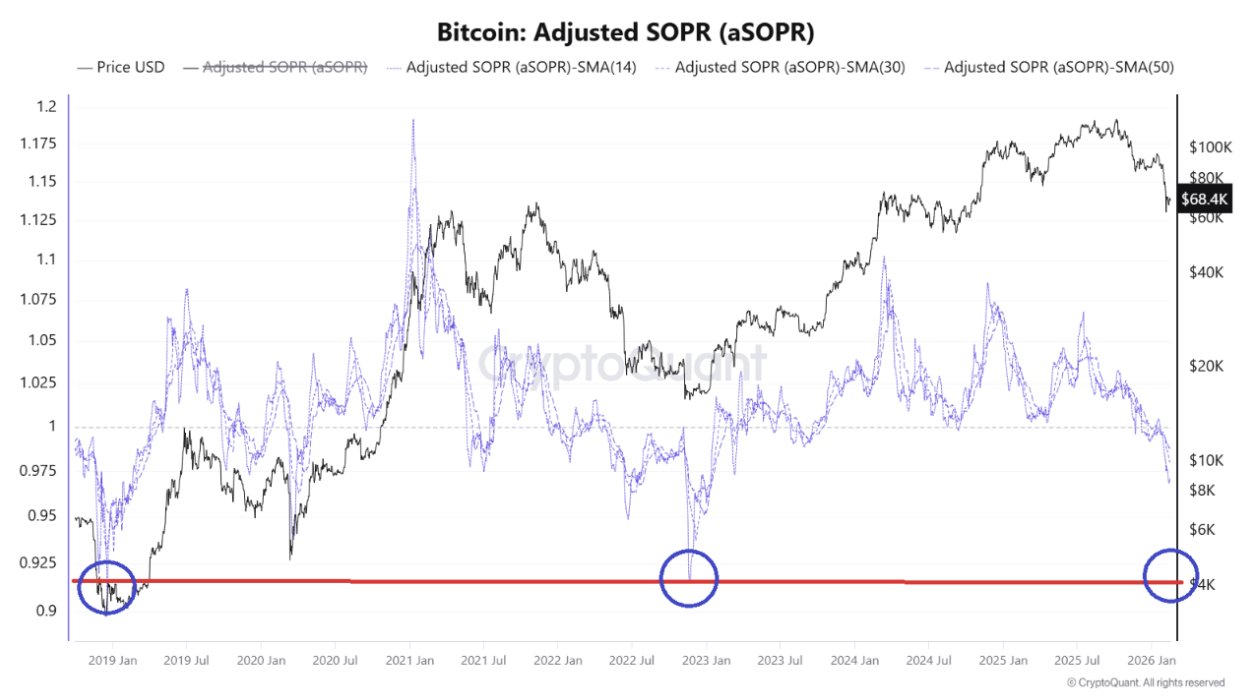

- El aSOPR cae a niveles típicos de estrés profundo, señal de ventas con pérdidas y posible capitulación de manos débiles.

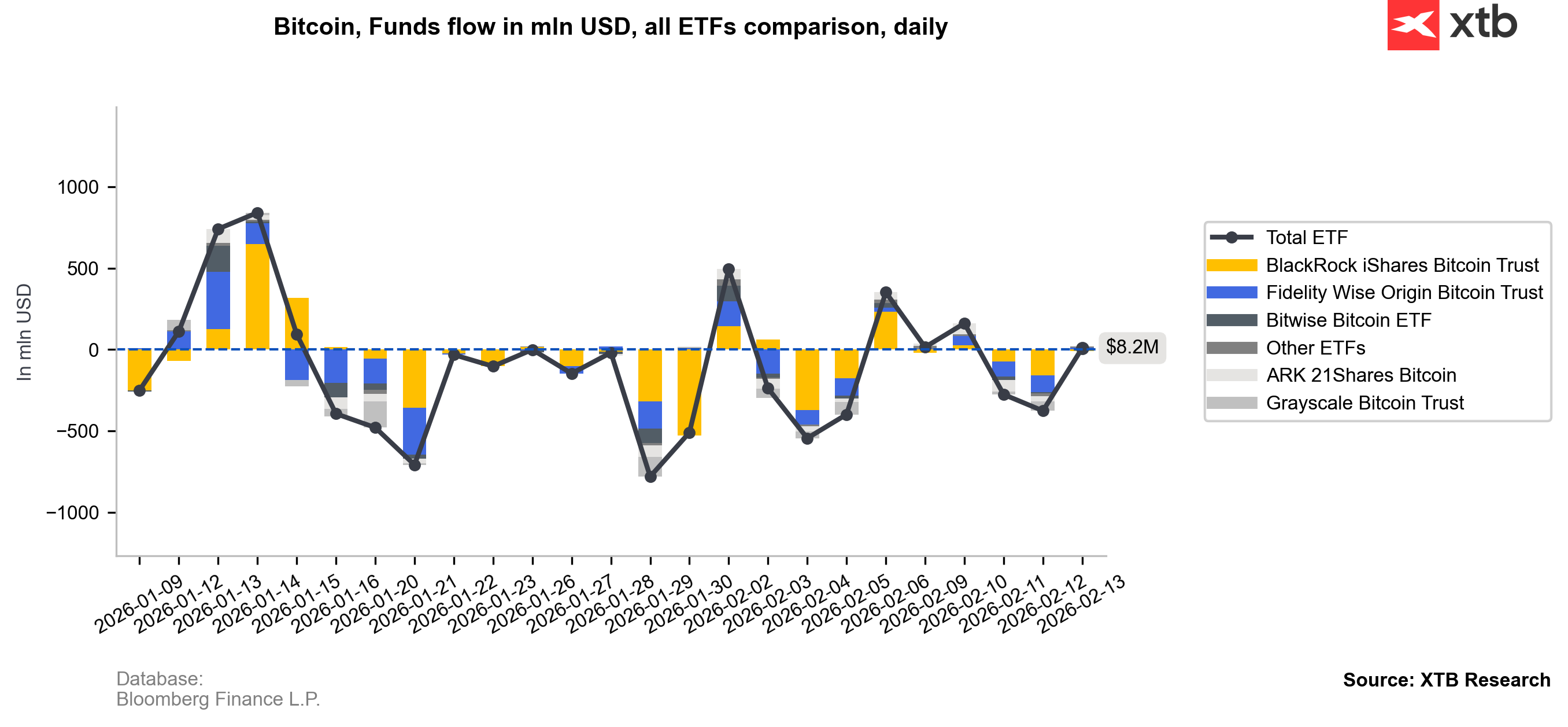

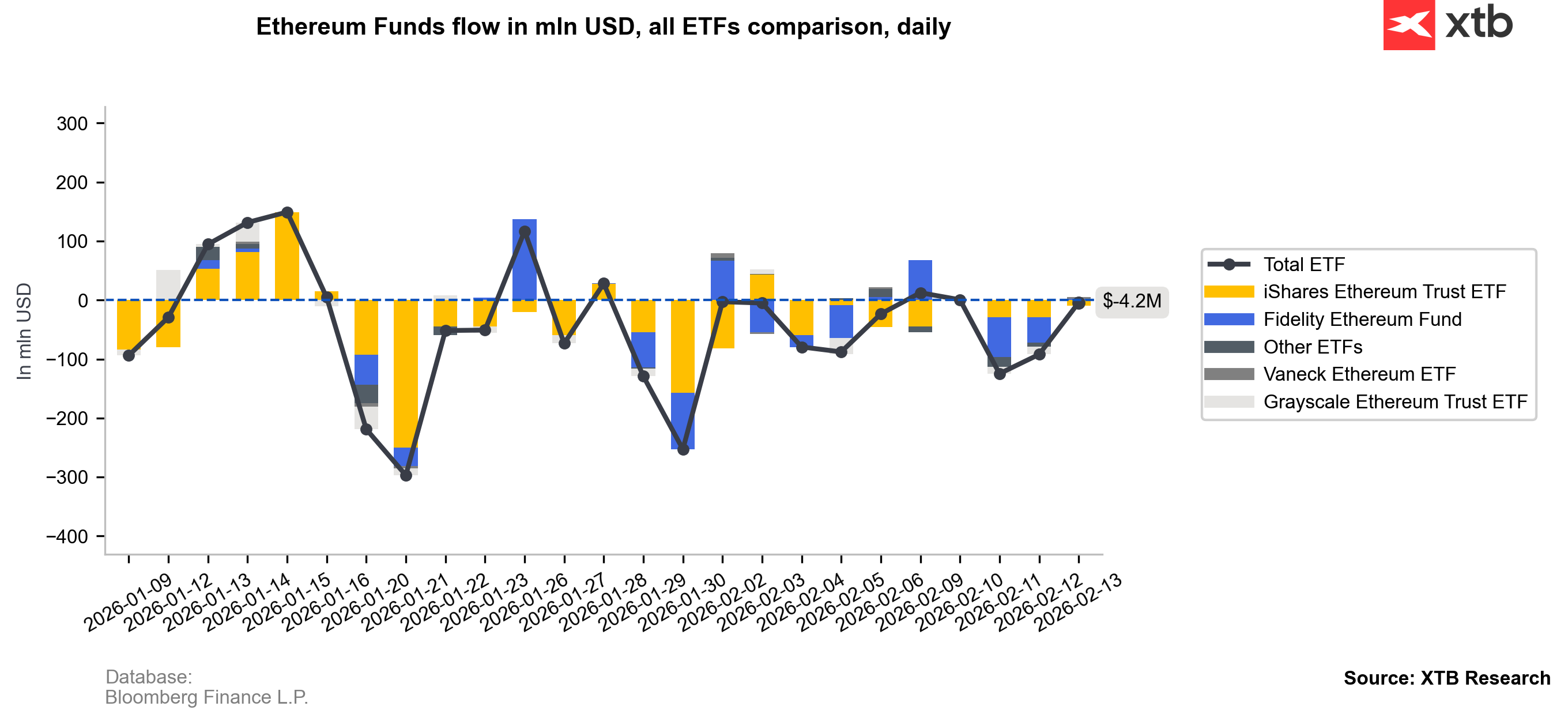

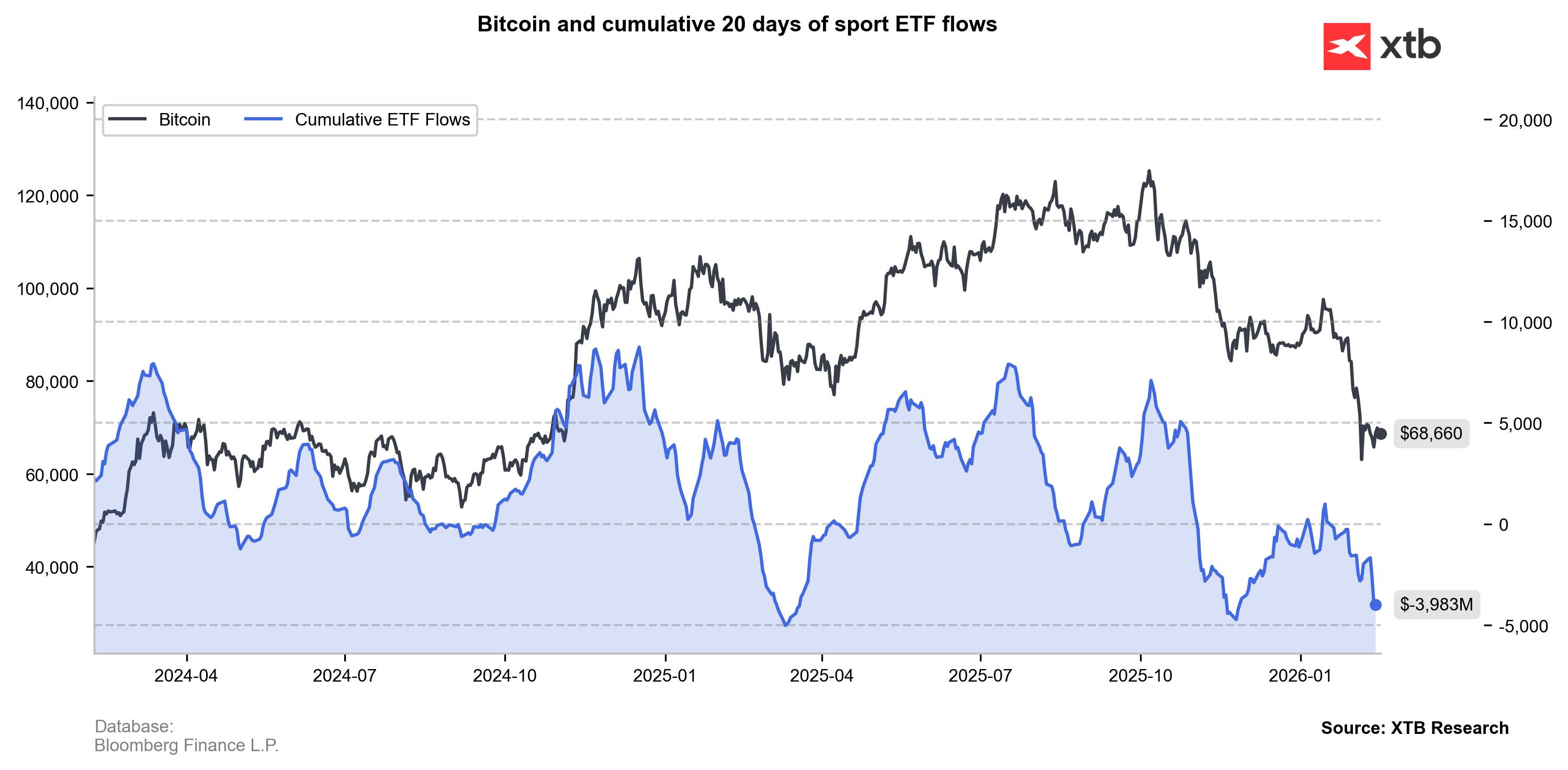

- Técnicamente, BTC y ETH mantienen riesgo elevado de otro tramo bajista, mientras los ETF estadounidenses muestran compras muy limitada

- Las criptomonedas intentan estabilizarse tras la venta masiva, con Bitcoin atrapado entre 65.000 y 70.000 dólares y acumulando cuatro semanas en rojo.

- La demanda institucional pierde fuerza, con inflows mínimos, cobertura bajista dominante y Harvard reduciendo exposición a Bitcoin mientras aumenta su apuesta por Ethereum.

- Los datos on‑chain de CryptoQuant sugieren que los 60.000 dólares no serían el suelo real, con un “fondo” más probable cerca de 55.000.

- El aSOPR cae a niveles típicos de estrés profundo, señal de ventas con pérdidas y posible capitulación de manos débiles.

- Técnicamente, BTC y ETH mantienen riesgo elevado de otro tramo bajista, mientras los ETF estadounidenses muestran compras muy limitada

Las criptomonedas intentan “estabilizarse” tras la reciente y fuerte ola de ventas, mientras Bitcoin continúa consolidándose entre 65.000 y 70.000 dólares, encadenando su cuarta semana consecutiva en rojo. Aun así, el mercado sigue sin mostrar una respuesta de demanda lo suficientemente decisiva como para que Bitcoin recupere y mantenga niveles por encima de los 70.000 dólares durante más tiempo.

Michael Saylor sugirió durante el fin de semana que la compañía sigue siendo altamente resistente ante un posible mercado bajista prolongado. Sin embargo, la demanda corporativa de Bitcoin se está debilitando. En enero, el 97,5% de las compras se atribuyeron a MicroStrategy (MSTR.US).

- Los datos on‑chain apuntan a entradas muy limitadas en Bitcoin y a una actividad decreciente en futuros y opciones, con una demanda claramente dominante de cobertura bajista.

- La zona de 60.000 dólares sigue siendo un soporte clave —psicológico, técnico y por posicionamiento de inversores—. Una ruptura por debajo probablemente desencadenaría liquidaciones masivas de posiciones largas.

- El fondo asociado a la Universidad de Harvard redujo su exposición a Bitcoin en un 21%, mientras aumentó sus posiciones en Ethereum hasta 87 millones de dólares.

- Según Mike McGlone, Bitcoin podría caer hasta 10.000 dólares debido a una “crisis narrativa” y un cambio fundamental en el sentimiento, especialmente después de no acompañar la subida del oro y rendir muy por debajo de los índices bursátiles, manteniendo al mismo tiempo una volatilidad mucho mayor.

- Un aumento del 10% en Bitcoin provocaría actualmente unas liquidaciones de cortos de 4.340 millones de dólares, mientras que una caída del 10% implicaría alrededor de 2.350 millones en liquidaciones de largos.

¿Qué dicen los datos on‑chain de CryptoQuant?

Lo más importante: los datos on‑chain sugieren —casi unánimemente— que 60.000 dólares no es el “suelo” de este mercado bajista. Esto lo indican tanto el SOPR como la desviación del Realized Price, que históricamente ha actuado como una barrera clave en mercados alcistas y bajistas. Según CryptoQuant, el “suelo definitivo” del mercado bajista estaría alrededor de 55.000 dólares.

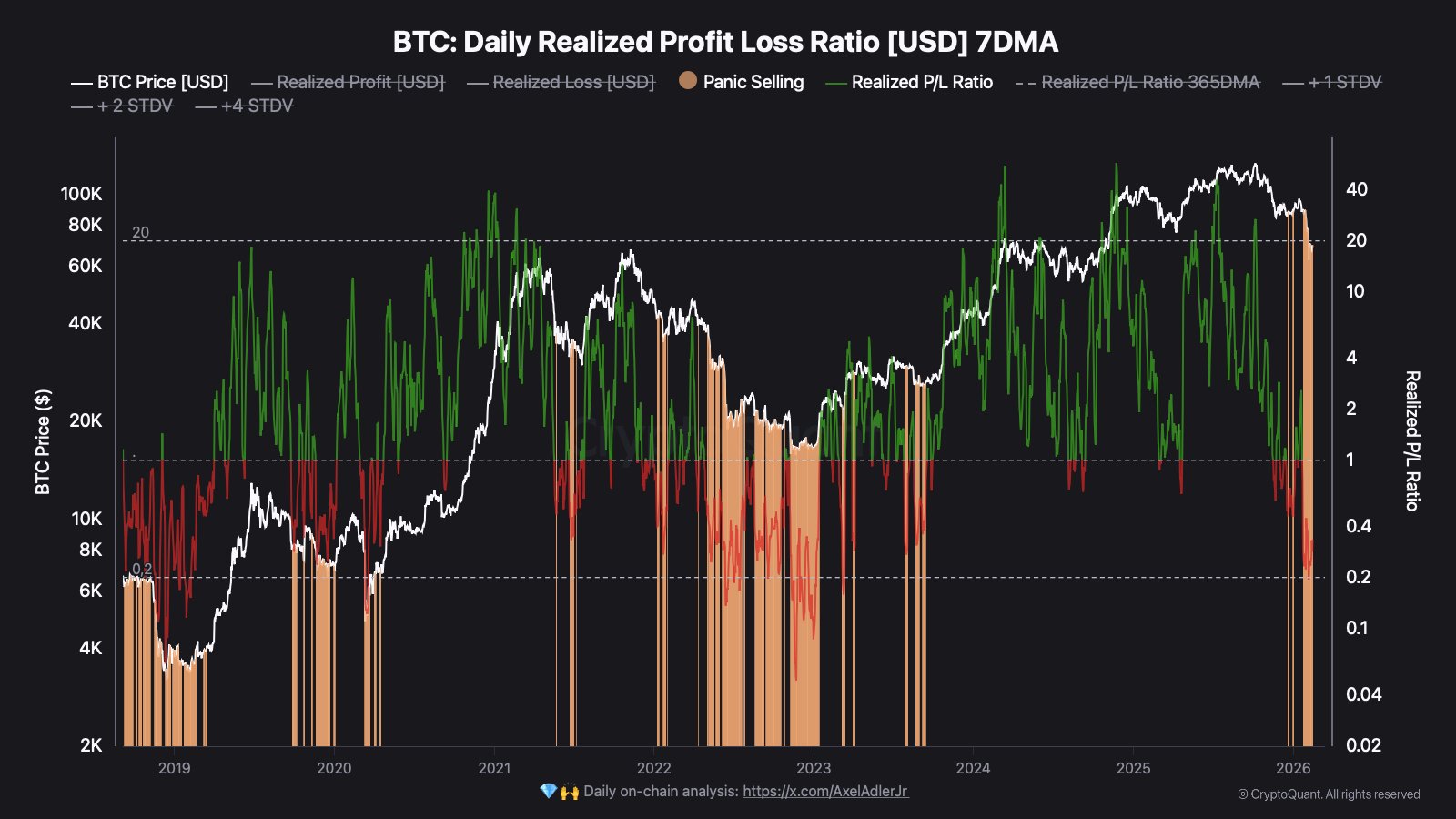

Desde una perspectiva on‑chain, los indicadores clave siguen en Fase Bajista, no en la Fase Bajista Extrema que históricamente ha marcado los suelos de ciclo. En otras palabras: el mercado está bajo presión, pero aún no ha entrado en la capitulación extrema típica de los grandes suelos. La estructura actual sugiere debilidad creciente, pero todavía sin el pánico clásico que suele preceder a un nuevo impulso alcista.

El aSOPR de Bitcoin vuelve a caer a niveles de estrés profundo

El SOPR Ajustado (aSOPR) de Bitcoin ha vuelto a caer hacia la zona 0,92–0,94, un nivel que históricamente aparece en los momentos de mayor estrés de los mercados bajistas. El aSOPR mide si el BTC movido on‑chain se vende con ganancias o pérdidas:

-

Valor > 1 → ventas con ganancia

-

Valor < 1 → ventas con pérdida

Lecturas entre 0,92 y 0,94 implican que el BTC que cambia de manos se vende con una pérdida media del 6–8%. Esto no es una “corrección normal”. Históricamente, estos niveles aparecen:

-

en las fases finales de mercados bajistas,

-

durante ventas masivas,

-

cuando el sentimiento es extremadamente negativo y la oferta en pánico domina la demanda.

Desde un punto de vista on‑chain, es una señal de estrés estructural: el mercado está purgando apalancamiento y capital emocional. Paradójicamente, estas zonas han sido a menudo donde se construyen los suelos de largo plazo, ya que la capitulación transfiere monedas a manos más fuertes y pacientes.

Un descenso del aSOPR a 0,92–0,94 no garantiza que este sea el suelo, pero sí indica que el mercado ha entrado en un área históricamente asociada a dolor, ventas forzadas y reajuste de expectativas.

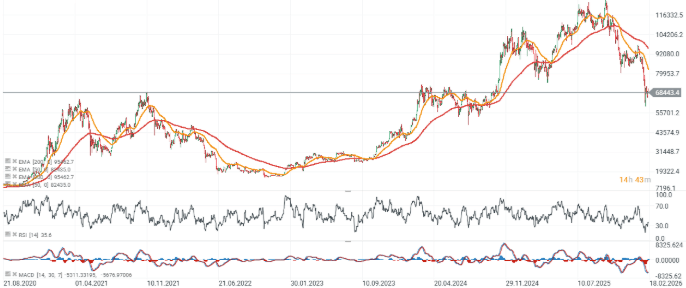

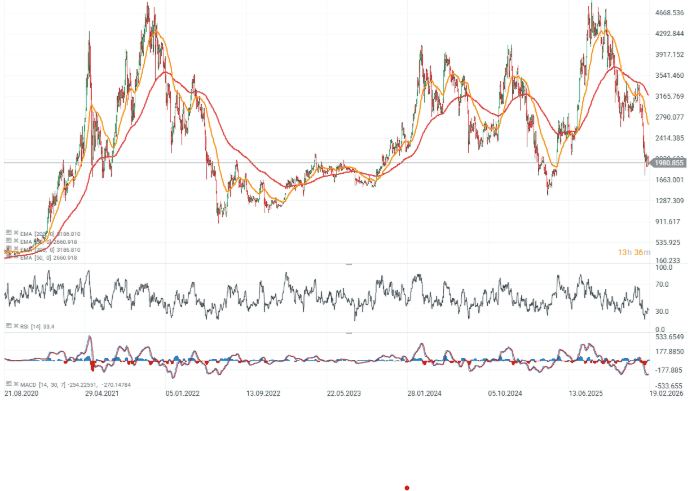

Cotización del Bitcoin y Ethereum (gráfico diario)

Desde el punto de vista técnico, ambas criptomonedas —pese a un contexto ya complicado— mantienen un riesgo elevado de otro impulso bajista, similar al del mercado bajista de 2022. Por otro lado, un movimiento por encima de 80.000 dólares y un rebote en forma de V mejorarían significativamente las señales y reducirían el riesgo de una fase bajista prolongada.

Los flujos de ETF también confirman la desaceleración: los fondos estadounidenses muestran compras muy limitadas, con predominio de ventas.

Precio del Bitcoin se mantiene cerca de los USD 69.000 mientras la guerra en Medio Oriente dispara el petróleo

Resumen diario: Medio Oriente impulsa el mercado del petróleo

Cripto sube 4% pese a la tensión📈

Bitcoin desafía al caos: sube mientras Wall Street se derrumba y el petróleo se dispara

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "