- El T4 2025 confirma crecimiento sólido de utilidades y rentabilidad récord. El mayor riesgo no es el ciclo de ganancias, sino que, con valuaciones exigentes, el mercado exigirá ejecución casi perfecta en 2026.

- El T4 2025 confirma crecimiento sólido de utilidades y rentabilidad récord. El mayor riesgo no es el ciclo de ganancias, sino que, con valuaciones exigentes, el mercado exigirá ejecución casi perfecta en 2026.

La temporada de resultados del cuarto trimestre de 2025 en Wall Street está evolucionando materialmente mejor de lo que los inversionistas esperaban tan solo a fines de diciembre. Con aproximadamente un tercio de las compañías del S&P 500 habiendo reportado, el panorama comienza a definirse con mayor claridad.

- Según datos de FactSet al 30 de enero de 2026, la mayoría de las empresas está presentando resultados por encima de las expectativas, tanto en BPA (beneficio por acción) como en ingresos.

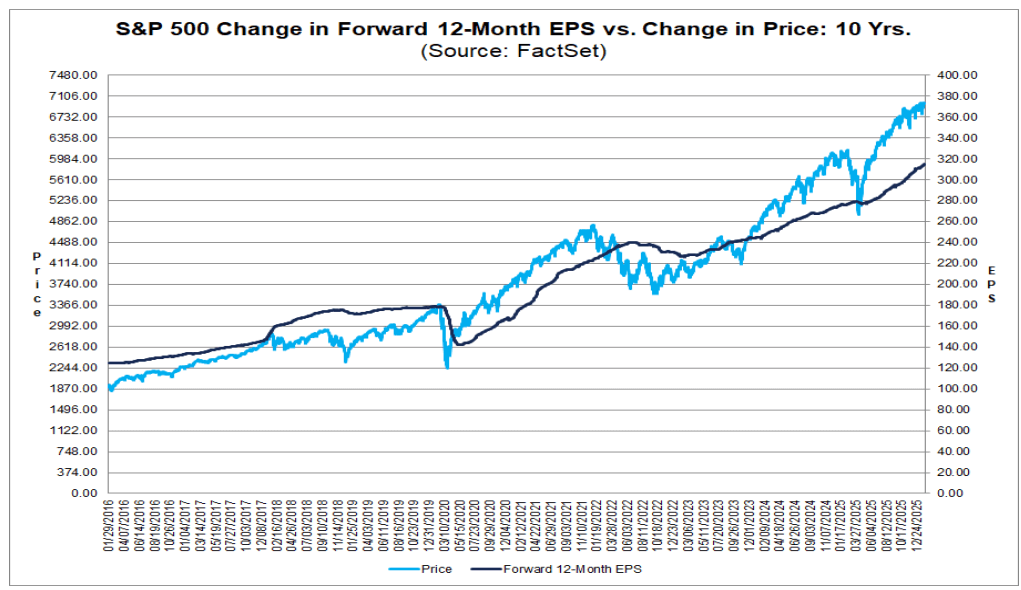

- Al mismo tiempo, las revisiones de BPA para 2026 se sitúan por encima de los promedios históricos y superan lo observado en 2025. Este contexto refuerza el argumento alcista y sostiene la tesis de que el S&P 500 podría volver sobre el nivel de 7,000 puntos en un plazo relativamente corto.

Fuente: BofA Global Research

Tarjeta de puntuación de FactSet: resultados claramente positivos

Hasta ahora:

-

75% de las empresas del S&P 500 superaron las estimaciones de BPA

-

65% sorprendieron positivamente en ingresos

Este patrón sugiere que las expectativas eran conservadoras, especialmente considerando las preocupaciones persistentes sobre costos de insumos y aranceles. Sin embargo, las compañías están mostrando una resiliencia operativa mayor a la descontada por el mercado.

A nivel índice, el dato más relevante es el crecimiento interanual combinado de utilidades de 11.9%. De mantenerse, el S&P 500 registraría su quinto trimestre consecutivo con crecimiento de utilidades de dos dígitos, una señal clara de que el ciclo de ganancias sigue respaldando a la renta variable.

Cabe recordar que al 31 de diciembre, el consenso proyectaba apenas 8.3% de crecimiento para el cuarto trimestre. La diferencia deja en evidencia que esta temporada no solo evita decepciones, sino que eleva activamente las expectativas. Además, seis sectores ya muestran mejores resultados de lo que se anticipaba a fines de 2025, impulsados por sorpresas positivas en BPA.

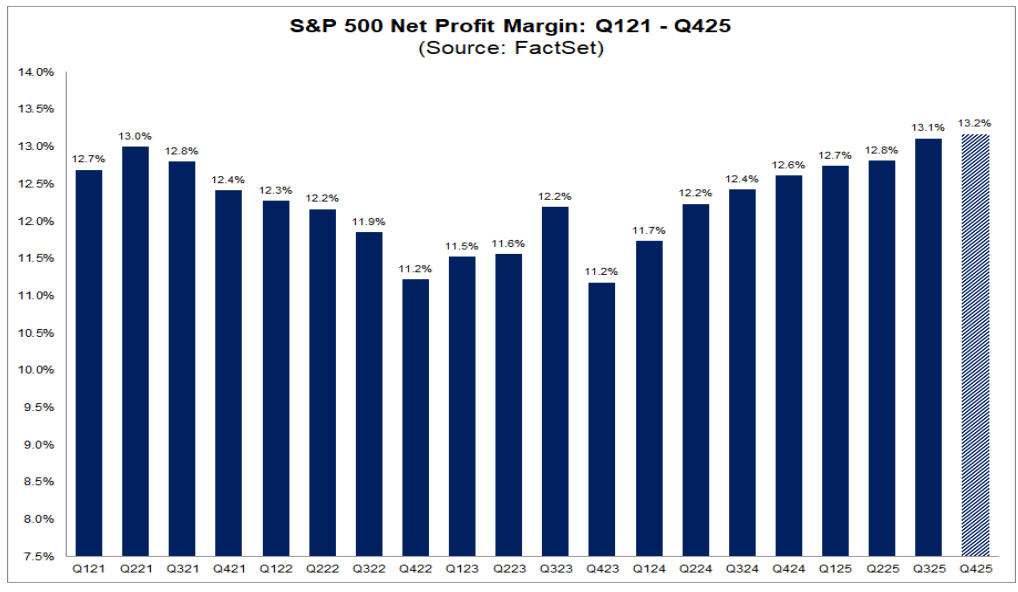

Márgenes netos: el gran protagonista de la temporada

El aspecto más llamativo hasta ahora es la rentabilidad. A pesar del debate en torno a aranceles, costos laborales, logística y presión sobre precios, el S&P 500 reporta actualmente un margen neto combinado de 13.2% en el cuarto trimestre.

De sostenerse, sería el margen neto más alto desde que FactSet comenzó a registrar esta métrica en 2009, superando incluso el récord previo de 13.1% marcado el trimestre anterior. En otras palabras, los márgenes no están cediendo ante los costos, sino que se mantienen en máximos históricos, desafiando la narrativa de erosión acelerada de la rentabilidad corporativa.

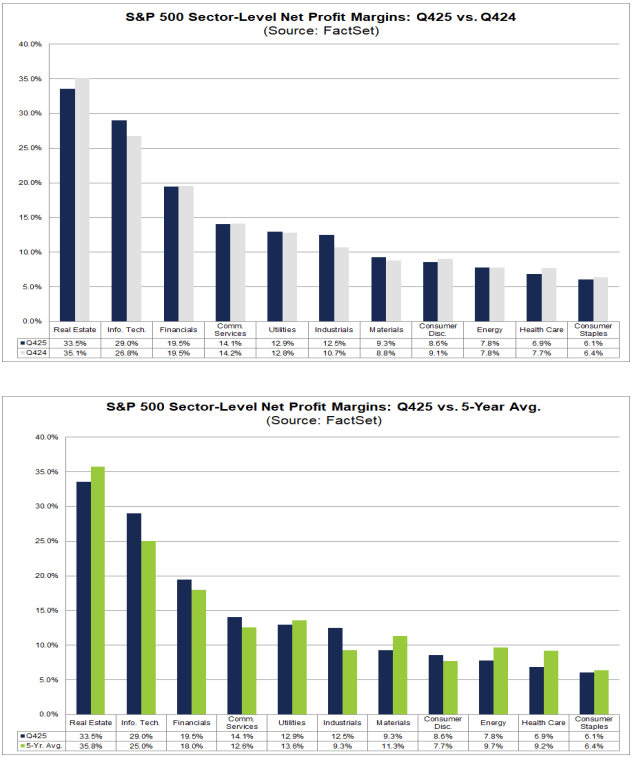

Visión sectorial: tecnología e industriales lideran

En términos interanuales, la expansión de márgenes es selectiva, pero significativa donde aparece:

-

Tecnología de la Información elevó sus márgenes netos a 29.0% desde 26.8%

-

Industriales mejoró a 12.5% desde 10.7%

Por el lado negativo, múltiples sectores están experimentando compresión de márgenes. Uno de los ejemplos más claros es el de Bienes Raíces, donde los márgenes netos han caído a 33,5% desde 35,1%. El sector Energía se mantiene prácticamente plano interanual en 7,8%. También vale la pena destacar que no se trata de un auge universal de márgenes: solo cinco sectores se encuentran actualmente por encima de sus márgenes netos promedio de cinco años, liderados nuevamente por Tecnología e Industriales, mientras que sectores como Salud y Bienes Raíces permanecen por debajo de sus normas de largo plazo.

Fuente: FactSet

Trimestre contra trimestre: señales mixtas bajo el récord

En base secuencial (T4 vs. T3), el panorama es más desigual. Solo tres sectores expanden márgenes, liderados por Industriales (12.5% vs. 10.5%). La mayoría muestra presión, con Servicios Públicos entre los mayores lastres (12.9% vs. 17.1%).

Esto sugiere que el récord de márgenes a nivel índice no responde a una mejora generalizada, sino al peso de unos pocos segmentos grandes y altamente rentables, capaces de sostener el promedio del S&P 500.

Guía para T1 2026: constructiva, no eufórica

Los comentarios corporativos para el próximo trimestre son estables:

-

17 empresas emitieron guía positiva de BPA

-

7 empresas emitieron guía negativa

No es una señal de “boom”, pero sí indica que las gerencias perciben más margen para ejecutar que riesgo de deterioro claro.

Valuación: el mercado paga una prima por esta fortaleza

El punto débil es la valuación. El P/E forward a 12 meses del S&P 500 se ubica en 22.2, por encima de:

-

Promedio de 5 años: 20.0

-

Promedio de 10 años: 18.8

El mercado ya descuenta márgenes elevados y crecimiento sostenido de utilidades. En consecuencia, la tolerancia a decepciones es baja, y cualquier tropiezo en resultados podría tener un impacto mayor.

Fuente: FactSet

Perspectiva 2026: márgenes aún en ascenso

El consenso proyecta márgenes netos todavía más altos en 2026:

-

13.2% (T1 2026)

-

13.8% (T2 2026)

-

14.2% (T3 2026)

-

14.2% (T4 2026)

Si esta trayectoria se cumple, las valuaciones actuales podrían seguir siendo defendibles, aunque exigirán disciplina en costos y poder de fijación de precios sostenido.

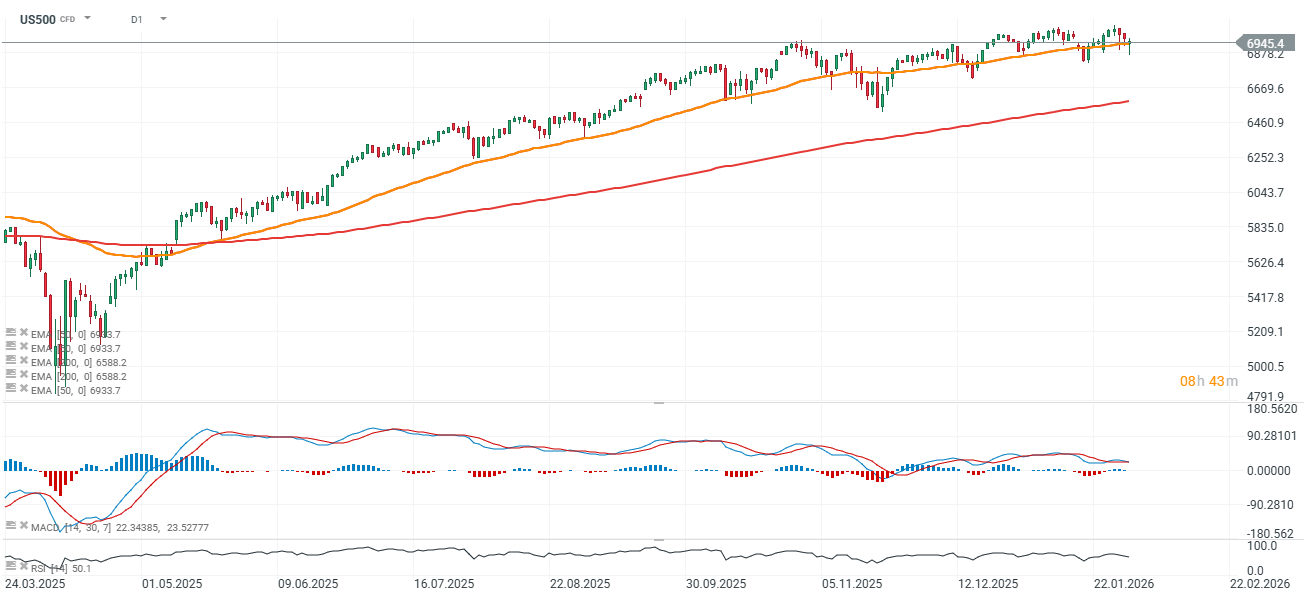

Panorama técnico – S&P 500 (D1)

Los futuros del S&P 500 recuperaron rápidamente la media móvil exponencial de 50 días en gráfico diario y vuelven a operar cerca de 6,950 puntos. El impulso de resultados continúa respaldando el sesgo alcista y ayuda a compensar señales negativas de impulso.

Fuente: xStation5

Strategy señala nueva compra de Bitcoin pese a ganancias no realizadas reducidas al mínimo

Dólar hoy México: el peso corrige posiciones a la espera de que Banxico mantenga la tasa en 7%.

¿El S&P 500 como activo refugio?

Noticias cripto 🚨 Bitcoin entra en mercado bajista tras una caída del 40% desde su máximo histórico

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "