La próxima decisión de política monetaria del Banco Central Europeo se anunciará este jueves a la 1:15 p. m. BST. La conferencia de prensa del presidente del BCE, Lagarde, seguirá media hora más tarde a la 1:45 p. m. BST. Parece segura otra subida de tipos, pero el mercado parece dividido entre 50 y 75 puntos básicos. En ambos casos, sería un gran aumento de un banco central tradicionalmente moderado. ¿Qué esperar de la próxima reunión del BCE?

Dilema del BCE

El Banco Central Europeo tiene que tomar una decisión difícil: ¿debería el banco aumentar los tipos incluso si eso significa empujar a la economía de la zona del euro a la recesión? La estabilidad de precios es el mandato principal del BCE y controlar la inflación debería ser una prioridad máxima, especialmente porque las estimaciones preliminares de la inflación medida por el IAPC europeo para agosto aumentaron a un récord del 9,1 % interanual. Algunos dicen que se trata principalmente de inflación del lado de la oferta y, por lo tanto, el banco central no pudo evitarlo. Esto es cierto, pero no significa que el banco deba permanecer inactivo y observar cómo se desarrollan las cosas. El endurecimiento de la política ayudará a evitar la aparición de una espiral de precios y salarios que empeoraría las cosas.

¿Qué dicen los miembros del BCE?

Los miembros del BCE parecen comprender el dilema al que se enfrentan y parecen dispuestos a tomar decisiones difíciles. Isabel Schnabel fue una de las primeras en hacer una fuerte declaración de línea dura: dijo durante el Simposio de Jackson Hole que el BCE debería aumentar los tipos incluso si eso significa empujar a la economía a la recesión y arriesgarse a un aumento del desempleo. Varios otros miembros del BCE hicieron lo mismo, sugiriendo que un aumento de los tipos de 75 puntos básicos en septiembre es el movimiento correcto. El economista jefe del BCE, Lane, fue más moderado y abogó por un endurecimiento gradual en lugar de una carga anticipada de aumentos de tipos.

El campo hawkish en el BCE está creciendo con más y más miembros del Consejo de Gobierno que abogan por aumentos rápidos y grandes de los tipos para controlar la inflación. Fuente: Bloomberg

¿Puede el BCE salvar el euro?

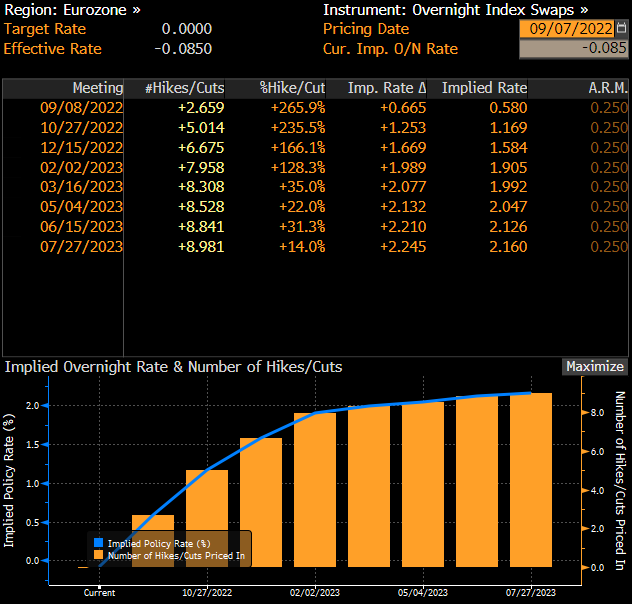

La mayoría de los economistas encuestados por Bloomberg esperan que el Banco Central Europeo realice un aumento de los tipos de 75 puntos básicos en una reunión el jueves, colocando la tasa de la facilidad de depósito del BCE en 0,75%. Los mercados monetarios también están avanzando poco a poco hacia ese resultado con 66 puntos básicos de ajuste actualmente descontados.

Precio de los mercados monetarios en 66 puntos básicos de ajuste para la próxima reunión del BCE. Fuente: Bloomberg

Independientemente de si el BCE sube 50 o 75 puntos básicos, sería un gran movimiento de un BCE generalmente moderado. Aún así, el euro siguió sufriendo y no logró captar una oferta incluso cuando las expectativas se volvieron cada vez más agresivas. Habiendo dicho eso, el euro puede tener problemas incluso si se logra un aumento de tipos de 75 puntos básicos, y un aumento mayor que eso está casi fuera de discusión. Mientras tanto, las preguntas sobre el tipo de cambio son casi seguras dado que el EURUSD cayó por debajo del nivel de paridad desde la reunión del BCE a fines de julio. Durante años, el BCE dijo que no tiene como objetivo ningún tipo de cambio específico y, si bien es probable que esto siga siendo cierto, los miembros del BCE expresan cada vez más su descontento con el lugar donde se negocia el euro.

Sin embargo, debe decirse que la lenta respuesta política del BCE no es del todo culpable del bajo rendimiento del euro. Los temores de recesión derivados de la actual crisis energética son el principal impulsor de la debilidad del EUR. Es poco probable que desaparezcan pronto y, dado que la UE avanza poco a poco hacia una respuesta de estilo pandémico a la crisis energética, los efectos del endurecimiento de la política del BCE pueden diluirse o compensarse por completo. En resumen, incluso la carga anticipada de la subida de tipos por parte del BCE puede tener un impacto a corto plazo en la valoración de la moneda común.

Una mirada a los mercados

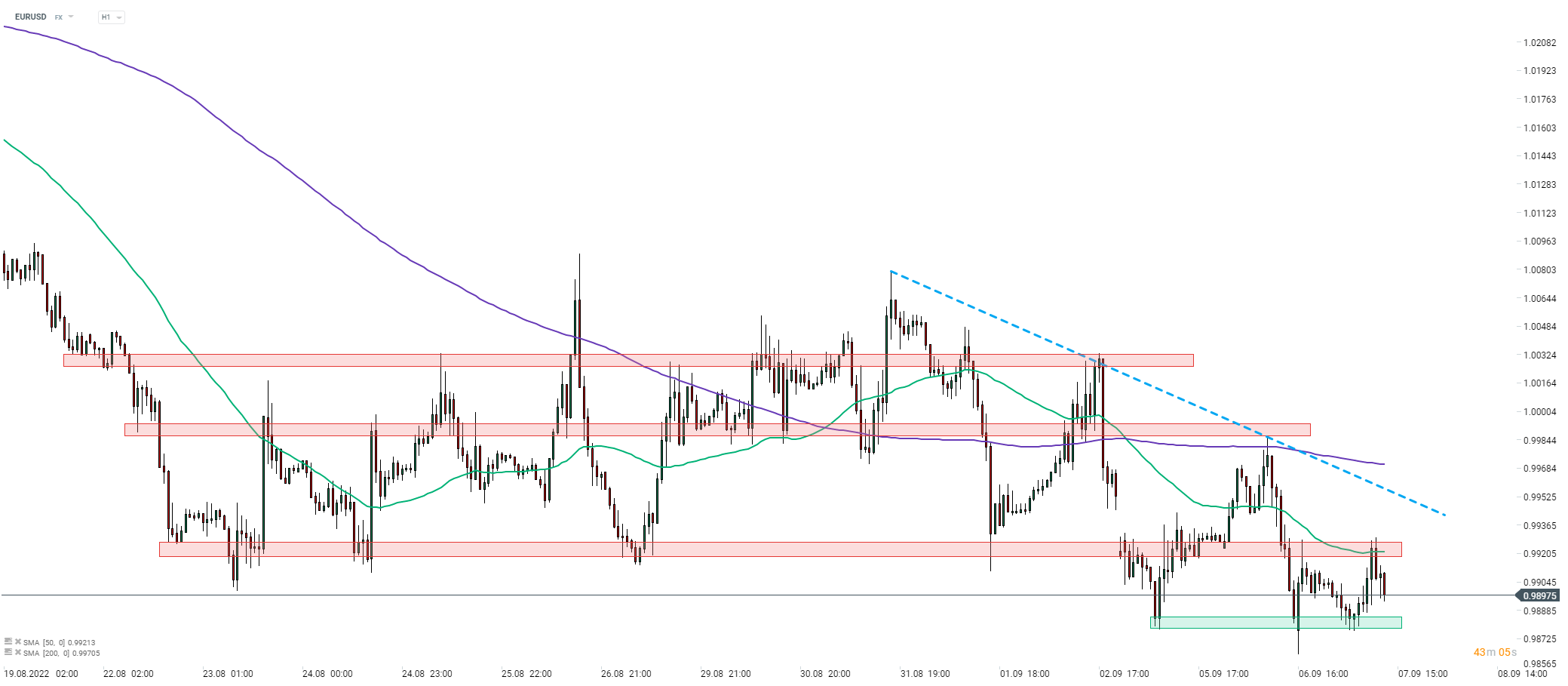

EURUSD

El par de divisas principal cayó por debajo de los niveles de paridad a fines de agosto. Si bien hubo intentos de recuperarse de la caída, los movimientos del par se han limitado en gran medida al rango de 0,99-1,01. Sin embargo, se realizó una caída a nuevos mínimos a principios de esta semana con el par alcanzando 0.9870 el martes. El mensaje de línea dura del BCE puede proporcionar un impulso para el par a corto plazo, pero para que el EUR supere al USD durante un período más largo, los fundamentos deberían favorecer a la moneda común y este no es el caso (es decir, la crisis energética).

EURUSD en el intervalo H1. Fuente: xStation5

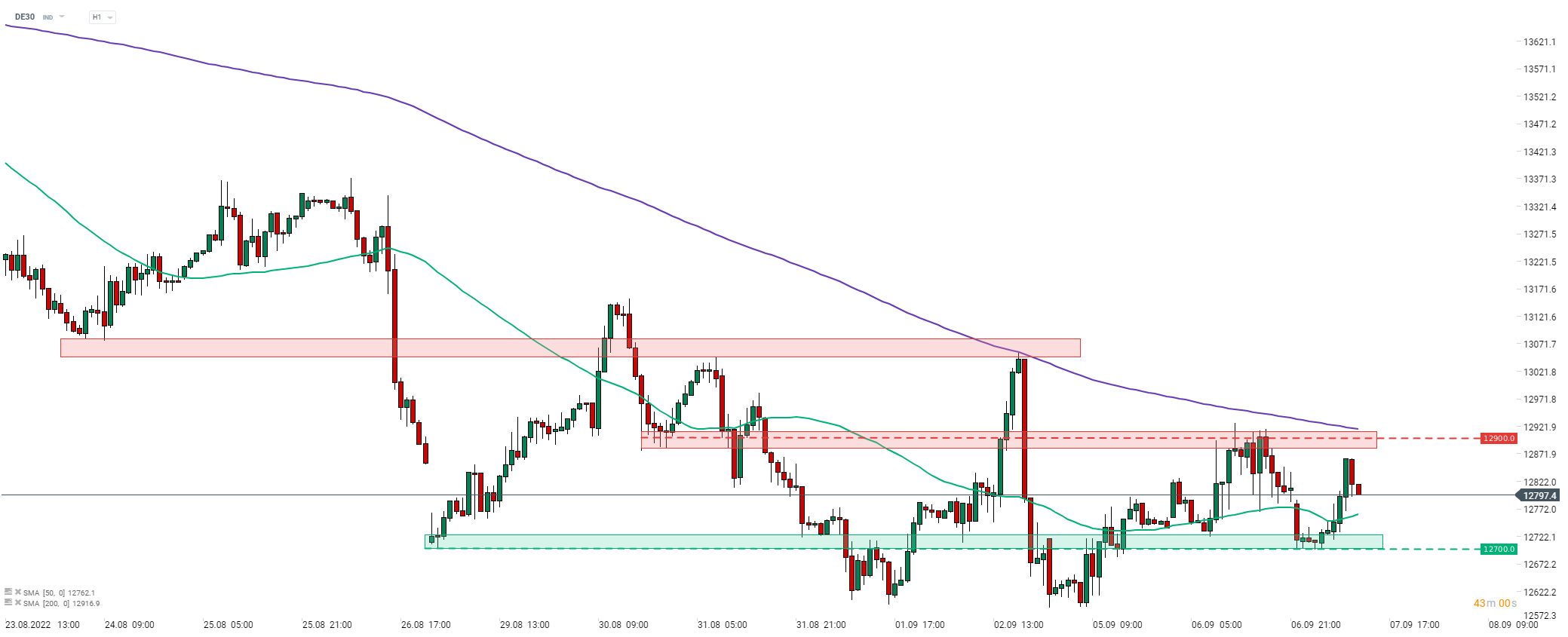

DE30

DE30 ha borrado casi por completo el impulso alcista que duró entre mediados de julio y mediados de agosto. Los intentos recientes de iniciar una corrección alcista fueron detenidos por la línea de tendencia bajista a corto plazo, así como por el promedio móvil de 200 horas (línea morada). El índice alemán parece estar en modo de espera antes de la decisión del BCE, ya que cotiza en un rango estrecho de 12,700-12,900 pts desde el comienzo de la semana. Los altos precios de la energía y las expectativas de una desaceleración o incluso una recesión en las principales economías europeas pesan sobre los índices europeos, pero el BCE poco puede hacer al respecto. La Unión Europea está preparando mecanismos de apoyo, pero no existe el "almuerzo gratis" y el coste de tales medidas de alivio deberá pagarse a largo plazo.

DE30 at H1 intervalo. Fuente: xStation5

DE30 at H1 intervalo. Fuente: xStation5

La bolsa mexicana en máximos y un peso que sigue sorprendiendo

Resumen diario: El Mercado recupera pérdidas y espera rebajas de tasas

Tres mercados a seguir la próxima semana (13.02.2026)

APERTURA DE EE.UU.: El mercado busca dirección tras los datos de inflación

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "