La idea detrás de la diversificación de la cartera es realmente intuitiva. Se trata de abrir múltiples posiciones para reducir el riesgo total de la cartera. "No ponga todos los huevos es una misma canasta", dice el viejo refrán

La idea detrás de la diversificación de la cartera es realmente intuitiva. Se trata de abrir múltiples posiciones para reducir el riesgo total de la cartera. "No ponga todos los huevos es una misma canasta", dice el viejo refrán

En esta lección aprenderá

- La importancia de la diversificación.

- Reglas claves de diversificación.

- ¿Cómo diversificar su cartera con CFDs?

- Diversificación de la cartera con materias primas.

Todo inversor debe haber oído hablar de la diversificación de carteras en una determinada etapa de su carrera inversora. Se percibe como una parte absolutamente esencial de las estrategias de los inversores institucionales. Sin embargo, a menudo se tiende a pasar por alto la importancia de la diversificación entre los inversores minoristas. Muchos probablemente se pregunten: ¿qué significa diversificación y cómo diversificar su cartera? Intentaremos responder estas preguntas en este artículo.

La importancia de la diversificación

La idea detrás de la diversificación de la cartera es realmente intuitiva. Se trata de abrir múltiples posiciones para reducir el riesgo total de la cartera. "No ponga todos los huevos es una misma canasta", dice el viejo refrán. Lo mismo puede (y debe) aplicarse a la inversión. Como todas las inversiones implican riesgos, la diversificación adecuada es crucial, ya que se espera que reduzca el riesgo general de una cartera de negociación.

Reglas claves de diversificación

Hay varias formas sencillas de poner en práctica algunas estrategias de diversificación:

- Número de activos: la idea de diversificación se basa en aumentar el número de valores en una cartera de negociación. Sin embargo, los inversores que aplican el enfoque “cuantas más acciones poseo, mejor” pierden un punto importante.

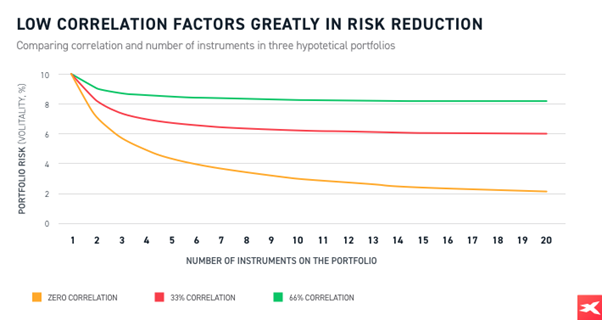

- Correlación: una cartera puede considerarse diversificada cuando está compuesta por activos correlacionados negativamente (o al menos activos que tienen baja correlación). Por lo tanto, el riesgo se puede mitigar a medida que los precios de ciertos activos se muevan en diferentes direcciones.

- Diversificación de la industria: una cartera diversificada debe tener exposición a muchas industrias. Significa que una cartera de acciones debe ser una combinación de empresas de diferentes industrias de la economía.

- Diversificación geográfica: se espera que la diversificación de una cartera de inversiones en diferentes áreas geográficas también reduzca el riesgo total.

- Activos múltiples: finalmente, los inversores que quieran crear una cartera equilibrada deberían familiarizarse con los diferentes tipos de activos. Dicha estrategia puede incluir acciones, bonos, materias primas, metales preciosos, efectivo y bienes raíces. Una cartera de activos múltiples cuidadosamente seleccionada debería diversificar el riesgo, protegiendo así la riqueza contra la volatilidad y las oscilaciones del mercado.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro.

La baja correlación contribuye en gran medida a la reducción del riesgo en comparación con las carteras con posiciones más correlacionadas. Por lo tanto, las inversiones diversificadas con correlación baja o negativa, deberían ser de gran importancia para los inversores reacios al riesgo. Fuente: Columbia Management Investment Advisers (a través de yieldstreet.com)

¿CÓMO DIVERSIFICAR SU CARTERA CON CFDs?

Dos tipos de instrumentos pueden resultar particularmente útiles para los inversores en acciones que desean armar una cartera diversificada: CFDs y ETFs.

Los CFDs son derivados financieros que permiten a los operadores aprovechar los precios que suben (posiciones largas) o los precios que bajan (posiciones cortas) en los instrumentos financieros subyacentes. Por esta razón, es posible cubrir posiciones si un inversor sospecha que podrían producirse cambios rápidos en el mercado. Al abrir la posición opuesta (por ejemplo, inicialmente un comerciante posee 1000 acciones de la empresa XYZ y luego vende 1000 acciones de la empresa XYZ en una transacción de CFDs), la posición se neutraliza.

Obtenga más información sobre las inversiones en corto en nuestro artículo titulado "Venta en corto: qué es la venta en corto"

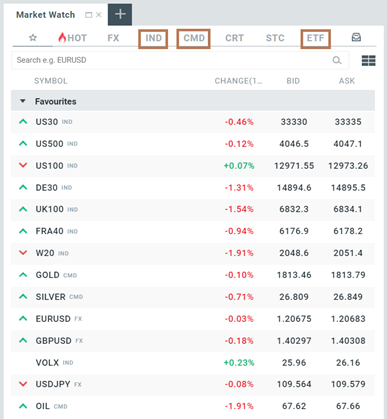

La plataforma de negociación de XTB brinda acceso a una amplia gama de instrumentos financieros, incluidos los contratos por diferencias (CFDs), como GOLD, SILVER, OIL o índices bursátiles: DE30, US500, US30, entre otros. Los CFDs pueden ayudarlo a diversificar su cartera de operaciones.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro. Fuente: xStation5

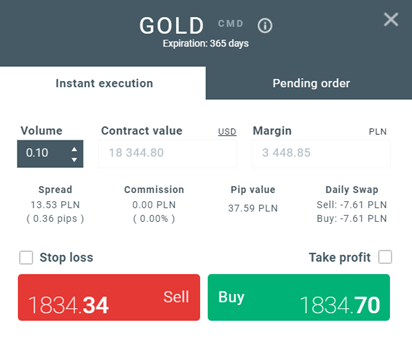

Echemos un vistazo a uno de los mercados más populares, a saber, el mercado del oro. Los CFDs son instrumentos apalancados, lo que significa que los inversores pueden obtener exposición al mercado utilizando un depósito relativamente pequeño. Sin embargo, los CFDs también están asociados con un mayor riesgo, ya que el comercio apalancado podría amplificar las ganancias o las pérdidas. Obtendrá más información al respecto en nuestro artículo: ¿Qué es el apalancamiento?

1 lote del contrato GOLD equivale a 100 onzas. Sin embargo, vale la pena señalar que los CFDs permiten el comercio de micro lotes para que los operadores puedan personalizar fácilmente el tamaño de su posición. Por ejemplo, si un trader desea invertir en oro, puede elegir el volumen que puede pagar (por ejemplo, 0,10 lote). Además, los operadores no necesitan tener grandes cantidades de dinero, ya que el apalancamiento es de 1:20 en este caso.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro. Fuente: xStation5

La negociación de otros CFDs se realiza de forma similar. En lo que respecta a los índices, los CFDs reflejan los valores de referencia de renta variable más importantes de las principales bolsas de valores. Por ejemplo, US500 rastrea el desempeño de las 500 acciones estadounidenses más grandes que cotizan en el mercado organizado; esto se relaciona con el índice S&P 500. Aquí el apalancamiento también asciende a 1:20 y el tamaño mínimo de la posición que los operadores pueden abrir es de 0,01 lotes.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro. Fuente: xStation5

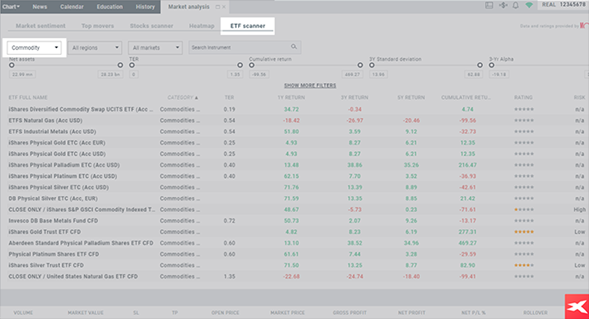

Por otro lado, los fondos cotizados en bolsa (ETFs) podrían ser una solución interesante para los inversores que quieran exponerse a diferentes mercados. En lugar de comprar varias acciones, se puede diversificar el riesgo comprando un ETFs centrado en un sector específico en los mercados financieros (por ejemplo, energía, finanzas, metales preciosos, etc.). Hay ETFs que rastrean los principales índices bursátiles, bonos, mercados de metales preciosos y otras materias primas; la variedad de estos instrumentos es muy amplia. Es por eso, que tanto los ETFs como los CFDs, se han convertido en una solución popular entre muchos operadores. Hay que admitir que la diversificación de riesgos se ha vuelto fácilmente accesible para los comerciantes minoristas en estos días.

DIVERSIFICACIÓN DE LA CARTERA CON MATERIAS PRIMAS

Las propiedades diversificadas que los inversores buscan para equilibrar su exposición a acciones y bonos se pueden obtener invirtiendo en materias primas. Dado que los mercados se han interconectado fuertemente en los últimos años, las materias primas pueden convertirse en una pieza faltante del rompecabezas de la cartera.

Los traders pueden buscar la diversificación en la inversión mediante el comercio de materias primas a través de la plataforma de negociación XTB. Hay varias maneras de hacer eso:

- Comercio de materias primas con CFDs: materias primas agrícolas (como MAÍZ, SOJA), materias primas energéticas (como el PETRÓLEO, NATGAS), metales industriales (como COBRE, ALUMINIO), metales preciosos (como el ORO, PLATA) y muchos otros.

- Negociar materias primas con ETFs: varios ETF permiten a los inversores obtener exposición a algunas materias primas, como el oro, plata, metales industriales o gas natural. Los fondos cotizados en bolsa pueden ser una excelente manera de diversificar el riesgo en medio de las crecientes expectativas de inflación en 2021.

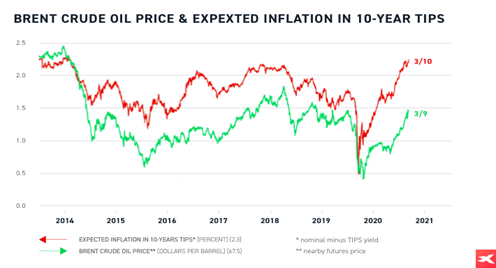

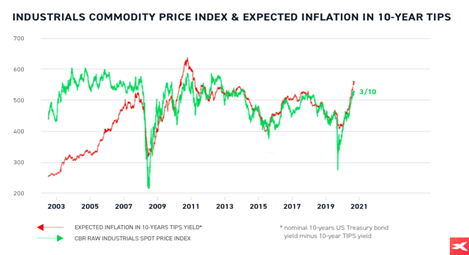

La investigación académica y los inversores profesionales han encontrado evidencia de que las correlaciones entre clases de activos se dispararon en los últimos años. Mientras tanto, las materias primas se distinguen por distintos factores de riesgo, en comparación con las acciones y los bonos, por lo que deben tenerse en cuenta al armar una cartera de negociación diversificada. De hecho, las materias primas brindan una cobertura natural contra pérdidas en acciones y tenencia de deuda en medio de períodos de mayor inflación. Las expectativas de inflación se han disparado hoy en día, lo que puede estar asociado con el aumento de los precios de las materias primas, la reapertura de las principales economías y la demanda reprimida, pero también con un enorme estímulo fiscal y monetario.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro.

Los cambios en el precio del petróleo se han correlacionado positiva y significativamente con las expectativas de inflación. Fuente: Yardeni Research (yardeni.com)

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro.

Los precios de las materias primas industriales también influyen en las expectativas de inflación. Fuente: Yardeni Research (yardeni.com)

Aparte de eso, los inversores también pueden buscar exposición indirecta a los precios de las materias primas. Invertir en acciones, cuyos precios dependen en gran medida de ciertos productos básicos, es otra forma de crear una cartera diversificada. A modo de ejemplo, las empresas mineras de cobre dependen del cobre, lo que significa que sus acciones están correlacionadas positiva y significativamente con los precios del cobre. El mismo esquema se puede aplicar a otros productos básicos (por ejemplo, los mineros de oro o los productores de petróleo). Vale la pena señalar que esta solución puede tener una ventaja importante sobre la inversión directa en materias primas, ya que algunas empresas también pueden pagar dividendos.

Tenga en cuenta que los datos presentados se refieren a datos de rendimiento pasado y no son un indicador fiable del rendimiento futuro.

Nuestro escáner de ETF puede resultar útil a la hora de buscar ETF basados en materias primas. Fuente: xStation 5

¿Qué es análisis técnico en los mercados financieros?

7 Pasos Esenciales para su Primer Trade en los Mercados Financieros

Cómo Invertir en Bonos: Estrategias para Ingresos Pasivos

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados."