2022-ben a pénzügyi piacok figyelme a galoppozó inflációra irányult, ami az Egyesült Államokban az 1970-es évek viharos évtizedére emlékeztetett, amikor a magas kamatlábak és az agresszív jegybanki politika nyomást gyakorolt a kockázatos eszközökre medvepiacot okozva. Most, amikor az infláció ismét emelkedik, és a globális gazdasági lassulás miatt recessziós kockázatot okoz, a defenzív befektetési készségek még fontosabbak, mint valaha. Az indexek nyomás alatt vannak, a technológiai részvények zuhannak, és még a nyersanyagok sincsenek jó formában a recessziós kockázatok miatt. A befektetők keresik a megoldást és az információkat arról, hogy mit tegyenek a nehéz időkben, amikor ismét az amerikai dollár a király.

A világ nagy gazdaságaiban közel 40 éve nem volt ilyen erős inflációemelkedés. A szárnyaló kamatlábak szinte az egész világon nyugtalanságot okoztak, és a monetáris politika radikális változása sokként hatott a befektetők körében. Egyes elemzők már 2021-ben is ilyen fordulatra figyelmeztettek, amikor a Federal Reserve hatalmas mennyiségű dollárt nyomtatott, hogy enyhítse a világjárvány hatásait. A központi bankok azonban fenntartották, hogy az infláció ellenőrzés alatt lesz. Ám az kicsúszott a kezükből, és nem hajlandó lassulni. A következő cikkben ezt a folyamatot ismertetjük a különböző eszközosztályok reakcióinak felsorolásával, és rámutatunk azokra is, amelyek biztonságos menedéket jelenthetnek az új befektetési valóságban. Ha ezt a cikket olvassa, az infláció idején történő befektetés egyszerűbb lehet.

Mi az infláció és miért történik?

Mielőtt rátérnénk az egyes eszközosztályokra, röviden és leegyszerűsítve megpróbálunk választ adni arra a kérdésre, hogy miért emelkedett az infláció? Az ár természetesen a kereslet és a kínálat hatása, az árak akkor emelkednek, ha a kereslet meghaladja a kínálatot. A jelentős kereslet a csökkenő kínálattal együtt kínálati sokkot okoz. Ezek természetesen az alapok. A valóságban a dolog nem ilyen egyszerű és nyilvánvaló, bár az elv jól működik. De aki egyszerű szabályokat vár a befektetésben infláció idején, az tévedhet.

A közel 40 éves alacsony infláció arra késztette a központi bankokat, hogy veszélyes módon azt feltételezzék, hogy most másképp lesz, valamint hogy a laza monetáris politikának egyáltalán nem kell magas inflációt okoznia. A koronavírus-járvány következtében, amikor a világgazdaság sokkot kapott, az amerikai jegybank a gazdasági növekedés és a kereslet ösztönzése érdekében rekordmennyiségű pénznyomtatás mellett döntött. Emellett elindította a mennyiségi enyhítés eszközvásárlási programját, amely segített a pénzügyi piacokon.

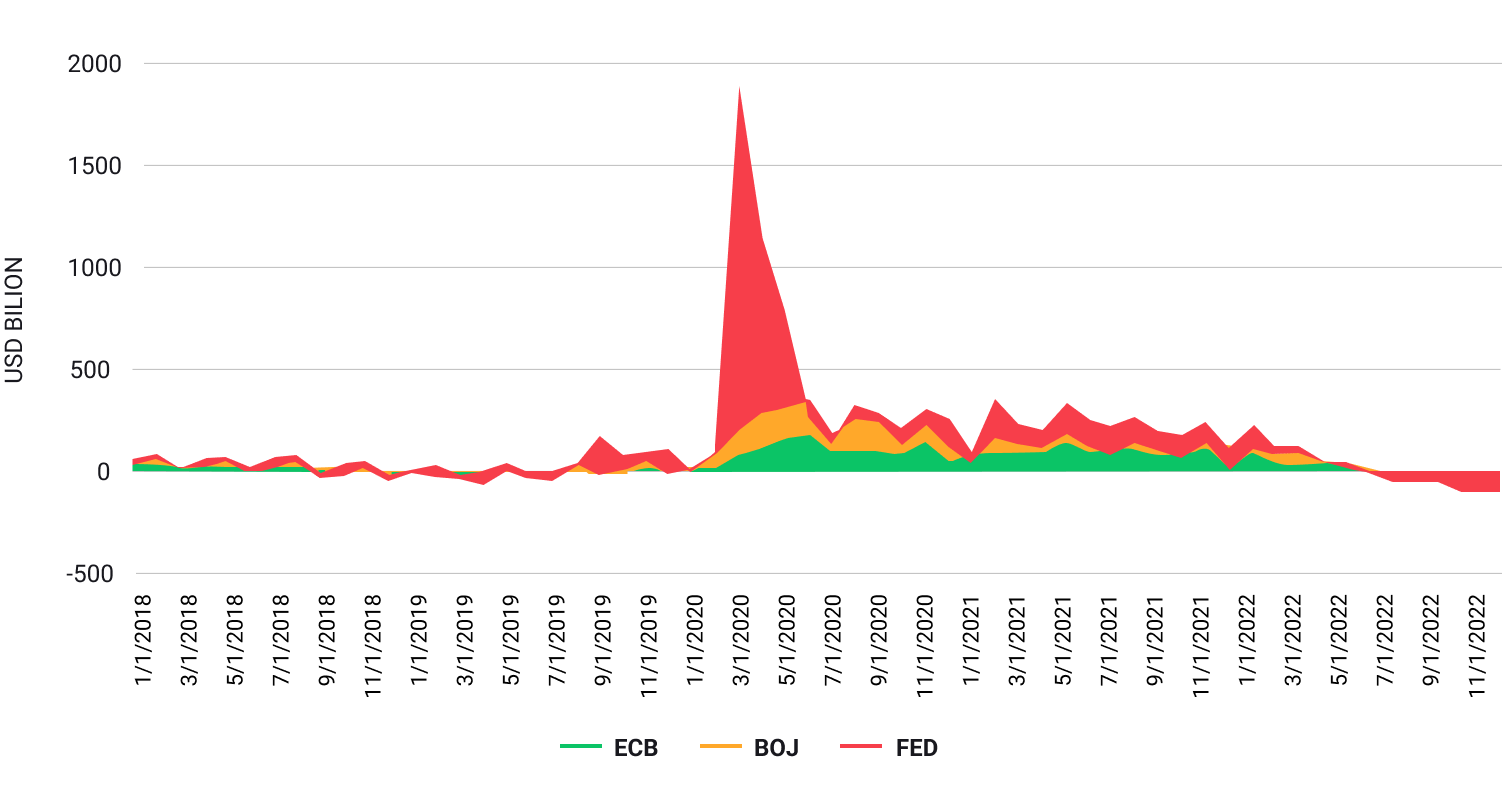

Kiderült azonban, hogy valójában a fogyasztók helyzetét nem rontotta annyira a világjárvány, és friss dollárbilliók érkeztek a piacra. A Fed-hez más központi bankok is csatlakoztak, köztük az EKB (Európai Központi Bank) és a Bank of Japan. Végül kiderült, hogy a központi bankok jóval többet tettek, mint amennyire a világgazdasági kereslet megmentéséhez szükség lett volna, ami hatalmas mennyiségű pénz eredményezett a piacokon.

Nettó QE az EKB, a BOJ és a FED részéről. Forrás: Macrobond, XTB Research

Nettó QE az EKB, a BOJ és a FED részéről. Forrás: Macrobond, XTB Research

Ugyanakkor az ellátási láncokban a világméretű gyártási problémák és Kína nulla áruhoz kötődő politikája miatt fellépő kiesések továbbra is feszítették a kínálatot, egyensúlytalanságot teremtve az olvadó kínálat és a szolgáltatások és áruk iránti még mindig élénk, erős kereslet között. Ezt tetézte az alacsony bázishatás és az a helyzet, hogy a fogyasztók a lezárások után visszatértek a piacra, ami rendkívül erőssé tette a keresletet.

Emellett a gazdaság leállása alatt megtakarított jelentős mennyiségű készpénz is fokozta a költekezés iránti éhséget. Ha mindezek tetejére erős munkaerőpiacot és bérnyomást helyezünk, akkor inflációs bombát kapunk. Valójában a közgazdászok már a világjárvány előtt is megfigyeltek néhány inflációbarát jelet, amikor a globalizáció lelassult az USA és Kína közötti kapcsolatok válsága és a vállalatok költségeit növelő környezetvédelmi politikák következtében. A világjárvány volt azonban az a fordulópont, amely meghatározta a globális kereslet és kínálat egyensúlytalanságát.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

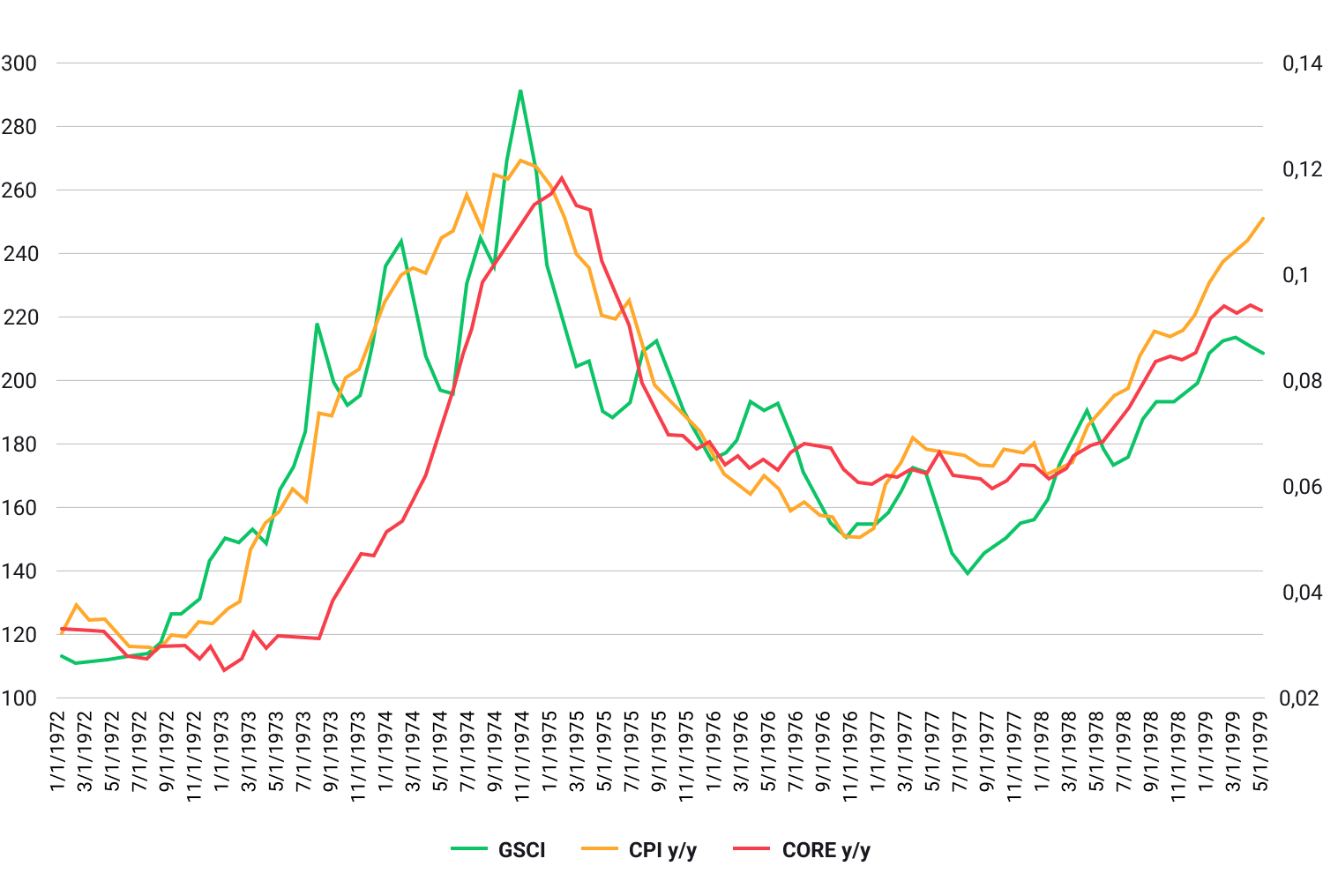

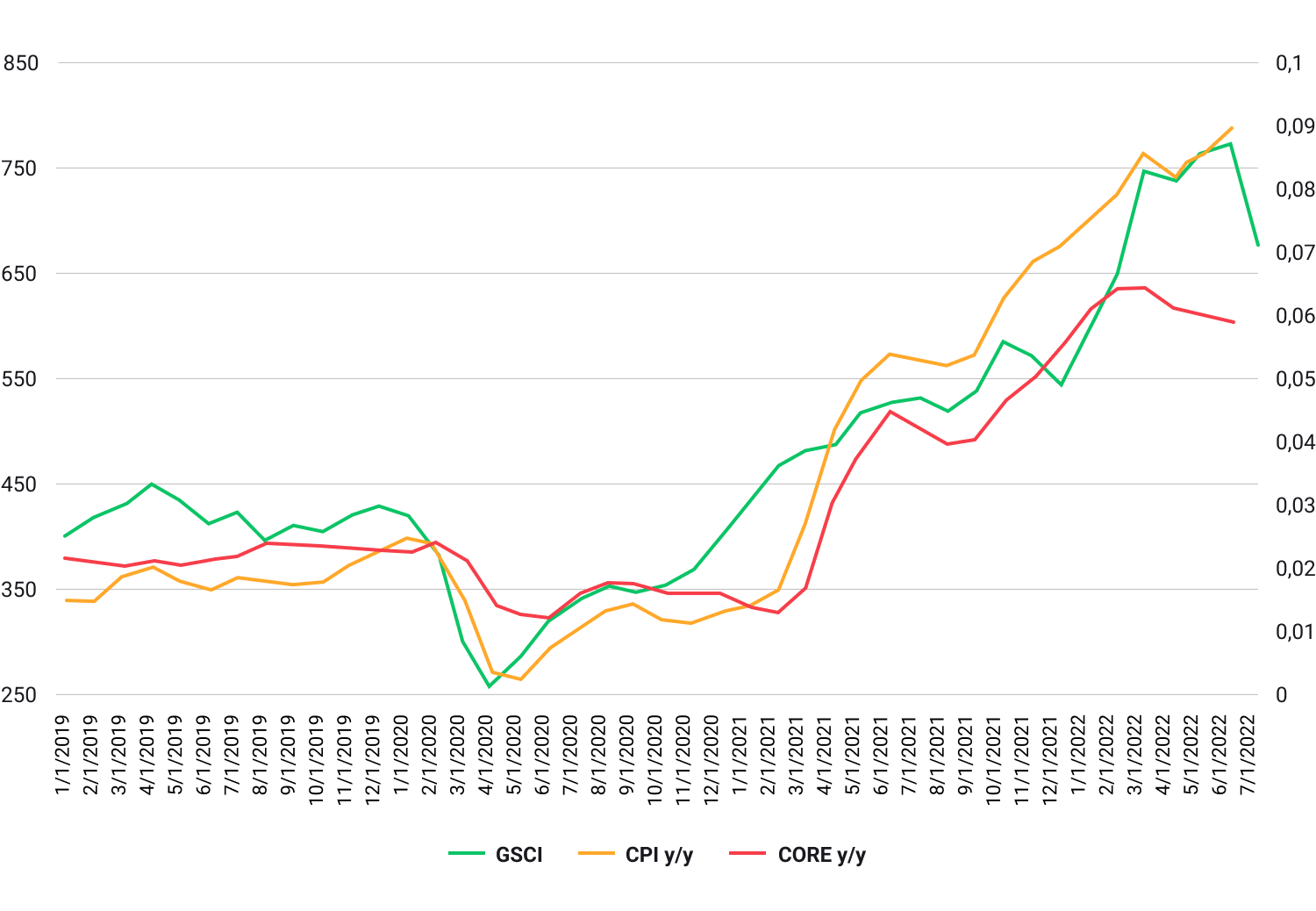

1974-ben a nyersanyagárak csökkenése segített stabilizálni az inflációt, de az még mindig az elfogadható szint alatt maradt. A jelenlegi időszak sok hasonlóságot mutat az 1970-es évekkel, amikor az infláció a magasabb üzemanyagárak (közel-keleti háború), a bérnyomás (szakszervezetek)és a központi bankok meggondolatlan monetáris politikája miatt emelkedett. Forrás: Macrobond, XTB Research

1974-ben a nyersanyagárak csökkenése segített stabilizálni az inflációt, de az még mindig az elfogadható szint alatt maradt. A jelenlegi időszak sok hasonlóságot mutat az 1970-es évekkel, amikor az infláció a magasabb üzemanyagárak (közel-keleti háború), a bérnyomás (szakszervezetek)és a központi bankok meggondolatlan monetáris politikája miatt emelkedett. Forrás: Macrobond, XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

És akkor mi lesz?

A magas infláció és a központi bankok monetáris politikájának hirtelen fordulata a magasabb kamatlábak és a mennyiségi szigorítási (QT, a QE fordítottja) programok felé sokkolta a pénzügyi piacokat, és még nehezebbé tette az infláció alatti befektetéseket. A részvénypiac és a kriptovaluták, amelyek a 2020-2021-es eufóriahullám során erősödtek, a legnagyobb sell-off nyomás alá kerültek. A magasabb hitelfelvételi és finanszírozási költségek problémákat jelentenek az adósságfinanszírozású vállalatok számára, a kockázati tőke és a magántőke-befektetések piacának megtorpanását. Emellett a hitelfelvevők fogyasztásának lehűlését is jelentik, ami a magas inflációval együtt visszafogó hatással lehet a fogyasztásra. Ráadásul a világot globális recesszió sújtja, amit súlyosbít az ukrajnai háború és a Washington és Peking közötti konfliktus elmélyülése.

A Fednek ez kemény dió, és úgy kell döntenie, hogy közben a kalapács és az üllő között van. Az erős munkaerőpiac és a magas infláció lehetővé teszi a Fed számára, hogy kockázatot vállaljon és leállítsa a kamatemelést. Ez azonban nem végződött jól az 1970-es években, és egy újabb fájdalmas inflációs csúcshoz vezetett. A bankárok közölték, hogy nem akarják megismételni ezt a hibát. A megoldás kétféle lehet:

- Az infláció elleni küzdelem és a „bármi áron” politika

Ettől félnek a pénzügyi piacok. Attól tartanak, hogy a Fed eltökélten el akarja érni az inflációs célját, ezzel növelve a részvénypiaci bikák fájdalmát, és nyomás alá helyezve a kockázatos eszközöket. Ilyen körülmények között az amerikai dollár valószínűleg természetes biztonságos menedékké válik. Más eszközök is nyomás alá kerülhetnek, beleértve az olajpiacot is, ha recesszió sújtja a világot.

- Végső fordulat

A Wall Street a monetáris lazítás minden jelét figyeli a Fed kommunikációs vonalában, és bár volt néhány, a Federal Reserve még mindig messze van a kamatcsökkentéstől vagy akár a kamatszintek változatlanul tartásától. A jelenlegi gazdasági környezetben azonban a pénzügyi piacok bármilyen Fed-támogatást eufórikusan fogadhatnának, és valószínűleg felfelé tolná az indexek, a nemesfémek és a kriptovaluták értékelését, valamint gyengítené az amerikai dollárt, amely 2022 első három negyedévében hatalmasat erősödött.

Hogyan kezeljük a kockázatot magas infláció idején?

A piacoknak nem kell lemondaniuk a befektetésekről az infláció idején, és tétlenül várni, hogy elmúljon. A befektetőket az jellemzi, hogy minden körülmények között hajlamosak a hozamra törekedni, és ez a magas infláció idején sincs másképp. Ezért még a növekvő infláció idején is vannak olyan eszközök, amelyek a piaci átlagnál jobban tudnak viselkedni.

A piacoknak nem kell lemondaniuk a befektetésekről az infláció idején, és tétlenül várni, hogy elmúljon. A befektetőket az jellemzi, hogy minden körülmények között hajlamosak a hozamra törekedni, és ez a magas infláció idején sincs másképp. Ezért még a növekvő infláció idején is vannak olyan eszközök, amelyek a piaci átlagnál jobban tudnak viselkedni.

A történelmet tekintve a magas infláció és a hawkish bankok időszakának arra kellene késztetnie a befektetőket, hogy csökkentsék kockázati hajlandóságukat, és inkább védekező módon vásároljanak. Ez tükröződik az eszközárakban. Az alábbiakban felsoroljuk azokat az eszközöket, amelyek ellenállónak bizonyulhatnak a növekvő inflációval és gazdasági lassulással jellemezhető környezetben.

Mielőtt azonban rájuk térnénk, felsorolunk 4 alapvető szempontot, amelyekre minden befektetőnek, aki csökkenteni és kezelni szeretné a kockázatot, érdemes összpontosítania.

A tudás megszerzése

A tudás megszerzésének vágya minden befektető szempontjából alapvető fontosságú. A készségek fejlesztése érdekében ki kell egészítenie tudástárát és különböző forgatókönyveknek kell alávetnie magát. De hogyan teheti ezt anélkül, hogy az oktatáson keresztül próbálná megtalálni saját stratégiáját és útját a befektetésben? Nem lehetséges.

Az érzelmek ellenőrzése

A piacon az érzelmek átfedik az alapokat, és gyakran meghatározzák a medve- és bikapiacot. Például egy adott vállalat jó teljesítménye nem biztos, hogy eufórikusan hat a piacra, ha az ágazat, amelyben prosperál, nem élvez pozitív hangulatot. Vannak befektetők, akik több ezer százalékot kerestek azzal, hogy gyenge vállalatok részvényeit vették meg őrülten alacsony értékeléseken, és vannak befektetők, akik hatalmas pénzeket veszítettek azzal, hogy nagyszerű vállalatokba fektettek be, amikor azok értékelése messze volt a fundamentumoktól. A befektető feladata, hogy ügyesen értelmezze a piac érzelmeit, és megszelídítse a kapzsiságot és a félelmet, amelyek minden kereskedőt elöntenek.

Magasabb szintű gondolkodás

A piac egy versenyjáték, amelyben minden kereskedő versenyez az asztal másik oldalán ülő többi kereskedővel. Nem lehetséges, hogy itt mindenki pénzt keressen, bár ez a jelenség általában az eufória és a spekulációs buborékok csúcsfázisaiban előfordul, amikor a drágán árazott eszközöket vásárló befektetők portfóliója hatalmas emelkedések után zöldesen izzik. Azok a befektetők, akik meg akarják verni a piaci átlagot, magasabb hozamot remélnek a nagyobb veszteségkockázat árán. Ezzel szemben azok a befektetők, akik "átlagosak" akarnak lenni, és indexalapokba fektetnek, azt kockáztatják, hogy a piaci átlagot (amely a részvénypiac gyenge időszakaiban alacsony) megverik, a korlátozott nyereség rovására. Kevés befektető üti meg ténylegesen a „piaci átlagot”, de ha sikerül – átlagon felüli hozamra számíthatnak.

A magasabb szinten való gondolkodás lehetővé teheti, hogy jelentősen megverje a piaci átlagot, ami nem lehet könnyű. Tegyük fel, hogy egy statisztikai befektető egy sikeres negyedéves jelentés után vállalati részvényeket akar vásárolni. A kívülállóan gondolkodó befektető azonban úgy dönt, hogy eladja ezeket a részvényeket, mert úgy látja, hogy a vállalat részvényárfolyamában már annyi jó információ van, hogy ez csak rosszabb lehet. Ez a magasabb szintű gondolkodás. Nem kockázatos ez? Így van, de ha az elemzés pontosnak bizonyul, ez a befektető valószínűleg magasabb hozamot fog biztosítani vele, mint az a statisztikai befektető, aki nem próbált beleásni magát az értékelésbe, és nem akarta mélyebben megérteni a helyzetet.

A befektetés megkezdését inflációs és piaci pánik idején biztonságosabbnak tartják olyan tapasztalt befektetők, mint Warren Buffett, Howard Marks és az egykori Magellan befektetési alapkezelő, Peter Lynch. Mindezen befektetők stratégiája azonban elsősorban a hosszú távú befektetés volt. De még ezekkel a meglátásokkal sem könnyű az infláció alatti befektetés. A kereskedőknek más mérőszámokat és mutatókat kell használniuk.

Kockázat/nyereség arány

A kockázat/nyereség arány helyes megértéséből nem mindig következik, hogy minél nagyobb a kockázat, annál nagyobb a jutalom. Ha ez így lenne, akkor a legnagyobb hozamot a legkockázatosabb eszközök adnák. Tudjuk, hogy a piacnak mindig van oka arra, hogy az eszközöket kockázatosnak minősítse, és ennek a státusznak oka van, ami az árakban tükröződik. Megeshet, hogy egy befektető azonban nem ért egyet azokkal az okokkal, amelyek miatt a piac kockázatosnak értékeli az eszközöket, és előnyöket kereshet a piaci átlag legyőzésében. Kétségtelen, hogy a kockázat/nyereség arány megértése segíthet a lehetőségek azonosításában, bár nincsenek aranyszabályok a befektetések vlágában.

A hibákból tanulni a legjobb, különösen, ha a befektetők mások hibáiból tanulnak. A piac azonban olyan hely, ahol nehéz mindent megúszni, és a veszteségek elválaszthatatlan részei a befektetésnek és a kereskedésnek. A tudás megszerzése és az erre épülő saját befektetési módszerek kidolgozása hatékony lehet, és csakis a befektetőn múlik, hogy a fentieket a saját egyéni kockázati hajlandóságához és vagyoni helyzetéhez igazítsa.

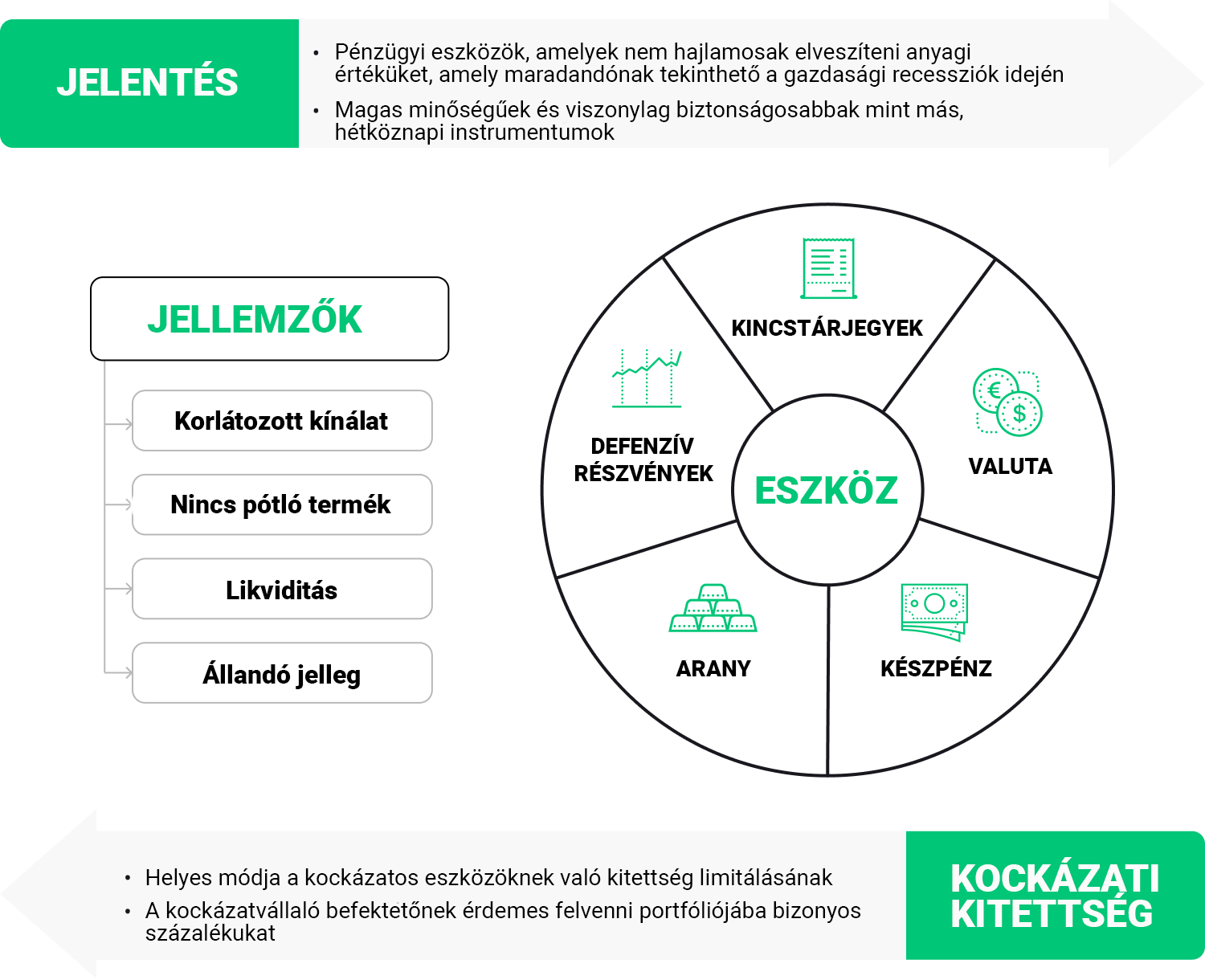

„Biztonságos menedéket” nyújtó eszközök keresése

A piac által biztonságos menedékként emlegetett eszközök olyan eszközök, amelyek végképp nem korrelálnak, vagy negatívan korrelálnak a világgazdaság állapotával vagy az emelkedő inflációval. Leegyszerűsítve ez azt jelenti, hogy a tőzsdeindexek eshetnek, a gazdaságot megingathatja az infláció, és ezek az eszközök még mindig lehetővé teszik a hozamot, vagy legalábbis csökkentik a veszteségek mértékét. A piacon azonban semmi sem biztos, és minden válság valamilyen módon eltér az előzőtől. Vannak azonban olyan eszközök, amelyek ellenállóbbnak bizonyulhatnak a piaci zavarokkal és a magas inflációval szemben. Ezeket az eszközöket a piaci átlagnál biztonságosabbnak tekintik.

A piac által biztonságos menedékként emlegetett eszközök olyan eszközök, amelyek végképp nem korrelálnak, vagy negatívan korrelálnak a világgazdaság állapotával vagy az emelkedő inflációval. Leegyszerűsítve ez azt jelenti, hogy a tőzsdeindexek eshetnek, a gazdaságot megingathatja az infláció, és ezek az eszközök még mindig lehetővé teszik a hozamot, vagy legalábbis csökkentik a veszteségek mértékét. A piacon azonban semmi sem biztos, és minden válság valamilyen módon eltér az előzőtől. Vannak azonban olyan eszközök, amelyek ellenállóbbnak bizonyulhatnak a piaci zavarokkal és a magas inflációval szemben. Ezeket az eszközöket a piaci átlagnál biztonságosabbnak tekintik.

![befektetés magas infláció idején]() Wide moat koncepció

Wide moat koncepció

Egyértelműnek tűnik, hogy az olyan széles körben elismert márkák, mint a Coca Cola, a Mc Donald's és a Pepsico eszközei ellenállóbbnak bizonyulnak az inflációs zavarokkal szemben, mint a technológiai startupok vagy a reklámbevételektől függő vállalkozások. Ez elsősorban annak köszönhető, hogy a költségek könnyen átháríthatók a fogyasztókra, még inflációs környezetben is. Nehéz elképzelni, hogy a Coca Cola vagy a Mc Donald bevételei óriási mértékben esnek vissza csak azért, mert egy hamburger vagy egy üveg üdítő ára 20%-kal emelkedett, igaz? Warren Buffett az ilyen típusú vállalatokra gyakorolt hatást Wide moat-nak (széles árok) nevezte, és rámutatott arra az előnyre, amellyel egyes vállalatok rendelkeznek versenytársaikkal szemben.

Ez az előny elsősorban a termékek iránti tartósan magas keresletben, a helyettesítő termékek hiányában és a versenytársakkal szembeni jobb minősítésben mérhető. Ilyen vállalat lehet az Apple is, mivel a statisztikák azt mutatják, hogy az iPhone-t vásárlók nagyobb valószínűséggel térnek vissza ugyanannak a márkának az új készülékeihez, mint más, konkurens gyártók esetében. Az Apple-hez hasonló részvények további előnye, hogy statisztikailag tehetősebb vásárlói vannak, akiknek fogyasztási képessége lassabban csökken, és akik képesek elfogadni a készülékárak emelkedését.

Magas infláció és gazdasági problémák idején a VIX emelkedhet, ami az S&P 500 index várható százalékos változását tükrözi, amelyet a befektetők előre jeleznek. Ne feledje azonban, hogy a tőkeáttételes eszközökkel való kereskedés magas veszteségkockázattal jár. Itt elolvashatja, hogy mi a VIX és hogyan lehet vele kereskedni.

Az eszközosztályok áttekintése az infláció során

Részvények

A részvénypiacok és az infláció közötti kapcsolatról szóló vita még mindig nyitott. A részvények mögött tényleges vállalatok állnak. Mivel az infláció az áruk és szolgáltatások árát tükrözi, végül a vállalatok magasabb bevételeiben is tükröződnie kell. Ebből a szempontból a részvények az infláció elleni fedezetnek tekinthetők. A történelmi mintákat vizsgálva azonban a vállalati bevételek és a részvényárfolyamok között biztosan nincs lineáris korreláció.

Valójában az úgynevezett ár/értékesítés arány sokat ingadozhat, és ennek számos jó oka lehet. Még ha a magasabb árak magasabb bevételeket is jelentenek, a vállalatok költségei még gyorsabban emelkedhetnek. A magas inflációs időszak sok bizonytalanságot teremt, és egyes vállalatok esetleg nem tudják fenntartani a haszonkulcsukat. A részvénypiac mindig megpróbálja diszkontálni a jövőt, és ha ez magasabb kamatlábak mellett történik (ami a magasabb inflációra jellemző), akkor a jövőbeli nyereség értéke alacsonyabb lesz.

Nemesfémek

Az árucikkeket az inflációlegfőbb mutatójának tekintik, mivel az áruk, sőt a szolgáltatások árai nagymértékben függnek a nyersanyagköltségektől. Ezért van az a felfogás, hogy a nyersanyagok jó inflációs fedezetek lehetnek. De mi a helyzet az arannyal?

Az arany tökéletes diverzifikátor lehet egy portfólió számára, mivel alacsony vagy akár negatív korrelációt mutat más eszközosztályokkal. De mi a helyzet az inflációval? Általában viszonylag gyenge az arany az elmúlt 40 év magas inflációs környezetében az USA-ban. De az arany diverzifikáló lehet más kockázati tényezőkkel szemben is, mint például a természeti katasztrófák vagy akár a háború. Az arany szempontjából a legfontosabb tényezők a hozam és a dollár változása. Az erős dollár általában negatívan hat az arany árfolyamára.

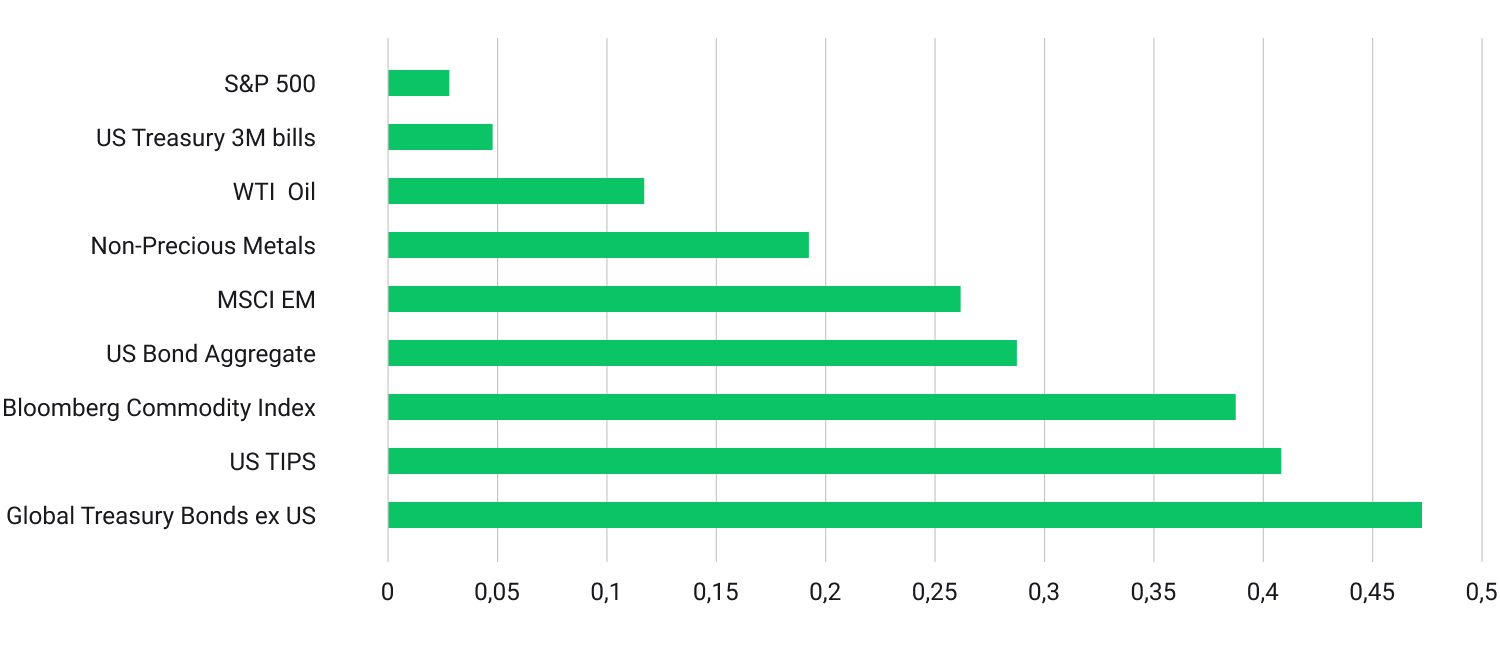

Az ábra az arany havi árváltozása és a főbb globális eszközosztályok közötti korrelációt mutatja (2000 januárjától 2022 augusztusáig). Azt mutatja, hogy az arany diverzifikáló lehet a részvényekkel szemben, de a kötvényekkel is korrelál. Forrás: XTB Research

Az ábra az arany havi árváltozása és a főbb globális eszközosztályok közötti korrelációt mutatja (2000 januárjától 2022 augusztusáig). Azt mutatja, hogy az arany diverzifikáló lehet a részvényekkel szemben, de a kötvényekkel is korrelál. Forrás: XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

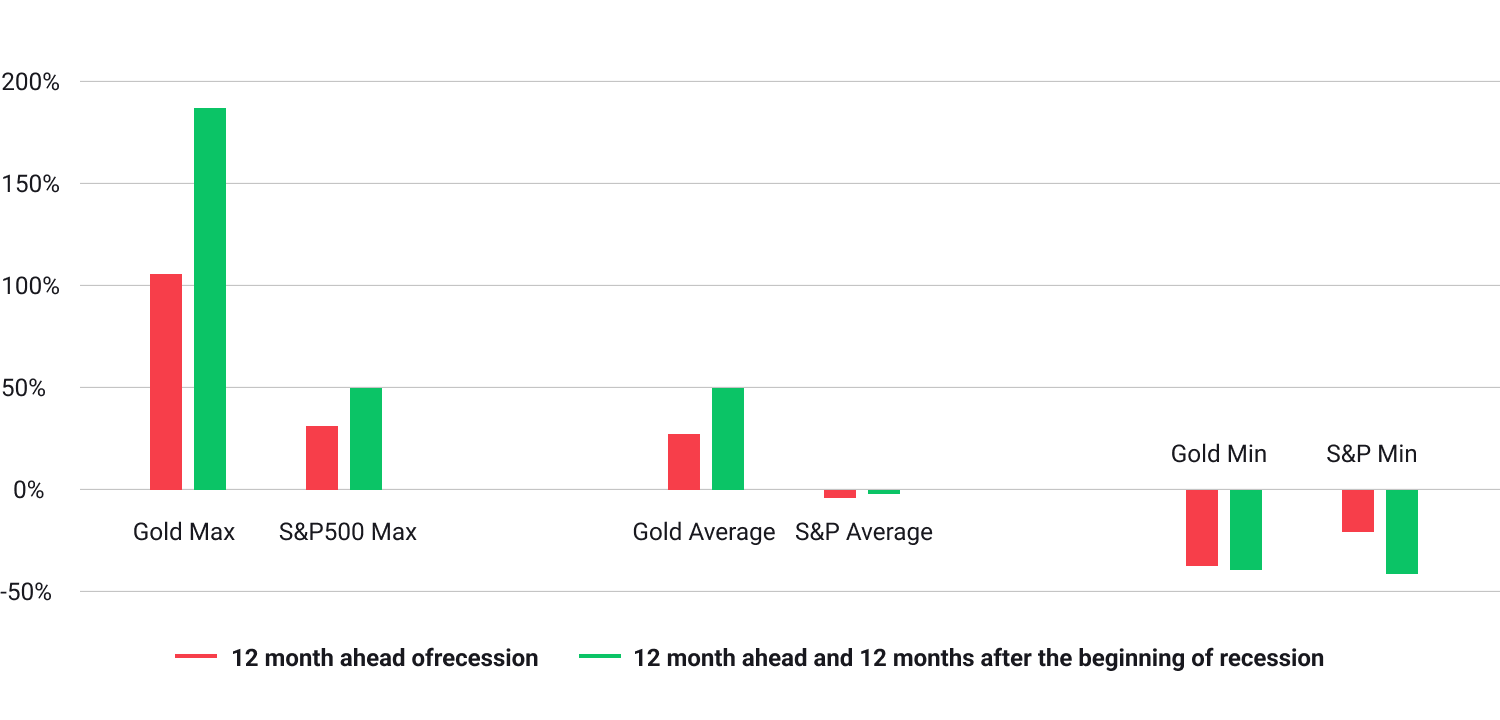

Az 1971 óta eltelt 7 recesszióban az arany 5 alkalommal teljesített jobban, mint az S&P 500. Az arany átlagosan 50%-ot nyert 2 év alatt (egy évvel a recesszió kezdete előtt és egy évvel utána). Forrás: Bloomberg, XTB Research

Az 1971 óta eltelt 7 recesszióban az arany 5 alkalommal teljesített jobban, mint az S&P 500. Az arany átlagosan 50%-ot nyert 2 év alatt (egy évvel a recesszió kezdete előtt és egy évvel utána). Forrás: Bloomberg, XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Árucikkek

Az egész világ még mindig függ az olyan energiaforrásoktól, mint az olaj, a földgáz vagy a szén, így az energiahordozók és az infláció között összefüggés van. Amikor egy ár mérsékelten változik, a termelők nem változtatnak azonnal az árakon, mert a jövőben hasznot húzhatnak belőle. A probléma azonban akkor jelentkezik, amikor az ár többszörösére emelkedik, és a termelők költségeit a fogyasztókra kell áthárítani.

Ahogy korábban említettük, a jelenlegi helyzet hasonlónak tűnik az 1970-es évekhez, amikor az energiaválság inflációs spirálhoz vezetett. Akárcsak akkor, az olajkínálat most is erősen korlátozott (kezdetben mesterségesen, most pedig az ellátási lánc problémái és a termelési kapacitásba történő megfelelő beruházások hiánya miatt). A kínálat lassan növekszik, de a kereslet sokkal gyorsabban élénkül, ami az árak masszív emelkedéséhez vezetett.

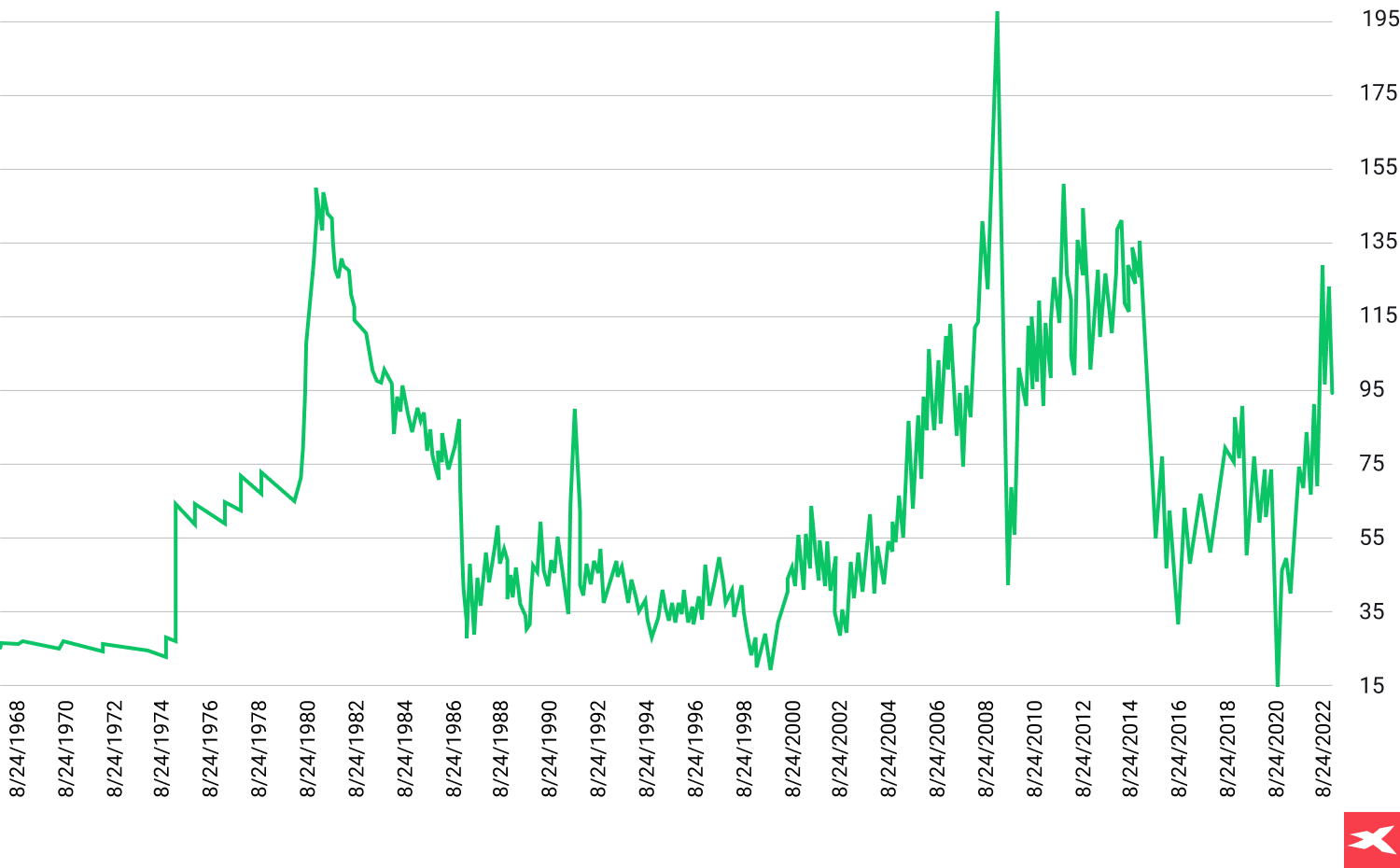

Ha az olaj inflációval kiigazított árát nézzük, észrevehetjük, hogy a 2022-es kiugrás még csak meg sem közelítette a történelmi csúcsokat. Figyeljünk a 70-es évek helyzetére, amikor az inflációval kiigazított ár csak hosszú 12 év után tért vissza alacsonyabb szintre. Az olaj fundamentumai és makroperspektívája hasonló lehet azokhoz az évekhez, így hosszabb ideig számíthatunk magas olajárakra. Forrás: Macrobond, XTB Research

Ha az olaj inflációval kiigazított árát nézzük, észrevehetjük, hogy a 2022-es kiugrás még csak meg sem közelítette a történelmi csúcsokat. Figyeljünk a 70-es évek helyzetére, amikor az inflációval kiigazított ár csak hosszú 12 év után tért vissza alacsonyabb szintre. Az olaj fundamentumai és makroperspektívája hasonló lehet azokhoz az évekhez, így hosszabb ideig számíthatunk magas olajárakra. Forrás: Macrobond, XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

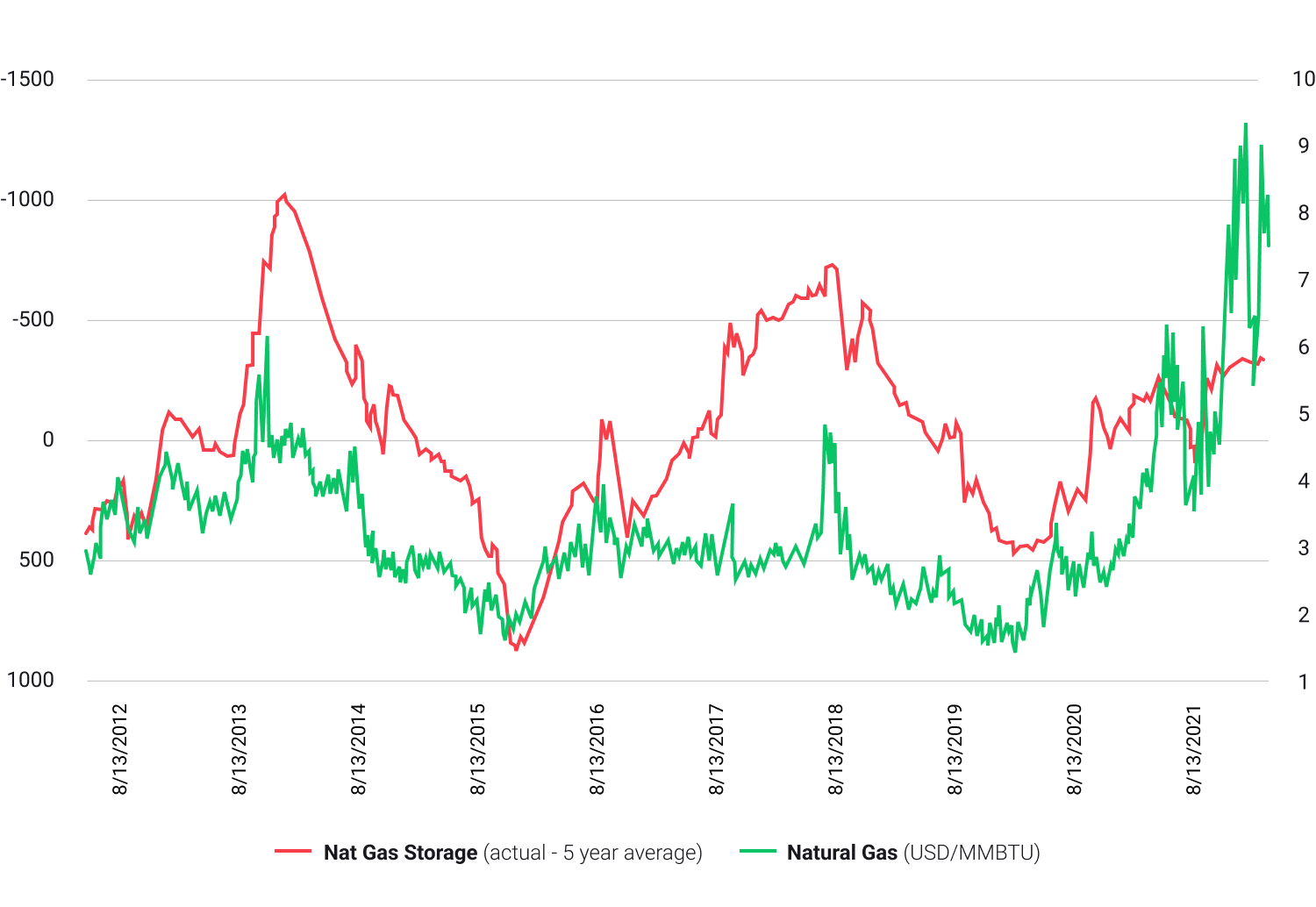

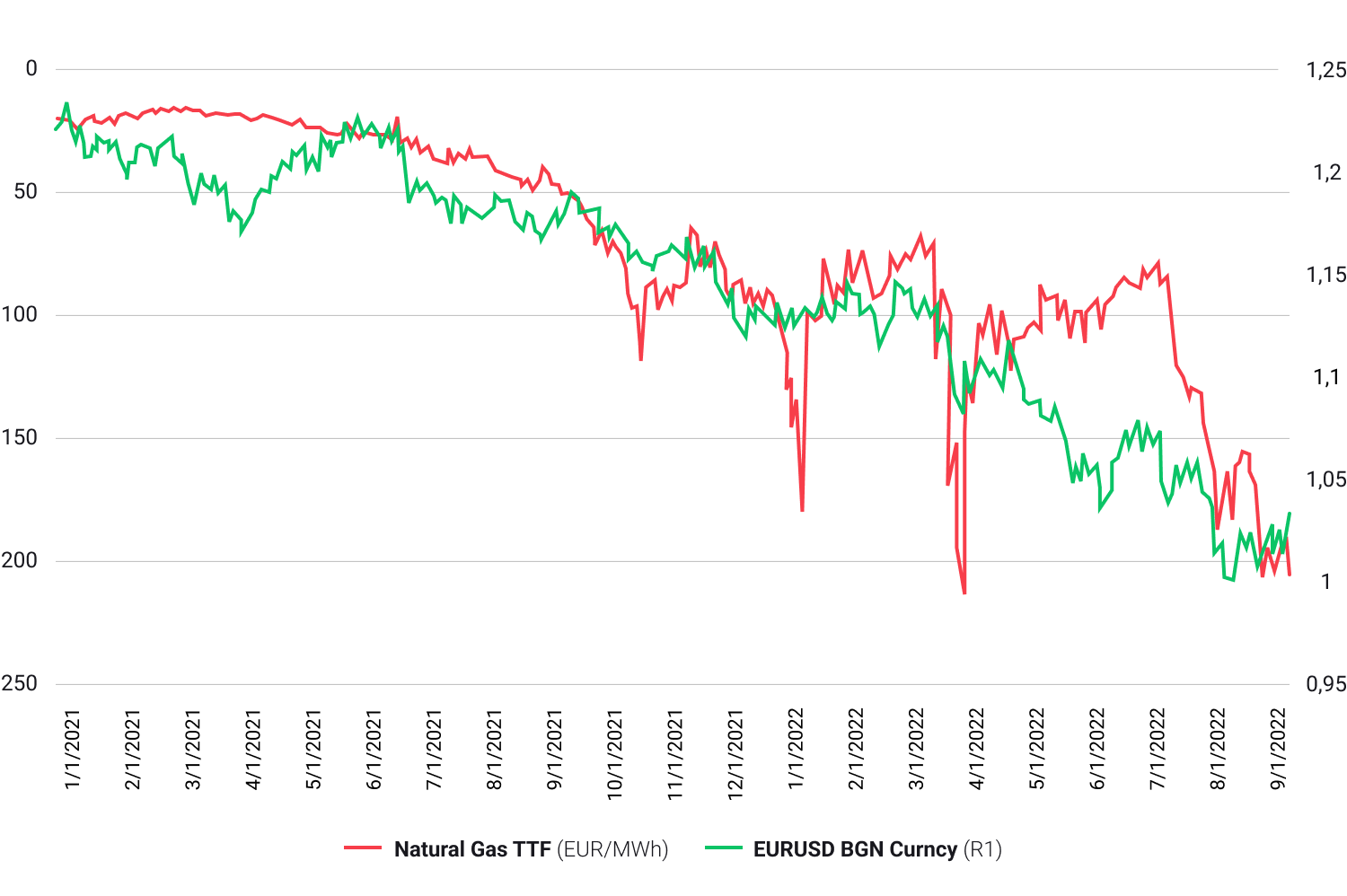

A földgázárak függhetnek az importkereslettől és a magasabb földgázfogyasztást jelző időjárási várakozásoktól. Forrás: Bloomberg, XTB Research

A földgázárak függhetnek az importkereslettől és a magasabb földgázfogyasztást jelző időjárási várakozásoktól. Forrás: Bloomberg, XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

A Forex piaca

A közelmúltban világszerte visszatérő magasabb és instabil infláció az árfolyam-volatilitás kiugrását és a valuták leértékelődését okozza a legmagasabb inflációval rendelkező országokban. A gazdasági bizonytalanság idején a befektetők általában a biztonságos menedéket jelentő valuták, főként az amerikai dollár felé hajlanak. A dollárindex rekord infláció idején akár minden idők legmagasabb szintjén is lehet, és általában erősebb, mint bármely más valuta.

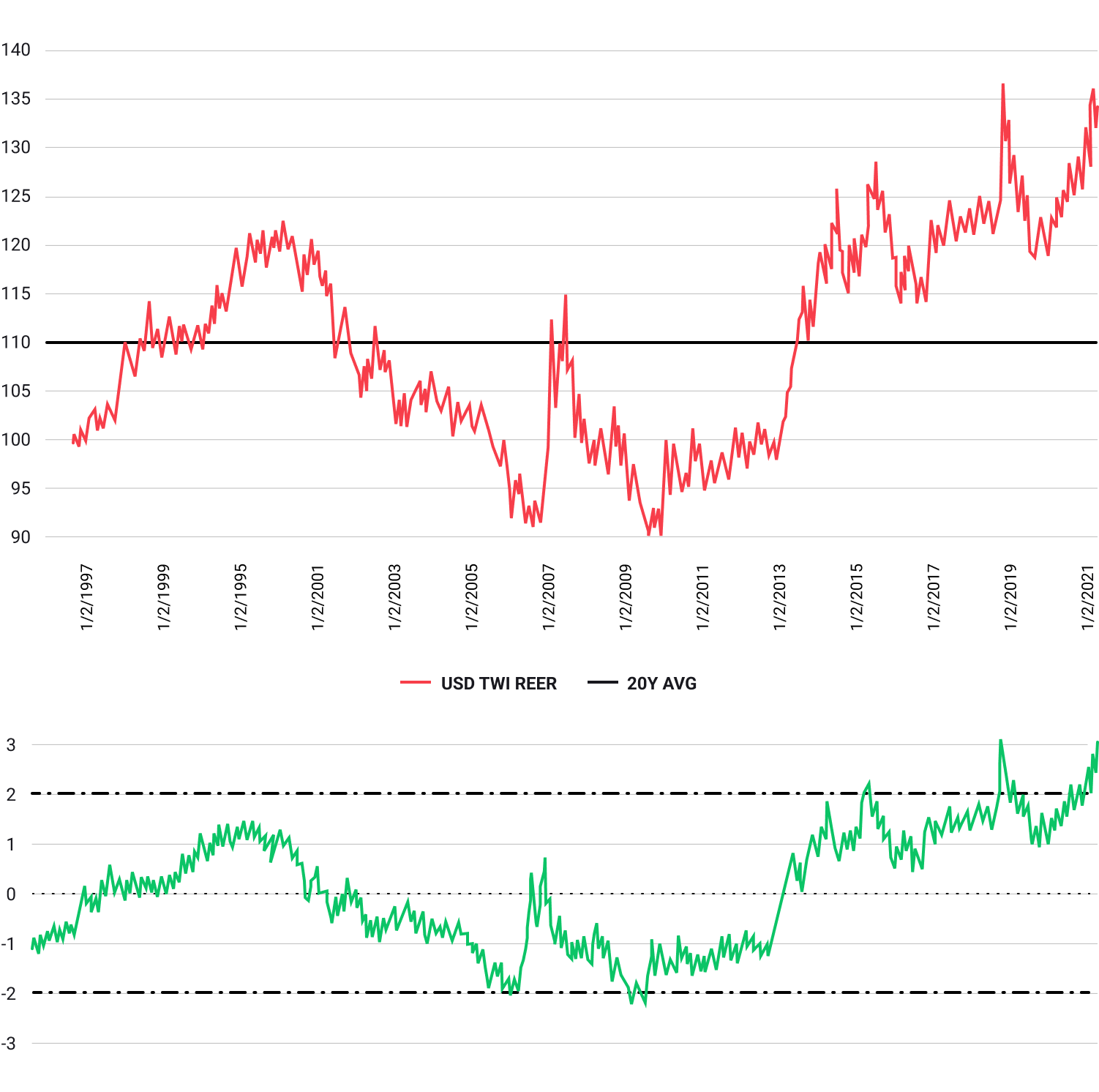

A dollár kereskedelemmel súlyozott reálárfolyama (TWI REER) 2022-ben 20 éves csúcsához közelít. Magas infláció idején az amerikai dollár erősödött. Forrás: Macrobond, XTB

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

A magas európai energiaárak rontották az euróövezet kereskedelmi feltételeit, ami a közös valuta további leértékelődését okozta. Amikor magas az infláció és a gazdaság lassul, általában a valuta gyengébb az amerikai dollárnál.

Az Európában megugró energiaárak erős, negatív nyomást gyakoroltak az euróra. Forrás: Bloomberg, XTB Research

Az Európában megugró energiaárak erős, negatív nyomást gyakoroltak az euróra. Forrás: Bloomberg, XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kriptovaluták

A kriptovaluták még mindig fiatal eszközosztály. A Bitcoin története közel 10 évre nyúlik vissza, a kisebb kriptovaluták többsége pedig 2017 után jött létre, így a piac még mindig nagyon friss. Ez megnehezíti, hogy kizárólag a történelmileg gyenge adatokra támaszkodjunk, amikor a digitális eszközök jegyzéseit vizsgáljuk.

A befektetők néha azért vásárolnak kriptót, hogy diverzifikálják portfóliójukat, de leginkább azért, hogy elérjék a magas kockázatú eszközökkel szembeni kitettséget. A kriptovaluták reakciói az emelkedő inflációra kezdenek hasonlítani a részvénypiac reakcióira, amelyek a történelmi adatok alapján valamivel könnyebben irányíthatók. Az emelkedő infláció általában nem tesz jót az olyan kockázatos eszközöknek, mint a kriptovaluták.

Még ha a kriptók elterjedésének trendje folytatódik is – márpedig vannak erre utaló jelek –, az inflációra adott árfolyamreakciók hasonlíthatnak az US100-éhoz, csak nagyobb mértékben.

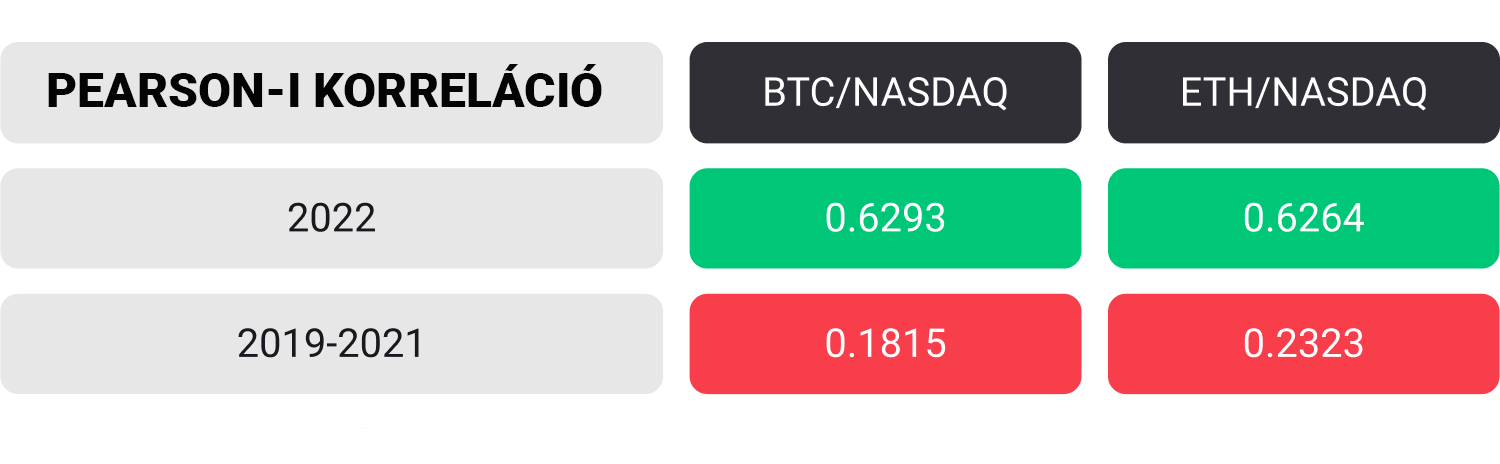

Pearson-i korreláció. Forrás: Bloomberg, XTB Research

Pearson-i korreláció. Forrás: Bloomberg, XTB Research

A két legnagyobb kapitalizációjú kriptovaluta és a Nasdaq index közötti korreláció különösen jól látható 2022-ben. A Pearson-féle korreláció 2022 felében több mint háromszorosára nőtt a 2019-2021-es időszakhoz képest. Most még mindig nagyon magas. Forrás: XTB Research

A két legnagyobb kapitalizációjú kriptovaluta és a Nasdaq index közötti korreláció különösen jól látható 2022-ben. A Pearson-féle korreláció 2022 felében több mint háromszorosára nőtt a 2019-2021-es időszakhoz képest. Most még mindig nagyon magas. Forrás: XTB Research

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Az XTB kizárólag kripto tőkeáttételes származtatott ügyleteket kínál, amelyek magas kockázatú eszközök, és a kereskedők számára a shortolás (csökkenő árak idején való kereskedés) kockázatos lehetőségét biztosítják. A Kriptovaluta kereskedés kezdőknek című cikkünkben olvashat róla bővebben.

Útmutató a passzív ETF-befektetésekhez

Pénzügyi tervezés: hogyan lehet pénzt megtakarítani és ellenőrizni a kiadásokat?

A kamatlábak megértése – Mik azok a kamatlábak?

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.

Wide moat koncepció

Wide moat koncepció