-

A pocos días del 30 de enero de 2026, el riesgo de un cierre parcial del gobierno federal vuelve al centro del mercado por falta de acuerdos en el Congreso.

-

El conflicto político se concentra en el financiamiento del Departamento de Seguridad Nacional, elevando la probabilidad de volatilidad en activos financieros.

-

El impacto potencial abarca datos macroeconómicos, tasas, dólar y renta variable, con un escenario binario entre solución rápida o extensión del cierre.

-

A pocos días del 30 de enero de 2026, el riesgo de un cierre parcial del gobierno federal vuelve al centro del mercado por falta de acuerdos en el Congreso.

-

El conflicto político se concentra en el financiamiento del Departamento de Seguridad Nacional, elevando la probabilidad de volatilidad en activos financieros.

-

El impacto potencial abarca datos macroeconómicos, tasas, dólar y renta variable, con un escenario binario entre solución rápida o extensión del cierre.

A pocos días del 30 de enero de 2026, el riesgo de un cierre parcial del gobierno federal volvió a colocarse en el centro del radar del mercado, en un momento en que el Congreso necesita aprobar el financiamiento para evitar una interrupción de servicios. El punto técnico que condiciona el desenlace es que, en el Senado, avanzar con el paquete requiere 60 votos, por lo que los republicanos no pueden resolverlo solos y dependen de una fracción de apoyo demócrata. Cuando esa cooperación se rompe, la probabilidad de cierre sube de forma inmediata, aunque todavía exista margen para una solución de último minuto.

El foco del conflicto

El factor que aceleró el cambio de escenario no fue un desacuerdo marginal sobre montos, sino un choque político alrededor del Departamento de Seguridad Nacional, que agrupa a ICE y a la Patrulla Fronteriza. Tras los hechos en Minneapolis, el asesinato de Alex Pretti, ciudadano estadounidense y enfermero de cuidados intensivos, muerto por disparos de un agente federal durante protestas el 24 de enero, y el antecedente de otro tiroteo fatal a inicios del mes, cuando una agente vinculada a operativos migratorios mató a Renee Good en su vehículo.

Varios líderes demócratas anunciaron que no acompañarán un texto que mantenga ese componente sin controles adicionales, y plantearon que preferirían votar el resto de las partidas por separado mientras se renegocia esa sección. Del lado republicano, separar los proyectos implica costos políticos y además enfrenta un obstáculo práctico: la Cámara de Representantes no está prevista para volver hasta el 2 de febrero, lo que reduce el margen de maniobra si el reloj llega a cero antes.

Alcance del cierre y magnitud fiscal

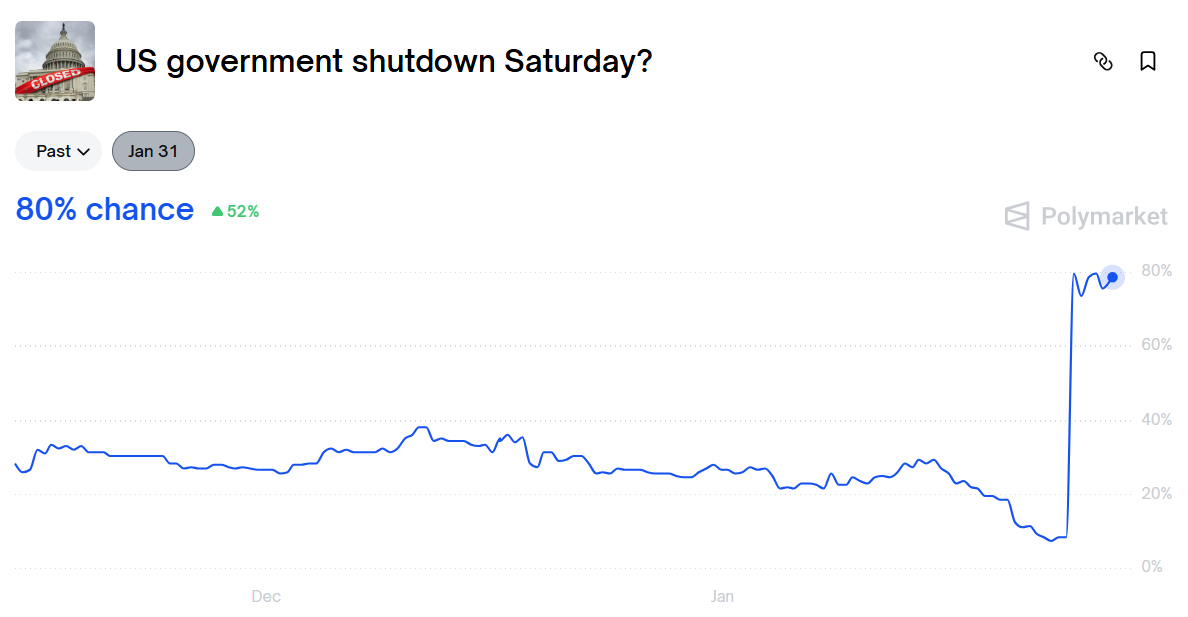

En Polymarket, las apuestas asignan actualmente una probabilidad cercana al 80% a un cierre del gobierno de EE.UU., reflejando un cambio abrupto en las expectativas del mercado. El salto en las probabilidades se produjo tras el nuevo fallecimiento de un civil en Minnesota, que intensificó el enfrentamiento político y elevó el riesgo de un bloqueo presupuestario en el Congreso.

En términos de alcance, el evento sería distinto a un cierre total, porque seis de las doce leyes de apropiación del año ya están vigentes y mantendrían funcionando varias áreas. Sin embargo, las seis restantes se agrupan en un paquete cercano a 1,2 billones de dólares y concentran alrededor del 80% del gasto discrecional previsto, por lo que el impacto operativo potencial es significativo.

Dentro de ese bloque aparecen Defensa, Estado, Tesoro, Transporte, Salud y Educación, junto con Seguridad Nacional, lo que explica por qué el mercado trata el episodio como un riesgo de volatilidad y no como un simple ruido político.

Canal macroeconómico

El canal más sensible para los activos suele ser la información macroeconómica, porque un cierre que afecte al Departamento de Trabajo puede demorar o interrumpir datos clave como el informe de empleo y el IPC. Cuando se retrasa la publicación de estas series, aumenta la dispersión de expectativas sobre crecimiento e inflación, y con ello se amplía el rango de resultados para la política monetaria, algo que normalmente se refleja en más volatilidad en tasas y en renta variable.

Al mismo tiempo, como el Departamento de Comercio ya tiene financiamiento aprobado, el mercado podría seguir recibiendo PIB y el indicador de inflación preferido por la Reserva Federal, aunque parte de esos cálculos puede apoyarse en insumos estadísticos que también se ven afectados si el área laboral queda paralizada, lo que añade incertidumbre metodológica y revisiones posteriores.

Impacto en renta fija y dólar

En renta fija, el patrón más común ante un aumento de aversión al riesgo es la búsqueda de refugio en Treasuries, especialmente si el mercado asume que el cierre será breve, lo que suele presionar a la baja los rendimientos en la parte media y larga de la curva. Aun así, la repetición de episodios de disfunción política en poco tiempo puede alimentar una prima por incertidumbre y elevar la volatilidad implícita, en particular si la falta de datos complica el trabajo de analistas y de la propia Reserva Federal.

El dólar continúa perdiendo terreno y el índice DXY encadena su cuarta caída consecutiva, retrocediendo hasta la zona de 96,2, su nivel más bajo desde 2022. El movimiento refleja una combinación de factores, cautela previa a la decisión de política monetaria de la Reserva Federal, un aumento en la prima de riesgo político ante la posibilidad de un nuevo cierre del gobierno estadounidense y dudas persistentes sobre la dirección de la política comercial. A ello se suma la especulación en torno a una eventual coordinación entre Estados Unidos y Japón para estabilizar el mercado cambiario, lo que ha reforzado la presión bajista sobre el dólar en el corto plazo. Fuente: xStation5.

Para el dólar, el efecto es mixto, porque puede beneficiarse por su rol de liquidez global en una primera fase, pero ese soporte se vuelve menos claro si el foco del riesgo se percibe como interno y prolongado.

Renta variable

En renta variable, el impacto tiende a concentrarse en sectores expuestos a contratos públicos, aprobaciones administrativas y sensibilidad a condiciones financieras, además de segmentos ligados a transporte y viajes. Un cierre que deje a trabajadores esenciales operando sin salario puede tensionar servicios como controles aeroportuarios y gestión de tráfico aéreo, lo que suele traducirse en retrasos y fricciones operativas con lectura negativa para aerolíneas y cadenas asociadas.

Un matiz importante es que, aun con cierre, las operaciones de control migratorio podrían continuar en buena medida, tanto por el estatus de personal indispensable como por la existencia de fondos adicionales ya asignados en legislación previa, por lo que el choque político no necesariamente equivale a un freno efectivo de esa actividad, aunque sí eleva el ruido y la polarización.

Escenario de mercado

El mercado, en consecuencia, enfrenta un binario de corto plazo con asimetría clara. Si el Congreso logra una salida rápida, ya sea aprobando el paquete completo o separando las partidas conflictivas, lo más probable es que quede como un episodio de volatilidad táctica, con normalización posterior de spreads y de volatilidad.

Si el cierre se extiende, el costo marginal crece por tres vías. deterioro de confianza, disrupción de datos macro y fricciones en servicios críticos, lo que suele favorecer posicionamientos más defensivos en carteras, con preferencia por calidad, liquidez y coberturas, mientras se reduce exposición a segmentos que dependen de un entorno estable de información y de tasas.

_____________

La economía británica se estanca y refuerza el escenario de recortes del BoE

Milei logra acuerdo comercial con Trump: se eliminan más de 1.800 aranceles

India: ¿nuevo campo de batalla de la guerra comercial global?

Dólar hoy México: el peso ignora la debilidad del PMI ante el "golpe arancelario" y se fortalece por el alivio comercial en EE. UU.

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "