- Las negociaciones nucleares en Ginebra avanzan más de lo previsto, pero no despejan todas las dudas.

- Persisten diferencias críticas entre las posiciones de EE. UU. e Irán.

- El mercado energético reacciona de forma inmediata a las señales diplomáticas.

- Los inversores empiezan a valorar un posible cambio en la oferta global de crudo.

- La tensión militar en la región sigue siendo un factor decisivo para el riesgo a corto plazo.

- Las negociaciones nucleares en Ginebra avanzan más de lo previsto, pero no despejan todas las dudas.

- Persisten diferencias críticas entre las posiciones de EE. UU. e Irán.

- El mercado energético reacciona de forma inmediata a las señales diplomáticas.

- Los inversores empiezan a valorar un posible cambio en la oferta global de crudo.

- La tensión militar en la región sigue siendo un factor decisivo para el riesgo a corto plazo.

Las negociaciones nucleares en curso en Ginebra entre Washington y Teherán se han convertido en el principal factor estabilizador de los precios del crudo, incluso aunque un acuerdo definitivo siga sin materializarse. Si bien el progreso diplomático está erosionando —aunque de forma modesta— la prima de riesgo geopolítico, las tensiones militares persistentes continúan alimentando la volatilidad del mercado.

Estado actual de las negociaciones

La segunda ronda de conversaciones indirectas, celebrada ayer 17 de febrero de 2026, produjo un avance superficial en forma de un “acuerdo general sobre principios”. La reunión contó con enviados diplomáticos de alto nivel, incluido el ministro de Asuntos Exteriores iraní Abbas Araghchi y los representantes estadounidenses Steve Witkoff y Jared Kushner. Las partes se comprometieron a intercambiar propuestas detalladas en las próximas dos semanas, un gesto que el mercado interpreta como señal de que un conflicto inmediato ha sido evitado.

A pesar del optimismo del vicepresidente JD Vance, que calificó las conversaciones como un “buen comienzo”, persisten diferencias fundamentales. La administración Trump mantiene una postura dura exigiendo inspecciones sin restricciones en las instalaciones nucleares, amenazando con intervención militar si no se alcanza un acuerdo en un mes. Teherán, que consulta en paralelo con el director general del OIEA Rafael Grossi, rechaza categóricamente incluir los misiles balísticos en el diálogo. Además, Irán sigue reacio a permitir acceso estadounidense a sus instalaciones nucleares.

Empiezan a surgir dudas sobre si Teherán está adoptando una táctica dilatoria al estilo ruso, aunque la posición estratégica de Moscú es claramente superior. Por otro lado, Irán no está en la situación debilitada de Venezuela: es un país mucho más grande, menos aislado, y una incursión terrestre estadounidense a gran escala es estratégicamente imposible.

Impacto en el mercado del petróleo

Los informes de progreso en Ginebra provocaron una reacción inmediata en los precios:

-

Brent retrocedió hacia 67 dólares por barril.

-

WTI cayó por debajo de 63 dólares por barril.

Ambos benchmarks, sin embargo, se mantienen cerca de niveles de soporte críticos. Los inversores empiezan a descontar un escenario en el que se levanten las sanciones, lo que podría devolver 2–3 millones de barriles diarios (mbd) de exportaciones iraníes al mercado global.

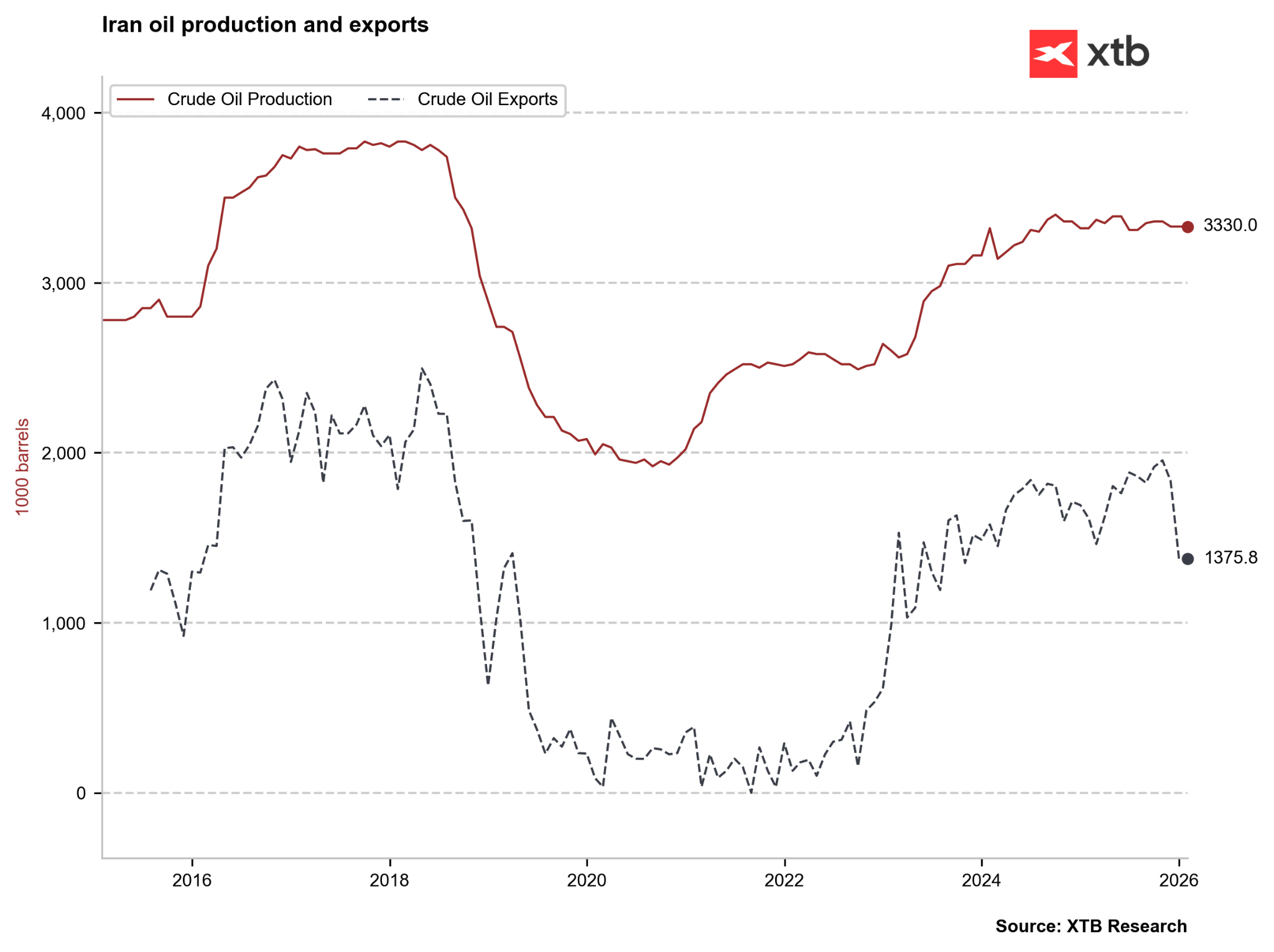

Hace una década, Irán exportaba entre 2,5 y 3,0 millones de barriles diarios, con una producción cercana a 4 millones. Actualmente observamos un descenso significativo de las exportaciones debido a un mayor cumplimiento de las sanciones por parte de los compradores chinos. Fuente: Bloomberg Finance LP, XTB

Las tensiones siguen vivas debido al despliegue militar: Irán está realizando maniobras en el estratégico Estrecho de Ormuz, arteria del 20% del comercio mundial de petróleo, mientras que Estados Unidos ha respondido enviando un segundo portaaviones a la región. Aunque la prima geopolítica permanecerá contenida mientras no haya un incidente directo, la acción del precio del año pasado sugiere un posible repunte de 10–20 dólares por barril en caso de choque, aunque probablemente sería de corta duración.

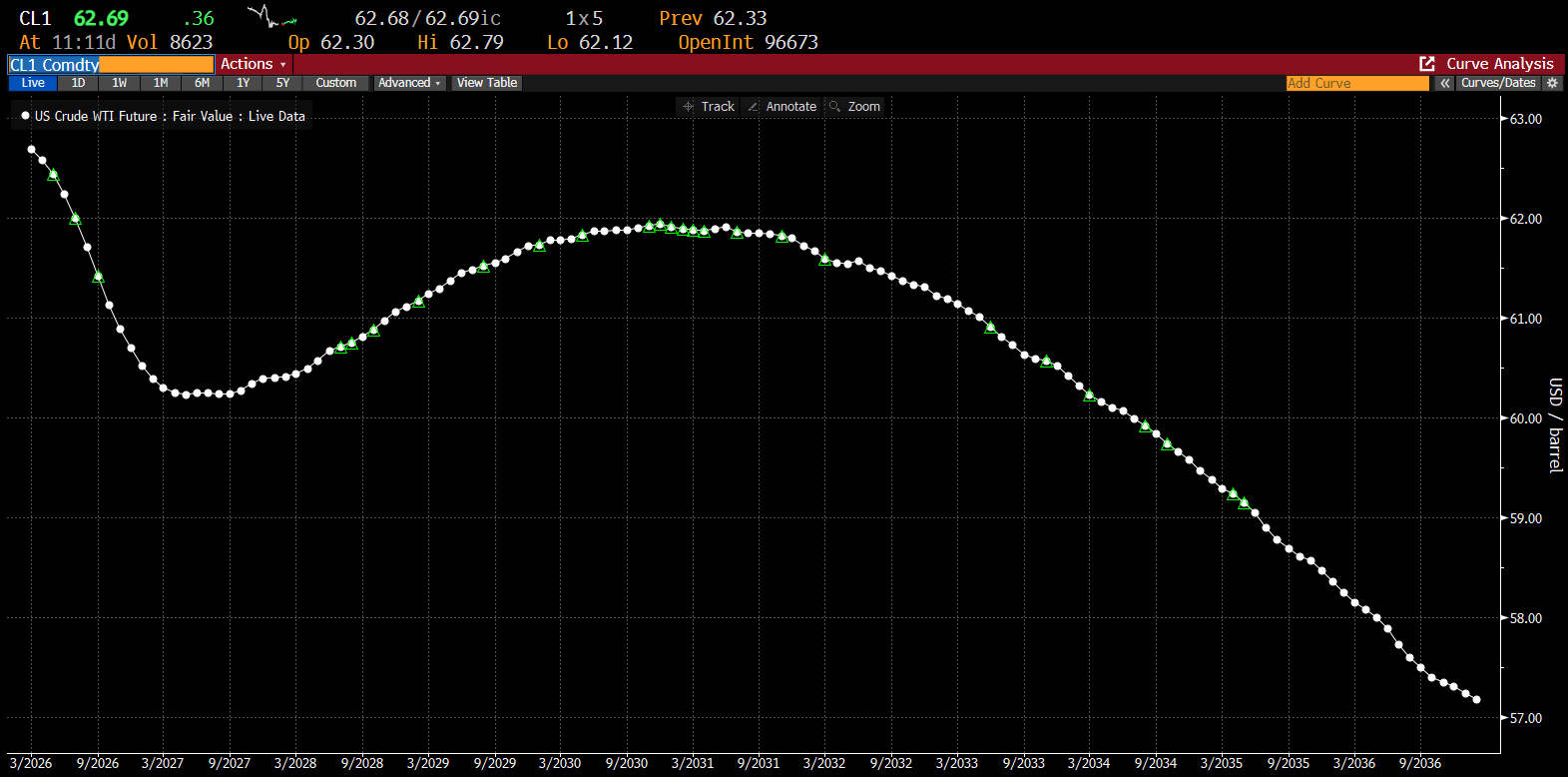

La curva de futuros del crudo muestra una forma muy poco convencional. Estamos viendo una backwardation significativa en los próximos 12 meses, de aproximadamente 3 USD. Esto indica que la prima asociada al riesgo de suministro es de al menos 3 USD. Antes de la escalada iraní, el petróleo cotizaba en contango hasta 2030.Fuente: Bloomberg Finance LP

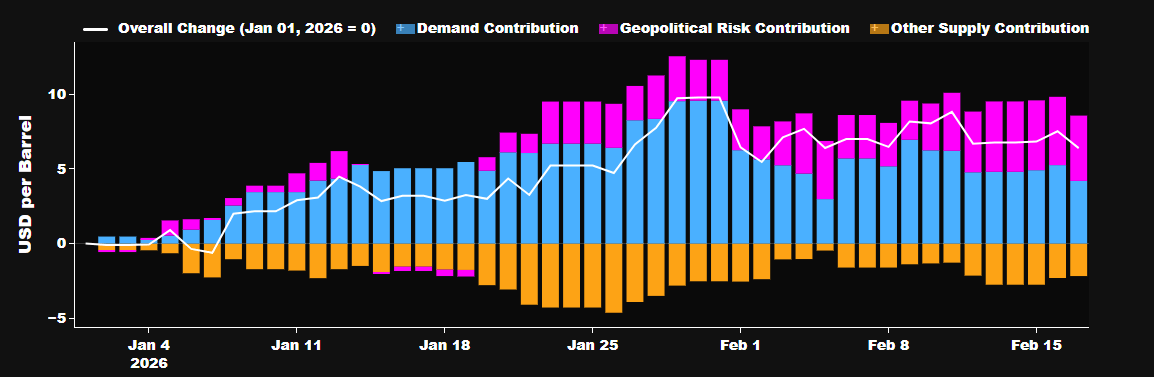

Desde comienzos de año, la prima geopolítica ha representado casi la mitad del impacto positivo total en los precios, unos 3–5 USD por barril, compensando el efecto negativo del exceso de oferta que la EIA y la IEA estiman en 3–4 mbd para este año.

Escenarios de mercado para el petróleo Brent

1. Éxito en las negociaciones (caída de 5–10 dólares)

Un acuerdo integral y el levantamiento de sanciones permitirían el regreso del petróleo iraní, golpeando los precios en un contexto de exceso global de oferta.

2. Escalada militar (subida de 10–20 dólares)

Un colapso de las conversaciones seguido de ataques a infraestructuras o un bloqueo del Estrecho de Ormuz provocaría un shock de oferta y compras de pánico.

3. Status quo (estabilización en torno a 67 dólares)

Conversaciones prolongadas sin resolución mantienen los precios en el rango actual, con el mercado en vigilancia moderada.

Perspectivas e implicaciones para el mercado del petróleo

La probabilidad de un acuerdo completo se evalúa como moderada. Trump busca un “acuerdo”, pero simultáneamente aplica una estrategia de “máxima presión”, combinando amenazas militares con palancas económicas, incluida la posibilidad de aranceles del 25% a países que comercien con Teherán.

Para los traders, la asimetría de riesgo es clave:

-

el éxito diplomático implicaría una caída gradual,

-

un conflicto provocaría un repunte violento.

Los niveles actuales también están respaldados por la decisión de OPEP+ de aplazar aumentos de producción hasta finales del primer trimestre de 2026 (aunque el cartel ha insinuado un posible incremento a partir de abril).

La próxima ronda de conversaciones en dos semanas será la prueba definitiva para la dinámica del mercado.

Precio del petróleo en temporalidad diaria

El petróleo WTI se encuentra sobre un soporte técnico crucial. Una situación similar ocurrió entre mayo y junio del año pasado. Sin embargo, un salto comparable al de junio de 2025 requeriría un ataque directo de EE. UU. a Irán o el cierre del Estrecho de Ormuz, lo que podría llevar los precios hacia 100 dólares si se prolonga. Aun así, el escenario base sigue siendo una consolidación de los niveles actuales, con una ligera inclinación hacia un acuerdo más amplio que podría recortar 3–5 USD de los precios actuales.

El petróleo se da la vuelta mientras Irán y EE. UU. cruzan acusaciones

La economía británica se estanca y refuerza el escenario de recortes del BoE

Milei logra acuerdo comercial con Trump: se eliminan más de 1.800 aranceles

India: ¿nuevo campo de batalla de la guerra comercial global?

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "