- El Nasdaq 100 sigue recuperando terreno y se acerca a máximos históricos mientras la temporada de resultados mantiene el impulso.

- Las empresas del S&P 500 están superando expectativas con una consistencia que refuerza el rally pese a la volatilidad en big tech.

- El crecimiento de beneficios vuelve a situarse en doble dígito y las revisiones al alza confirman que el ciclo corporativo sigue fuerte.

- Las compañías con mayor exposición internacional brillan gracias al dólar más débil, con NVIDIA actuando como un motor adicional.

- El Nasdaq 100 sigue recuperando terreno y se acerca a máximos históricos mientras la temporada de resultados mantiene el impulso.

- Las empresas del S&P 500 están superando expectativas con una consistencia que refuerza el rally pese a la volatilidad en big tech.

- El crecimiento de beneficios vuelve a situarse en doble dígito y las revisiones al alza confirman que el ciclo corporativo sigue fuerte.

- Las compañías con mayor exposición internacional brillan gracias al dólar más débil, con NVIDIA actuando como un motor adicional.

Los futuros del Nasdaq 100 suben un 0,15% hoy y se acercan a la zona de 26.000 puntos. El índice parece a un paso de territorio récord, incluso mientras continúa la presión vendedora en varios pesos pesados tecnológicos como Microsoft y Palantir. La temporada de resultados del cuarto trimestre de 2025 ya ha pasado claramente su ecuador y el mercado está recibiendo un conjunto de señales bastante coherentes: las empresas están cumpliendo, las revisiones mejoran y el crecimiento de beneficios sigue en doble dígito.

Lo que sabemos con certeza (con el 59% del S&P 500 ya reportado)

-

El 76% supera expectativas de BPA y el 73% supera ingresos.

-

Los beneficios publicados están un 7,6% por encima de las estimaciones, en línea con los promedios históricos.

-

Los ingresos superan previsiones en un 1,4%, igualando la media de 10 años.

-

El crecimiento combinado del BPA es del 13% interanual, lo que sería el quinto trimestre consecutivo con crecimiento de doble dígito.

-

El crecimiento combinado de ingresos es del 8,8%, el ritmo más fuerte desde el 3T 2022.

-

Las revisiones en temporada han elevado las expectativas desde el 8,3% previsto a final de diciembre hasta el 13% actual.

-

Para el primer trimestre de 2026, 23 compañías han dado guías negativas y 28 positivas.

-

El PER adelantado a 12 meses del S&P 500 es 21,5, por encima de las medias de 5 y 10 años, lo que hace que la calidad de los resultados importe aún más.

¿Por qué la tecnología y las empresas con exposición global brillan más ahora?

El factor clave es la exposición geográfica: con un dólar más débil, las compañías con más ventas fuera de EE. UU. muestran un crecimiento claramente superior.

-

Empresas con >50% ventas en EE. UU.: beneficios +10%, ingresos +7,7%

-

Empresas con >50% ventas fuera de EE. UU.: beneficios +17,7%, ingresos +11,9%

El matiz importante: NVIDIA es el mayor contribuyente a esa diferencia. Excluyéndola, el crecimiento baja a +12% en beneficios y +9,9% en ingresos. La brecha se reduce, pero no desaparece: el viento de cola del FX y la exposición global son reales, con NVDA como turbo adicional.

Catalizadores de crecimiento del mercado

- Las sorpresas positivas de BPA han venido sobre todo de Communication Services, Health Care y Financials.

- Desde el 31 de diciembre, los mayores impulsores del crecimiento de beneficios han sido Industrials, Tecnología y Communication Services.

- En ingresos, los mayores contribuyentes han sido Tecnología, Communication Services, Health Care e Industrials.

- 9 de 11 sectores muestran crecimiento interanual de beneficios, liderados por Tecnología, Industrials y Communication Services.

- Solo Consumer Discretionary y Health Care muestran caídas.

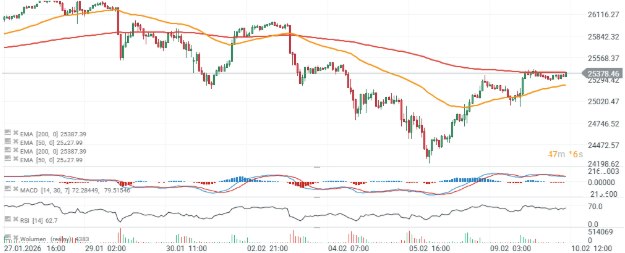

Precio del Nasdaq 100

El Nasdaq 100 cotiza por encima de la EMA 200 (línea roja) y se sitúa a unos 1.000 puntos del máximo histórico cerca de 26.400.

Fuente: xStation5

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

ÚLTIMA HORA: Irán advierte que Europa será “un objetivo legítimo” si la UE entra en la guerra

Wall Street intenta frenar las caídas

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "