- El petróleo se enfrenta a crecientes riesgos de sobreoferta debido a las bajas perspectivas de demanda, el aumento de la producción de la OPEP+ y la persistente incertidumbre sobre la guerra comercial.

- El repunte del oro se sustenta en la mayor incertidumbre comercial, la cobertura contra los riesgos de la renta variable y las firmes expectativas del mercado ante inminentes recortes de tipos por parte de la Reserva Federal.

- El alza de la plata hasta nuevos máximos se caracteriza por una volatilidad extrema y una contracción de posiciones cortas, derivadas de una grave falta de liquidez en el mercado y la ausencia de apoyo de los bancos centrales.

- Los precios del cacao se encuentran bajo presión debido a los débiles datos de demanda previstos para el tercer trimestre y a una fuerte duplicación de las posiciones cortas netas, a pesar de las cifras iniciales de oferta dispares.

- El petróleo se enfrenta a crecientes riesgos de sobreoferta debido a las bajas perspectivas de demanda, el aumento de la producción de la OPEP+ y la persistente incertidumbre sobre la guerra comercial.

- El repunte del oro se sustenta en la mayor incertidumbre comercial, la cobertura contra los riesgos de la renta variable y las firmes expectativas del mercado ante inminentes recortes de tipos por parte de la Reserva Federal.

- El alza de la plata hasta nuevos máximos se caracteriza por una volatilidad extrema y una contracción de posiciones cortas, derivadas de una grave falta de liquidez en el mercado y la ausencia de apoyo de los bancos centrales.

- Los precios del cacao se encuentran bajo presión debido a los débiles datos de demanda previstos para el tercer trimestre y a una fuerte duplicación de las posiciones cortas netas, a pesar de las cifras iniciales de oferta dispares.

Petróleo

El petróleo crudo se ha visto sometido a una presión considerable debido a la desescalada en Oriente Medio y a la perspectiva de una nueva guerra comercial entre China y Estados Unidos.

Donald Trump amenazó con elevar los aranceles a los productos chinos al 100% en respuesta a las nuevas regulaciones de exportación relativas a los metales de tierras raras. Aunque la comunicación se suavizó antes del inicio de la nueva semana, los mercados siguen inciertos sobre el futuro de las relaciones comerciales entre Estados Unidos y China.

China está aumentando significativamente sus exportaciones pese a que el comercio EE. UU. y China ha experimentado una disminución de dos dígitos en los últimos dos meses, lo que también indica una menor demanda de petróleo. Por otro laod, China ya ha reabastecido sustancialmente sus reservas estratégicas, lo que significa que la demanda del país podría seguir siendo limitada en los próximos meses. A pesar de la reducción de las tensiones en Oriente Medio, la guerra entre Ucrania y Rusia continúa, y el presidente Trump está considerando suministrar a Ucrania misiles Tomahawk de largo alcance.

Ucrania ha llevado a cabo recientemente una serie de ataques a la infraestructura petrolera en Rusia, lo que ha inutilizado hasta el 40% de la capacidad de procesamiento del país. La OPEP+ acordó recientemente otro aumento de producción de 137.000 barriles diarios en noviembre. Sin embargo, Goldman Sachs cree que algunos países, como Rusia e Irán, serán más flexibles a la hora de aumentar la producción, considerando los problemas recientes.

La producción de la OPEP en septiembre alcanzó los 29 millones de barriles diarios, el nivel más alto en dos años y medio. Según datos de la AIE, la producción alcanzó los 29,5 millones de barriles diarios.

La AIE revisa ligeramente su pronóstico de demanda para este año, a la baja en 0,1 millones de barriles diarios, hasta los 103,8 millones de barriles diarios. La demanda también se revisa a la baja para el próximo año, hasta los 104,5 millones de barriles diarios (un recorte de 0,1 millones de barriles diarios). Se proyecta un crecimiento moderado en 2026, en comparación con 2025, de 0,7 millones de barriles diarios. La AIE cree que la demanda de crudo de la OPEP en 2026 será 0,8 millones de barriles diarios inferior a la de 2025.

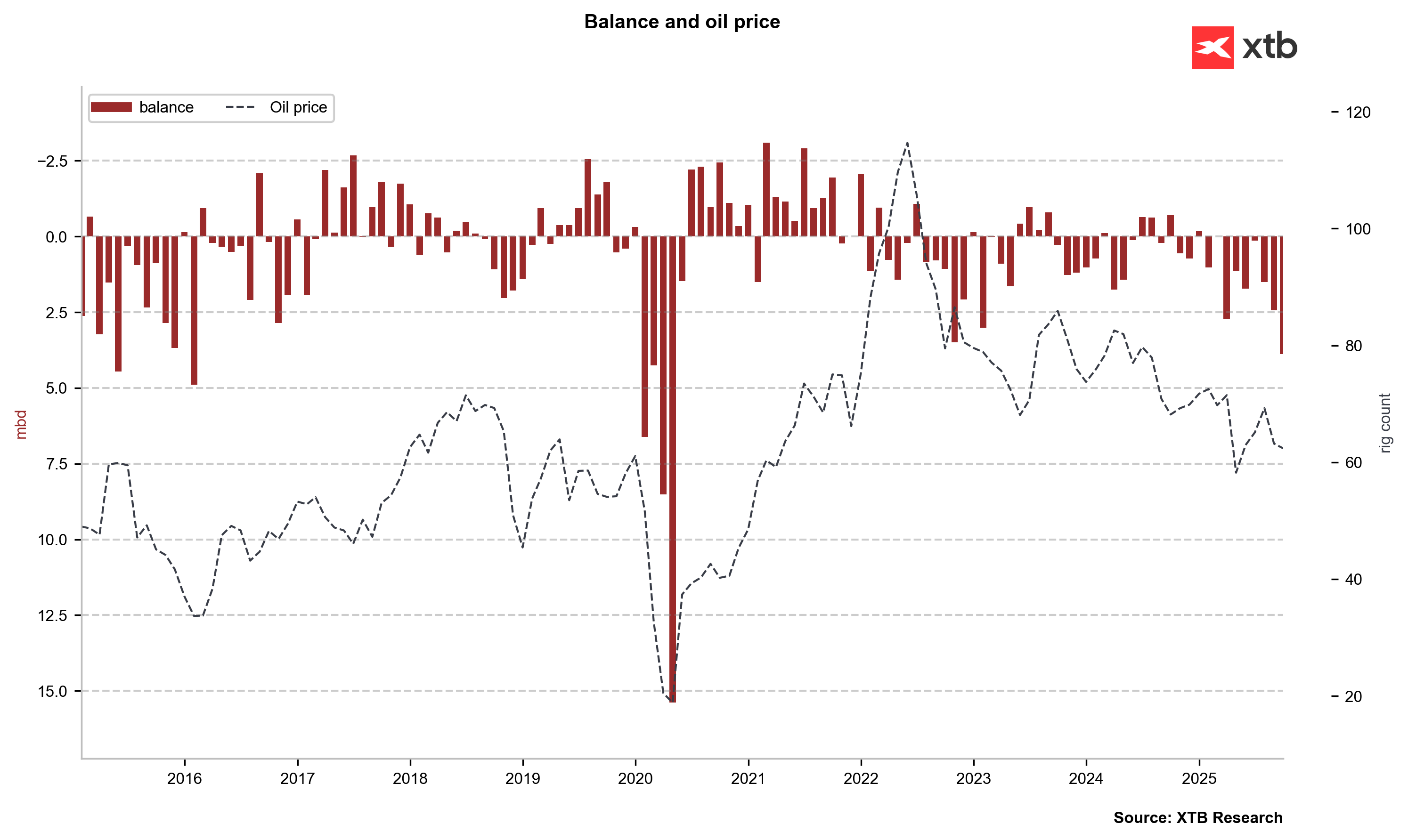

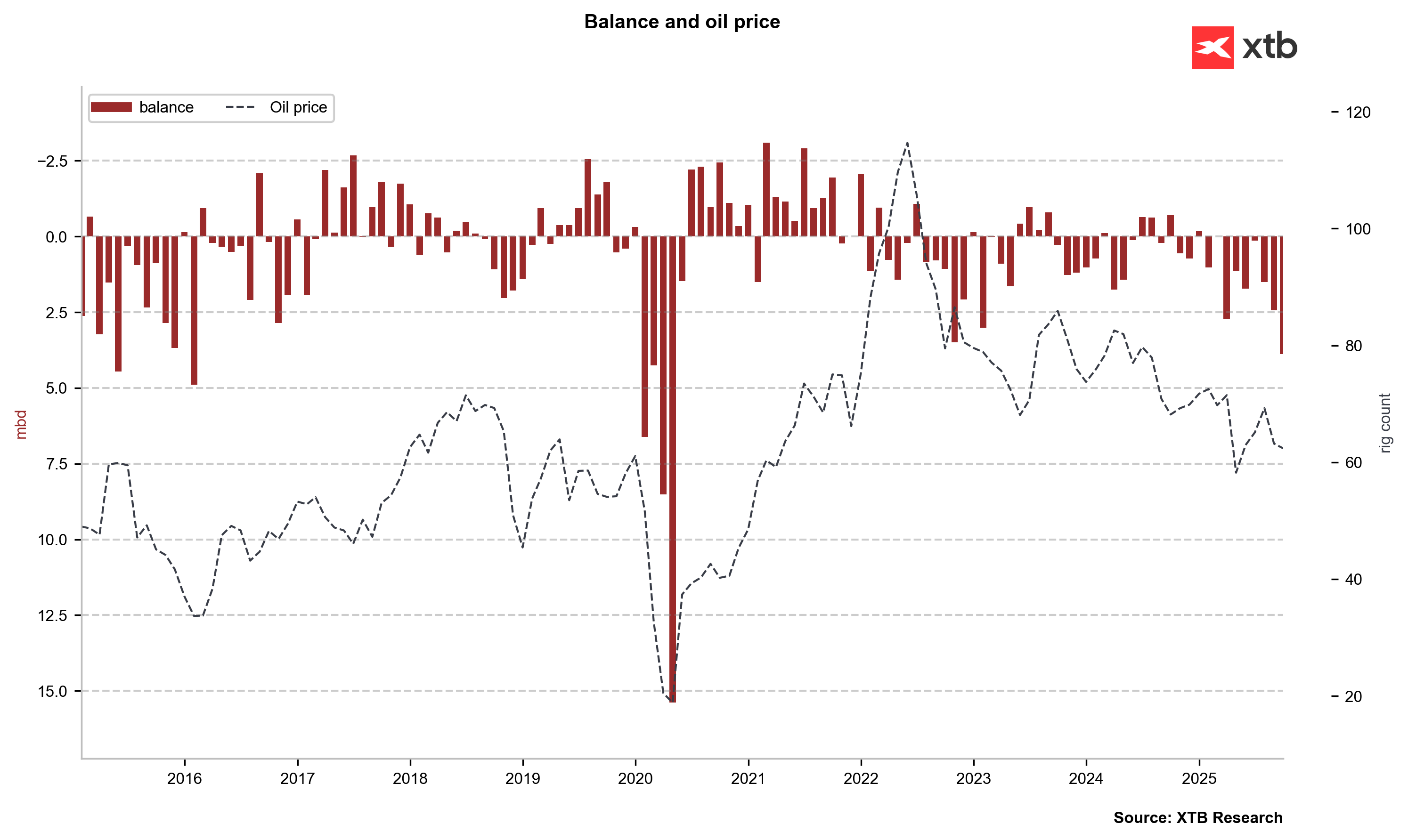

La producción en EE.UU. sube a nuevos máximos históricos, pese al descenso del número de plataformas de perforación y los bajos precios.

Fuente: Bloomberg Finance LP, XTB

El actual exceso de oferta en el mercado del petróleo crudo está creciendo fuertemente y aumentará en los próximos meses a menos que la demanda se recupere o la oferta colapse, por ejemplo, en Rusia.

Fuente: Bloomberg Finance LP, XTB

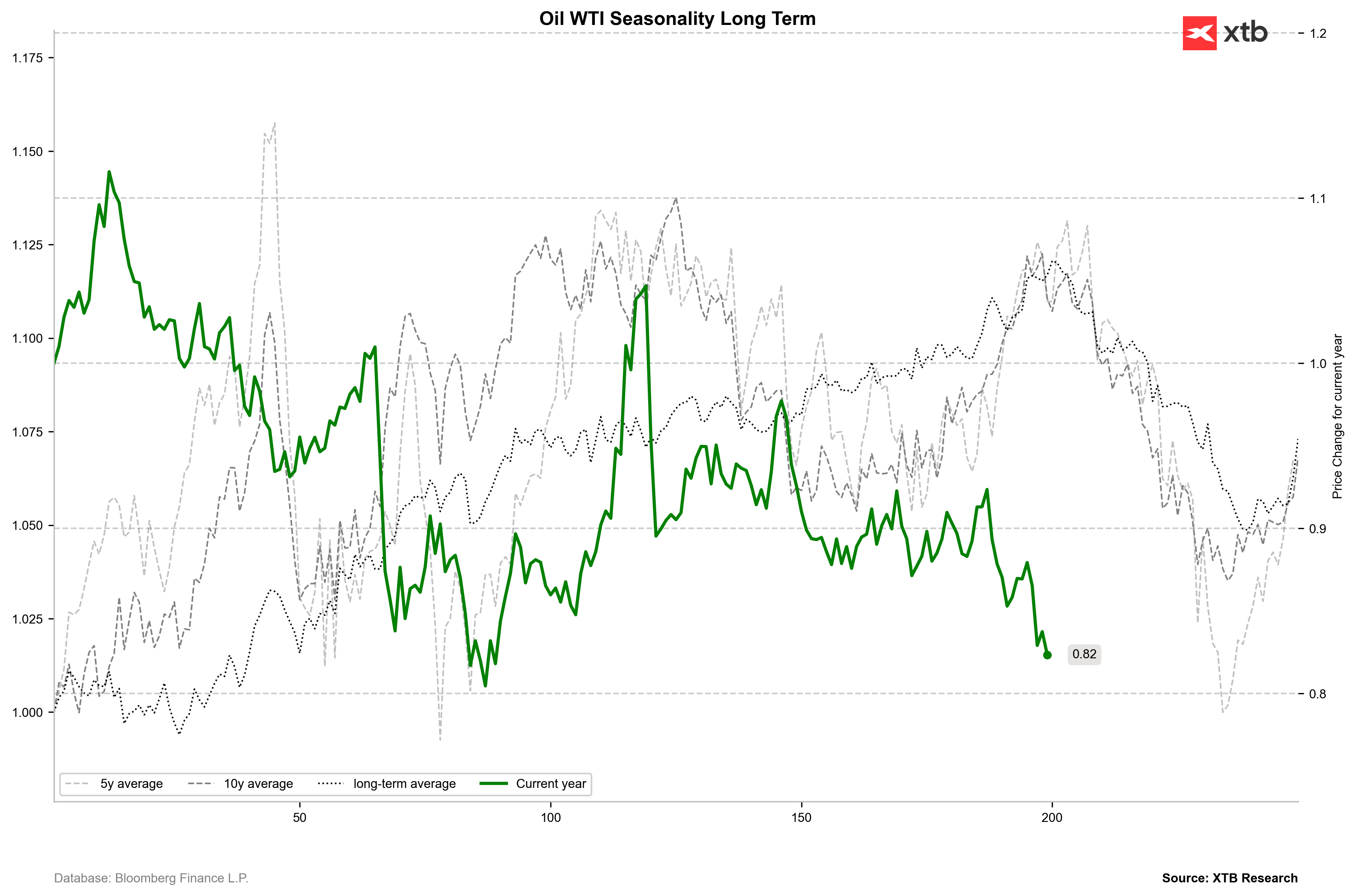

La estacionalidad indica que actualmente deberíamos estar en el pico de precios, mientras que las próximas semanas deberían traer una liquidación.

Fuente: Bloomberg Finance LP, XTB

Oro

El aumento del precio del oro se debe actualmente a la gran incertidumbre sobre el futuro del comercio internacional entre Estados Unidos y China. Además, el mercado intenta protegerse ante una posible corrección en el mercado de valores.

El oro también se ve impulsado por las expectativas de recortes de tipos de interés por parte de la Reserva Federal. Si bien el mercado prevé una alta probabilidad de dos recortes, un cambio en la comunicación de la Reserva Federal podría provocar una corrección drástica. La mayoría de los pronósticos apuntan a que los precios alcanzarán los 5.000 dólares el próximo año.

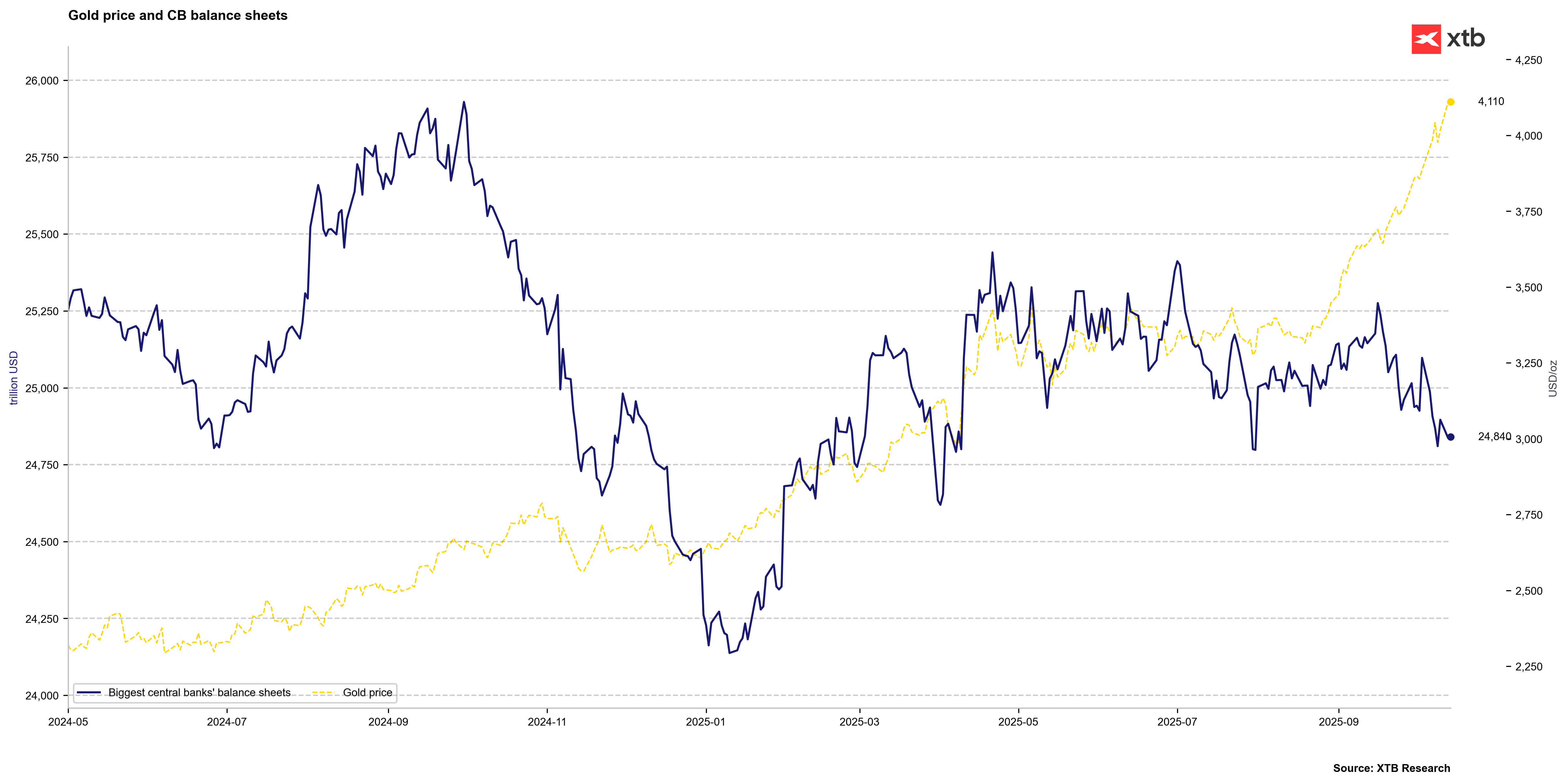

Recientemente, hemos observado una clara disminución en los balances de los cuatro bancos centrales más grandes del mundo. Si bien esto no es necesariamente un factor negativo, considerando la perspectiva de recortes en los tipos de interés, cabe destacar que la fase de crecimiento de principios de este año estuvo relacionada con la flexibilización de la política monetaria.

Fuente: Bloomberg Finance LP, XTB

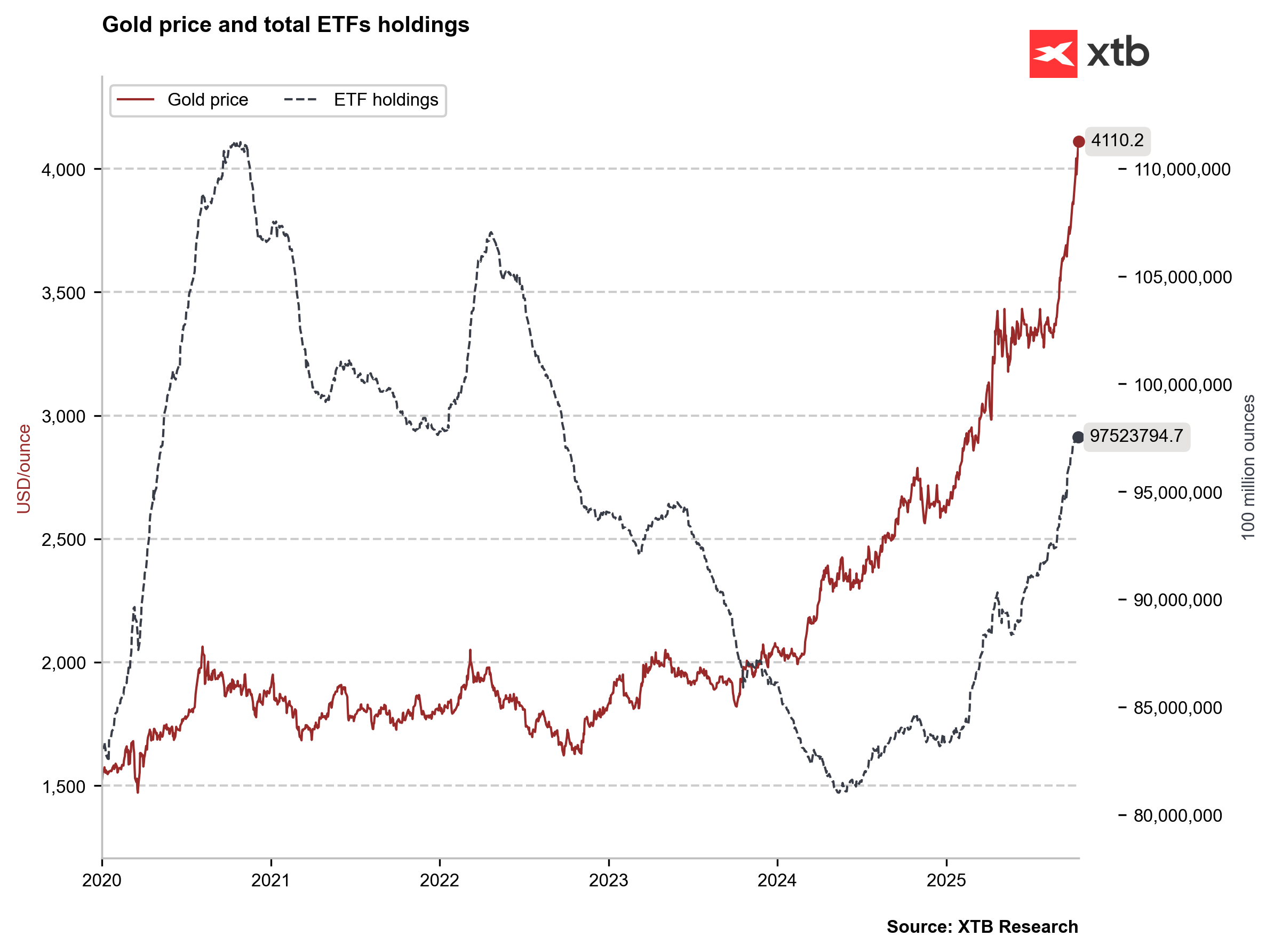

Los ETFs continúan comprando oro a un ritmo muy alto, aunque a un ritmo ligeramente más lento que el año récord de 2020. El comportamiento de los ETFs será una señal importante para la continuación de la tendencia alcista o una señal correctiva.

Fuente: Bloomberg Finance LP, XTB

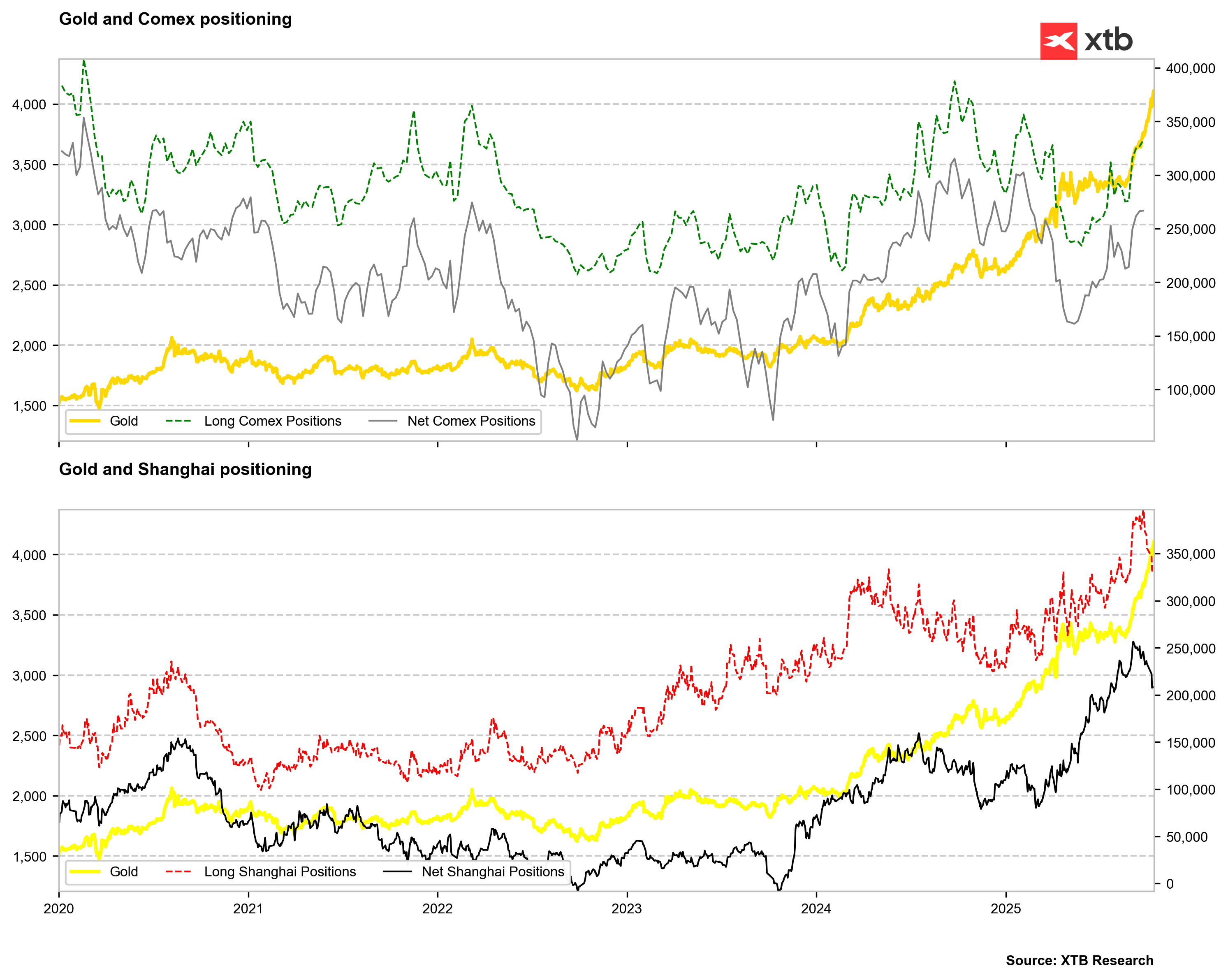

China continúa reduciendo las posiciones especulativas largas.

Fuente: Bloomberg Finance LP, XTB

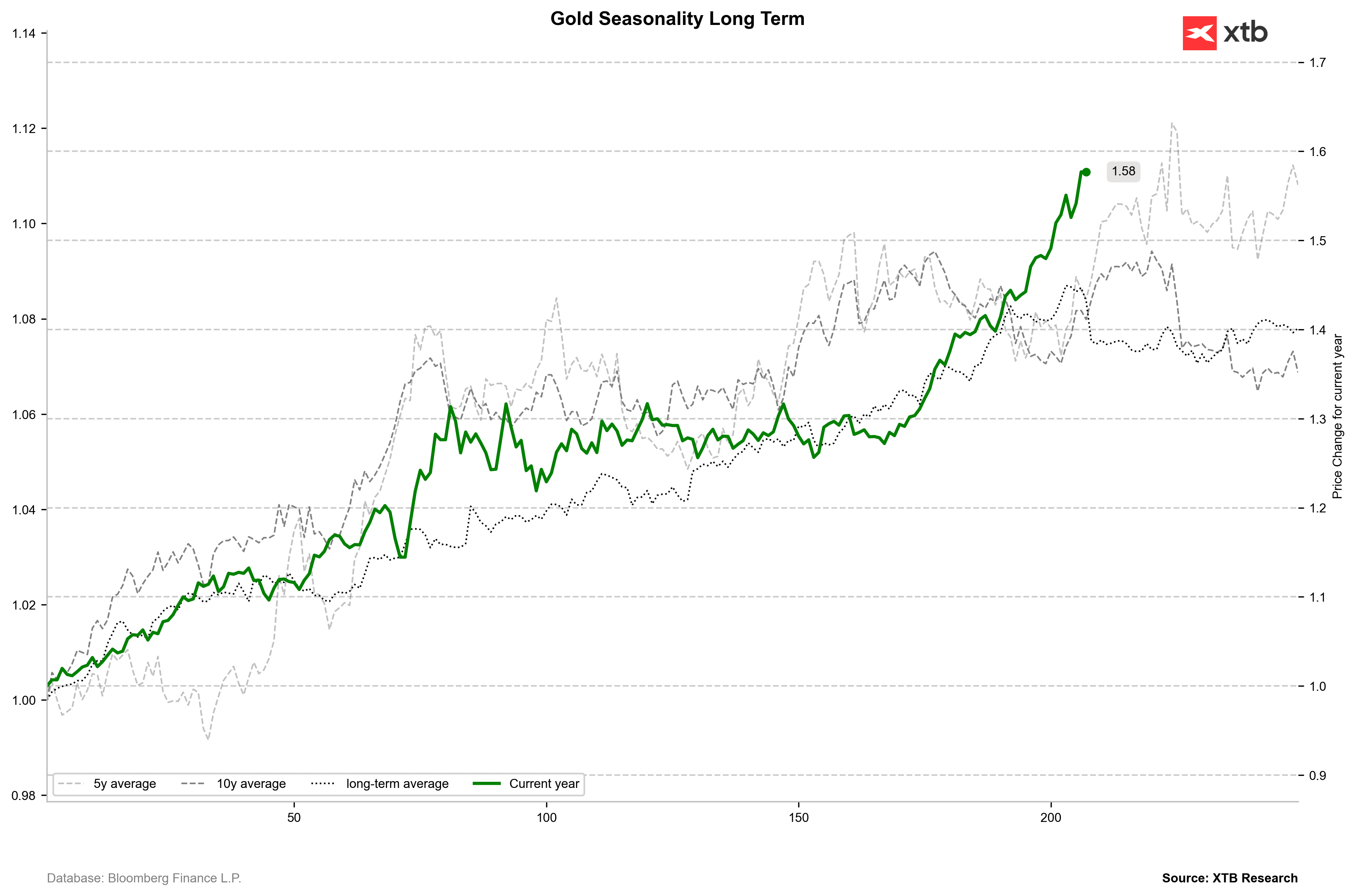

La estacionalidad de 5 y 10 años indica posibles picos locales alrededor de la sesión de mercado número 220 del año.

La estacionalidad de 5 y 10 años indica posibles picos locales alrededor de la sesión de mercado número 220 del año.

Fuente: Bloomberg Finance LP, XTB

Plata

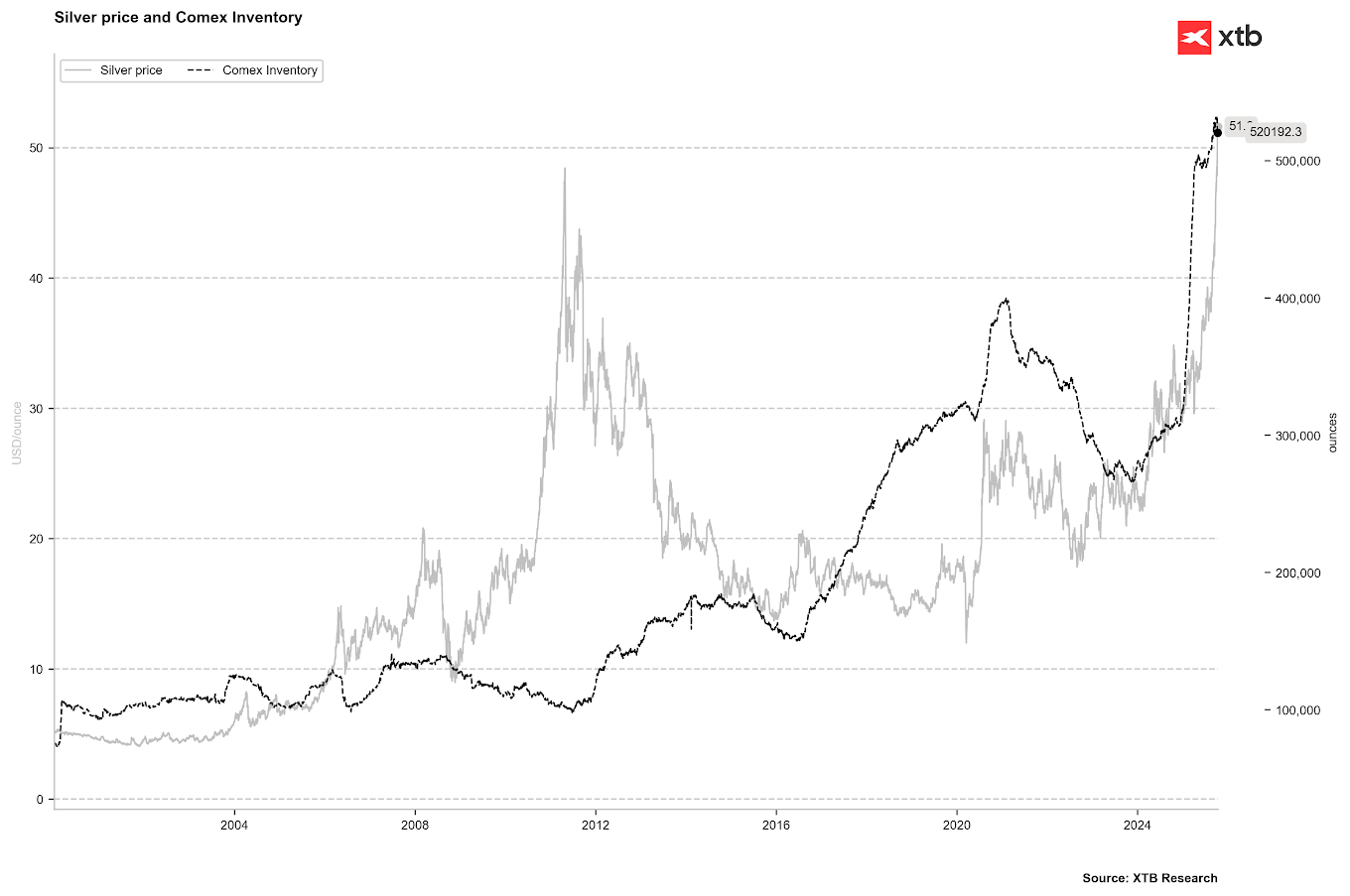

La plata está alcanzando nuevos máximos históricos, y acumula una subida del 70% en el año. La plata cotiza hoy con alta volatilidad, con una corrección del 3% desde el nivel de 53 dólares por onza. El actual aumento de la plata está vinculado a la falta de liquidez en el mercado, especialmente en el Reino Unido, donde hay escasez de plata física para entrega. Los tipos de interés de la plata contra contratos de futuros están subiendo al 30% mensual, lo que también está impulsando una contracción de posiciones cortas en el mercado.

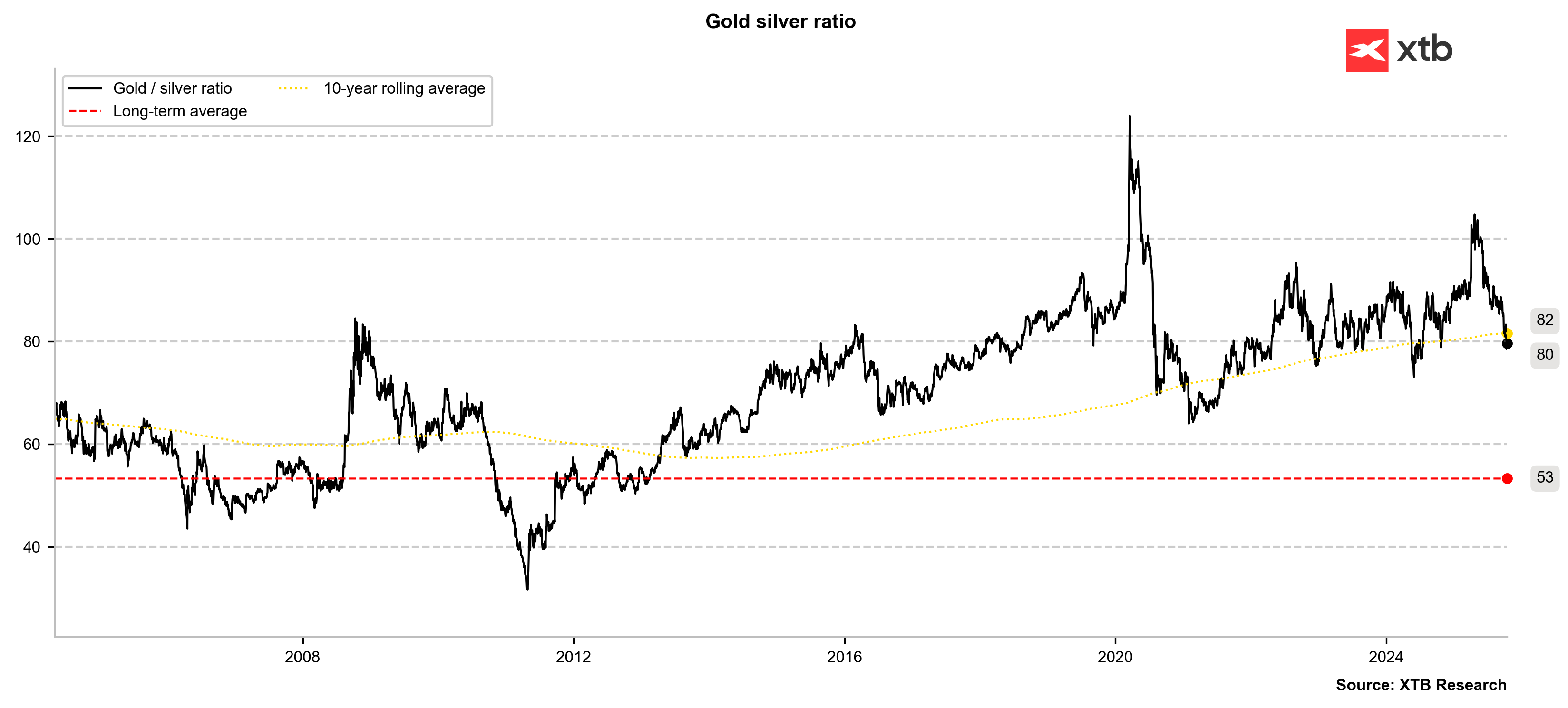

Bank of America anticipa un precio de 65 dólares el próximo año, junto con un aumento del oro a 5.000 dólares por onza. Goldman Sachs advierte sobre la volatilidad y una posible estabilización, que podría estar relacionada con el regreso de la plata física de Nueva York a Londres. La plata es vulnerable a caídas porcentuales de dos dígitos en caso de una corrección del oro, lo cual sería posible con una disminución del riesgo, como la reanudación de las labores del gobierno estadounidense, un acuerdo comercial entre EE. UU. y China, y una reducción en la probabilidad de dos recortes de tipos de interés por parte de la Reserva Federal este año. La relación de precio del oro/plata se mantiene por debajo de la media móvil de 10 años, lo que podría indicar la posibilidad de que continúe la tendencia alcista más sólida de la plata. Sin embargo, en los últimos 4 años, se ha producido con frecuencia un repunte desde cerca de los 78-80 puntos, lo que ha provocado correcciones más importantes en la plata.

La relación precio del oro-plata se mantiene por debajo de la media móvil de 10 años, lo que podría indicar la posibilidad de que continúe la fuerte tendencia alcista de la plata. Sin embargo, en los últimos 4 años, se han producido repuntes frecuentes desde los 78-80 puntos, lo que ha provocado correcciones más importantes en la plata.

Fuente: Bloomberg Finance LP, XTB

Los inventarios de plata en el COMEX han comenzado a reducirse ligeramente.

Fuente: Bloomberg Finance LP, XTB

Fuente: Bloomberg Finance LP, XTB

Cacao

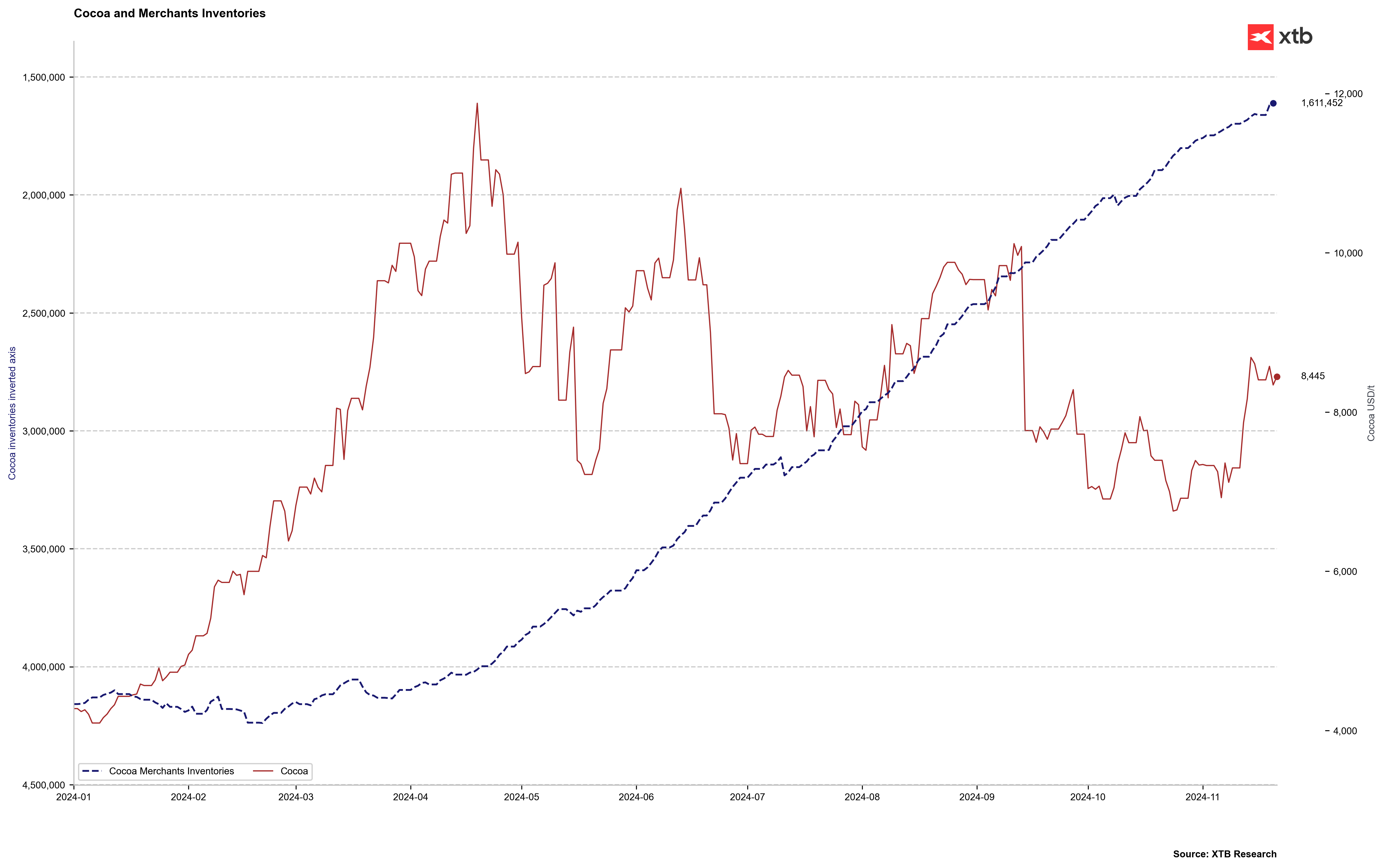

Los precios del cacao se mantienen bajo presión debido a las expectativas sobre la temporada actual, aunque los datos iniciales de Costa de Marfil no son prometedores.

Las llegadas de cacao entre el 1 y el 11 de octubre ascendieron a 48.700 toneladas, en comparación con las 100.200 toneladas del año pasado. Si bien la temporada es sólo el comienzo, estas cifras apuntan a una situación de oferta mixta. Sin embargo, un informe reciente de Mondelez indicó que el número de mazorcas de cacao es un 7% mayor en comparación con el promedio de los últimos 5 años y significativamente mayor que el del año pasado.

En la semana que finalizó el 7 de octubre, el número de posiciones cortas netas se duplicó. Esta semana, conoceremos los datos de procesamiento de cacao del tercer trimestre, y se espera que las cifras muestren cambios negativos en la demanda. Empresas como Lindt y Barry Callebaut están reduciendo sus previsiones de ventas para este año. El clima en África Occidental sigue siendo muy favorable, lo que beneficia el cultivo del cacao.

El cacao ya presenta una sobreventa considerable en comparación con el promedio de un año, con más de dos desviaciones estándar. El cacao sólo estuvo más sobrevendido en 2017 y 2022. El precio también se acerca al promedio de cinco años.

Fuente: Bloomberg Finance LP, XTB

Fuente: Bloomberg Finance LP, XTB

Actualmente se está formando una divergencia en forma de descenso de los precios y de una clara caída de los inventarios de cacao, que vuelven a situarse significativamente por debajo de los 2 millones de sacos.

Fuente: Bloomberg Finance LP, XTB

Resumen diario: La plata se desploma 9%: índices, criptomonedas y metales preciosos bajo presión

Cacao cae 2,5% y marca mínimos desde octubre de 2023

El gas natural se mantuvo estable tras el informe de la EIA sobre cambios en los inventarios

El mercado del azúcar profundiza su ciclo bajista ante cambios estructurales en la demanda

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "