-

El IPSA cae por segunda sesión consecutiva (-0,39%) y confirma una corrección tras el máximo histórico sobre 11.250 puntos, con el índice cerca de 11.100 y prueba del umbral 11.000.

-

La baja es amplia: 26 de 30 acciones en negativo, con caídas lideradas por Cencosud, Falabella y Entel, mientras SQM-B destaca al alza.

-

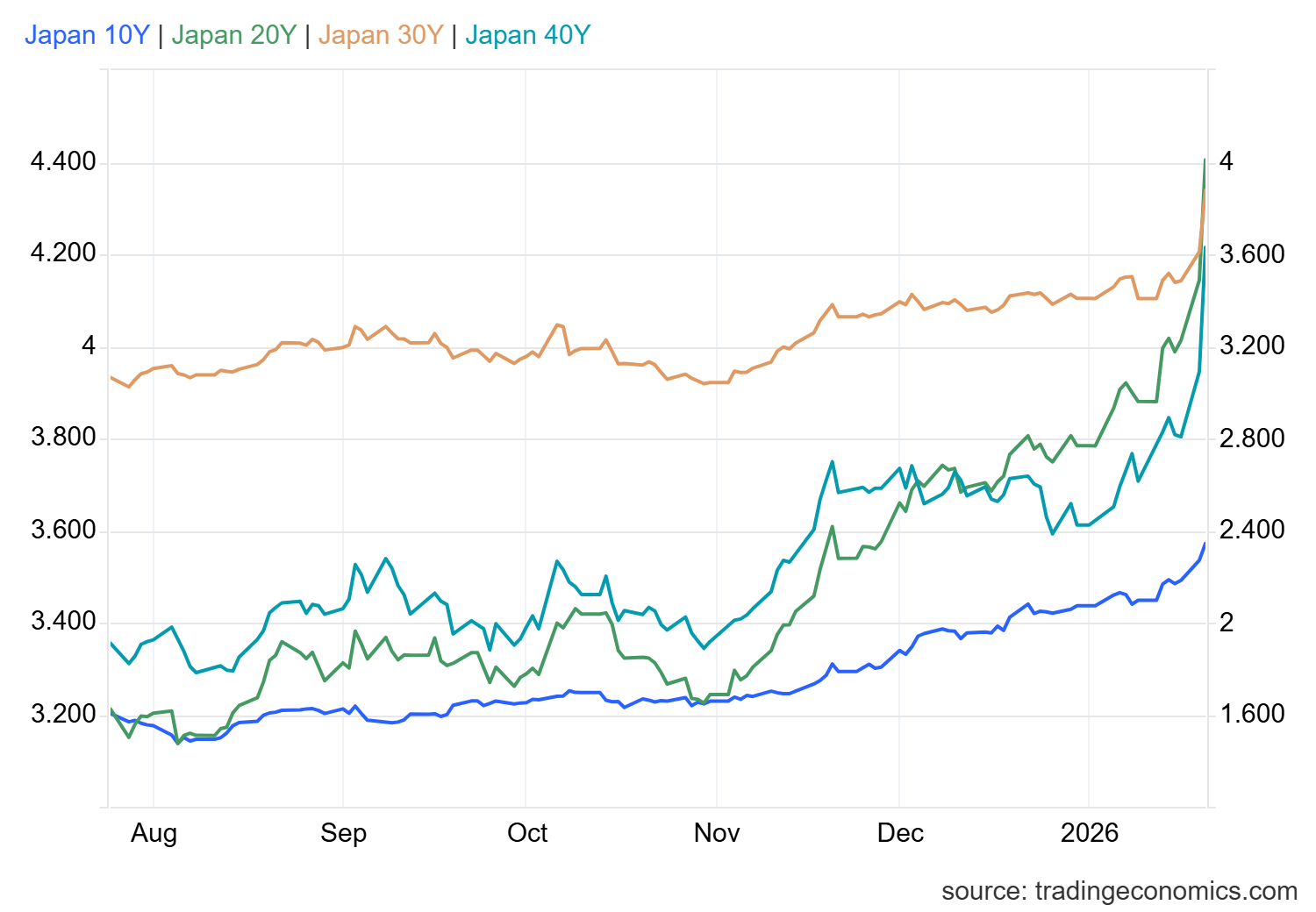

El trasfondo externo pesa: tasas globales al alza (Treasury 10 años hacia 4,29% y JGB 40 años sobre 4%) y amenazas de aranceles a Europa con fechas clave 1-feb y 1-jun.

-

El IPSA cae por segunda sesión consecutiva (-0,39%) y confirma una corrección tras el máximo histórico sobre 11.250 puntos, con el índice cerca de 11.100 y prueba del umbral 11.000.

-

La baja es amplia: 26 de 30 acciones en negativo, con caídas lideradas por Cencosud, Falabella y Entel, mientras SQM-B destaca al alza.

-

El trasfondo externo pesa: tasas globales al alza (Treasury 10 años hacia 4,29% y JGB 40 años sobre 4%) y amenazas de aranceles a Europa con fechas clave 1-feb y 1-jun.

El IPSA cae por segunda sesión consecutiva y retrocede -0,39%, en una jornada que confirma un inicio de corrección tras haber marcado un máximo histórico sobre 11.250 puntos la semana pasada. Durante el día, el índice llegó a rozar el umbral psicológico de 11.000, pero luego estabilizó el ritmo de ventas y se mantiene cerca de 11.100, en un mercado donde el tono es más de tomar utilidades que de pánico.

Fuente: Bolsa de Santiago.

El IPSA muestra una pausa tras el impulso que lo llevó a máximos, con el precio rondando 11.100 y un retroceso que puso a prueba la zona psicológica de 11.000. Indicadores muestran un mercado que venía con momentum fuerte y ahora empieza a enfriarse sin necesariamente cambiar la tendencia de fondo.

En soportes, el primer nivel a vigilar es 11.000. Más abajo, aparecen referencias técnicas en torno a 10.300 y luego el rango 9.280–8.660 como escalones de soporte más estructurales. En resistencia, el techo inmediato vuelve a ser el máximo reciente sobre 11.250; mientras el índice no lo recupere, el sesgo favorece consolidación/corrección de corto plazo más que una extensión lineal del rally.

Caída amplia

La amplitud de la caída es lo que más llama la atención, 26 de las 30 acciones operan en negativo. Las mayores bajas se concentran en consumo y telecomunicaciones, con Cencosud (-2,9%), Falabella (-2,0%) y Entel (-2,0%) liderando el retroceso.

Del lado positivo, el soporte viene desde nombres puntuales: SQM-B (+2,9%) destaca con fuerza, acompañada por CCU (+1,3%), mientras LTM (+0,12%) y Parque Arauco (+0,06%) muestran avances acotados. En la práctica, el mercado está premiando historias específicas, pero castiga el beta general del índice.

Tasas al alza y tensión comercial con Europa

Fuente: Tradingeconomics.

El enfriamiento del apetito por riesgo tiene un componente claro fuera de Chile, las tasas globales suben con fuerza, presionando valoraciones y elevando la tasa de descuento que el mercado aplica a flujos futuros (un viento en contra típico para renta variable). En EEUU, el rendimiento del Treasury a 10 años trepó hacia 4,29%, su nivel más alto desde agosto, mientras en Japón el movimiento fue aún más llamativo, el bono a 40 años superó 4% y marcó récord, en medio de ventas de deuda que se transmitieron al resto del mundo.

Parte del impulso viene del episodio japonés, donde el mercado reaccionó a señales de estímulo fiscal sin financiamiento claramente detallado, pero el ruido geopolítico también suma, Donald Trump reactivó la amenaza de aranceles contra Europa vinculada al conflicto por Groenlandia, con un 10% desde el 1 de febrero y riesgo de escalar a 25% desde el 1 de junio. Ese calendario suele funcionar como un reloj de titulares que mantiene la volatilidad elevada, porque abre un período de negociación/represalia donde la información llega por goteo y el mercado ajusta posiciones en tiempo real.

Flujos hacia bonos locales sostienen el cuadro macro, pero no blindan al IPSA

En paralelo, Chile viene mostrando un soporte relevante por el lado de la renta fija: la demanda extranjera por deuda local ha ganado tracción, con tenencias en pesos que alcanzaron un récord cercano a US$14.000 millones a noviembre, tras más que duplicarse versus fines de 2024. Este flujo ayuda a suavizar condiciones financieras (y a contener volatilidad en moneda), pero no elimina el hecho de que, cuando suben las tasas globales y baja el apetito por riesgo, la bolsa tiende a corregir primero, especialmente después de un rally que dejó al índice en zona de máximos.

________________________

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

Dólar hoy México: El dólar sube frente al peso mexicano tras débiles nóminas en EE.UU. y señales mixtas en el consumo

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

ÚLTIMA HORA: Irán advierte que Europa será “un objetivo legítimo” si la UE entra en la guerra

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "