- El NFP de enero 2026 (miércoles 11 de febrero de 2026) llega con expectativas bajas y con revisiones benchmark anuales que pueden reescribir la historia laboral de 2025.

- El mercado se concentra en tasa de desempleo y revisiones: un salto a 4,5%–4,6% o ajustes profundos a 2025 cambiarían la lectura de “mes flojo” a “señal estructural”.

- Los escenarios del informe pueden mover el corto plazo en dólar, tasas y activos de riesgo, con niveles técnicos relevantes en US100 y EURUSD.

- El NFP de enero 2026 (miércoles 11 de febrero de 2026) llega con expectativas bajas y con revisiones benchmark anuales que pueden reescribir la historia laboral de 2025.

- El mercado se concentra en tasa de desempleo y revisiones: un salto a 4,5%–4,6% o ajustes profundos a 2025 cambiarían la lectura de “mes flojo” a “señal estructural”.

- Los escenarios del informe pueden mover el corto plazo en dólar, tasas y activos de riesgo, con niveles técnicos relevantes en US100 y EURUSD.

El NFP de enero, que se publica este miércoles 11 de febrero de 2026, es uno de los informes de empleo más relevantes de los últimos trimestres. No solo llega con expectativas ya deprimidas, sino que además incorpora las revisiones anuales benchmark, capaces de alterar de forma significativa la trayectoria histórica del mercado laboral de 2025. En un contexto donde el mercado discute cuándo y cuán rápido comenzará el ciclo de recortes de la Fed, este dato puede redefinir el corto plazo para el dólar, las tasas y los activos de riesgo.

Contexto macro y de mercado

Durante los últimos meses, los indicadores adelantados han sido consistentes con una economía que pierde dinamismo sin colapsar. ADP sorprendió a la baja, JOLTS mostró una caída de vacantes hacia mínimos de varios años y las solicitudes continuas de desempleo se mantienen elevadas, aunque lejos de niveles recesivos. Este cuadro refuerza la narrativa de un mercado laboral que deja atrás la escasez extrema de mano de obra y entra en una fase de menor poder de negociación salarial.

En paralelo, los swap rates han caído con rapidez desde la última reunión de la Fed, incorporando más recortes para 2026 y aumentando la sensibilidad a cualquier señal de debilidad adicional. Sin embargo, la Fed sigue enfrentando un dilema de que recortar demasiado pronto podría reavivar presiones inflacionarias si la actividad se estabiliza, mientras que esperar demasiado aumenta el riesgo de una desaceleración más profunda.

Qué espera el mercado

El consenso se ubica en torno a:

- NFP: +70.000 empleos

- Desempleo: 4,4%

- Salarios promedio por hora: 0,3% m/m

El verdadero foco del informe está en dos variables clave que pueden cambiar la lectura de los datos. La primera es la tasa de desempleo. Un aumento desde 4,4% hacia la zona de 4,5%–4,6% sería interpretado por el mercado como algo más que ruido estadístico, señalaría un deterioro cualitativo del mercado laboral, coherente con una menor tasa de colocación y un enfriamiento más persistente de la demanda por trabajo. Ese tipo de movimiento suele acelerar el ajuste de expectativas de tasas, incluso si el número de empleos no colapsa.

El segundo elemento crítico son las revisiones benchmark. Si estas confirman que el crecimiento del empleo en 2025 fue sistemáticamente sobreestimado, el mercado dejaría de ver el dato de enero como un mes flojo para interpretarlo como una señal estructural de que la economía llegó a 2026 con menos impulso del que se creía. En ese escenario, la discusión pasa rápidamente del corto plazo al error de política monetaria, reforzando la idea de que la Fed podría haber mantenido condiciones restrictivas durante demasiado tiempo.

Escenarios

- Escenario fuerte (≥120k, desempleo 4,3% o menor): el mercado reprecifica a la baja la probabilidad de recorte en marzo. Los rendimientos del tramo corto suben con fuerza y el dólar se aprecia.

- Escenario equilibrado (60k–100k, desempleo estable, salarios contenidos): valida el enfriamiento ordenado. Tasas relativamente estables, sin cambios drásticos en la trayectoria de la Fed.

- Escenario débil (<50k y/o desempleo 4,6%): aumenta significativamente la probabilidad implícita de un recorte temprano. Caen rendimientos reales y nominales, y el mercado acelera el debate sobre si la Fed llegó tarde.

- Escenario shock (dato cercano a cero o negativo más revisiones muy profundas): el mercado deja de hablar de “aterrizaje suave” y comienza a descontar riesgo de recesión. La reacción inicial puede favorecer activos sensibles a tasas, pero rápidamente domina el sesgo defensivo.

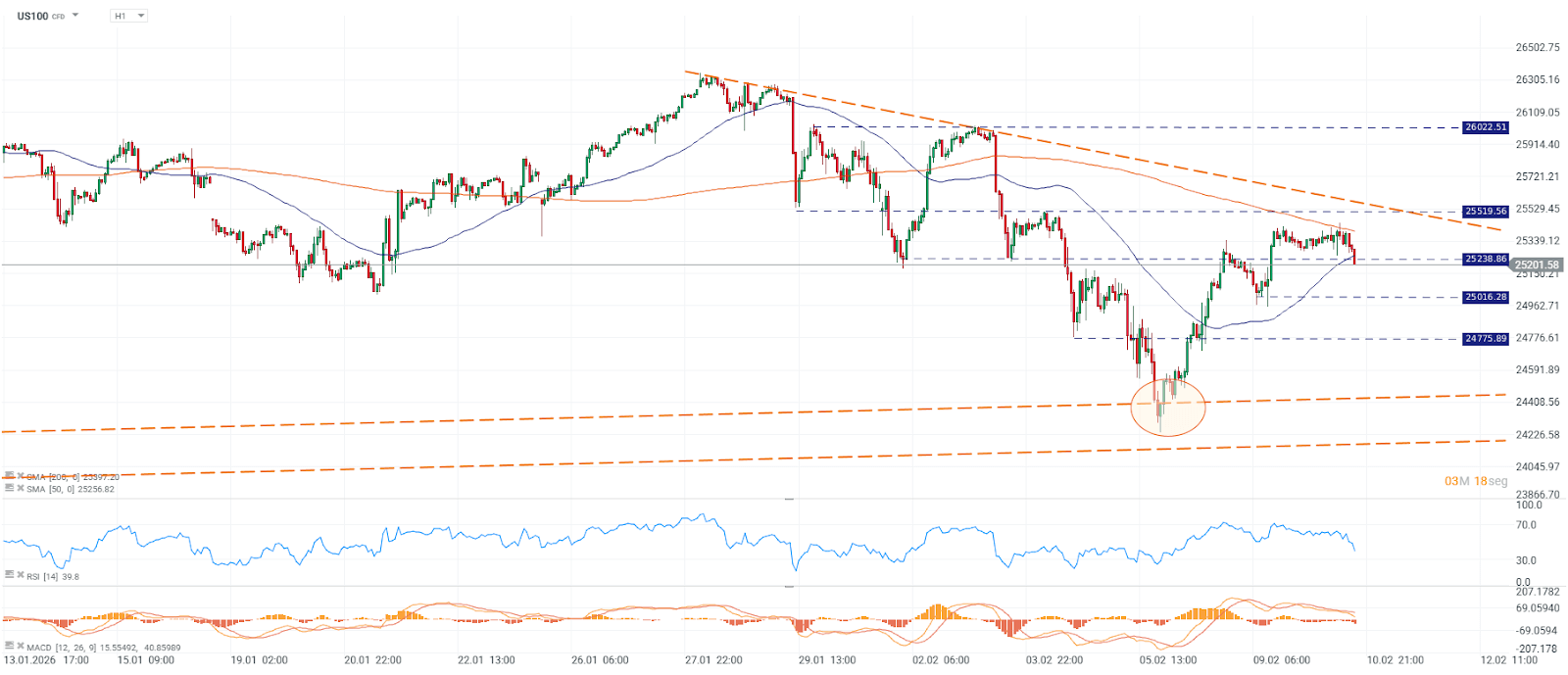

Análisis Técnico US100 (Intervalo H1)

Fuente: xStation5.

El US100 se mantiene en fase de consolidación en torno a 25201, con un soporte inmediato en 25016 y un soporte más profundo en 24775. Por el lado superior, las resistencias más relevantes aparecen en 25238, luego 25519 y, más arriba, 26022. El RSI se ubica cerca de 39,8, lo que sugiere que el rebote reciente todavía no recupera impulso y que el índice sigue sensible a un shock de tasas.

Escenario alcista: Si el índice logra romper y sostenerse por encima de 25238, podría habilitar un movimiento hacia 25519; si esa zona cede con fuerza, el siguiente objetivo técnico se ubica en 26022.

Escenario bajista: Si pierde 25016, el precio podría acelerar hacia 24775. Una ruptura limpia de ese segundo soporte elevaría el riesgo de extensión bajista y de aumento de volatilidad.

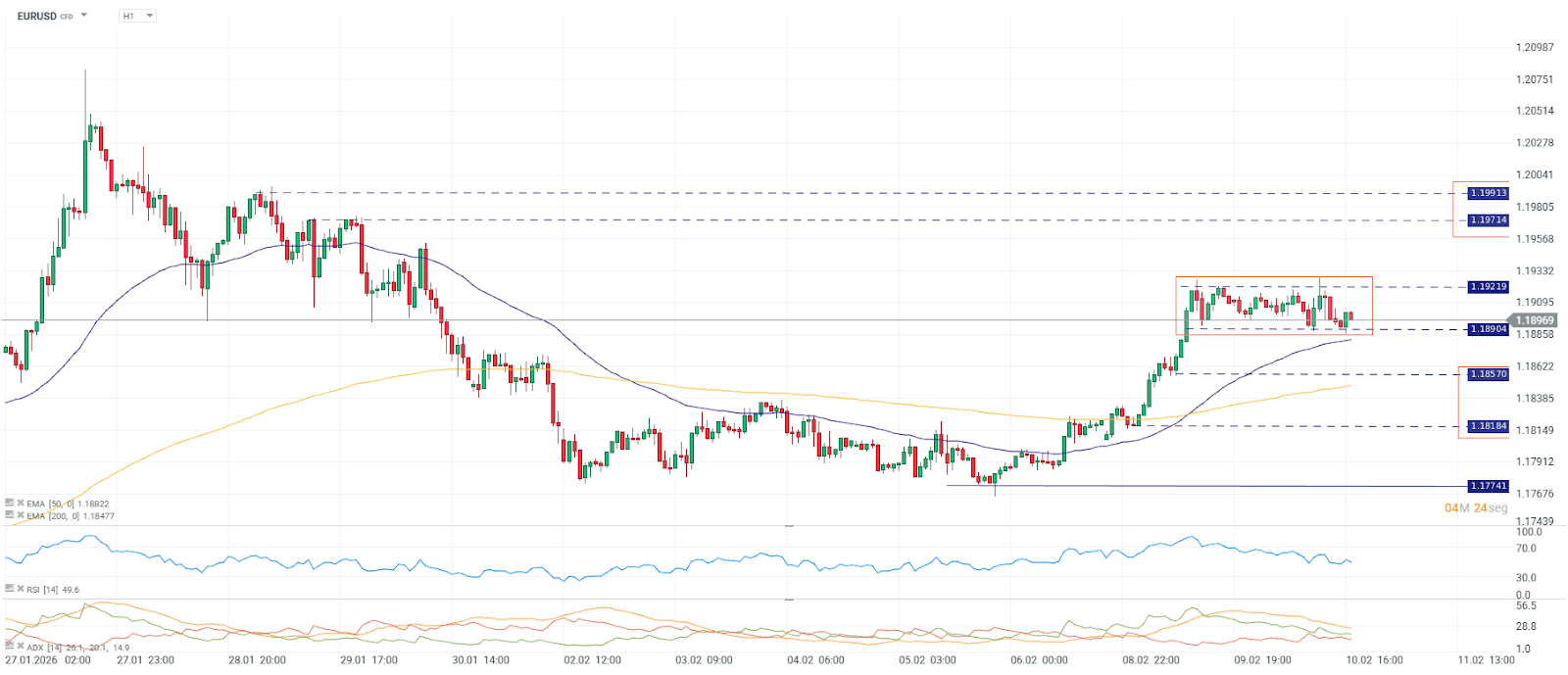

Análisis Técnico EURUSD (Intervalo H1)

Fuente: xStation5.

El EURUSD cotiza cerca de 1,18969, moviéndose dentro de un rango corto entre 1,18904 y 1,19219, lo que sugiere compresión previa a un movimiento direccional. Las resistencias superiores relevantes se ubican en 1,19714 y 1,19913, mientras que los soportes siguientes aparecen en 1,18570, luego 1,18184 y 1,17741. El RSI ronda 49,6, consistente con momentum neutral y un mercado a la espera de catalizadores.

Escenario alcista: Una ruptura sostenida por encima de 1,19219 podría impulsar el par hacia 1,19714–1,19913, zona donde es frecuente ver oferta y toma de ganancias si el movimiento viene solo por sorpresa de tasas.

Escenario bajista: Si el precio pierde 1,18904, el primer objetivo técnico razonable pasa a ser 1,18570; si esa zona no contiene, se abre espacio hacia 1,18184 y, en extensión, 1,17741.

Riesgo de inflación por los precios de la energía

La bolsa hoy: El KOSPI se dispara un 10%

Cierre de mercado: Wall Street sube impulsado por datos económicos

🔴 Seminario de cómo enfrentar la volatilidad

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "