- SAP decepcionó al mercado por el menor crecimiento de su cartera cloud actual, provocando una caída bursátil de hasta el 14%.

- Pese a superar previsiones en beneficio operativo, BPA y flujo de caja libre, el temor a una desaceleración en la nube pesó más en la reacción del mercado.

- Las previsiones para 2026 muestran crecimiento, pero con una ligera moderación en el backlog cloud respecto al Q4.

- SAP decepcionó al mercado por el menor crecimiento de su cartera cloud actual, provocando una caída bursátil de hasta el 14%.

- Pese a superar previsiones en beneficio operativo, BPA y flujo de caja libre, el temor a una desaceleración en la nube pesó más en la reacción del mercado.

- Las previsiones para 2026 muestran crecimiento, pero con una ligera moderación en el backlog cloud respecto al Q4.

SAP publicó sus resultados del cuarto trimestre, que decepcionaron a los inversores principalmente debido al menor crecimiento en su cartera actual de nube, lo que provocó una fuerte caída en el precio de la acción. A pesar de algunos elementos positivos, como el crecimiento en los ingresos de la nube y la rentabilidad, el mercado reaccionó negativamente por las preocupaciones sobre una desaceleración del crecimiento y la competencia en IA. Las acciones cotizan actualmente casi un 14% por debajo del cierre de ayer y en sus niveles más bajos desde mayo de 2024.

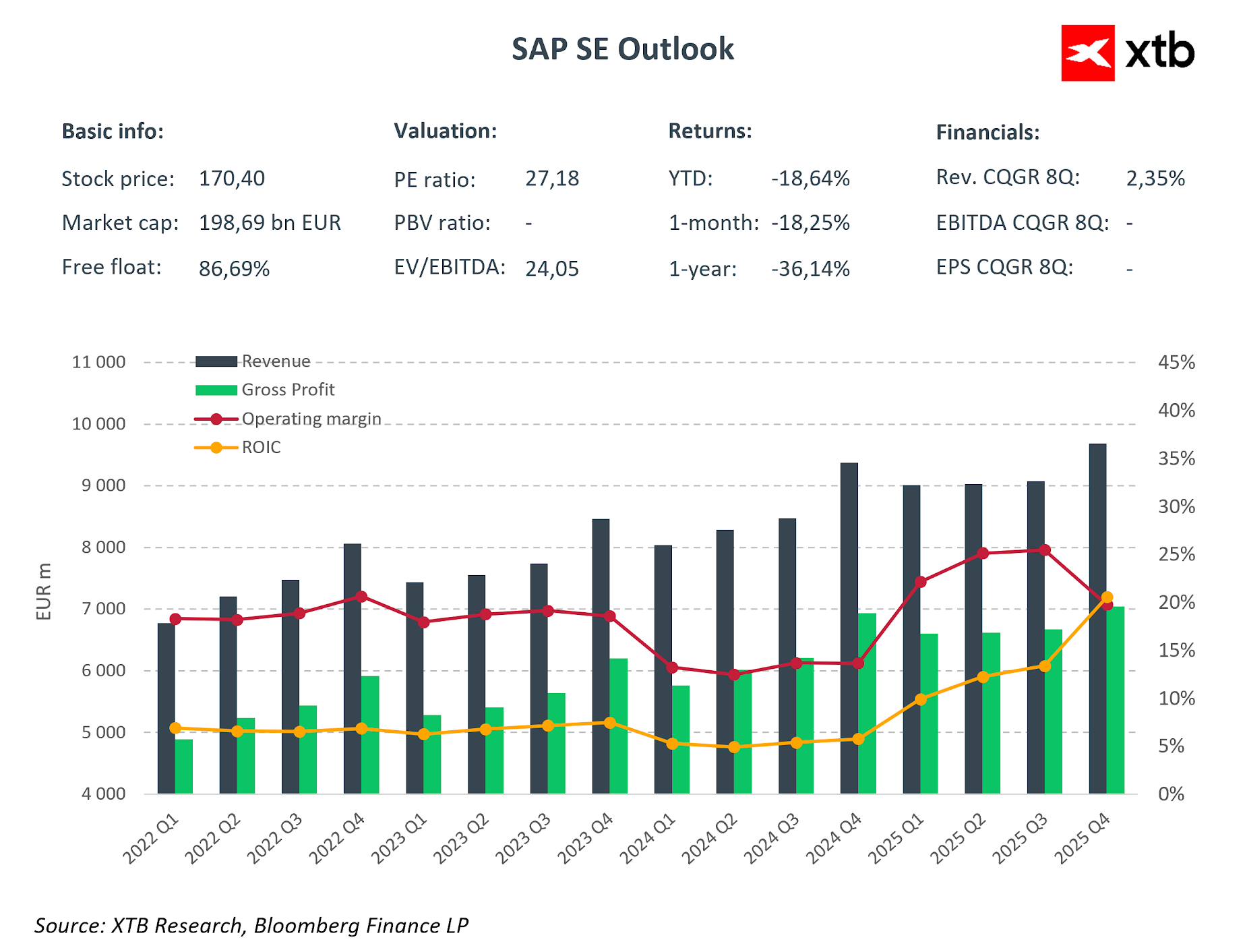

Métricas clave de los resultados de SAP del cuarto trimestre

- Ingresos Non-IFRS: 9.680 millones € (esperado 9.740 millones €)

- Ingresos cloud Non-IFRS (crecimiento interanual en divisas constantes): +26% (esperado +25,8%)

- Cartera actual de nube (crecimiento interanual en divisas constantes): +25% (esperado +24,8%)

- Beneficio operativo Non-IFRS: 2.830 millones € (esperado 2.790 millones €)

- BPA Non-IFRS: 1,62 € (esperado 1,52 €)

- Flujo de caja libre: 1.030 millones € (esperado 988,1 millones €)

Previsiones de SAP para 2026

- Ingresos cloud Non-IFRS: 25.800–26.200 millones € (consenso 25.960 millones €)

- Beneficio operativo Non-IFRS: 11.900–12.300 millones € (consenso 12.020 millones €)

- Flujo de caja libre: aprox. 10.000 millones € (consenso 9.480 millones €)

- Se espera que el crecimiento de la cartera actual de nube se desacelere ligeramente respecto a los niveles del cuarto trimestre.

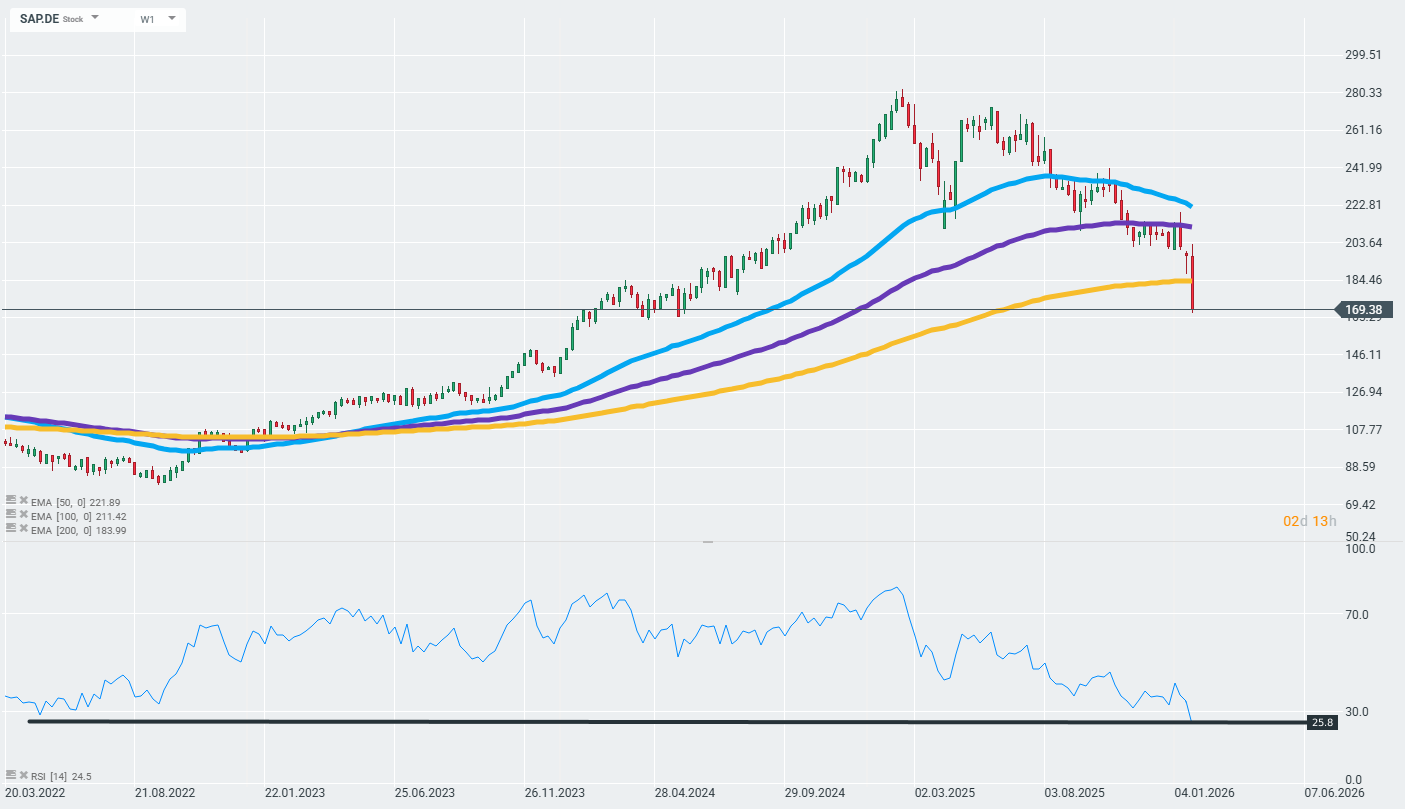

Las acciones de SAP se hunden tras los resultados

Tras la publicación de los resultados, las acciones de SAP llegaron a caer hasta un 11% durante la sesión, firmando su a mayor caída intradía en más de cinco años. El mercado ha castigado a la compañía por su cartera de pedidos, que ha resultado decepcionante. En este escenario, JP Morgan considera que el frenazo en la cartera representa un punto negativo para la firma, aunque señalan como aspecto positivo que el FCF se haya situado por encima de lo esperado, mientras que Goldman Sachs ha destacado el fuerte crecimiento de ingresos cloud, que ha avanzado más de un 26%, aunque espera recortes moderados en las previsiones de ingresos de la firma.

Las acciones de SAP caen hoy por debajo de la EMA de 200 semanas por primera vez desde 2022. El RSI de las últimas 14 semanas está en niveles no vistos desde 2002. En lo que llevamos de año, las acciones de SAP cotizan en negativo, con una caída de aproximadamente un 20%.

Resumen diario: La plata se desploma 9%: índices, criptomonedas y metales preciosos bajo presión

Hermès supera expectativas con fuerte crecimiento trimestral en 4T

Howmet Aerospace sube 10% tras resultados y alcanza 100.000 millones USD de capitalización bursátil

Apertura en EE.UU.: Cisco Systems cae 10% tras resultados

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "