“Buy in May and go away”

Cierre del mes de mayo en los mercados financieros, que nos deja algunos titulares importantes. Mientras que en Europa y principalmente en China, las caídas han sido la nota predominante, en EEUU encontramos una doble cara entre las empresas tecnológicas y el resto de sectores, con un repunte del Nasdaq, como no veíamos desde diciembre de 2021.

De hecho, el índice tecnológico americano ha sido el que mejor comportamiento ha tenido de todos. Entre los más alcistas, también encontramos algunos de los países emergentes más importantes del mundo, como es el caso de Brasil, India o Vietnam, cada vez más relevantes en el panorama internacional. Como podemos ver en el gráfico inferior, la contribución de estos paises al crecimiento mundial en los próximos cinco años, cobra un gran protagonismo.

Contribución al crecimiento mundial en los próximos 5 años según Naciones Unidas

Otros países como Japón, cotizan en sus máximos históricos, aprovechando las políticas monetarias expansivas del banco central, mientras que Turquía sube al son del último resultado electoral en el país, que ha descontado nuevos estímulos.En el otro lado de la moneda, vemos como Sudáfrica tras la crisis del sector bancario, y las dudas sobre la deuda de algunas empresas mineras, ocupa el último puesto en la tabla, mientras China también sufre un comportamiento negativo debido a las dudas sobre su crecimiento. En terreno neutro encontramos a los principales selectivos del viejo continente.

Fuente: Elaboración propia

A nivel sectorial lo más destacado del mes ha sido la presentación de resultados de Nvidia, que ha propulsado a los sectores más ligados a la inteligencia artificial, a los chips y en general a la tecnología. Otros sectores con buen comportamiento han sido el automovilístico, blockchain, farmacéutico o bancario.

Mientras que en el otro lado de la moneda encontramos a las mineras de oro, que han sufrido la debilidad de su cotización debido a la previsible subida de tasas por parte de la FED, y la fortaleza del dólar. También cierran con pérdidas el VIX, dada la tranquilidad del mercado, el real state que preocupa dada la caída de ventas de viviendas y las subidas de hipotecas, y las materias primas agrícolas, que sufren por el cambio climático y la moneda americana.

Fuente: Elaboración propia

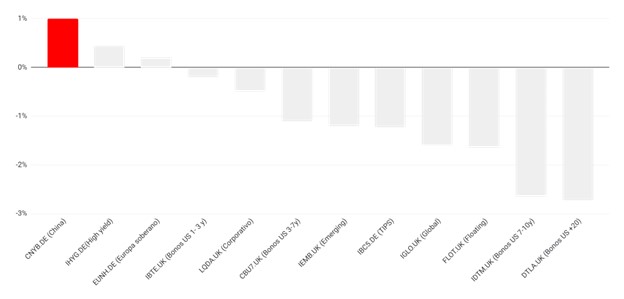

En renta fija este mes de mayo ha sido uno de los peores meses, que se recuerdan en los últimos tiempos.

Los diferentes discursos de algunos de los miembros de los bancos centrales dando por hecho nuevas subidas de tasas, las dudas hasta aprobarse el aumento del techo de deuda, y datos económicos por encima de lo esperado tanto en el mercado laboral, como de la actividad manufacturera y de la economía en general, han perjudicado su rendimiento.

Por ello, los títulos que tienen peor comportamiento son los bonos de gobierno, y principalmente los que tienen vencimientos superiores, que tienen una mayor sensibilidad a los cambios. Sin embargo, los bonos corporativos (empresas) lo hacen mucho mejor dada la estabilidad general, y los high yield, que son más dependientes al riesgo de mercado, que a las decisiones de los bancos centrales también lo hacen mejor. Los que más suben son los bonos de gobierno de China al descontarse nuevos estímulos en su economía, dada su escasa inflación y sus tipos de interés.

Fuente: Elaboración propia

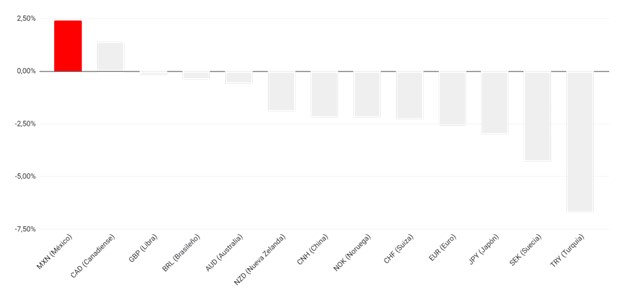

En divisas hemos visto una importante revalorización del dólar respecto al resto de los pares, salvo en el caso del dólar canadiense, que sube tras los datos de inflación y del peso mexicano, gracias a la política restrictiva del Banco de México, el flujo recibido de capital extranjero por exportaciones e inversión, y la estabilidad política. La lira turca tras la victoria de Erdogan es la que más ha sufrido en las últimas semanas, mientras que el yen japonés y el euro, tambien han tenido correcciones.

Bad Bunny, Zara y la Super Bowl: el show que no movió la bolsa… pero sí la estrategia de Inditex

Calendario del día: Los índices esperan impacientes las ventas minoristas de EE. UU.

"Las tensiones entre Europa y Estados Unidos por Groenlandia todavía no han acabado" ¿Vuelta al conflicto?

La bolsa hoy: El Nikkei 225 en máximos históricos

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.