Resumen:

- Los índices de Estados Unidos en rojo antes de la apertura del mercado

- Las small caps continúan por debajo del rendimiento esperado

- US Índice de precios al productor: 2.6% vs 2.7% esperado

Después de la sesión del martes, en días importantes para los principales índices de EE. UU., el día de hoy podría resultar crucial. La pregunta es si la negociación del día representa una pausa después de las caídas observadas durante la semana pasada o si es un punto de inflexión para los mercados. La sesión de hoy en los Estados Unidos bien podría proporcionar la respuesta. El US500 tiene niveles de soporte y resistencia bastante claros en intervalos de tiempo más cortos para tener en cuenta con los mínimos recientes de los 2866 puntos, lo que proporciona un soporte potencialmente clave y los 2900 puntos ofrece una resistencia. Una ruptura fuera de estos terminaría la consolidación vista hasta ahora esta semana y abrirá la posibilidad de un movimiento más grande.

Después de caer el viernes, el US500 ha estado en un rango de 34 puntos esta semana, desde 2866-2900. Ya ha habido varias oportunidades para negociar en este rango vendiendo cerca de los máximos o comprando alrededor del mínimo, pero se necesita una ruptura para un movimiento más grande. Fuente: xStation

Si bien últimamente hemos tenido cierta debilidad en los índices estadounidenses de gran capitalización, hay que señalar que se mantienen bastante bien en términos relativos. Los US500, US100 y US30 siguen operando dentro de un pequeño porcentaje de sus máximos históricos, mientras que las bolsas europeas han caído mucho más. Dentro de los EE. UU. Es interesante observar el bajo rendimiento de las small caps (US2000) en las últimas semanas en comparación con las grandes compañías (EG US500).

Ha habido una creciente divergencia entre los índices de capitalización pequeña (US2000) y grande (US500) en Estados Unidos. Un nivel históricamente alto de apalancamiento entre los pequeños límites podría explicar esto en parte, ya que los rendimientos crecientes presentan un mayor riesgo para su desempeño en el futuro. Fuente: xStation

Una de las explicaciones más plausibles para esto es que las compañías más pequeñas a menudo tienen niveles más altos de deuda. El Russell 2000 (US2000 en xStation) tiene actualmente uno de los índices de deuda neta / EBITDA más altos en los últimos 30 años y muy por encima de su promedio a largo plazo. En contraste, el S&P500 (US500 en xStation) está bastante en línea con su promedio histórico. Parece que la Fed continuará su camino de ajuste monetario a un ritmo similar en el futuro previsible y aunque el Presidente Trump comentó anoche que la Fed está subiendo los tipos demasiado rápido, parece poco probable que intente intervenir en el corto plazo.

El apalancamiento entre las acciones de pequeña capitalización (Russell 2000) está muy por encima del promedio a largo plazo, mientras que las de grande capitalización (S&P500) están prácticamente en línea. Fuente: FT

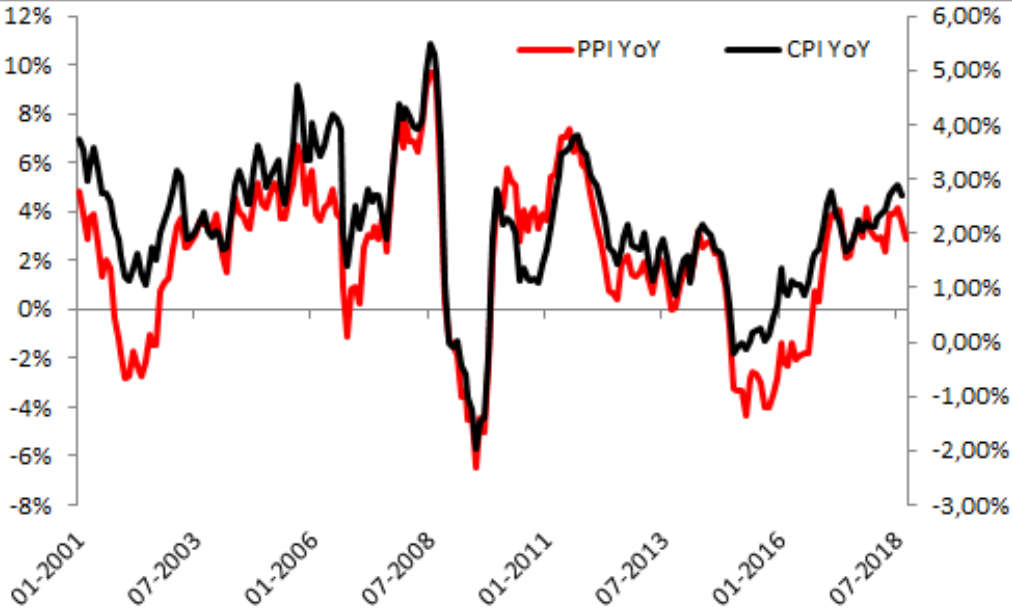

Es otro día claro para el calendario económico con la única nota de publicación de EE. UU. que son las últimas cifras del PPI. La lectura Y / Y del 2.6% está ligeramente por debajo del 2.7% esperado, pero no representa una caida importante. El IPC de mañana tendrá mucho impacto y, por lo tanto, tiene una mayor probabilidad de mover el mercado.

El IPP de EE. UU. ha disminuido un poco en los últimos meses y se podría ver que esto sugiere que el IPC es susceptible de una lectura más baja mañana dada su correlación histórica. Fuente: XTB Macrobond

El IPP de EE. UU. ha disminuido un poco en los últimos meses y se podría ver que esto sugiere que el IPC es susceptible de una lectura más baja mañana dada su correlación histórica. Fuente: XTB Macrobond

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.