Los futuros del índice de volatilidad bajaron casi un -0,7% hoy, prolongando su fuerte impulso bajista. Esta caída se debe a varios factores que hacen que las acciones y los activos de riesgo resulten atractivos para los inversores a pesar de sus valoraciones históricamente altas. Hoy, los futuros de índices estadounidenses como el Nasdaq100 y el SP500 suben entre un 0,1% y un 0,15%, mientras que los del DowJones de Industriales y el Russell2000 suben casi un 0,3%.

- La ratio precio-beneficio (P/B) a 12 meses para las empresas del S&P 500 se sitúa en 22,1, frente al promedio de 5 años de 19,9 y el de 10 años de 18,5. Ahora, los inversores esperan que la cumbre Putin-Trump en Alaska alivie las tensiones geopolíticas y quizás provoque una caída más pronunciada de los precios de las materias primas energéticas, especialmente si se alcanza una solución pacífica en Ucrania y Estados Unidos flexibiliza las sanciones sobre los recursos rusos, incluido el petróleo. Tal escenario reduciría el riesgo de inflación.

Según la encuesta FMS de Bank of America, el 78% de los gestores de fondos prevén recortes en los tipos de interés de EE. UU. en los próximos 12 meses, mientras que la probabilidad de recesión ha caído a su nivel más bajo desde enero de 2025. Las asignaciones a renta variable también están aumentando. La encuesta prevé que Waller sea el candidato con mayor probabilidad de presidir la Fed, seguido de cerca por Kevin Hassett. Los mayores riesgos siguen siendo una guerra comercial y una mayor inflación, que podrían impedir que la Fed recorte los tipos.

Gráfico del Índice de Volatilidad (intervalo H1)

Los futuros del índice de volatilidad se negocian dentro de un canal de precios descendente, con una resistencia potencialmente fuerte que probablemente surja alrededor de 17,3 (promedio móvil exponencial de 50 períodos – EMA50).

Fuente: xStation5

Después de cada una de las dos últimas renovaciones del índice de volatilidad, el índice ha vuelto a una fuerte tendencia bajista, y las expectativas de recortes de las tasas estadounidenses significan que los inversores ven poca necesidad de "protegerse" contra la volatilidad, a pesar de los patrones estacionales potencialmente favorables para el índice en las próximas semanas.

Source: xStation5

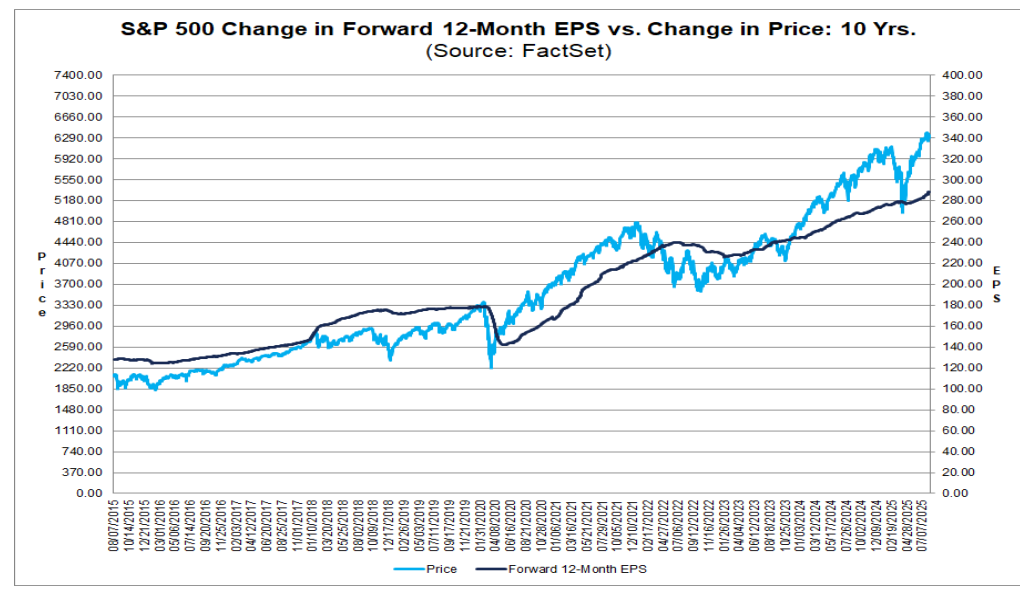

En primer lugar, la temporada de resultados en EE. UU. ha sido muy sólida, con las grandes tecnológicas reportando un aumento de ingresos y ganancias, lo que alivió las preocupaciones sobre las valoraciones exageradas. Según FactSet, las ganancias de las empresas del S&P 500 aumentaron un promedio del 11,8 %, y hasta el 81 % de las empresas reportaron ganancias e ingresos superiores a las previsiones de Wall Street. Cuarenta empresas emitieron pronósticos positivos para el próximo trimestre, en comparación con 38 que emitieron pronósticos negativos.

Fuente: FactSet

Riesgo de inflación por los precios de la energía

Cierre de mercado: Wall Street sube impulsado por datos económicos

🔴 Seminario de cómo enfrentar la volatilidad

Fuerte lectura del ISM de servicios: la actividad crece al ritmo más alto desde 2022

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "