Durante la rueda de prensa, Christine Lagarde destacó en particular que el reciente aumento de los rendimientos plantea un riesgo para las condiciones financieras de la eurozona. En su opinión, la inflación está siendo impulsada principalmente por factores temporales. Señaló una vez más que el aumento de los tipos de mercado puede provocar un endurecimiento temprano de las condiciones monetarias, acelerando así el ritmo de compras en el próximo trimestre. El BCE sigue siendo flexible en términos de su programa de compra de activos. Indica que en caso de mejora constante, el programa PEPP no tiene que ser utilizado por completo. Lagarde enfatizó además que los riesgos siguen siendo altos cuando se trata de la pandemia, pero se están equilibrando lentamente. Sin embargo, los riesgos a corto plazo son altos y apuntan a perspectivas negativas.

Previsiones del PIB:

- 2021: 4% anterior 3,9%

- 2022: 4,1% anterior 4,2%

- 2023: 2,1% sin cambios

Previsiones de inflación medida por el IPC Armonizado del BCE:

- Anterior fue + 1.0%

- 2022 + 1,2% vs + 1,1% en diciembre

- 2023 + 1,4% vs + 1,4% en diciembre

- Las expectativas de inflación a largo plazo siguen siendo moderadas

- Cuando el efecto de la pandemia desaparezca, el BCE espera una mayor presión sobre la inflación subyacente

- La inflación subyacente debería aumentar este año

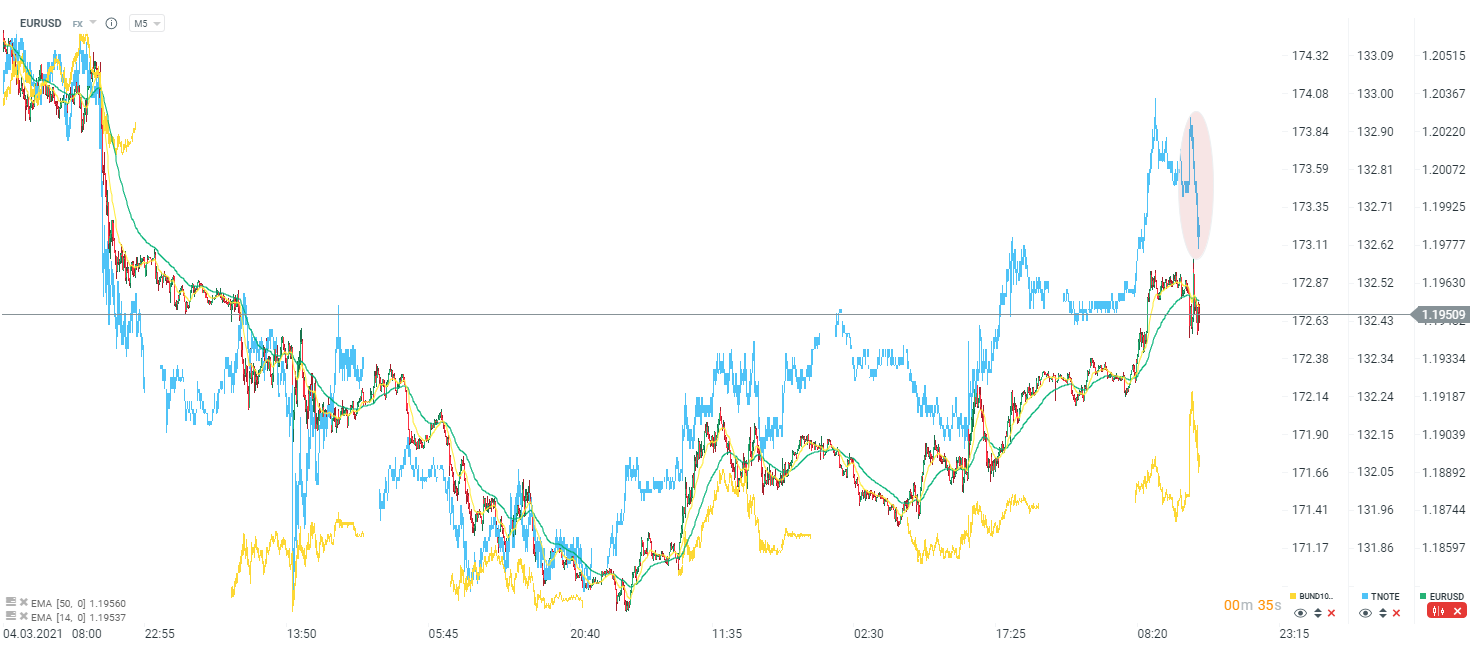

Para el BCE, lo importante aquí es que aún se espera que la inflación esté por debajo del objetivo para el horizonte de pronóstico. Esto significa la continuación de la política actual (es decir, tasas de interés cero y negativas). En los últimos 12 meses, el BCE compró una media de 100 000 millones de euros al mes en todos los programas (el APP es de unos 20 000 millones al mes). En enero y febrero, el ritmo se redujo a alrededor de 80 000 millones de euros, por lo que se puede esperar una aceleración o, de hecho, un retorno a la media, que puede ser visto positivamente por las bolsas de valores, pero también teóricamente positivamente por el euro. ¿Por qué? Esto puede causar presión sobre los rendimientos. El reciente aumento de los rendimientos de los bonos ha causado problemas potenciales en algunas economías. Por lo tanto, el ritmo más rápido de las compras puede, en última instancia, ser positivo para el euro. No obstante, observamos la debilidad del euro y el aumento de los rendimientos de los bonos. Curiosamente, los rendimientos en EE. UU. Reaccionan con más fuerza que en Alemania.

EURUSD está tratando de encontrar soporte alrededor de 1.1950. Los rendimientos, sin embargo, están aumentando, a pesar de la fuerte presión de Lagarde por la aceleración del ritmo de compras. Sin embargo, como se indicó anteriormente, un aumento en el ritmo de compras puede significar de facto un retorno al promedio de 12 meses. Fuente: xStation5

Durante la sesión de preguntas y respuestas, Lagarde enfatizó que un aumento en el ritmo de compras requería una decisión del Consejo. Se espera que el aumento de ritmo sea significativo, pero no se ha establecido específicamente.

Se puede ver que el BCE está tratando de alguna manera de forzar la caída de los rendimientos. Por otro lado, el banco central no tiene muchas herramientas para eso. El ritmo de las compras puede ser crucial. Como se indicó anteriormente, el ritmo medio de compras en los últimos 12 meses fue de 100 000 millones de euros, mientras que a principios de este año se redujo a 80 000 millones de euros. Es probable que el mercado esté satisfecho con cualquier valor superior a los 100.000 millones de euros.

- Lagarde señala que el BCE no usa el control de la curva de rendimiento. (Puede que a los mercados no les guste necesariamente).

- Queda aproximadamente 1 billón de euros para utilizar en el marco del programa PEPP.

DAX está tratando de recuperarse de la venta de la mañana. Fuente: xStation5

DAX está tratando de recuperarse de la venta de la mañana. Fuente: xStation5

Previa IPC de EE. UU.

Resumen diario: La plata se desploma 9%: índices, criptomonedas y metales preciosos bajo presión

Bolsa de Argentina cae casi 5% pese a aprobación de reforma laboral de Milei

NASDAQ 100 retrocede 1,5%

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "