Petróleo

- OPEP + no cambió su recomendación para la producción de petróleo durante los próximos 3 meses

- Goldman Sachs espera que el precio del Brent alcance los $ 80 por barril durante la fase actual del movimiento alcista.

- El desempeño del dólar estadounidense puede ser uno de los factores clave para el petróleo, así como para los precios de otras materias primas.

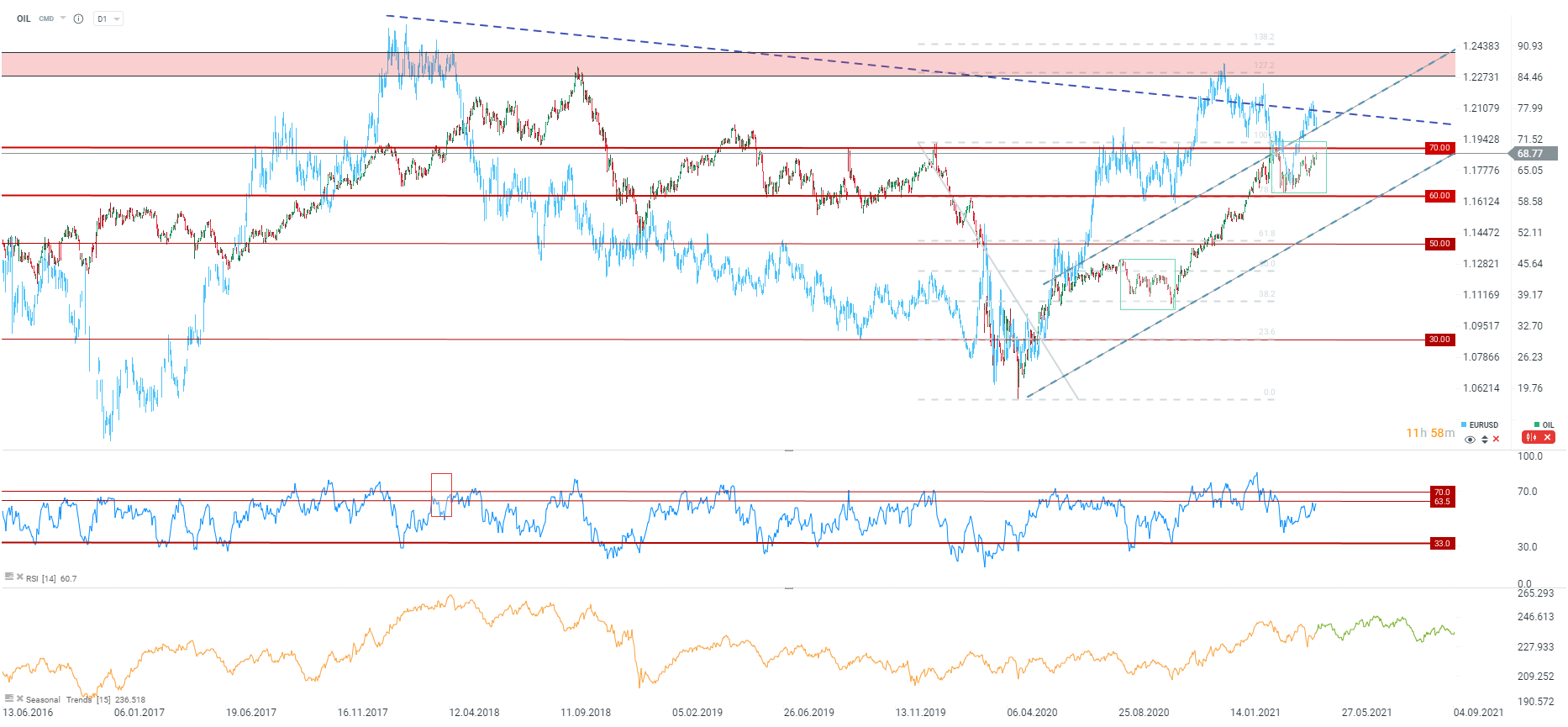

- La resistencia clave para el PETRÓLEO se puede encontrar en $ 70 y está marcada con máximos locales de 2019. La siguiente resistencia principal se puede encontrar en $ 77, donde se encuentran la línea de tendencia descendente a largo plazo y el límite superior del canal ascendente.

El petróleo reaccionó con retraso al fortalecimiento del USD. El EURUSD sigue cotizando por encima de 1,20 al cierre de esta edición. Si el par de divisas principal cae por debajo, los alcistas del petróleo pueden tener dificultades para empujar el precio del Brent a 70 dólares. Fuente: xStation5

El petróleo reaccionó con retraso al fortalecimiento del USD. El EURUSD sigue cotizando por encima de 1,20 al cierre de esta edición. Si el par de divisas principal cae por debajo, los alcistas del petróleo pueden tener dificultades para empujar el precio del Brent a 70 dólares. Fuente: xStation5

Comience a invertir hoy o pruebe una demo gratuitamente

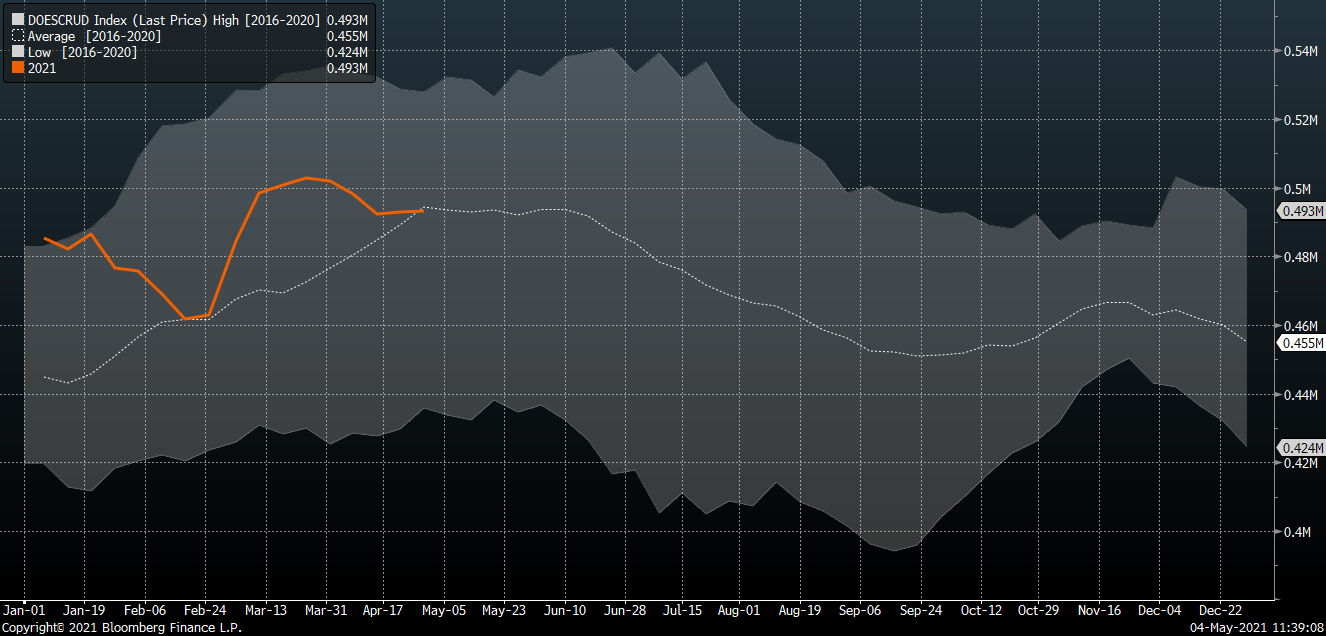

Hazte Cliente Cuenta de Formación Descarga la app móvil Descarga la app móvil Los inventarios estadounidenses se sitúan cerca del promedio de cinco años para el período actual. El nivel de los inventarios estadounidenses debería estabilizarse hasta mediados de junio. Por otro lado, si los inventarios continúan cayendo, se generaría una señal positiva para los precios del petróleo. Fuente: Bloomberg

Los inventarios estadounidenses se sitúan cerca del promedio de cinco años para el período actual. El nivel de los inventarios estadounidenses debería estabilizarse hasta mediados de junio. Por otro lado, si los inventarios continúan cayendo, se generaría una señal positiva para los precios del petróleo. Fuente: Bloomberg

Plata

- La menta australiana Perth Mint apunta a una creciente demanda de monedas de plata. La compañía dijo que la demanda de monedas de plata de 1 onza excede la capacidad de producción.

- Perth Mint dijo que las ventas en abril alcanzaron casi 1.8 millones de onzas, marcando un aumento intermensual del 12.4%. Sin embargo, las ventas fueron un 15% interanual más bajas

- Los precios de la plata aumentaron alrededor del 6% en abril, el mejor mes para los metales preciosos en lo que va de año.

- En el gráfico se puede ver un posible patrón inverso de cabeza y hombros con un escote de alrededor de $ 26.80 por onza. El área de $ 27 puede actuar como una resistencia. El objetivo potencial de una ruptura del patrón antes mencionado apunta a un movimiento ascendente hacia máximos desde agosto de 2020 y enero de 2021 ($ 29.65)

- Commerzbank espera que las entradas a los ETF de metales preciosos se recuperen pronto. La situación puede conducir a un aumento de la volatilidad en los mercados del oro y la plata.

- El Banco Mundial espera que el precio de la plata aumente un 22% en 2021. Los metales preciosos cotizan un 2% más alto en lo que va del año. Sin embargo, sigue superando al oro, que ha caído casi un 6% hasta la fecha.

La plata puede romperse por encima del escote de un patrón inverso de cabeza y hombros. El objetivo potencial apunta al área de $ 29.65. Fuente: xStation5

La plata puede romperse por encima del escote de un patrón inverso de cabeza y hombros. El objetivo potencial apunta al área de $ 29.65. Fuente: xStation5

Las entradas anuales en ETF de plata siguen siendo positivas. Hasta ahora, los datos no apuntan a un rebote entrante. La demanda de los ETF fue un factor clave en los movimientos de precios del año pasado. Fuente: Bloomberg

Las entradas anuales en ETF de plata siguen siendo positivas. Hasta ahora, los datos no apuntan a un rebote entrante. La demanda de los ETF fue un factor clave en los movimientos de precios del año pasado. Fuente: Bloomberg

Cobre

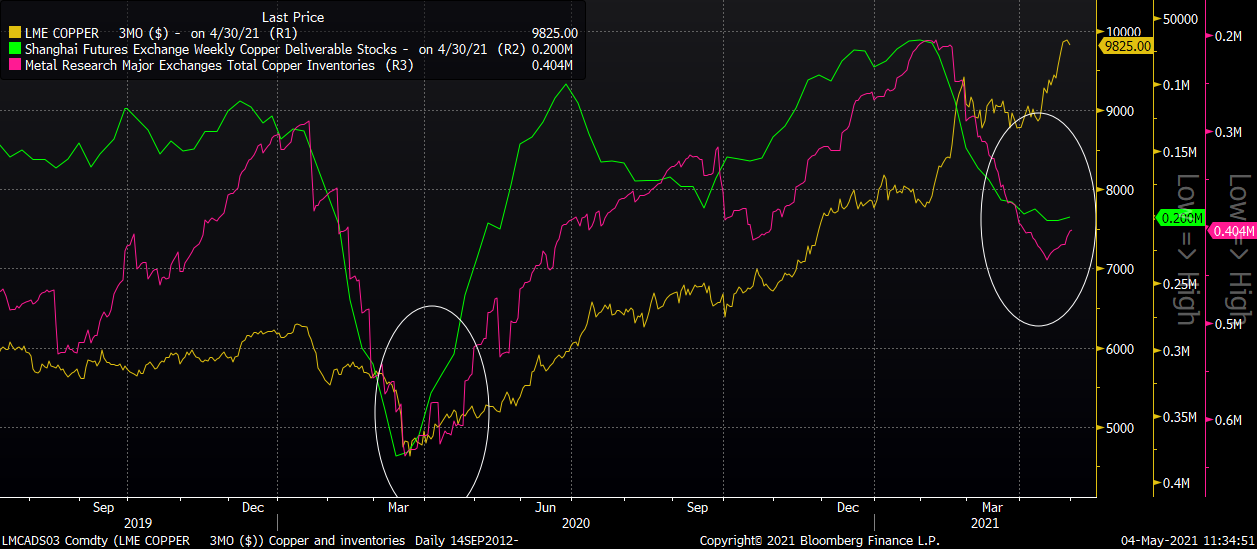

- Los inventarios de cobre en las mayores bolsas mundiales comenzaron a caer una vez más. Los inventarios caen principalmente en la Bolsa de Metales de Londres

- El Banco Mundial apunta a un aumento del 30% en el precio de los metales industriales este año y espera que se produzca una corrección a la baja en 2022.

- El precio del cobre está probando una vez más el área de $ 10,000. Un USD fuerte puede actuar como un factor limitante para los alcistas

- El precio del cobre se corrigió alrededor de $ 1,000 luego del fortalecimiento del USD en marzo

Es posible que los inventarios de cobre estén entrando en un período de caídas cíclicas. En tal escenario, los precios del cobre pueden permanecer respaldados e incluso moverse hacia nuevos máximos históricos. Sin embargo, será la demanda de China la que determinará cómo cambian los inventarios. Fuente: Bloomberg

Es posible que los inventarios de cobre estén entrando en un período de caídas cíclicas. En tal escenario, los precios del cobre pueden permanecer respaldados e incluso moverse hacia nuevos máximos históricos. Sin embargo, será la demanda de China la que determinará cómo cambian los inventarios. Fuente: Bloomberg

Azúcar

- Mayo es un buen mes para los precios del azúcar basados en patrones estacionales. La situación es el resultado de las limitaciones de capacidad en los puertos brasileños

- El potencial de exportación de azúcar está siendo limitado debido a que los puertos están ocupados con una mayor demanda china de soja y maíz.

- Además, los altos precios del petróleo conducen a una mayor demanda de etanol, lo que limita la disponibilidad de azúcar.

- Las últimas previsiones apuntan a que la producción de azúcar de caña de azúcar en Brasil puede ser alrededor de un 30% menor en comparación con el año pasado.

- Numerosos países planean aumentar el contenido de etanol en el combustible mezclado. India planea aumentar el contenido de etanol del 5 al 6% en la actualidad hasta un 20% para 2025

- Además, la India también planea comenzar a producir etanol directamente a partir del azúcar sin refinar en un intento de limitar la creciente oferta.

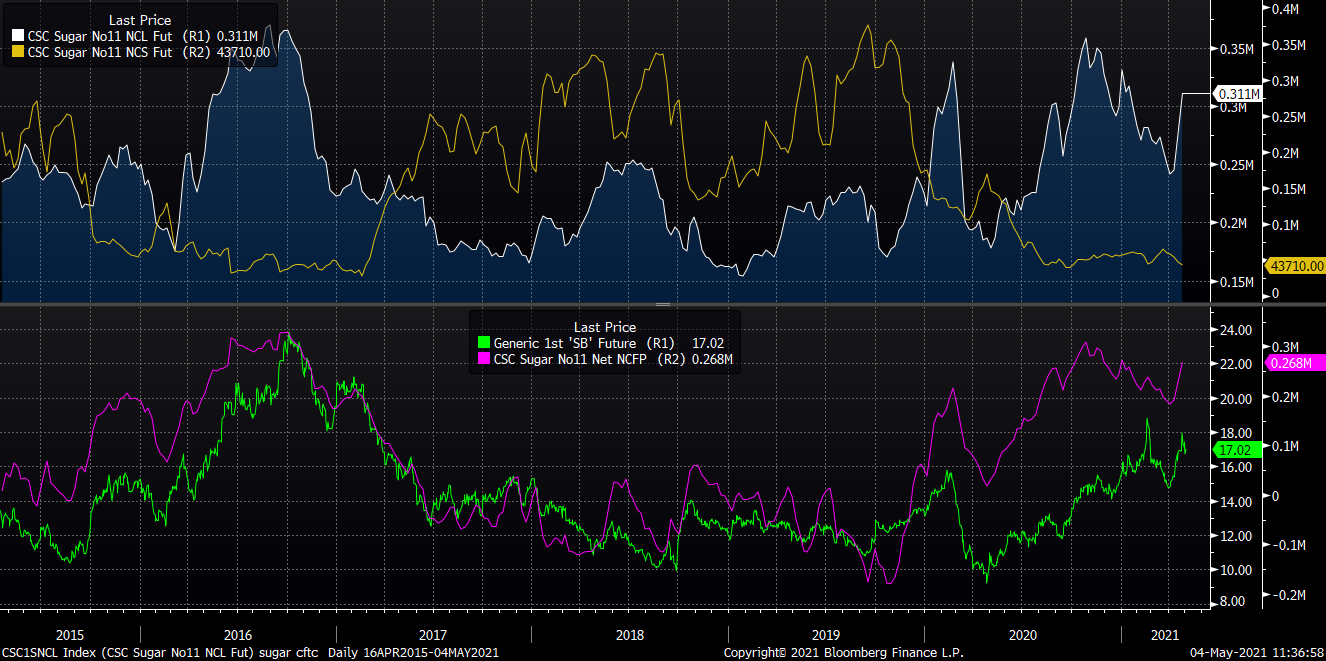

- El posicionamiento especulativo parece similar al de 2016-2017

Se puede ver un repunte en el número de posiciones largas abiertas en azúcar desde el comienzo del trimestre actual. Al mismo tiempo, se puede detectar que el posicionamiento corto ha sido extremadamente bajo desde los últimos 2 trimestres, tal como fue el caso en 2016-2017. En caso de que los precios del azúcar no superen el pico local reciente, el comportamiento de los precios puede evolucionar en línea con la situación de 2016-2017. Fuente: Bloomberg

Se puede ver un repunte en el número de posiciones largas abiertas en azúcar desde el comienzo del trimestre actual. Al mismo tiempo, se puede detectar que el posicionamiento corto ha sido extremadamente bajo desde los últimos 2 trimestres, tal como fue el caso en 2016-2017. En caso de que los precios del azúcar no superen el pico local reciente, el comportamiento de los precios puede evolucionar en línea con la situación de 2016-2017. Fuente: Bloomberg

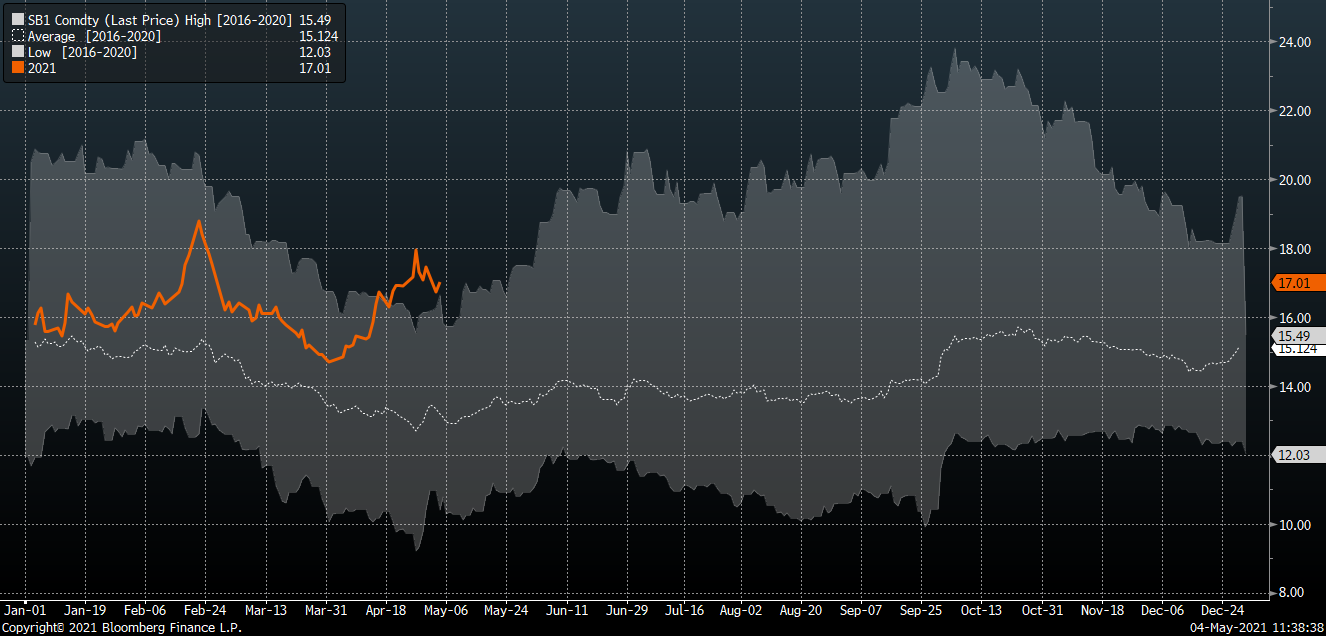

Por otro lado, los fundamentales se ven relativamente bien. Los patrones estacionales apuntan a un aumento del precio del azúcar durante el verano. Fuente: Bloomberg

Por otro lado, los fundamentales se ven relativamente bien. Los patrones estacionales apuntan a un aumento del precio del azúcar durante el verano. Fuente: Bloomberg

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "