Nasdaq a câștigat peste 30% de la începutul anului, în ciuda ciclului de înăsprire al Fed și a costurilor de finanțare record. Cursa este condusă de cele mai mari companii de tehnologie din SUA. Tendința de inteligență artificială a fost inițiată de ChatGPT - alimentată de o cantitate masivă de date și câștigând popularitate într-un ritm record. În domeniul tehnologiei AI, piețele financiare au început să recunoască potențialul pentru un alt boom tehnologic.

Ce companii pot beneficia de el? Am selectat 8 companii ale căror evaluări pot fi influențate în mare parte din speculațiile în creștere cu privire la aplicațiile AI și creșterea veniturilor reale prin această nouă tehnologie.

Privind randamentele cumulate din 2020, Nvidia (NVDA.US) și Arista Networks (ANET.US) apar drept lideri printre companiile AI selectate. Comparația arată, de asemenea, că firmele de AI cu capitalizare mică par a profita pe un orizont de timp de mai mulți ani. Cu toate acestea, de la începutul anului 2023, C3.ai, BigBear AI și Soundhound AI au câștigat 260%, 202% și, respectiv, 132%. Companiile foarte îndatorate se pot confrunta cu dificultăți în accesarea finanțării și arderea numerarului într-un mediu macro solicitant.

Rapoartele fundamentale PE, PS și PB pentru cele opt companii AI selectate arată că Nvidia este tranzacționată cu o primă semnificativă, cu evaluarea sa de aproape 40 de ori mai mare decât valoarea contabilă.

Microsoft (MSFT.US), un gigant cunoscut anterior în principal pentru vânzarea de software Windows, concurează cu Google, deoarece ambele companii lucrează la crearea unei inteligențe artificiale generative optime și eficiente. Microsoft este, de asemenea, un acționar major al OpenAI (evaluat de companie la 29 de miliarde de dolari), oferind soluții competitive pentru Google: un browser și servicii cloud pentru companii.

- Microsoft va colecta 75% din toate profiturile OpenAI până la returnarea completă a investiției sale (10 miliarde de dolari). Odată ce OpenAI va rambursa datoria, Microsoft va achiziționa un pachet uriaș de 49% din companie.

- Serviciile Microsoft 365 de la Microsoft câștigă posibilități mai largi legate de AI. Browserul Bing este poziționat ca cel mai mare concurent al dominației actuale a Google.

- Compania generează o parte semnificativă a veniturilor sale din vânzările de software (Windows) și din vânzările de hardware. Este, de asemenea, al doilea cel mai mare furnizor de servicii cloud din lume, după AWS (Azure). AI poate oferi o valoare adăugată semnificativă modelului său de afaceri dovedit.

Alphabet (GOOGL.US) își îmbunătățește și își proiectează propriile instrumente AI și modele de limbaj (laMDA). Are o infrastructură completă de produse și aplicații proprii pentru a le aplica. Prin urmare, nu depinde de clienții externi în acest sens. Majoritatea veniturilor sale provin din publicitate, ceea ce face ca afacerea sa depinde într-o oarecare măsură de climatul economic.

- Google beneficiază de poziția sa dominantă pe piața browserelor (aproape de o cotă de piață de 80%) și de afacerea în creștere Google Cloud.

- De mulți ani, Alphabet (Google) a fost compania care a cheltuit cel mai mult pentru dezvoltarea AI dintre toate companiile Big Tech.

- Google dorește implementarea AI în motorul său de căutare pentru a ajuta la menținerea dominației sale în sectorul din ce în ce mai solicitant al browserelor, care este favorizat de efectele de rețea.

- Compania își îmbunătățește propriul chatbot, Bard. Prezentarea sa nereușită în Q1 2023 a declanșat o vânzare masivă a acțiunilor companiei, dar acțiunile au compensat pierderile și nu numai.

- The fundamental PE, PS, and PB ratios for the selected eight AI companies show that Nvidia is traded at a significant premium, with its valuation nearly 40 times higher than its book value.

Dintre companiile AI, Nvidia (NVDA.US) a avut cea mai mică creștere anuală a veniturilor. Cu toate acestea, piața nu s-a preocupat de acest fapt, întrucât vede compania drept un beneficiar al „următorului capitol” al pieței de creștere.

Nvidia (NVDA.US), datorită euforiei AI, a devenit a cincea cea mai mare companie din SUA și a noua companie care a depășit vreodată o capitalizare de piață de 1.000 de miliarde de dolari. A început producția de cipuri pentru centre de date (GPU) încă din august 2022, înaintea concurenței. Acest lucru și-a consolidat avantajul pe termen scurt și i-a permis să răspundă în primul rând cererii emergente de AI.

- Cele mai recente rezultate pentru Q1 2023, Nvidia și-a crescut prognoza pentru trimestrul curent cu 50% și a indicat „cererea în creștere” legată de aplicațiile AI. Beneficiază de cererea în creștere și de oferta globală limitată de GPU.

- Veniturile din centrele de date sunt din ce în ce mai importante pentru rezultatele Nvidia, iar piața vede inteligența artificială ca pe o pârghie pozitivă în creștere pentru afacerile companiei. Cel mai recent raport a arătat, de asemenea, venituri îmbunătățite din jocuri și auto.

- Nvidia își mărește capacitatea de producție pentru a satisface cererea care depășește oferta, iar cipurile sale sunt cunoscute ca unele dintre cele mai eficiente din lume. Compania intenționează să înceapă producția de supercalculatoare axate pe inteligență artificială pentru firme mari.

Arista Networks (ANET.PL) proiectează și vinde comutatoare de rețea multistrat de înaltă performanță, utilizate în centrele de date mari, cloud computing și tranzacționarea de înaltă frecvență (HFT). Important este că firma nu are nicio datorie (pe termen scurt 0, pe termen lung 55,3 milioane USD) și o capitalizare bursieră de aproape 20 de ori mai mică decât cea a Nvidia.

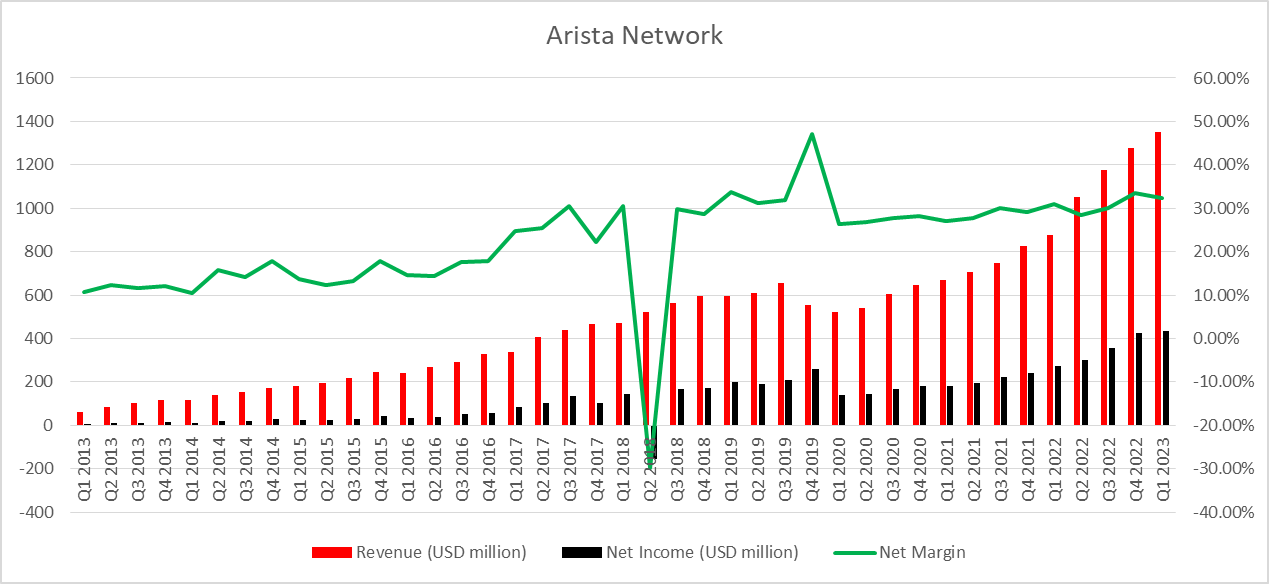

Veniturile companiei cresc aproape exponențial odată cu venitul net. Arista menține marjele peste 30%. Reacția recentă la rezultatele financiare s-a datorat în principal creșterii ușor mai scăzute a profitului net de la an la an și marjelor ușor mai scăzute, dar valorile de creștere ale companiei rămân la niveluri mai mult decât satisfăcătoare. Sursa: Bloomberg, XTB Research

- Arista nu are fabrici în China sau Taiwan, care în prezent sunt considerate zone cu potențial risc geopolitic. Unitățile sale de producție sunt situate în SUA, Canada, India și Malaezia.

- În afară de comutatoarele de rețea, compania oferă propriul software, cum ar fi AVA (sistem de securitate cibernetică și suport pentru decizii), EOS (API-uri cloud și integrare cu aplicațiile majore ale companiei) și CloudVision (automatizare a fluxului de lucru).

Având în vedere măsurile EBITDA, Arista Networks arată foarte asemănător cu cele mai mari companii de tehnologie. Palantir este, de asemenea, similar, cu o diferență fiind că firma a avut EBITDA negativ anul trecut.

AMD (AMD.US) plasează ștacheta sus și își propune să devină un jucător important pe piața dispozitivelor de calcul AI, extinzându-și oferta de circuite integrate de la Edge AI la cloud. În ciuda dominației Nvidia și a concurenței în creștere din partea Intel, AMD are resursele necesare și avantajele competitive pentru a deveni un furnizor semnificativ pe această piață.

- AMD are o cotă de piață de aproximativ 30% la procesoare și puțin sub 20% pe piața GPU-urilor discrete. Prezența puternică a AMD pe piața de cipuri ar trebui să ofere o expunere largă la creșterea cererii pe care o va crea inteligența artificială pentru cipuri.

- În urmă cu peste un an, AMD a achiziționat producătorul de semiconductori înalt specializat Xilinx pentru 49 de miliarde de dolari. Potențialul actual al Xilinx pare enorm în contextul proiectării de produse de nișă pentru AI.

- Concurentul direct al AMD este Nvidia, care este, de asemenea, specializată în procesoare grafice discrete și are aproximativ 80% cotă de piață.

Palantir (PLTR.US) se concentrează pe analiza datelor mari, deservind inițial Departamentul de Informații și Apărare al SUA. Piața a perceput acest lucru ca o dovadă a calității software-ului și instrumentelor companiei. Până de curând, profitabilitatea companiei părea îndepărtată. Datorită cererii de instrumente AI, Palantir se așteaptă să obțină profitabilitate în fiecare trimestru al anului curent. În 2021, acțiunile Palantir au experimentat euforie, care s-a transformat într-o tendință semnificativă de scădere în 2022.

- Palantir s-a deschis clienților privați și deservește companii din diverse industrii, inclusiv conglomerate medicale, financiare și industriale. Investitorii văd potențial în primul rând în sectorul privat, iar interesul larg din partea companiilor externe poate fi un catalizator pentru creșterea viitoare.

- Instrumentele companiei permit analiza profundă a datelor de informații și gestionarea modernă a armatei bazată pe inteligență artificială. Palantir se referă la revoluția necesară în câmpul de luptă ca o concluzie a războiului din Ucraina. Piața este încrezătoare că cererea din partea agențiilor guvernamentale și a informațiilor va continua.

C3.ai (AI.US) atrage mult interes speculativ datorită capitalizării sale scăzute de piață și a contractelor cu clienți importanți precum Google, Amazon, Baker Hughes și Departamentul Apărării al SUA. Înainte de IPO în 2020, compania și-a încercat mâna în industria energetică și în Internetul obiectelor (IoT) ca C3 Energy și, respectiv, C3 IoT.

- Deși C3.ai a depășit previziunile analiștilor în rezultatele sale din Q1, creșterea afacerii pe care a realizat-o în ceea ce privește veniturile și profiturile pare relativ modestă în comparație cu nivelul de interes speculativ.

- Compania se poate confrunta cu o provocare semnificativă în concurența cu marile firme de tehnologie din cauza consumului de numerar în curs (aproximativ 800 de milioane de dolari).

- Piața estimează că firma va atinge profitabilitatea în jurul anului 2024. Până acum, frenezia AI nu a dus la o creștere semnificativă a profiturilor și a marjelor sale. Cu toate acestea, contractele reale cu companii mari pot contribui în cele din urmă la generarea de fluxuri de numerar pozitive, deoarece compania este în prezent în proces de modificare a modelului său de afaceri existent.

SoundHound (SOUN.US) dezvoltă instrumente de recunoaștere a vocii de 18 ani și în prezent vede o oportunitate în dezvoltarea AI conversațională (Houndify, Voice AI).

- Datorită tehnologiei sale, compania ar putea fi o potențială țintă de achiziție. Veniturile sale în Q1 2023 au crescut cu 56% de la an la an, cu o marjă brută de 71% (comparativ cu 59% în Q1 2022). Pierderea EBITDA trimestrială a scăzut cu 21% față de trimestru și cu 13% de la an la an. Compania se confruntă cu îmbunătățiri financiare semnificative, dar încă nu este profitabilă.

- CEO-ul companiei și un veteran al întreprinderilor dot-com, Keyvan Mohajer, a subliniat „cererea în creștere” pentru tehnologie de AI conversațională. Companii precum Meta Platforms (META.US), care intenționează să implementeze „agenți virtuali” în metaverse la o scară mai largă, ar putea fi interesate de astfel de soluții. Tehnologia SoundHound ar putea fi utilă și în ceea ce privește reglementarea AI, în special identificarea vocală.

Euforia inteligenței artificiale i-a determinat pe analiști să ridice recomandări pentru multe companii care beneficiază de această tendință. În ciuda unei prime semnificative în raport cu evaluarea fundamentală, Wall Street încă vede un potențial considerabil pentru Nvidia. Fondul Oppenheimer a indicat o primă record față de evaluarea actuală prin creșterea prețului țintă pentru Big Bear AI de la 10 USD la 15 USD per acțiune. Acțiunile companiei costă în prezent 2 dolari. Este de remarcat faptul că nicio recomandare nu este sinonimă cu atingerea țintei de preț prognozate.

BigBear AI (BBAI.US) se concentrează pe instrumentele AI în primul rând pentru armată, cu L3 Harris și US Air Force ca cei mai mari clienți. La începutul lunii ianuarie, un contract cu US Air Force în valoare de 900 de milioane de dolari a fost un catalizator pentru creștere.

- Cu toate acestea, un contract pe 10 ani cu US Air Force nu garantează venituri de 900 de milioane de dolari; reprezintă limita superioară. Armata va decide valoarea exactă și valoarea comenzilor de la BigBear AI. Având o capitalizare actuală de piață de 300 milioane USD, există oportunități semnificative care decurg din aceste comenzi.

- Deși compania nu este profitabilă, piața răspunde pozitiv la noile contracte din industria de apărare. BigBear AI a semnat un contract cu L3Harris în mai.

- Compania va furniza sisteme AI avansate care permit operațiunile autonome ale navelor (ASV), dronelor și altor vehicule fără pilot. Sistemul ASView al lui L3Harris va fi integrat cu viziunea predictivă a BigBear.ai pentru a îmbunătăți conștientizarea situației, identificarea și recunoașterea câmpului de luptă.

Acțiunile Microsoft (MSFT.US) au șters toate scăderile din 2022 și testează noi maxime istorice, datorită euforiei AI și implicării acesteia în afacerea OpenAI. Sursa: xStation5.

Eryk Szmyd și Bartłomiej Mętrak, Departamentul de analiză XTB.

Acțiunile Paramount Skydance sub presiune după avertismentul S&P

Broadcom, ultima dintre marile companii tehnologice. Ce pot aștepta piețele de la raportul financiar?

Nvidia se confruntă cu noi limite pentru H200 în China

Deschiderea sesiunii din SUA: Wall Street în roșu

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."