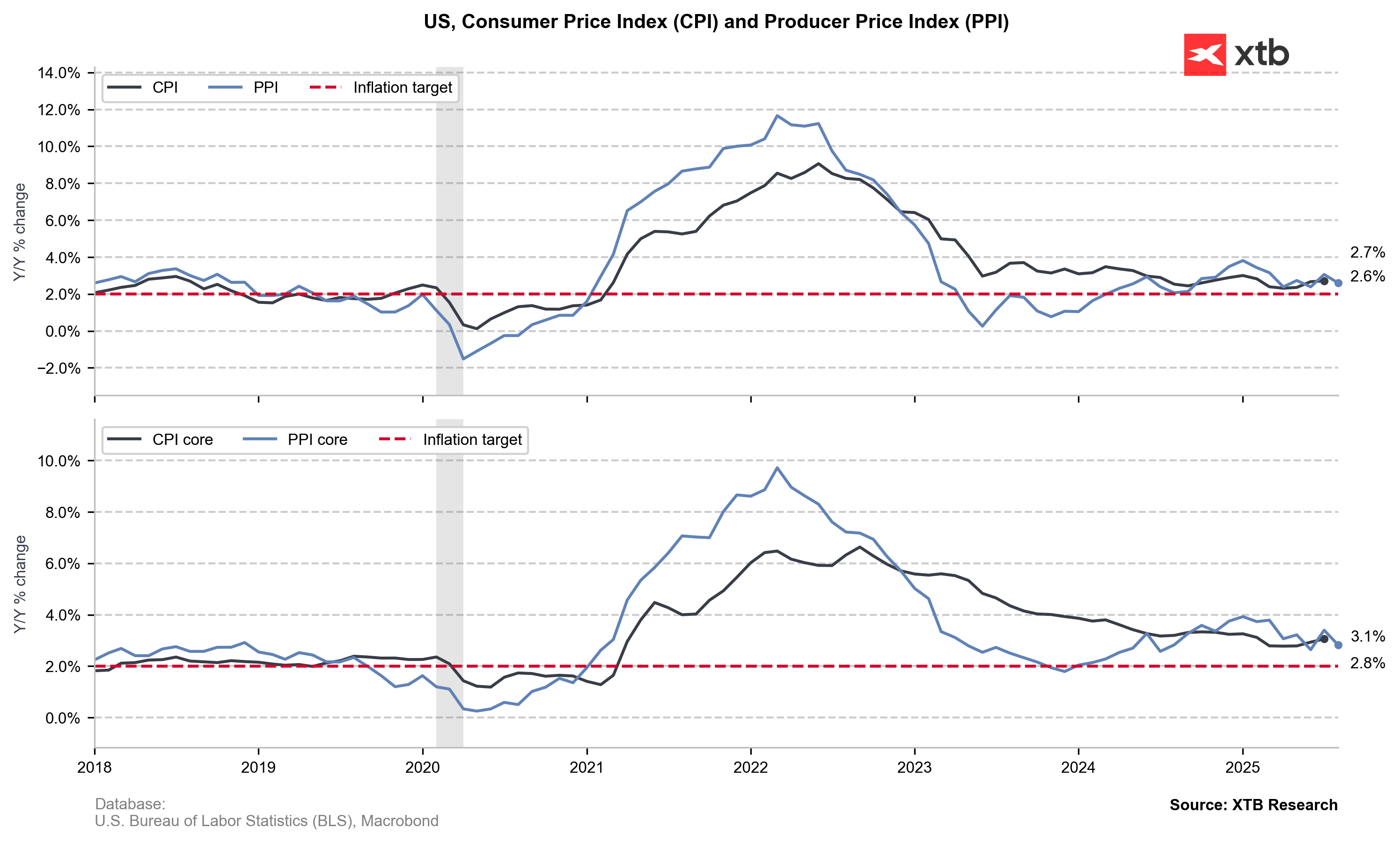

Las cifras del IPC de agosto de 2025 de hoy podrían ser cruciales para moldear las expectativas del mercado sobre la política de la Fed y el futuro del par EUR/USD. Si bien el consenso previo apuntaba a una mayor inflación, la sorpresa del IPC de ayer sugiere la posibilidad de una cifra inferior a la esperada. Si la inflación se sitúa por debajo de las expectativas, probablemente aumentaría la probabilidad de un recorte de tipos más pronunciado por parte de la Reserva Federal.

Expectativas ante el informe del IPC

Bloomberg Intelligence señala el riesgo de un IPC ligeramente más alto en agosto, lo que reduciría las expectativas de un recorte mayor de la Fed. Curiosamente, Bloomberg Intelligence sugiere que los principales impulsores de la inflación no serán los aranceles, sino una mayor presión en el sector hotelero y el aumento de los precios de los billetes de avión.

Pronósticos de Bloomberg Intelligence

- IPC subyacente mensual: +0,33% intermensual (vs. +0,32% en julio)

- IPC general mensual: +0,37% intermensual (vs. +0,20% en julio)

- IPC subyacente anual: 3,1% (sin cambios)

- IPC general anual: hasta 3,0% (desde 2,7%)

Consenso del mercado

- IPC subyacente mensual: +0,3% intermensual

- IPC general mensual: +0,3% intermensual

- IPC subyacente anual: 3,1% interanual (sin cambios)

- IPC general anual: 2,9% interanual (vs. 2,7% anterior)

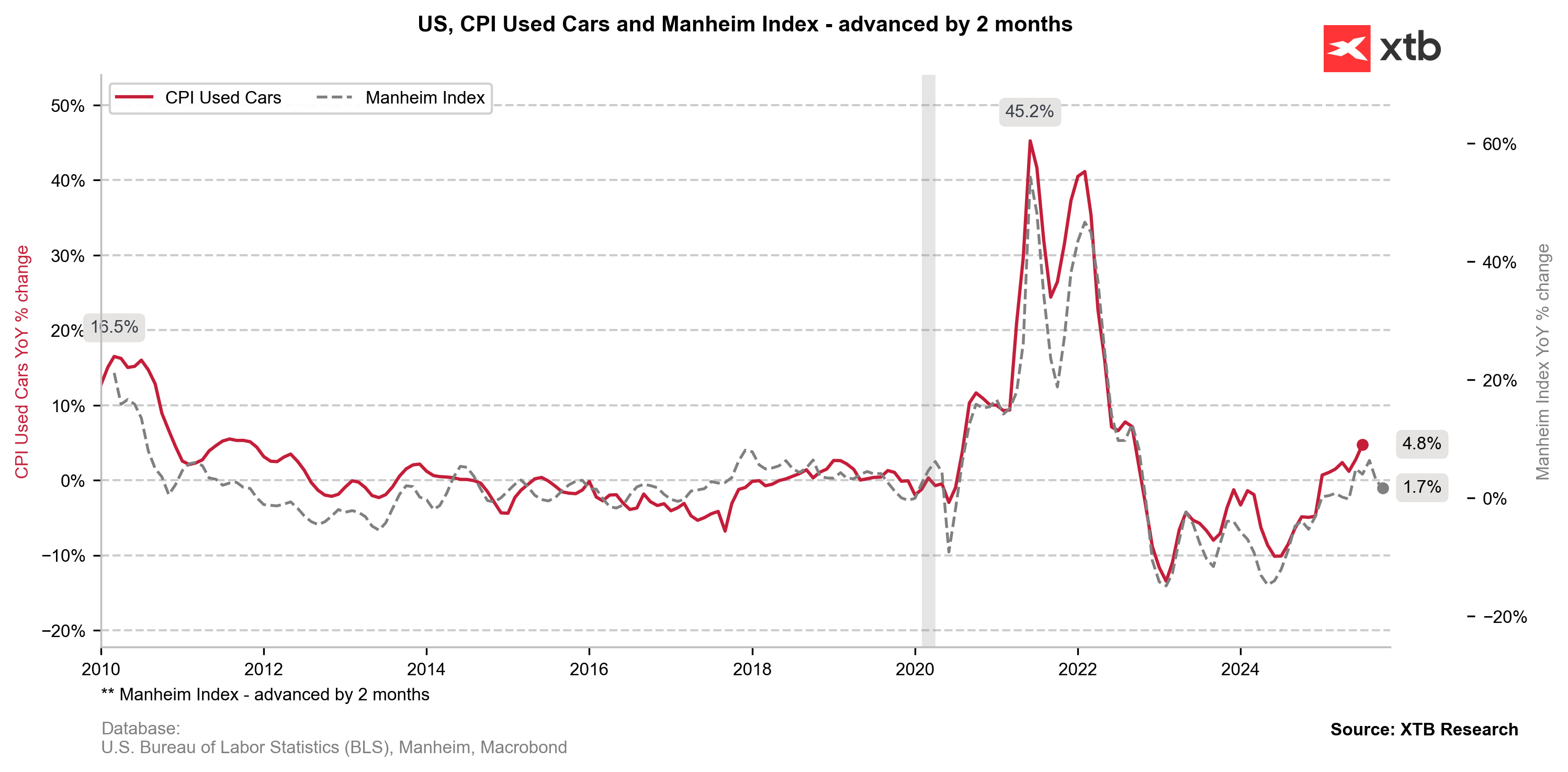

La estructura del crecimiento de los precios del IPC será un aspecto clave de los datos de hoy. Contrariamente a las expectativas iniciales, se espera que los principales impulsores de la inflación no sean los aranceles comerciales, sino más bien los servicios discrecionales, en concreto los billetes de avión y el alojamiento. Bloomberg pronostica un aumento mensual del 3% en los billetes de avión y del 2% en los costes de alojamiento. Esto constituye una paradoja económica: el aumento de los precios de los servicios turísticos no suele producirse en una economía en declive, lo que podría indicar que las preocupaciones de la Reserva Federal sobre la salud económica podrían ser exageradas. Al mismo tiempo, datos recientes del Índice de Valor de Vehículos Usados de Manheim sugieren una posible desaceleración de la apreciación de los precios.

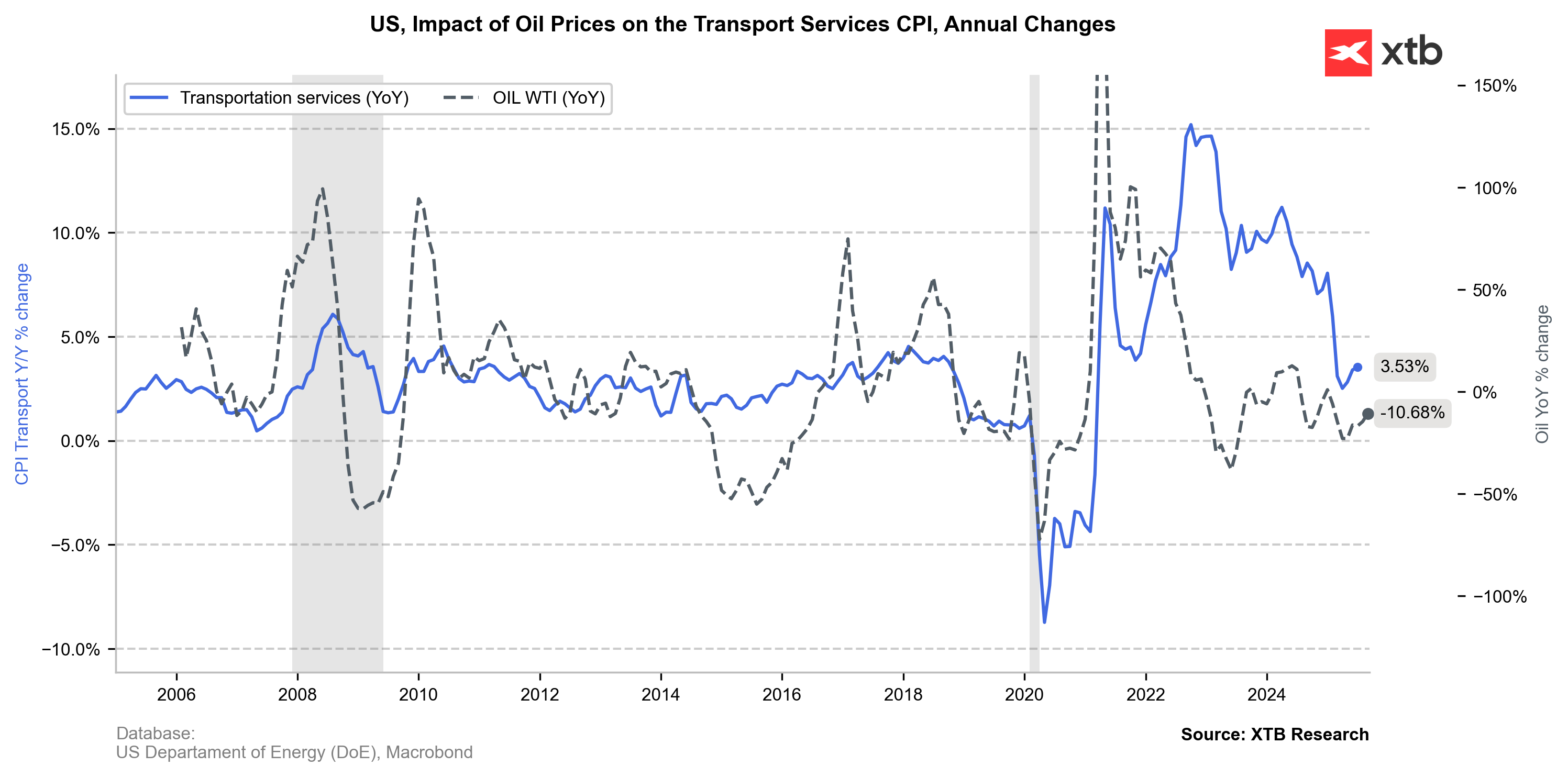

Inflation related to transport services may continue to rebound, based on crude oil price dynamics. In July, transport inflation added 0.22 percentage points to the headline rate. Source: Bloomberg Finance LP, XTB

Inflation related to transport services may continue to rebound, based on crude oil price dynamics. In July, transport inflation added 0.22 percentage points to the headline rate. Source: Bloomberg Finance LP, XTBEl efecto de transmisión de los aranceles sobre la inflación está disminuyendo, con un índice que descendió de 0,23 en julio a un estimado de 0,21 en agosto. En algunas categorías, como electrodomésticos, computadoras personales, artículos deportivos y ropa, los analistas pronostican deflación. Sin embargo, Estados Unidos está importando más alimentos, lo que podría contribuir a un nuevo repunte de la inflación en esta categoría. Un factor clave es el aumento del precio de la carne de res, que se refleja en el precio de los futuros de ganado. Por el contrario, la caída del precio de los huevos contribuirá a moderar la inflación alimentaria.

Implicaciones de la lectura del IPC para la política de la Fed

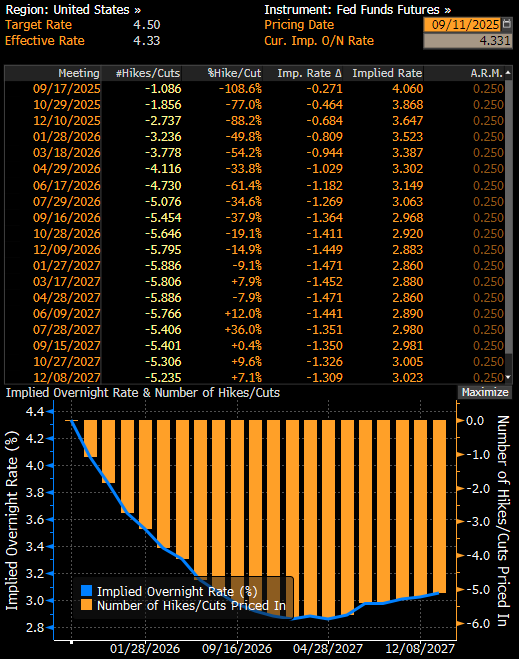

Los mercados actualmente estiman una probabilidad del 100% de un recorte de 25 puntos básicos, con mínimas probabilidades de un recorte de 50 puntos básicos. La reunión de la Fed está programada para la próxima semana, los días 16 y 17 de septiembre. Se espera que la Fed recorte las tasas debido al debilitamiento del mercado laboral, una percepción comunicada por Jerome Powell en el Simposio Económico de Jackson Hole, seguida de otro informe negativo de NFP para agosto y una importante revisión a la baja de las cifras anuales de empleo.

Si bien el mercado laboral debería justificar un mayor número de recortes este año (los mercados estiman casi tres recortes completos para finales de 2025), Bloomberg sugiere que una lectura positiva del IPC hoy, seguida de una lectura sólida de la inflación del PCE a finales de mes, podría convertir este en el primer y último recorte del ciclo. La inflación se mantiene por encima del objetivo, y se espera que el PCE subyacente se sitúe en el 3% para agosto. Sin embargo, es importante recordar el doble mandato de la Fed: estabilidad de precios y máximo empleo. Si existe el riesgo de un aumento significativo de la tasa de desempleo, la Fed debe actuar.

Fuente: Bloomberg Finance LP

Es importante recordar que 15 minutos antes de la lectura del IPC, el BCE publicará su decisión sobre los tipos de interés, y 15 minutos después, Christine Lagarde ofrecerá una rueda de prensa. Como resultado, el movimiento del EUR/USD tras los datos del IPC podría verse neutralizado o amplificado, dependiendo del tono de la decisión del BCE.

En el escenario base, el EURU/SD debería mantenerse por encima del nivel de 1,1670 en una secuencia alcista continua, tras la reciente caída de dos días. El BCE se siente actualmente cómodo con el nivel de sus tipos de interés, con una inflación ligeramente por encima del objetivo.

Si la inflación subiera significativamente, al 3% o más, el par podría experimentar una caída más profunda hacia el nivel de 1,1600. En este escenario, el recorte de tipos de septiembre podría ser el único, o la Fed podría esperar hasta diciembre para su próximo movimiento.

Un escenario alcista para el par implicaría un BCE que se mantenga neutral y un IPC del 2,8% o inferior. En este caso, no solo deberíamos ver un retorno al nivel de 1,1700 sino también un intento de probar el nivel de 1,1800 a finales de este mes, rompiendo hacia nuevos máximos de casi cuatro años.

Cotización del euro-dólar

El EUR/USD se deprecia por tercer día consecutivo. Los acontecimientos de hoy —la decisión del BCE y la publicación del IPC de EE. UU.— podrían generar mayor volatilidad en el par. Cabe destacar que la reciente caída de los rendimientos de los bonos estadounidenses sugiere un potencial alcista para el par.

Fuente : Plataforma de XTB

Riesgos estructurales

Bloomberg advierte sobre una posible estanflación, donde la alta inflación coexiste con un mercado laboral debilitado, obligando a la Fed a tomar una decisión imposible entre combatir la inflación y apoyar el empleo. Otros riesgos incluyen la incertidumbre fiscal en EE. UU., con un déficit presupuestario de 4,1 billones de dólares, así como la incertidumbre sobre el futuro de Francia y la reciente situación con drones rusos sobre Polonia, que ha provocado la debilidad del zloty y podría socavar la confianza en la estabilidad europea.

Resumen diario: sólido NFP reduce probabilidades de recorte de tasas de la Fed

Amadeus y Santader lideran las caídas del Ibex 35

El dato que asusta a Wall Street: empleo sólido y una Fed más dura tumban el mercado

El precio de la plata supera los 85 dólares: ¿vuelta a máximos o burbuja?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.