El Brent ha estado subiendo claramente desde principios de esta semana, continuando el repunte que se produjo después de la liquidación de principios de la semana pasada, que estuvo relacionada con la decisión de la OPEP+. Vemos que se puede estar formando un posible patrón envolvente alcista en la vela semanal. Aunque ha sido bastante difícil encontrar un ejemplo similar de tal formación en los últimos dos años, vale la pena señalar la larga sombra inferior de la vela de la semana pasada y el rebote adicional del promedio móvil de 200 semanas, que anteriormente había sido una señal alcista. Si el rebote continúa, el objetivo estará en el rango de 82-85 dólares por barril. Sin embargo, vale la pena recordar que la gran formación de cabeza y hombros aún podría estar en juego, y su invalidación se producirá sólo después de superar los 92 dólares por barril.

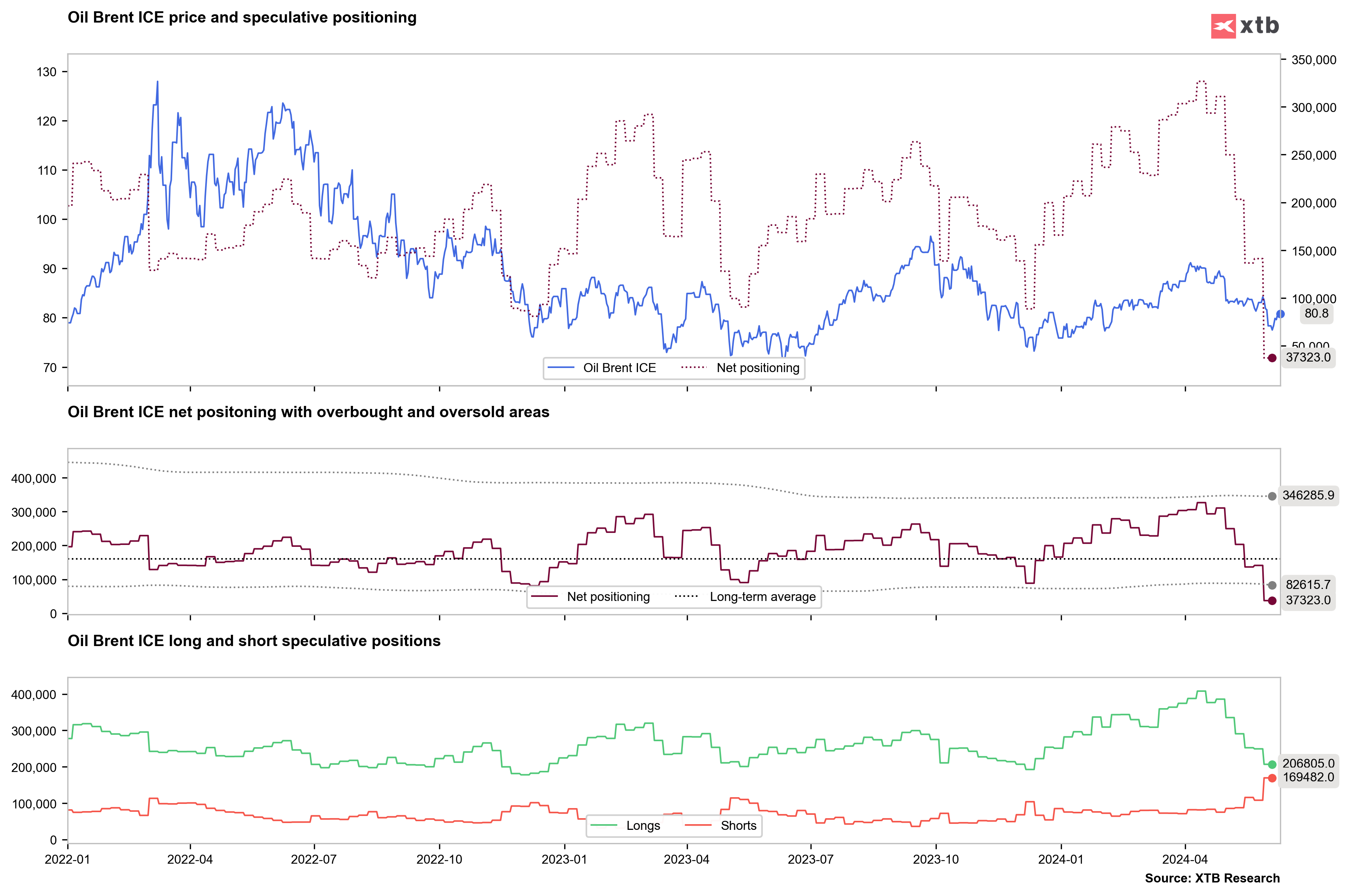

También vale la pena señalar que tenemos una situación muy interesante en el posicionamiento del crudo Brent. Ha habido una reducción masiva de las posiciones largas y un aumento de las posiciones cortas en el mercado. Las posiciones sobre ICE se refieren a la situación de la semana pasada. Las posiciones netas están en su nivel más bajo desde 2014. Aunque en el pasado una caída tan significativa del posicionamiento por debajo del promedio de largo plazo fue una señal, vale la pena señalar que en 2014, cuando el posicionamiento neto alcanzó un fondo local, el crudo Brent cayó en aproximadamente un 40-50% más (el petróleo se encontraba entonces aproximadamente en la mitad del fuerte impulso bajista). Si esta situación se repitiera, el petróleo aún podría caer entre 13 y 16 dólares, lo que significaría un rango de aproximadamente 60 a 65 dólares por barril. Tales niveles serían posibles si la OPEP admitiera que actualmente le importa más la participación de mercado que los precios y la estabilización del mercado. Por lo tanto, este no es el escenario base.

Sin embargo, cabe señalar que el número de posiciones cortas ha caído a niveles de finales de 2023, mayo-junio de 2023 o finales de 2022, lo que generó una señal contraria. Sin embargo, necesitaríamos ver un repunte de las posiciones largas en las próximas 2 o 3 semanas para confirmar un cambio de tendencia en las posiciones de fondos.

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.