Vremurile rele se transformă în vremuri bune, iar acest proces continuă fără sfârșit. Putem fi siguri că în următoarele decenii, vor avea loc mai multe crize și prăbușiri ale pieței bursiere. Cum să reacționăm la acestea? De ce este atât de importantă conștientizarea ciclicității pentru a alege calea corectă în perioadele de incertitudine? Și în cele din urmă... Cum să câștigăm?

Vremurile rele se transformă în vremuri bune, iar acest proces continuă fără sfârșit. Putem fi siguri că în următoarele decenii, vor avea loc mai multe crize și prăbușiri ale pieței bursiere. Cum să reacționăm la acestea? De ce este atât de importantă conștientizarea ciclicității pentru a alege calea corectă în perioadele de incertitudine? Și în cele din urmă... Cum să câștigăm?

Prețurile activelor de pe piețele financiare depind în mare măsură de emoțiile participanților la piață. Fluctuațiile acestora înseamnă că perioadele de panică și euforie temporare sunt ciclice. Ele fac parte integrantă din „mecanica” pieței și, deoarece psihologia umană nu s-a schimbat semnificativ în ultimele sute de ani, crizele și prăbușirile financiare au loc periodic și probabil vor continua să apară și în viitor. De obicei, o criză este precedată de o perioadă în care majoritatea investitorilor greșesc, mânați de lăcomie. Astfel de situații pot duce la un ”crash” și pot anunța o criză prelungită, alimentată de teama investitorilor. Exemplele cele mai spectaculoase pot fi prăbușirea din 2020 cauzată de virusul Covid-19, bula dot-com din anii 2000 și Marea Depresiune din 1929, după care bursa americană a avut nevoie de aproape 25 de ani pentru a-și reveni.

Când economia se îndreaptă spre o direcție bună, investitorii supraestimează valoarea anumitor companii și subestimează riscul. Acesta este un element caracteristic al unei astfel de economii, în timpul căreia nimeni nu-și face griji cu privire la viitor. Controlul riscurilor și incertitudinea trec în plan secund. De obicei, însă, evenimentele neașteptate indică faptul că realitatea nu este atât de grozavă. Putem aminti aici o problemă sistemică în sectorul financiar, cum ar fi creditele subprime din 2008, un război sau o perioadă de recesiune economică. Dacă vorbim despre o recesiune, amintim faptul că profiturile și veniturile întreprinderilor încep să scadă. Care este efectul? În cele din urmă, euforia se transformă în panică și duce la scăderi drastice ale prețurilor. Așadar, piața renunță la activele care erau proftabile până atunci. Investitorii devin pesimiști. Ei cred că nu există preț prea mic pentru lucrurile pe care le dețin. În timp, li se dovedește, din nou, că s-au înșelat, iar piața începe să-și revină.

Cum supraviețuiești și cum decizi în astfel de vremuri incerte? Hai să trecem în revistă strategiile și sfaturile necesare investițiilor de succes pe timp de criză. Vom învăța despre instrumentele necesare pentru a lua decizii și pentru a-ți proteja portofoliul în perioade turbulente. În plus, vom analiza piața bursieră ca cel mai bun reper pentru „analiza crizelor”. Să începem această „călătorie”!

Frica și lăcomia - pendulul pieței

Criza este mai bine interpretată și înțeleasă ca un proces în care fiecare eveniment succesiv rezultă din cel care îl precede. În plus, la fel ca în cazul mișcării unui pendul, poziția acestuia este modelată de „forțe fizice”. De-a lungul a sute de ani, au fost scrise nenumărate cărți care tratează lăcomia și frica. Aceste două emoții extreme influențează puternic comportamentul investitorilor și, în consecință, prețurile. De exemplu, dacă veniturile sau profiturile companiilor scad cu câteva procente, prețurile acțiunilor pot scădea cu zeci de procente.

În schimb, dacă indicele PIB crește cu câteva procente atat veniturile cât și profiturile cresc cu zeci de procente, prețurile acțiunilor pot crește de două, trei sau de cinci ori mai mult. Acest lucru surprinde perfect natura pieței, care tinde să reacționeze exagerat - atât la veștile proaste, cât și la cele bune. Cu toate acestea, după cum spune Charlie Munger, co-fondator al Berkshire Hathaway și prieten al lui Warren Buffett: „Pe termen scurt, piața este precum o ”mașinărie de vot”, iar pe termen lung, ca o mașinărie de cântărire”. Această afirmație sugerează că, pe termen scurt, prețurile acțiunilor sunt influențate de emoțiile și percepțiile investitorilor, similar cu voturile într-o alegere. Astfel, tendințele și știrile pot provoca fluctuații rapide ale prețurilor. Pe termen lung, însă, valoarea reală a unei companii se va reflecta în mod corect în prețul acțiunilor sale, bazându-se pe fundamentele financiare și performanța sa reală. Practic, pe termen lung, investitorii vor „cântări” adevărata valoare a unei companii, ignorând fluctuațiile emoționale pe care le poate suferi piața pe termen scurt.

Cum să folosim o criză ca pe o oportunitate?

Criza îi transformă pe investitori în pesimiști și îi face să vândă acțiunile din ce în ce mai ieftin. Investitorii pe termen lung, care doresc să cumpere acțiuni la prețuri mai mici, nu pot decât să aștepte. De ce? Pentru că a cumpăra acțiuni ale unor companii la prețuri reduse, cumpărătorul trebuie să întâlnească un vânzător dispus să le vândă ieftin. În perioadele bune, investitorii sunt reticenți în a vinde acțiunile ieftin.

Prin urmare, să profiți de oportunitățile din piață înseamnă, de regulă, să cumperi acțiuni într-un moment în care sentimentul este negativ și aversiunea la risc este generalizată. Cu toate acestea, trebuie să știi ce acțiuni să cumperi și cum să le evaluezi pentru a dobândi încrederea că acestea sunt, într-adevăr, ieftine. Această abilitate poate presupune o capacitate de a analiza situația din punct de vedere fundamental, o înțelegere profundă a riscului, a psihologiei sau ceea ce Howard Marks numește „gândirea de la al doilea nivel”. Așadar, ce îi ajută pe investitori să cumpere acțiuni, cu adevărat, ieftine?

- O judecată la rece și abilitatea de a nu ceda în fața emoțiilor precum lăcomia și frica

- Capacitatea de a evalua sentimentul pieței și ciclul economic

- Gestionarea riscurilor

- Cunoștințe de analiză fundamentală

- Agresivitate investițională justificată (atunci când prima de risc crește, crește și marja de siguranță)

Momentele de panică provoacă, de obicei, scăderi puternice, care pot dura o perioadă relativ scurtă. Prin urmare, timpul alocat luării deciziilor poate fi, de asemenea, limitat. Managerul și co-fondatorul fondului Oaktree Capital, Howard Marks, a explicat cum apar ciclurile pe piața bursieră, mai exact în trei faze.

Cele trei faze ale pieței:

- La începutul unei piețe în creștere, când aceasta doar ce iese dintr-o perioadă de scădere, doar câțiva investitori, care gândesc diferit de majoritate, cumpără acțiuni. Aceștia vad potențialul unei îmbunătățiri viitoare a sentimentului pieței.

- Acțiunile încep să crească încet, iar tot mai mulți investitori observă că are loc o îmbunătățire reală.

- În faza finală, toți investitorii sunt de acord că situația s-a îmbunătățit. În acest moment al ciclului, mulți se așteaptă ca situația să continue să se îmbunătățească. În acest punct, noii cumpărători sunt dispuși să accepte un risc mai mare, plătind prețuri deja ridicate pentru acțiuni, deoarece evaluările acestora sunt deja ridicate.

Concluzia?

Investitorii reacționează la evenimente într-o manieră extremă, dar, pe termen lung, prețurile acțiunilor urmează starea reală a lucrurilor și situația financiară a companiilor.Situațiile excepționale de panică și euforie pot crea oportunități pentru cei care le pot identifica și, în același timp, folosi în avantajul lor.

În același timp, nu orice evoluție negativă (o perioadă în care prețurile scad dramatic) se transformă într-o criză (o perioadă prelungită în care situația este considerată, în general,rea). De asemenea, nu toate crizele rezultă într-un colaps. Pandemia de coronavirus a provocat o prăbușire masivă în 2020, în timpul căreia bursa americană a pierdut aproape la fel de mult, în termeni procentuali, ca în timpul panicii din timpul evenimentului de tip „Black Monday”, sau altfel spus ”Lunea Neagră” din 1987. Cu toate acestea, s-a dovedit că virusul a fost stăpânit relativ repede, datorită vaccinurilor.

Băncile centrale au implementat programe extinse de stimulare care au ținut economia departe de o depresiune economică, iar companiile farmaceutice, care au furnizat vaccinurile, au câștigat sute de miliarde de dolari. Astfel, teama de o posibilă panică s-a transformat în incertitudine. Această incertitudine s-a transformat treptat în optimism și, în cele din urmă, în euforie. Procesul variază în timp (uneori durează mai puțin, alteori mai mult), dar a caracterizat toate crizele din trecut.

Cum să profităm de ciclurile economice?

Un investitor care dorește să profite depe urma unei crize, în mod cert, trebuie să fie optimist. În momentele dificile de pe piață, ar părea că nu există motive să riște , cumpărând acțiuni. Totuși, astfel de situații sunt adesea chiar sinonime cu oportunitățile de investiții. Desigur, optimismul ar trebui să fie justificat, în primul rând, prin alegerea companiei potrivite, la un preț „bun” (ieftin). Mai mult, ar trebui, de asemenea, să fie echilibrat cu o abordare conștientă a asumării riscurilor.

- Peter Lynch, unul dintre cei mai proeminenți investitori ai secolului al XX-lea, a afirmat în repetate rânduri că investițiile pe termen lung ar trebui să se bazeze pe ipoteza optimistă că „în cele din urmă, în fiecare dimineață, sute de milioane de oameni se vor da jos din pat, se vor spăla pe dinți, vor cumpăra combustibil de la benzinărie și vor merge la serviciu și la restaurante cu familiile lor pentru a cheltui bani”.

- Companiile listate la bursă sunt responsabile pentru aproape fiecare produs sau software utilizat în fiecare zi, de oamenii din întreaga lume; - de la browserul Google sau Windows, la pasta de dinți Colgate, la sucurile Coca-Cola sau la cartofii prăjiți de la McDonald's. Totuși, să profiți de situația în care „cuțitul cade” în timpul unei crize de piață poate fi extrem de greu și riscant, mai ales dacă cumperi active bazându-te pe emoții, ceea ce poate duce la vânzări în panică și la cumpărarea de active la niveluri mult mai mari.

Dacă prețul acțiunilor este scăzut, nu reprezintă o garanție că acesta nu va fi și mai ieftin sau că își va reveni puternic într-o clipă. De fapt, o mulțime de investitori optimiști pierd bani în timpul scăderilor acțiunilor, pentru că, în cele din urmă, se resemnează și nu mai cred că au cumpărat active cu adevărat ieftine. Nu uita că achiziționarea de acțiuni ieftine poate să nu fie o soluție pe termen scurt pentru a obține rezultate mai bune. Nu există metodă sigură care să garanteze succesul investițiilor. Investițiile n timpul prăbușirii acțiunilor nu sunt ușor de făcut și pot fi adresate în special investitorilor profesioniști, care au o încredere mai mare în alegerile lor investiționale.

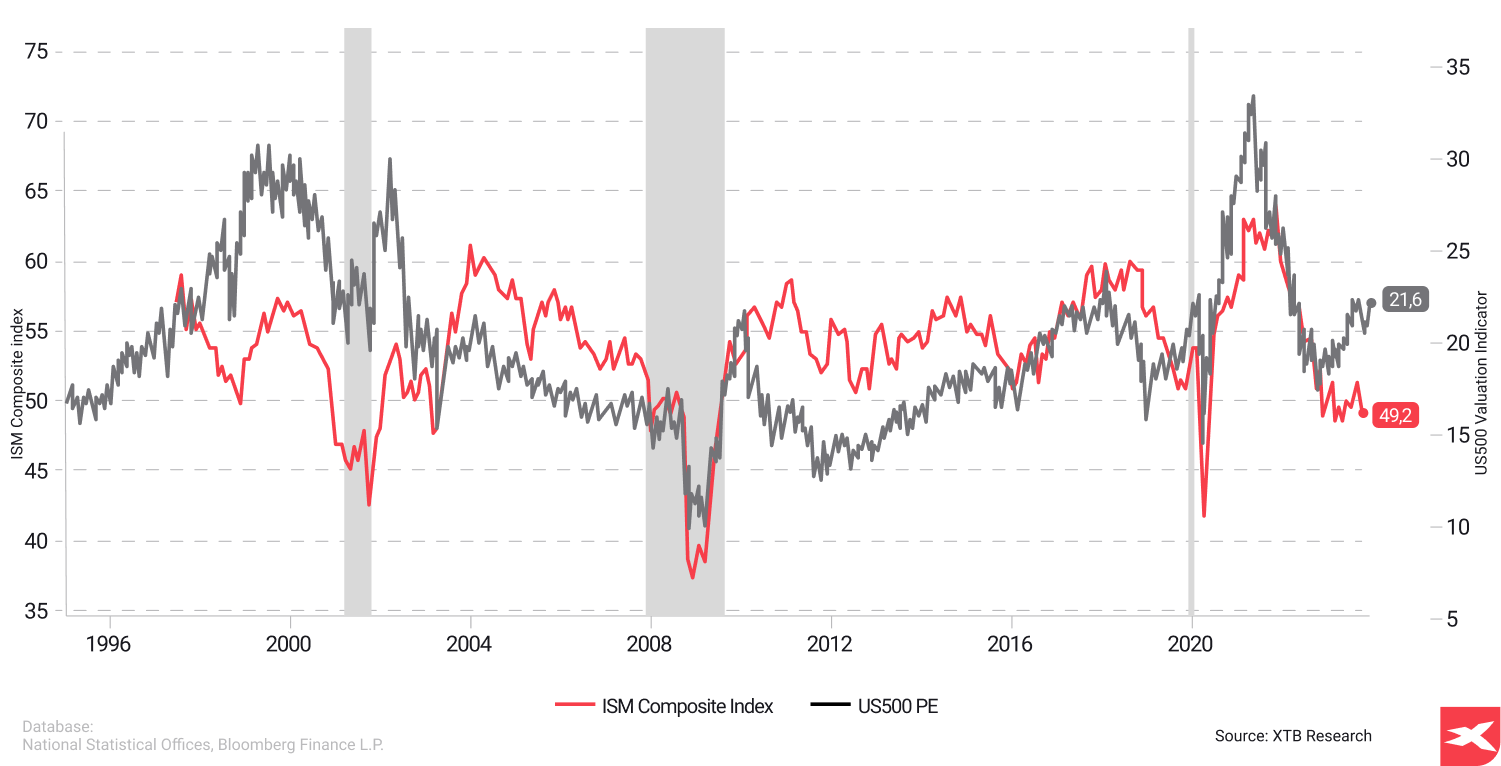

În timpul perioadelor de recesiune, indicele compozit al SUA a înregistrat o scădere, iar multiplii de evaluare (raportul preț/câștig) ai companiilor din componența indicelui S&P 500 au fost, de asemenea, mai mici, ceea ce a afectat performanța pieței bursiere. Pe termen lung, evoluția pieței de acțiuni depinde de expansiunea economică. Performanțele anterioare nu sunt orientative pentru rezultatele viitoare. Sursă: XTB Research

Semnele apariției unei crize

Primul pas către o investiție de succes în timpul unei crize constă în recunoașterea semnelor. Crizele financiare rezultă, adesea, dintr-o combinație de factori, inclusiv asumarea excesivă a riscurilor, împrumuturi crescute și deficiențe de reglementare în cadrul sistemului financiar. Dacă rămâi bine informat și în alertă, poți obține anumte informații privind starea economiei și o potențială criză viitoare, precum și despre impactul asupra companiilor financiare și prevalența împrumuturilor riscante. Înțelegerea indicatorilor unei crize potențiale implică examinarea a trei segmente cheie, cum ar fi:

- Datele economice

- Tendințele de piață

- Evenimentele geopolitice

Totuși, este important de reținut că ceea ce caracterizează o prăbușire a piețelor, în primul rând, este „imprevizibilitatea” sa. Conform teoriei eficienței pieței, prețurile acțiunilor reflectă aproape toate informațiile disponibile la un moment dat. Astfel, dacă un eveniment provoacă o prăbușire de 10% sau 15% a unor indici într-o singură zi, aceasta trebuie să fie cauzată de un factor necunoscut. Situația este ușor diferită în cazul unei crize. Deși, este adevărat că este greu de prezis momentul exact al declanșării acesteia, putem identifica din timp semnalele îngrijorătoare. Acestea pot fi, de exemplu:

- Scăderea optimismului în rândul directorilor executivi și al oamenilor de afaceri

- Creșterea ratei șomajului și scăderea cifrelor PIB, în contrast cu politica monetară restrictivă a băncilor centrale

- Scăderea constantă a indicatorilor PMI și ISM, care contrastează cu evaluările istorice ridicate ale acțiunilor

- Creșterea tensiunilor geopolitice și volatilitatea ridicată a pieței petrolului

- Inversarea curbei randamentelor pe piața obligațiunilor

Indicator avansat - inversarea curbei randamentelor?

Toate cele cinci recesiuni americane anterioare, începând cu anii 1980, au fost precedate de o inversare a curbei randamentelor. Desigur, nu există o probabilitate de 100% a evenimentelor pe piețele financiare, așa că extrapolarea evenimentelor istorice poate să nu fie tocmai exactă. Dar ce înseamnă inversare și când are loc aceasta?

Inversarea curbei randamentelor apare atunci când ratele dobânzilor pentru obligațiunile pe 10 ani se dovedesc a fi mai mici decât cele pentru obligațiunile pe termen scurt, spre exemplu, pe 2 ani. Astfel, cei care cumpără titluri de datorie ce oferă randament după 10 ani (care implică un risc mai mare) primesc mai puțin decât cei care primesc randamentul după 2 ani. Împrumuturile pe termen scurt devin mai scumpe decât cele pe termen lung. Într-o astfel de situație, companiile amână investițiile din cauza costurilor mai ridicate. Costurile serviciului datoriei cresc, cheltuielile scad, șomajul crește. În cele din urmă, economia se contractă.

Important: Din punct de vedere istoric, recesiunile din SUA au început la 18 luni după o inversare a curbei randamentelor (uneori chiar la 2 ani după). Cu siguranță, o inversare a curbei randamentelor merită urmărită pentru speculatorii și investitorii pe termen lung.

Date economice

Monitorizarea principalilor indicatori economici, cum ar fi creșterea PIB, rata șomajului și inflația, este esențială pentru identificarea apariției unei crize. Acești indicatori oferă o perspectivă asupra stării de sănătate a economiei și fac aluzie la posibile recesiuni. De exemplu, în general, se consideră că o țară se află în recesiune atunci când PIB-ul său a scăzut timp de două trimestre consecutiv, ceea ce poate avea un impact negativ asupra creșterii economice.

În timpul Marii Recesiuni din 2007-2009, datele economice precum investițiile în sectorul rezidențial și ocuparea forței de muncă în sectorul construcțiilor rezidențiale au atins cel mai înalt nivel în 2006, în timp ce economia, în ansamblu, a atins nivelul maxim în decembrie 2007. Urmărirea îndeaproape a indicatorilor economici permite investitorilor să detecteze semnele de avertizare ale unei viitoare crize și să își adapteze strategiile de investiții în funcție de necesități.

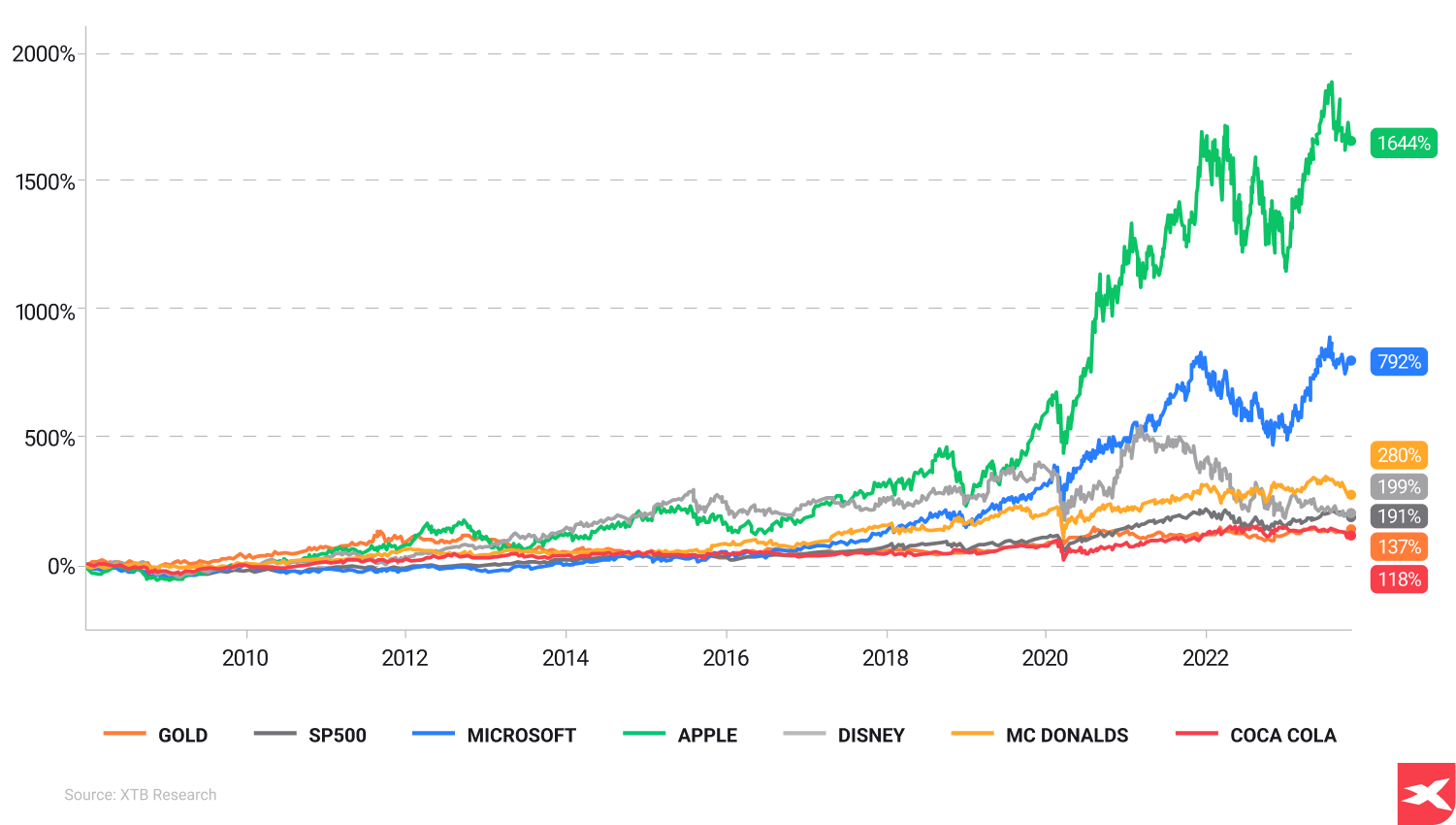

După prăbușirea pieței bursiere și criza din 2008, acțiunile, dar și aurul, au crescut vertiginos. Ieșirea cu succes din mediul de criză foarte profundă a condus, în cele din urmă, la euforia pieței. Performanțele anterioare nu indică rezultatele viitoare. Sursă: XTB Research

Tendințele pieței

Pe lângă datele economice, urmărirea tendințelor pieței este esențială pentru anticiparea crizelor potențiale. Tendințele pieței includ modele de activitate pe piața bursieră, indicatori economici și alte variabile care pot semnala o recesiune sau o încetinire financiară. De exemplu, o inversare a curbei randamentelor, când ratele dobânzilor pe termen lung scad sub valoarea ratelor pe termen scurt, este adesea considerată un precursor al unei crize economice sau al unei recesiuni.

Printre exemplele de tendințe ale pieței din crizele trecute se numără prăbușirea pieței bursiere din 2008 în timpul Crizei Financiare Globale, precum și scăderea bruscă a prețurilor acțiunilor, alături de volatilitatea crescută a piețelor bursiere. O atenție constantăasupra tendințelor pieței permite o mai bună evaluare a probabilității unei crize și ajută la luarea unor decizii de investiții în cunoștință de cauză. Evenimentele globale, precum instabilitatea politică și dezastrele naturale, pot avea, de asemenea, un impact semnificativ asupra piețelor financiare și pot declanșa crize. Câteva exemple de evenimente geopolitice care au declanșat crize financiare:

- Criza Financiară Globală din 2008

- Criza datoriilor suverane europene din 2011

- Criza Financiară Rusă din 1998

- Criza Financiară Asiatică din 1997

Pentru a rămâne la curent cu evenimentele globale care pot afecta piețele financiare, investitorii pot accesa rezumate de piață pentru investitori, platforme de știri din industria trading-ului și resurse privind gestionarea riscurilor geopolitice. Menținerea unei informări actualizte constant asupra evenimentelor geopolitice curente ajută la înțelegerea factorilor care contribuie la crizele financiare și la luarea unor decizii de investiții în cunoștință de cauză în perioadele de volatilitate.

10 aspecte-cheie pentru gestionarea investițiilor pe timp de criză

- Nu reacționa emoțional și încearcă să te comporți ca un profesionist.

- Acceptă faptul că viitorul este incert per se și rămâi atent atunci când toată lumea vede viitorul în negru și când domină pesimismul.

- Acceptă riscul doar dacă tu consideri că prima pentru asumarea lui este suficient de mare. Întreabă-te de ce crezi asta.

- Ia în considerare cât de mult riști să pierzi dacă lucrurile nu merg așa cum dorești. Piața este plină de surprize - nu întotdeauna plăcute

- Reține faptul că, dacă dorești să cumperi foarte ieftin, e nevoie să ”apelezi” la vânzători foarte speriați.

- Fii curajos într-un moment în care pesimismul este larg răspândit și aversiunea la risc domină piețele. Nu uita, totuși, că există de obicei un motiv aparent „bun” pentru această stare - întreabă-te de ce îi este atât de frică pieței.

- Numărul de oportunități de cumpărare, atunci când vremurile sunt bune și piața nu are „îngrijorări serioase”, poate fi redus.

- Investitorii se pot înșela și pot judeca greșit chiar și companii puternice, bine acoperite de analiști.

- Presa financiară este renumită pentru „titlurile negative” - evită-le!

- Amintește-ți că schimbul de concluzii și de gânduri constructive cu alți investitori te poate ajuta.

Anecdota lui Mark din timpul Marii Crize Financiare

Un investitor miliardar, Howard Marks, a relatat o anecdotă din perioada denumită Criza Financiară Globală (GFC), în care sentimentul investitorilor era extrem de pesimist. Chiar și administratorii de fonduri de pe Wall Street se așteptau la sfârșitul sistemului financiar după falimentul băncii Lehman Brothers și prăbușirea Bear Stearns. Unii susțineau că acesta poate fi sfârșitul jocului pentru tot Wall Street-ul. Persoane din interiorul instituțiilor financiare se sunau între ele și vorbeau despre probleme sistemice. În acele vremuri, Oaktree Fund și-a folosit rezervele uriașe de numerar, în valoare de 14 miliarde de dolari, pentru a profita de oportunitățile de cumpărare. Ce decizii a luat Marks în acele momente și de ce a fost atât de agresiv?

- Marks a decis că, fiind un profesionist, trebuie să cumpere acum și să folosească rezervele de numerar, pe care Oaktree le-a acumulat ani de zile. Oportunitățile de cumpărare pot fi uriașe, iar multe dintre veștile proaste sunt reflectate deja în prețurile activelor.

- Împreună cu partenerii săi și cu Bruce Karsh, Marks a ajuns la concluzia că situația este foarte rară și primea informații conform cărora prețurile activelor vândute privat sunt mult mai mici decât valoarea contabilă.

- Dacă lumea se sfârșește și “muzica” se oprește, nu vor exista câștigători pe Wall Street. Dar dacă “muzica” va reveni, cei care cumpără acum probabil acționează profesional și vor avea performanțe superioare față de rezultatele pesimiștilor.

- Analiștii de la OakTree nu au fost mulțumiți de decizia lui Mark și l-au avertizat, însă el i-a lăsat să vorbească închizând ușa pentru că... nu i-au spus nimic din ce el nu știa deja.

10 lucruri importante despre investițiile pe timp de criză

După ce am discutat despre importanța recunoașterii semnalelor de criză, este timpul să analizăm câteva strategii eficiente de investiții în astfel de situații. Implementarea unor strategii de investiții bine gândite, cum ar fi diversificarea, gestionarea riscurilor și concentrarea asupra obiectivelor pe termen lung, te poate ajuta să decizi corect în timpul crizelor financiare și să-ți protejezi portofoliul. Secțiunile următoare vor aprofunda fiecare strategie, oferind sfaturi practice și perspective pentru a-ți optimiza investițiile.

10 lucruri importante

- Viitorul este incert, însă, de-a lungul timpului, momentele foarte grele și crizele s-au transformat în oportunități de investiții.

- Probabilitatea schimbării de direcție a trendului crește în cazul în care piața se apropie de fazele extreme (vânzare în panică, cumpărare bazată pe lăcomie)

- Nu se știe niciodată când se termină panica sau creșterea/scăderea puternică, însă evenimentele FOMO (Fear Of Missing Out) sunt caracteristice în aceste scenarii (care uneori sunt extrem de lungi).

- Investiția în direcția opusă față de cea a prețului unei piețe poate să nu fie adecvată tuturor investitorilor. Unii se simt în siguranțăi „urmând trendul”, iar această strategie poate fi perfectă pentru ei - mai ales atunci când inversarea pieței bull va fi recunoscută relativ devreme.

- Este greu să prezici un minim al pieței, și nici nu este nevoie să faci acest lucru. Poți doar remarca faptul că sunt unele active foarte ieftine sau unele foarte scumpe.

- Nu este simplu să profiți de unele crize. Să depășește performanța pieței sigur nu este ușor.

- Datele macroeconomice sunt foarte importante, dar investiția bazată doar pe acestea poate să nu fie una tocmai profitabilă.

- Poți utiliza datele macroeconomice pentru a cunoaște mai bine unde se află ciclul actual - așa cum spune Howard Marks, „Poți să nu știi unde te îndrepți, dar trebuie să știi unde te afli”.

- Dobândirea de cunoștințe financiare te poate ajuta să obții rezultate investiționale satisfăcătoare.

- Nu uita că piețele financiare sunt riscante și volatile - nu te aștepta la randamente rapide. Fii, întotdeauna, răbdător!

Diversificarea

Diversificarea este practica de a repartiza investițiile în diferite clase de active, sectoare și regiuni pentru a reduce riscul. În timpul unei crize, diversificarea devine o necesitate, deoarece ajută la limitarea riscului de pierderi din partea unei singure investiții. Un portofoliu bine diversificat poate oferi o plasă de siguranță în perioadele turbulente, permițându-ți să depășești cu bine „furtuna” și să devii mai puternic.

Pentru a construi un portofoliu diversificat, investește într-o varietate de companii din mai multe industrii, inclusiv în companiile care rezistă recesiunii, cum ar fi acțiunile de tip blue-chip. Distribuind investițiile în diferite clase de active și sectoare, poți crea un portofoliu rezistent, mai bine „echipat” pentru a face față provocărilor unei crize. Cu toate acestea, investițiile sunt riscante, iar investitorii trebuie să se bazeze pe propriile cunoștințe și experiențe.

Gestionarea riscurilor

Gestionarea riscurilor este practica de evaluare și administrare a riscurilor asociate investițiilor. Gestionarea eficientă a riscurilor devine vitală în timpul unei crize, deoarece oferă o înțelegere a naturii investițiilor tale și îți permite să iei decizii privind portofoliul tău în cunoștință de cauză. Identificând și analizând potențialele riscuri/profituri ale unei investiții, poți face alegeri fundamentate care să se alinieze obiectivelor tale financiare.Unele instrumente și strategii de gestionare a riscurilor în investițiile de criză includ:

- Tehnici de gestionare a riscului privind deprecierea în contextul unui portofoliu

- Strategii de hedging pentru a reduce volatilitatea și riscul portofoliului

- O strategie cuprinzătoare de gestionare a riscurilor care să includă cunoștințe și tehnici de protecție, asigurare și adaptare la context

Prin punerea în aplicare a strategiilor menționate, îți poți proteja mai bine portofoliul în timpul unei crize. Nu uita că viitorul este incert și că efectele fiecărei strategii nu pot fi estimate cu o precizie de 100%.

Obiective pe termen lung

Este important să-ți păstrezi o viziune investițională pe termen lung în timpul unei crize, care să-ți permită să beneficiezi de redresarea pieței, păstrând investițiile și rezistând recesiunii. Concentrarea asupra obiectivelor pe termen lung te poate ajuta să eviți decizii impulsive bazate pe fluctuațiile pe termen scurt ale pieței, care pot duce la pierderi și la ratarea oportunităților de redresare.

În timpul unei crize, este important să fii răbdător și să aștepți ca piața să se stabilizeze. Dacă îți respecți planul de investiții pe termen lung și reziști impulsului de a lua decizii pripite, poți să te adaptezi mai bine la fluctuațiile pieței și să devii mai puternic în final.

Clase de active alese în timpul unei crize

Pe lângă punerea în aplicare a unor strategii eficiente de investiții, explorarea opțiunilor tale de investiții în timpul unei crize este esențială. Unele clase de active, cum ar fi obligațiunile, aurul și acțiunile defensive, tind să aibă performanțe bune în timpul crizelor financiare și pot oferi stabilitate și randament atunci când alte investiții sunt în declin.

În secțiunile următoare vom detalia care sunt aceste clase de active, oferind informații privind performanța și rolul lor în protejarea portofoliului în perioade dificile.

Obligațiuni

Obligațiunile sunt un tip de titlu de valoare care plătește o rată fixă a dobânzii pe o perioadă de timp predeterminată. Acestea pot oferi stabilitate și venituri în timpul crizelor, deoarece, de obicei, depășesc performanțele acțiunilor în timpul unei recesiuni și oferă un flux constant de venituri. Aspecte cheie ale obligațiunilor:

- Plătesc o rată fixă a dobânzii

- Implică o perioadă de timp predeterminată

- Oferă stabilitate și venituri în timpul crizelor financiare

- Performează mai bine decât acțiunile în timpul unei recesiuni

- Oferă un flux de venit constant

Obligațiunile de stat, în special, sunt considerate mai puțin riscante decât obligațiunile corporative, ceea ce le face o opțiune atractivă pentru investitorii care caută stabilitate în timpul unei crize. Băncile centrale și alte instituții financiare investesc adesea în aceste active cu risc scăzut, precum și în fonduri mutuale ale pieței monetare, în titluri garantate cu ipoteci și în credite ipotecare pentru a menține stabilitatea financiară, chiar și pentru debitorii cu risc ridicat.

Pentru a investi în obligațiuni în timpul unei crize, ia în considerare achiziționarea de obligațiuni guvernamentale sau corporative de înaltă calitate cu ratinguri de credit solide. Aceste obligațiuni pot oferi o sursă fiabilă de venit și te pot ajuta să-ți protejezi capitalul în perioade tumultoase. Nu uita că și obligațiunile pot fi riscante. Țările pot intra în incapacitate de plată și, după cum arată istoria, chiar și marile corporații și băncile uriașe, cu un istoric îndelungat, cum ar fi Credit Suisse, pot duce la pierderi pentru deținătorii de obligațiuni (AT1).

Aurul

Aurul este un metal prețios care este adesea privit ca un activ de refugiu în timpul crizelor, datorită stocului său istoric de valoare și datorită corelației limitate cu alte clase de active. În perioade de instabilitate economică, aurul poate oferi protecție portofoliilor investitorilor, iar dacă ne uităm din punct de vedere istoric, a înregistrat performanțe favorabile în timpul crizelor financiare. Pentru a investi în aur în timpul unei crize, ia în considerare achiziționarea de lingouri sau monede de aur fizice sau investește prin intermediul fondurilor tranzacționate la bursă (ETF-urilor). Aurul ca „activ de refugiu” poate fi o opțiune de investiție atractivă pentru cei care caută stabilitate și protecție în perioade de incertitudine economică. Este demn de remarcat faptul că, pe termen lung, performanța aurului poate fi depășită de cea a acțiunilor și a altor active. De asemenea, întărirea dolarului american și ieșirea din criză pot duce la o performanță mai slabă a aurului.

Acțiuni defensive

Acțiunile defensive, cum ar fi cele din domeniul sănătății, al bunurilor de larg consum și al utilităților, tind să fie mai rezistente în timpul recesiunilor economice, datorită performanței lor stabile și industriilor neciclice. Companiile în cauză furnizează produse sau servicii esențiale care rămân în cerere indiferent de condițiile economice, ceea ce le face mai puțin vulnerabile în perioade de recesiune. Pentru a investi în acțiuni defensive în timpul unei crize, ia în considerare alocarea unei părți din portofoliul tău către companii din industrii stabile, neciclice, care au un istoric de creștere constantă a veniturilor și de plată fiabilă a dividendelor.

Procedând astfel, poți crea un portofoliu mai rezistent, care poate face față mai bine provocărilor unei crize. Nici această alocare nu reprezintă o rețetă 100% sigură. Acțiunile defensive pot fi, de asemenea, „victime” ale declinului bursier, deoarece investitorii vând totul pentru a avea fonduri în numerar. De asemenea, în cazul în care condițiile de pe piață se îmbunătățesc și oamenii devin din nou optimiști, acțiunile defensive sunt, de obicei, mai puțin performante decât acțiunile de creștere cu modele de afaceri scalabile și alte atuuri.

4 greșeli frecvente în materie de investiții

Înțelegerea erorilor din trecut este esențială pentru succesul investițiilor în situații de criză. Înțelegerea capcanelor comune, întâlnite de investitori în timpul crizelor financiare, îți permite să eviți greșeli similare și să-ți protejezi investițiile. În această secțiune, vom discuta despre trei greșeli frecvente în investițiile făcute din situații de criză: vânzarea în panică, cronometrarea pieței și concentrarea excesivă. Recunoașterea și evitarea acestor greșeli comune îți permite să navighezi mai eficient printre provocările din timpul crizelor și să-ți protejezi portofoliul în perioade de volatilitate.

Vânzarea în panică

Vânzarea în panică are loc atunci când investitorii își vând în grabă participațiile în timpul unei scăderi a pieței, determinând scăderea bruscă a prețurilor și ducând la pierderi pentru cei care vând. Acest lucru poate fi în detrimentul obiectivelor tale de investiții pe termen lung, deoarece poate duce la ratarea unor oportunități de redresare în momentele oportune. Pentru a evita vânzarea în panică în timpul unei crize, este important să fii răbdător și să aștepți stabilizarea pieței. Rezistând impulsului de a vinde în timpul declinului pieței, îți poți proteja investițiile de pierderi inutile și poți capitaliza câștigurile potențiale atunci când piața își revine.

Cronometrarea pieței

”Market timing” sau încercarea de a prezice și de a capitaliza mișcările pieței pe termen scurt, este o altă greșeală făcută frecvent. Această strategie este dificil de aplicat cu succes, deoarece este aproape imposibilă estimarea cu exactitate a mișcărilor pieței în timpul unei crize. De fapt, studiile au arătat că investiția într-un portofoliu bine diversificat pe termen lung produce, în general, rezultate mai bune decât încercarea de a anticipa piața. În loc să încerci să te sincronizezi cu piața, concentrează-te pe menținerea unui portofoliu bine diversificat și pe investițiile în acțiunile unor companii stabile atunci când acțiunile lor sunt la niveluri minime. Procedând astfel, poți aborda mai eficient fluctuațiile pieței.

Important: Existența unor active necorelate într-un portofoliu îl poate face mai puțin riscant. De asemenea, companiile fără datorii și cu fluxuri de numerar puternice pot fi mai stabile în timpul scăderilor pieței, mai ales din sectoarele neciclice, cum ar fi cele privind stocurile de marfă sau privind consumul discreționar, care pot fi extrem de vulnerabile la perioadele de recesiune.

Supraconcentrarea

Supraconcentrarea sau alocarea unei părți mai mari din portofoliul de investiții într-o singură companie, într-un singur sector sau într-o singură claseă de active, poate amplifica riscul portofoliului și îl poate face mai vulnerabil la volatilitate și la potențiale pierderi din piață. Pentru a evita supraconcentrarea, este esențial să-ți diversifici investițiile între diferite acțiuni, sectoare și clase de active. Prin menținerea unui portofoliu bine diversificat, poți reduce riscul ca investițiile tale să fie afectate în mod disproporționat de performanța unei singure clase de active sau a unui singur sector. Acest lucru te poate ajuta să-ți protejezi portofoliul în timpul unei crize și să te asiguri că ești mai bine poziționat pentru a trece peste „furtuna” din piață.

Cumpărarea în timpul maniei

Prin cumpărarea de acțiuni supraevaluate, în creștere, investitorii își asumă un risc mai mare,ai ales atunci când o companie este îndatorată sau are un nivel relativ ridicat al datoriilor. Atunci când piețele scad, cele mai supraevaluate și „iubite” companii pierd, de obicei, cel mai mult din performanță, deoarece dezamăgirea pieței legată de aceste acțiuni este mult mai mare. Acest lucru duce la o prăbușire și la vânzări în panică. Încearcă să eviți cumpărarea de acțiuni „doar pentru că sunt în creștere”. Concentrează-te pe fluxurile de numerar, pe înțelegerea modelelor de afaceri și pe oportunitățile viitoare. Nu uita de gestionarea riscurilor. Uneori este mai bine să stai ”pe margine” și să te concentrezi pe sectoarele care sunt ieftine dacă nivelul tău de cunoștințe este prea scăzut pentru a decide cu suficientă certitudine dacă acțiunea X este ieftină sau scumpă.

Important: Nu uita, prețul acțiunilor nu garantează că societatea este foarte scumpă, la fel cum nu este o informație suficientă pentru a îți spune că acțiunea este ieftină.

Lecții învățate în timpul crizelor din trecut

Ciclicitatea pieței avertizează investitorii cu privire la lecțiile de istorie. Examinarea crizelor financiare anterioare poate oferi informații și lecții utile pentru investitori. Prin înțelegerea cauzelor și consecințelor crizelor din trecut, cum ar fi Criza Financiară Globală sau pandemia COVID-19, te poți pregăti și poți răspunde mai bine provocărilor viitoare.

Criza Financiară Globală

Criza Financiară Globală din 2008 a fost rezultatul unei combinații de factori, incluzând declinul pieței imobiliare din SUA, pierderile din activele financiare legate de ipoteci, asumarea unor riscuri excesive, creșterea împrumuturilor și eșecurile în materie de reglementare. Unul dintre factorii majori a fost creditarea subprime, care a contribuit la criză și a avut un impact semnificativ asupra piețelor financiare globale, provocând o scădere a activității economice în numeroase țări, tensiuni în sistemul financiar global și o recesiune în economia SUA. Emiterea pe scară largă a ipotecilor subprime a jucat un rol crucial în exacerbarea colapsului pieței imobiliare. Prin înțelegerea cauzelor și consecințelor crizei financiare mondiale, putem obține informații valoroase cu privire la factorii care contribuie la crizele financiare și putem lua decizii de investiții mai informate în timpul crizelor viitoare. Lecțiile învățate din criză includ:

- Importanța analizei fundamentelor investițiilor

- Investiția în societăți bine gestionate

- Menținerea unui portofoliu diversificat

- Capitalizarea scăderilor pieței

- Emiterea de acțiuni în loc de contractarea de datorii suplimentare

Pandemia COVID-19

Pandemia COVID-19 a prezentat provocări și oportunități unice pentru investitori, deoarece a generat o scădere rapidă a pieței, urmată de o redresare. Pandemia a avut un impact economic considerabil asupra piețelor globale, ceea ce a dus la creșterea volatilității pieței și la reducerea ofertei și a cererii. Examinând provocările și oportunitățile unice prezentate de pandemia COVID-19, putem înțelege mai bine cum să traversăm crizele viitoare și să valorificăm lecțiile învățate. Unele greșeli frecvent făcute de investitori în timpul pandemiei sunt:

- Estimarea eronată a influenței pandemiei asupra prețurilor acțiunilor la nivel mondial

- Pivotarea sau modificarea bruscă a strategiilor de investiții fără o analiză aprofundată

- Neglijarea lecțiilor învățate din crizele anterioare în elaborarea strategiilor de redresare

- Ignorarea riscurilor potențiale în sectoarele de investiții populare

În final, companiile farmaceutice precum Pfizer, Biontech și Moderna au creat vaccinuri Covid și oamenii au dobândit imunitate. Băncile centrale precum Rezerva Federală a SUA sau Banca Centrală Europeană au ajutat creșterea economică, riscând cifre mai mari ale inflației, dar reducerile uriașe ale ratelor dobânzilor și programele QE cu niveluri ridicate de economii ale oamenilor au făcut ca revenirea post-Covid să fie foarte puternică după ce nivelul cererii a revenit pe piețe mult mai puternic și mai rapid decât se aștepta. Pandemia a demonstrat că firmele pot rezolva probleme și că lumea financiară poate evolua chiar și în perioade dificile.

Lecții de la Nifty 50 și explozia bulei dot-com

Spargerea bulei Nifty 50 din anii '70 poate fi cel mai subestimat exemplu de risc de concentrare a optimismului. Nifty 50 curpindea cele mai mari companii americane listate la bursă, cu cea mai rapidă creștere, iar în anii '60 și '70 analiștii secolului XX erau siguri că nimic rău nu se poate întâmpla cu evaluările lor. Într-adevăr, evaluările unor companii precum Kodak, Xerox sau Polaroid erau extrem de ridicate, deoarece investitorii credeau că „nu există preț prea mare”. După recesiunea din anii '70 și vânzările de pe piața bursieră, prețurile acțiunilor celor mai multe dintre acestea nu au mai revenit la maximele istorice, cu excepția Coca-Cola sau General Electric.

După inventarea internetului, piața bursieră a devenit înnebunită după acțiunile tehnologice și după noile oportunități de afaceri online. În consecință, investitorii au devenit optimiști cu privire la fluxurile de numerar și la cererea de produse legate de internet. În cele din urmă, evaluările și prețurile acțiunilor au atins niveluri euforice, dar elementele fundamentale erau reflectate mai mult în mintea oamenilor decât în rezultatele companiilor, astfel că... în cele din urmă, vânzătorii au câștigat lupta pe Wall Street, Nasdaq scăzând cu peste 36% consecutiv în 2001, 2003 și 2003, după un raliu de 101% în 1999 și niciun an cu randament negativ în anii '90. În același timp, unele companii precum Amazon, Apple sau Microsoft au revenit în grațiile investitorilor și au atins noi maxime istorice câțiva ani mai târziu după adoptarea reală a internetului și a noilor tehnologii. Dar indicele Nasdaq 100 a avut nevoie de 15 ani pentru a atinge nivelurile din punctul de inflexiune din 2000.

Important: În concluzie, investițiile în timpul unei crize reprezintă o provocare, dar prin înțelegerea indicatorilor unei crize iminente, prin punerea în aplicare a unor strategii de investiții eficiente și prin învățarea lecțiilor din evenimentele trecute poți încerca să traversezi crizele financiare. Cheia investițiilor de succes în situații de criză constă în recunoașterea semnelor, diversificarea portofoliului, gestionarea riscului, concentrarea pe obiectivele pe termen lung și învățarea din trecut. Aplicând cunoștințele și lecțiile desprinse din acest ghid, poți lua decizii de investiții mai bine informate și îți poți proteja portofoliul în perioade de incertitudine economică. După cum se spune, „norocul îi favorizează pe cei pregătiți” și, înarmat cu aceste cunoștințe, poți face față viitoarelor crize financiare. Dar nu uita că următoarea criză poate fi mult diferită, iar fiecare dintre aceste perioade nefaste este alimentată de factori diferiți.

Întrebări Frecvente

Investițiile în timpul unei recesiuni pot fi o idee bună dacă ai suficiente fonduri și cunoștințe, și cauți companii cu bilanțuri solide sau modele de afaceri stabile, cum ar fi utilitățile, conglomeratele de bunuri de consum și acțiunile din domeniul apărării. Anumite sectoare ale pieței bursiere, cum ar fi sectorul sănătății și al bunurile de larg consum, tind să aibă performanțe mai bune decât alte sectoare în timpul unei recesiuni. Investiția în fonduri extinse poate contribui, de asemenea, la reducerea riscului prin diversificare.

Nu există două recesiuni similare, deoarece piața bursieră evoluează, dar din punct de vedere istoric, aurul și alte active sigure, cum ar fi acțiunile defensive ale unor companii pot crește câștigurile în ciuda unei crize. Nu uita că deținerea unor lichidități te pot ajuta să cumperi active ieftine. De asemenea, certificatele de trezorerie americane pot fi considerate un refugiu sigur, la fel ca dolarii americani. În prezent, Bitcoin are unele ambiții de a se alătura acestui grup „de elită”, dar încă nu se știe cum se va comporta în timpul unei crize prelungite.

În timpul unei crize, ar trebui să fii foarte prudent atunci când este necesar și să acționezi dacă evaluările pieței sunt foarte scăzute și oamenii sunt foarte pesimiști cu privire la piața bursieră și la randamentele viitoare. Ar trebui să investești în companii „sănătoase”, cu modele de afaceri dovedite și niveluri foarte scăzute ale datoriilor.

Investește în mod regulat într-o combinație echilibrată de acțiuni și obligațiuni, nu vinde în panică atunci când acțiunile sunt în scădere. Ar trebui să ai lichidități acumulate pentru a reacționa la scăderile pieței bursiere și pentru a cumpăra acțiuni mai ieftine.

În timpul unei crize, investitorii se concentrează, de obicei, asupra activelor de refugiu, cum ar fi aurul sau acțiunile companiilor din sectorul bunurilor de larg consum. Poți lua în considerare acțiuni din aceste sectoare cu modele de afaceri stabile și bilanțuri solide pentru a investi în timpul unei recesiuni.

O recesiune are loc atunci când economia unei regiuni înregistrează un declin, ceea ce duce la scăderea producției economice, scăderea cererii din partea consumatorilor și creșterea șomajului. Oamenii își pot pierde locurile de muncă sau le este dificil să fie angajați sau promovați, în timp ce veniturile stagnează sau scad, iar inegalitatea se poate accentua. Câștigurile companiilor scad, de obicei, ceea ce duce la scăderea prețurilor de pe piața bursieră.

Printre principalii indicatori ai unei crize financiare iminente se numără datele economice, tendințele pieței și evenimentele geopolitice, cum ar fi creșterea PIB, rata șomajului, inflația, performanța pieței bursiere, inversarea curbei randamentelor, instabilitatea politică și dezastrele naturale. Poți urmări îndeaproape rapoartele privind cererile de șomaj din SUA care monitorizează tendințele șomajului în cea mai mare economie a lumii, indicele Conference Board din SUA, datele privind sentimentul consumatorilor publicat de Universitatea din Michigan sau indicii Schiller din SUA publicați de Universitatea Yale.

Investițiile în contextul tensiunilor geopolitice

ETF Uraniu - Cum să investești în transformarea nucleară?

Industria tehnologiei - Cum să investești în transformarea digitală?

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."