Petróleo

- Se dice que Israel aceptó las condiciones propuestas para un alto el fuego en el conflicto con Hamás, presentadas por Estados Unidos. Estados Unidos espera firmar un acuerdo que impida que Irán y Hezbollah tomen represalias relacionadas con el asesinato de dos militantes de alto rango en las últimas semanas (del cual se culpa a Israel).

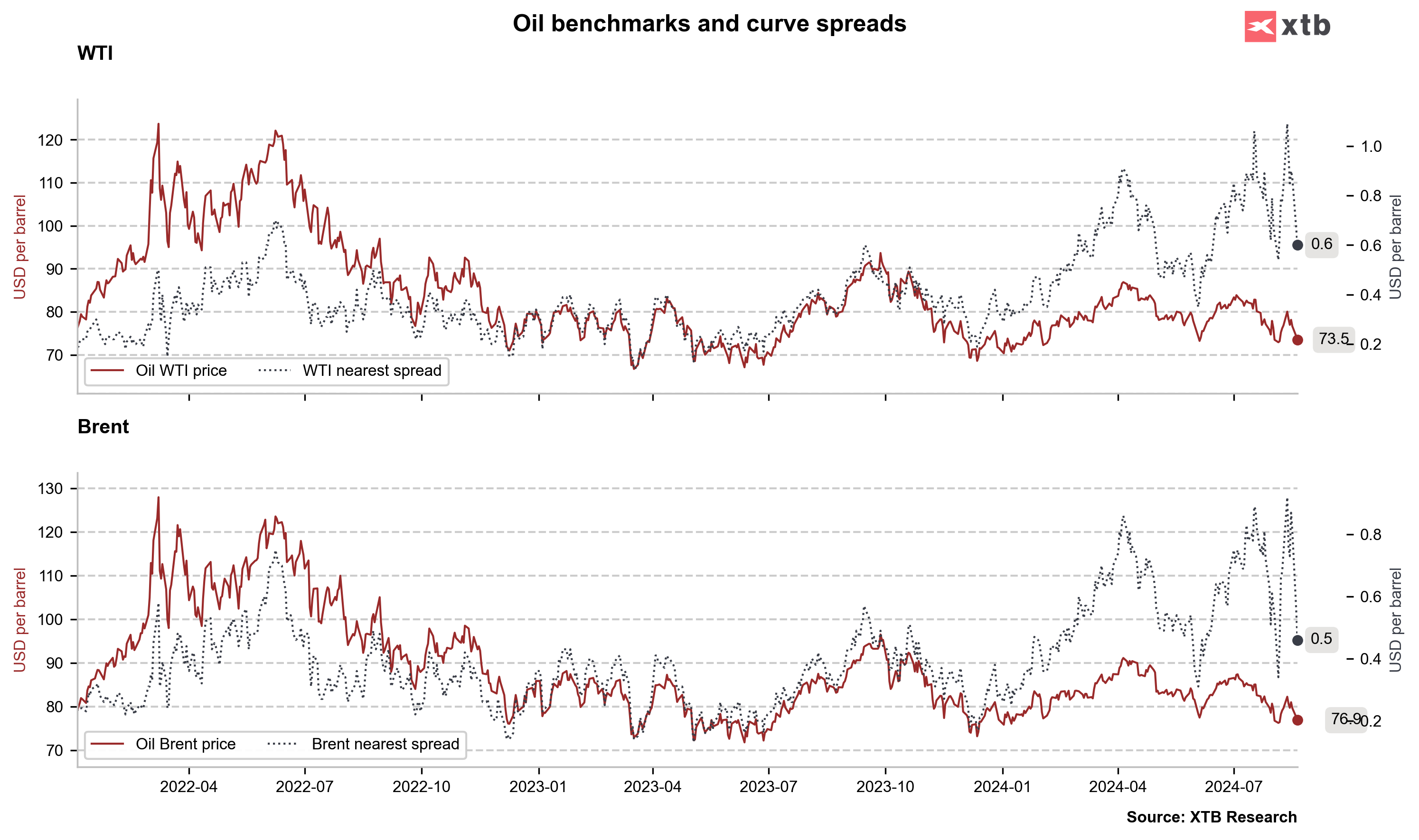

- Las crecientes esperanzas de un alto el fuego en los últimos días han provocado nuevas caídas en los precios del petróleo. El WTI se acerca nuevamente a una importante zona de soporte en torno a los 72,50 dólares por barril.

- Otro factor que contribuye a las caídas desde principios de la semana pasada son las expectativas mixtas sobre nuevas importaciones de petróleo por parte de China, que están ligadas a los débiles datos económicos de ese país.

- También vemos que un dólar estadounidense débil no es actualmente un indicador clave para el petróleo. En cambio, el petróleo es ahora más bien un indicador clave para el dólar: los precios débiles del petróleo implican debilidad del dólar debido a mayores expectativas de recortes de los tipos de interés.

- Donald Trump ha anunciado que reducirá los costes de energía a la mitad si es elegido presidente. Esto está relacionado con su deseo de reactivar la producción de petróleo y gas, lo que conduciría a la autosuficiencia del país en recursos energéticos.

Los precios del petróleo crudo ya han caído significativamente, lo que también ha provocado una disminución del atraso del mercado del petróleo. Si los precios al contado siguen cayendo, pronto podría surgir una señal de compra de petróleo.

Fuente: Bloomberg Finance LP, XTB

El WTI se acerca a un soporte significativo de 72,50 dólares por barril. La estacionalidad sugiere que los precios del petróleo se estancarán en el corto plazo, y los especuladores han estado vendiendo petróleo recientemente, aunque todavía no está extremadamente sobrevendido. Si se firma el acuerdo entre Israel y Hamás y los recortes de los tipos de interés no conducen a una reactivación de la economía mundial, no se puede descartar una caída a unos 70 dólares por barril. No obstante, el nivel de 72,50 dólares es un fuerte soporte técnico.

Gas natural

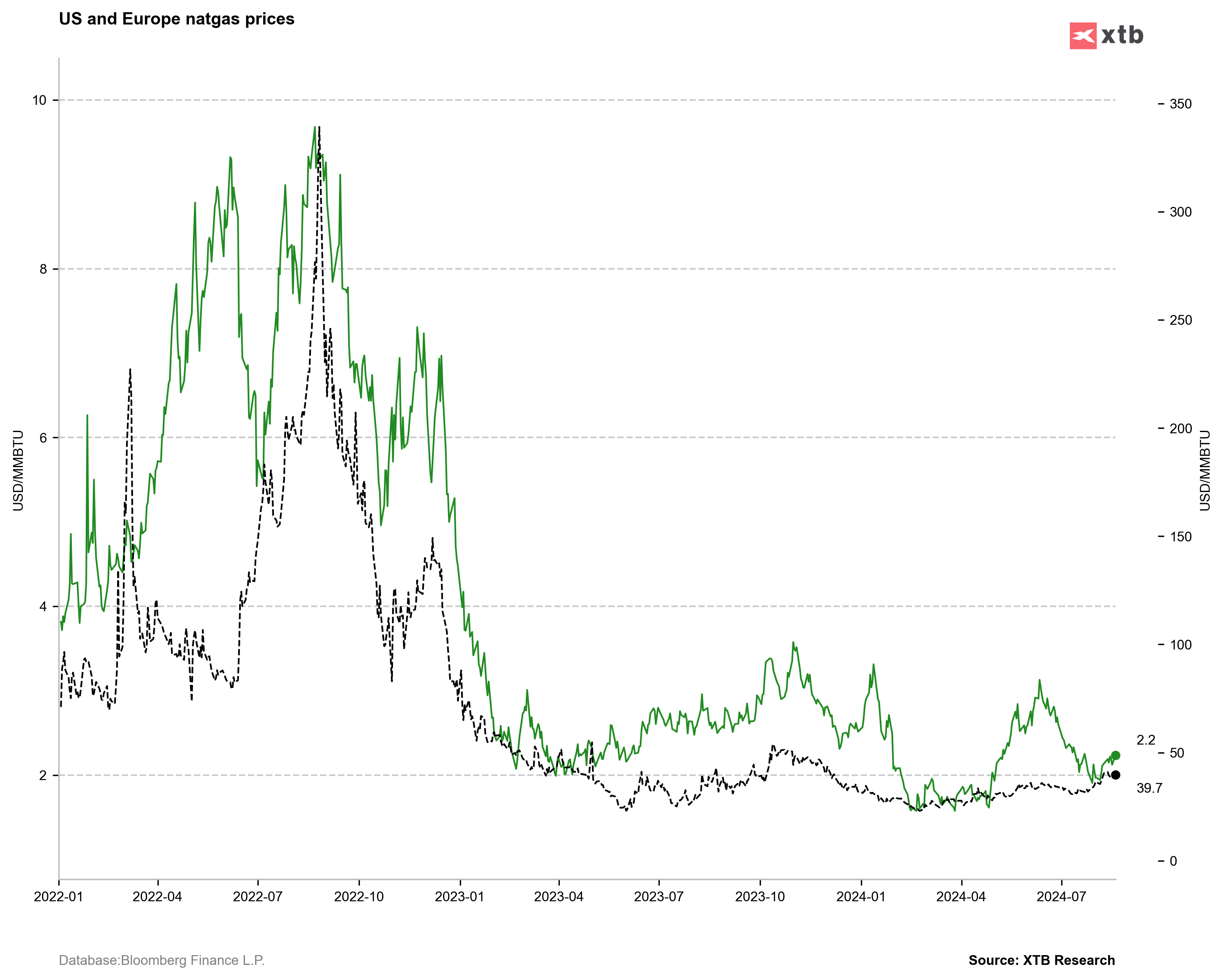

- Los precios del gas natural en Estados Unidos han cerrado en su nivel más alto en un mes, aunque la semana pasada observamos pruebas en torno a los 2,30 $/MMBTU.

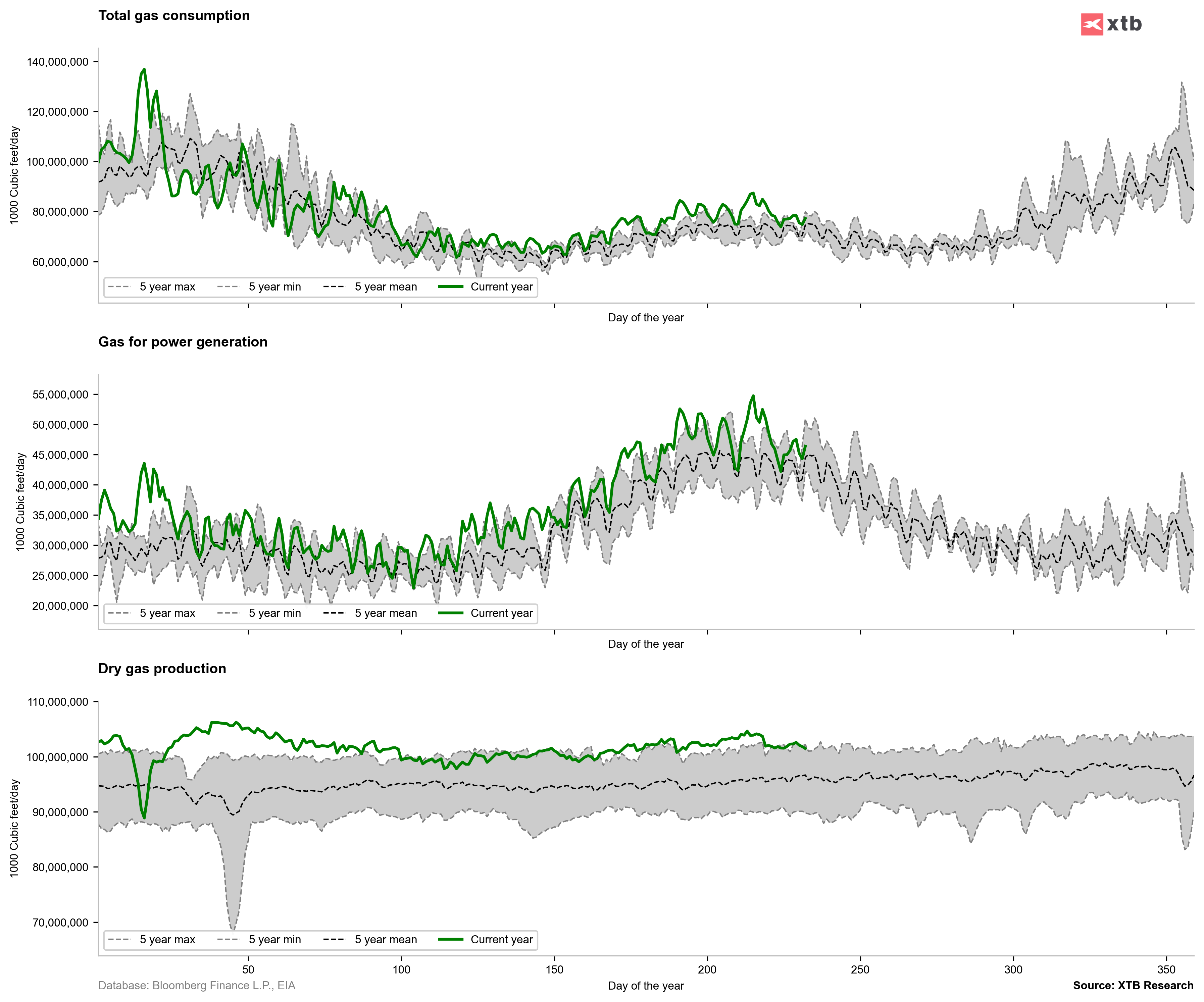

- El aumento en los precios del gas está relacionado con la expectativa de mayores temperaturas en el futuro cercano, lo que puede incrementar el consumo de gas. Actualmente, el consumo de gas está ligeramente por encima del máximo de cinco años, mientras que la producción ha disminuido claramente (aunque sigue cerca de los máximos de cinco años).

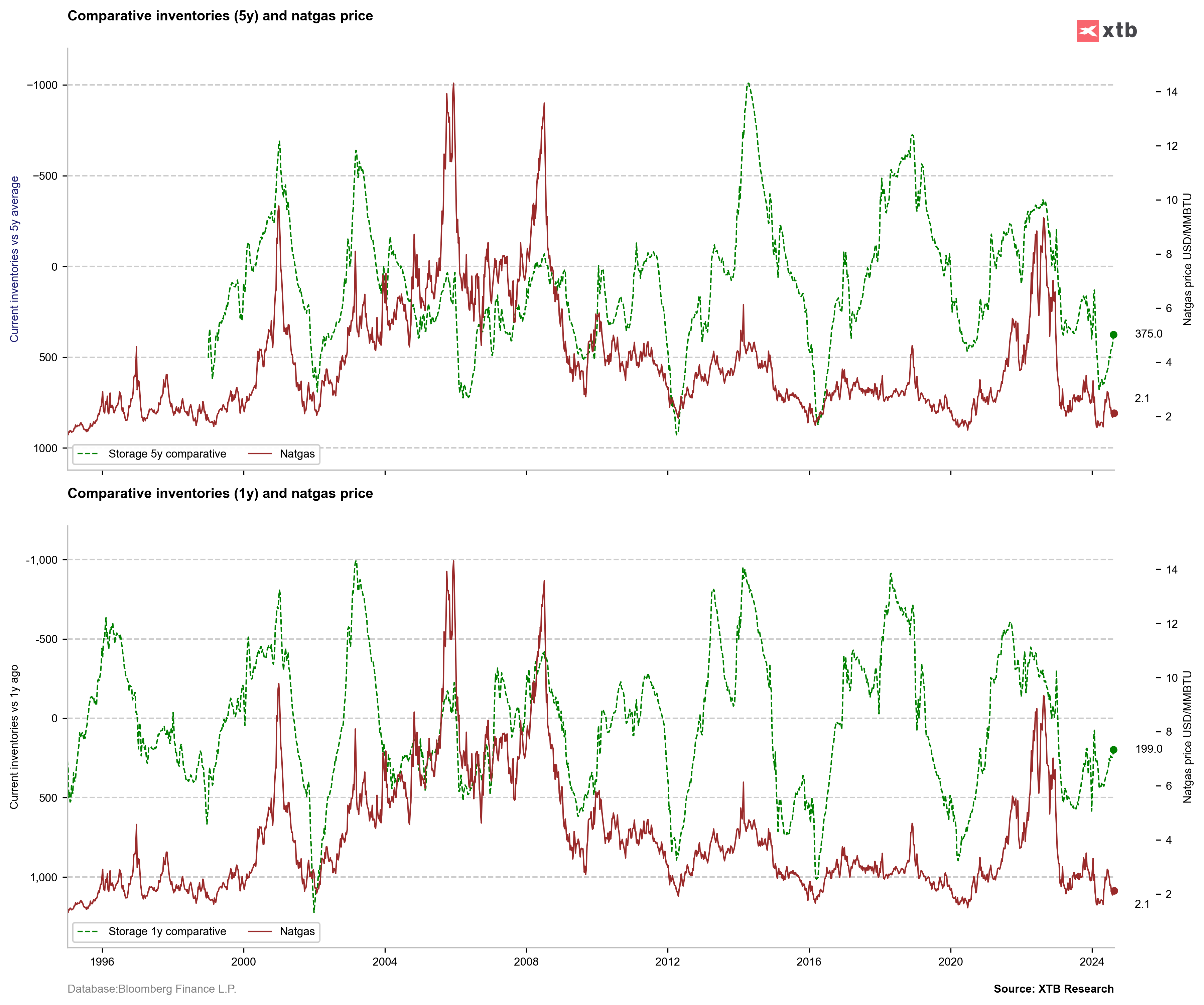

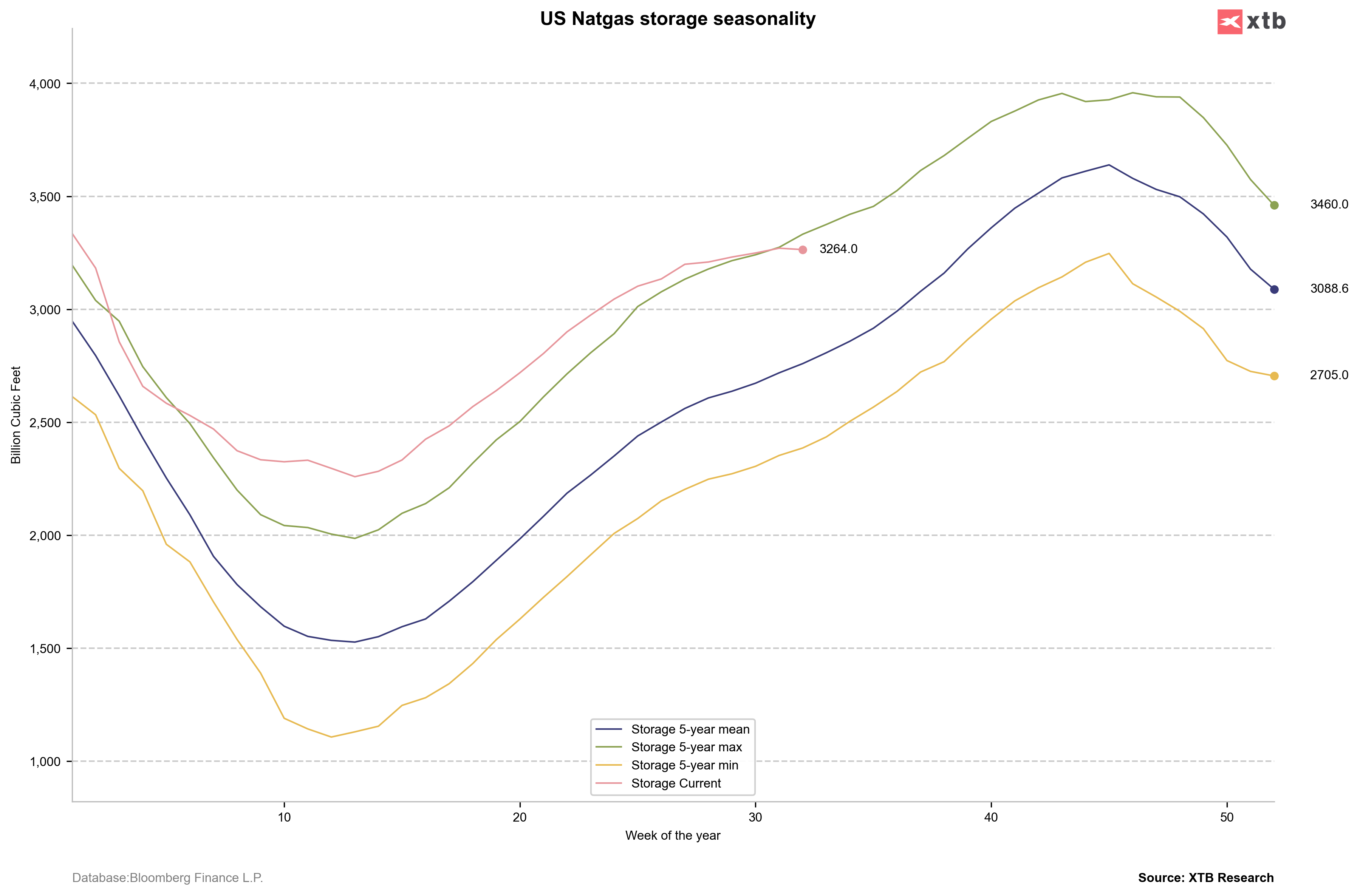

- El aumento de la demanda y una producción ligeramente menor han llevado a un crecimiento limitado de las existencias. En este punto, los inventarios están por debajo del máximo de cinco años y los inventarios comparativos (que comparan los niveles de inventario actuales con el promedio de cinco años y con los niveles de hace un año) están dando una fuerte señal alcista. La producción de gas es actualmente aproximadamente un 1% menor que el año pasado, mientras que la demanda es aproximadamente un 10% mayor que el año pasado.

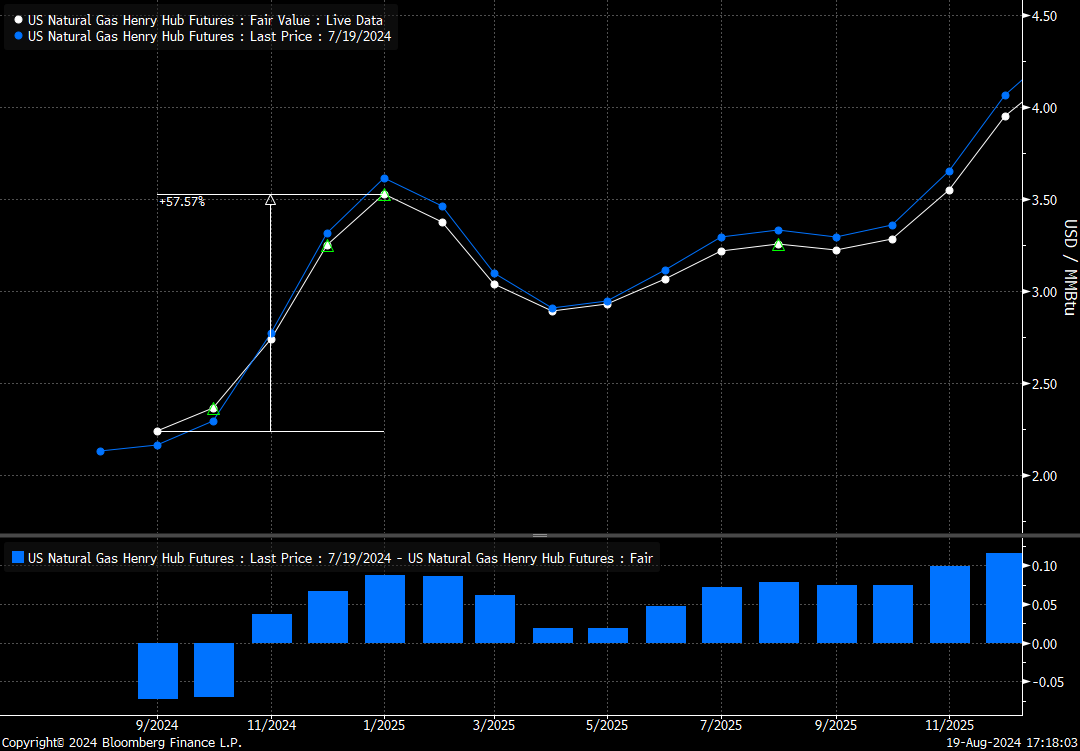

- Sin embargo, es importante recordar el contango aún significativo, aunque ha disminuido de alrededor del 67% al 57% si se analiza la diferencia de precios para los contratos de septiembre-enero. La próxima reinversión de esta semana debería ser de alrededor del 5-6%, y es probable que las reinversiones posteriores sean mayores, dependiendo de la demanda a corto plazo.

- Los precios del gas natural en Europa rondan los 40 EUR/MWh, el nivel más alto desde noviembre del año pasado. En 2023, asistimos a un aumento de los precios del gas en Europa de julio a octubre, con un máximo de alrededor de 50 EUR/MWh. En ese momento, los precios del gas estadounidense estaban por encima de los $3/MMBTU, aunque es importante recordar que los altos precios también estaban relacionados con la curva de futuros (contango).

La demanda actual de gas es ligeramente superior al promedio de cinco años, pero es probable que el consumo de gas ya haya superado el pico estacional.

Fuente: Bloomberg Finance LP, XTB

Los inventarios comparativos están claramente cayendo (eje invertido), lo que podría ofrecer potencial para nuevos repuntes de precios.

Fuente: Bloomberg Finance LP, XTB

El contango del mercado sigue siendo muy grande, pero ha disminuido durante el último mes, lo que indica una creciente demanda a corto plazo.

Fuente: Bloomberg Finance LP

Los precios del gas en Europa se están recuperando y se encuentran en su nivel más alto desde noviembre del año pasado. Nuevos aumentos de precios en Europa también podrían generar una presión alcista en Estados Unidos si aumentan las exportaciones a Europa.

Fuente: Bloomberg Finance LP, XTB

Los inventarios de gas están ahora por debajo del máximo de 5 años.

Fuente: Bloomberg Finance LP, XTB

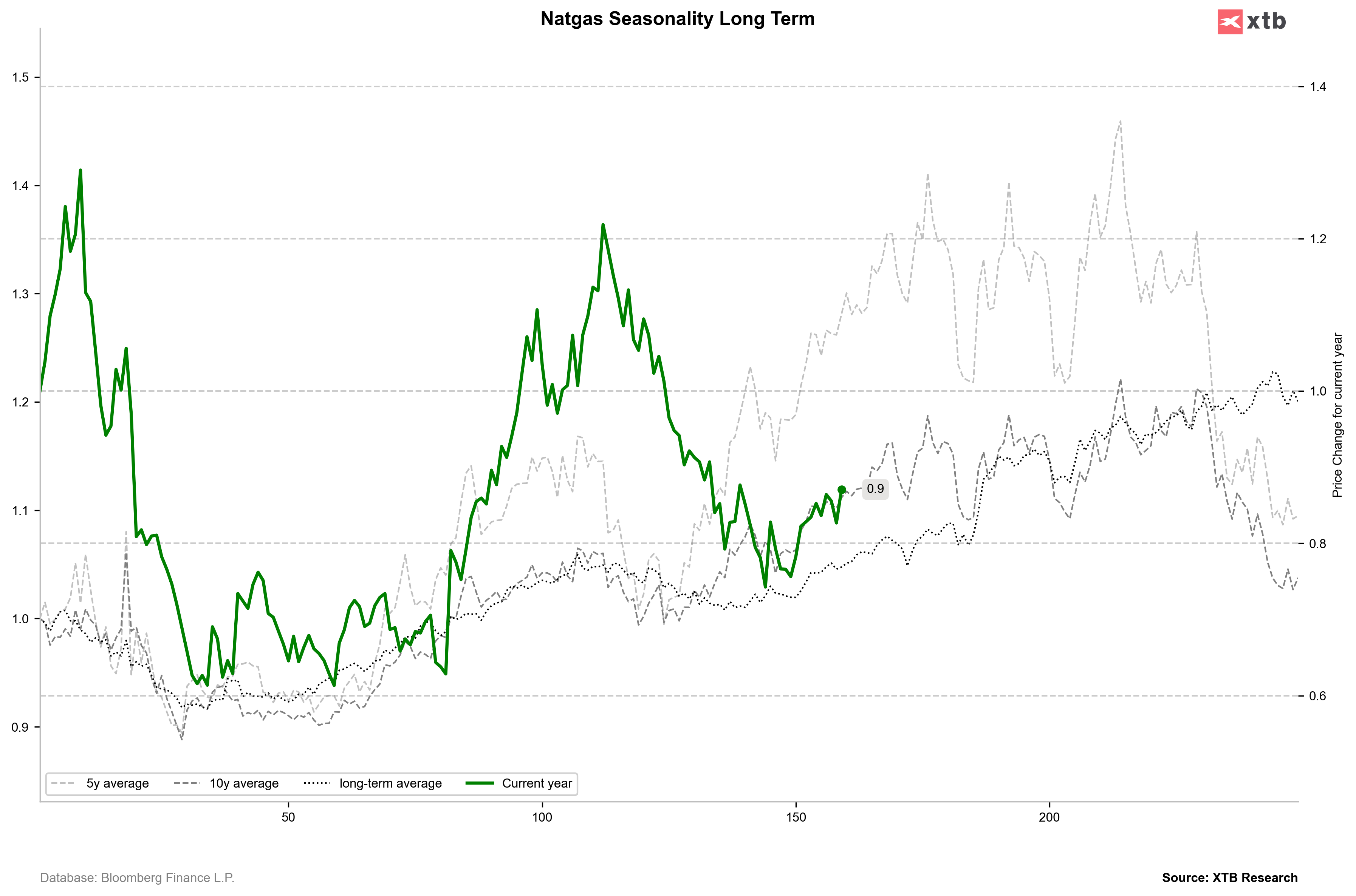

La estacionalidad de largo plazo sugiere nuevos aumentos de precios, aunque cabe señalar que gran parte del aumento se deberá a la naturaleza de la curva de futuros (contango).

Fuente: Bloomberg Finance LP, XTB

Oro

- El oro está alcanzando máximos históricos, incluso a pesar de un exceso de oferta extremadamente grande en el mercado físico.

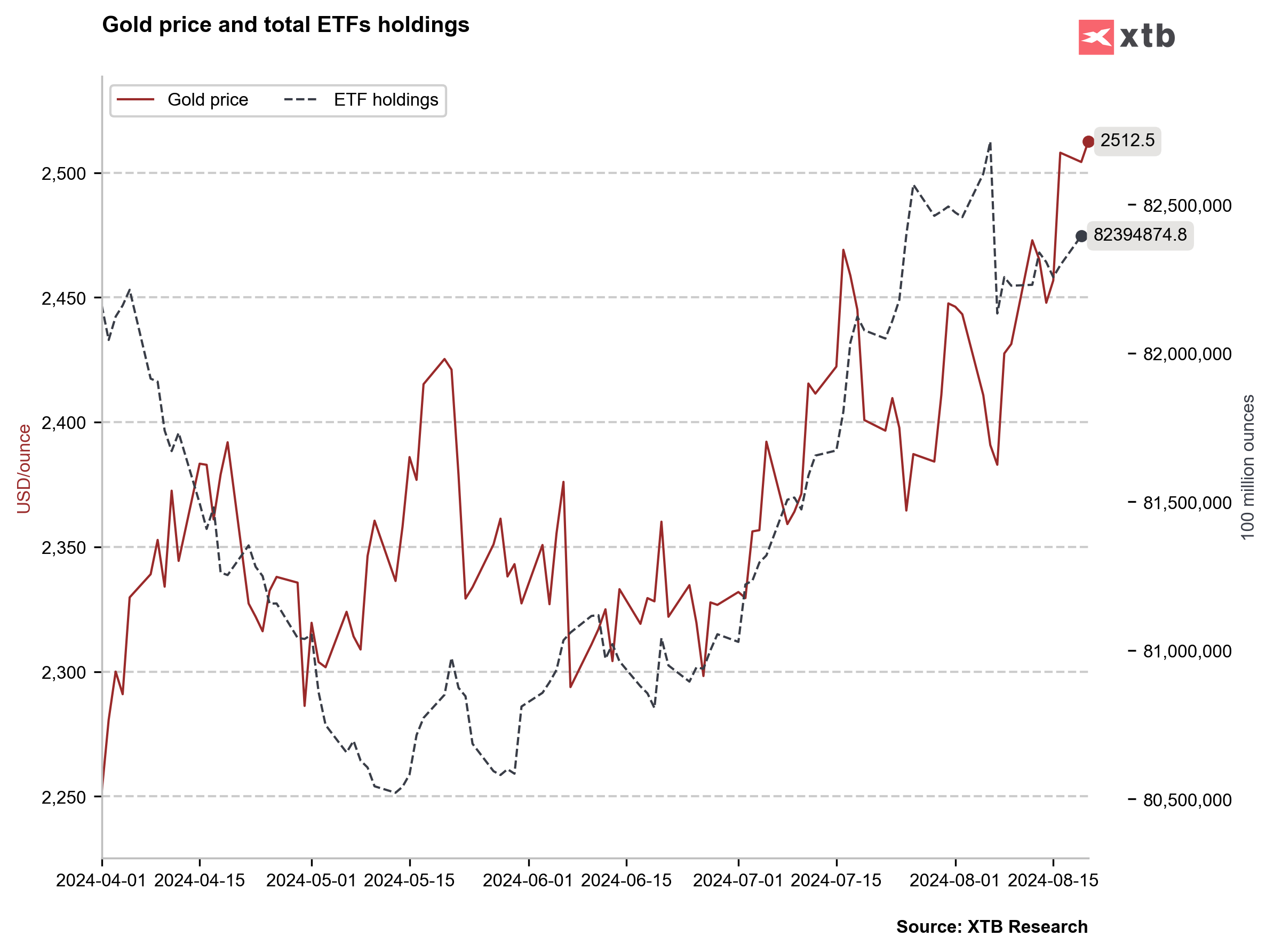

- Sin embargo, está surgiendo una tendencia positiva con las compras de oro por parte de los fondos ETF, lo que podría conducir a una reducción significativa del exceso de oferta en el tercer y cuarto trimestre de este año.

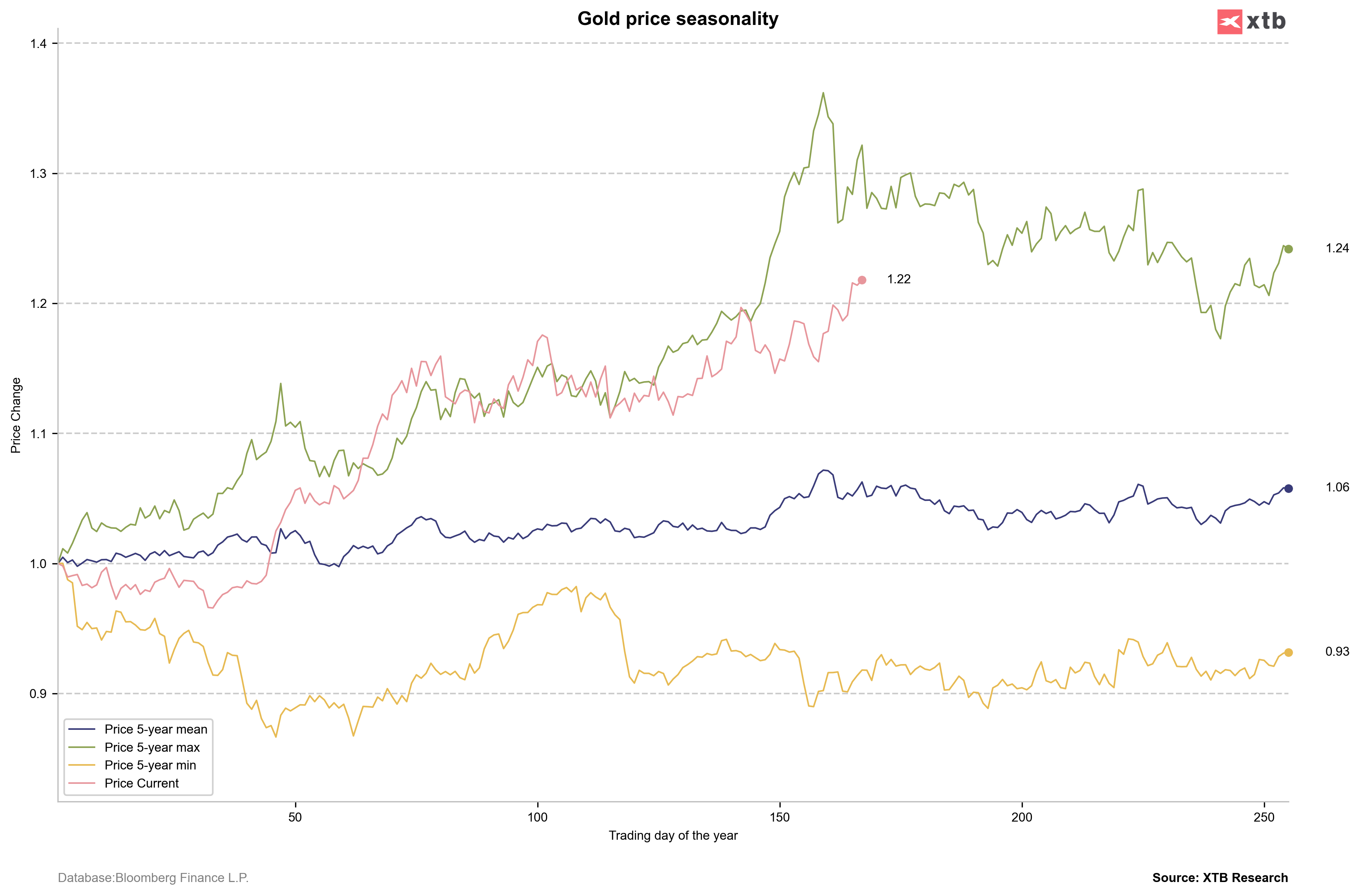

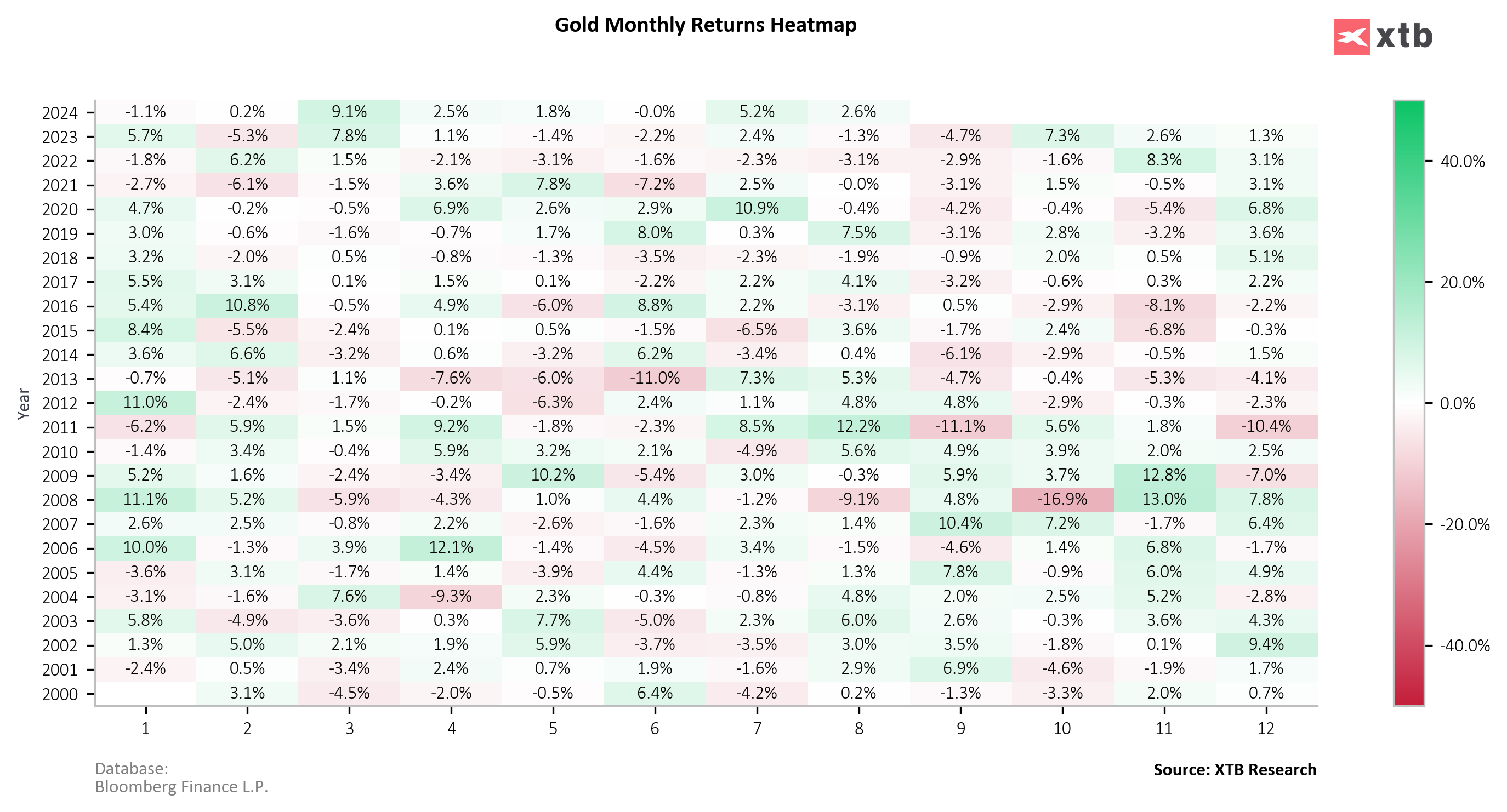

- En un contexto estacional, el oro no se ve favorecido actualmente. En los últimos años, hemos visto caídas significativas en septiembre, probablemente relacionadas con el final del verano y el regreso de los inversores al mercado.

- Sin embargo, vale la pena señalar que los balances de los bancos centrales han comenzado a aumentar nuevamente, los especuladores están regresando al mercado de futuros y la volatilidad implícita está alcanzando niveles no vistos desde abril de 2023 y abril de 2024. Durante estos períodos, el oro estuvo en una fase ascendente.

La estacionalidad máxima y media de los últimos 5 años no favorece actualmente al oro.

Fuente: Bloomberg Finance LP, XTB

Septiembre es uno de los peores meses para el oro estacionalmente. En los últimos cinco años, el oro ha perdido una media de más del 3% en septiembre. Octubre se comporta sólo ligeramente mejor.

Fuente: Bloomberg Finance LP, XTB

Los ETFs aumentan continuamente sus compras de oro, lo que debería ayudar a mitigar el importante exceso de oferta en el mercado.

El oro está en una fase ascendente, pero la estacionalidad sugiere que deberíamos alcanzar un pico estacional durante la próxima semana. Dos niveles de soporte clave son 2.400 y 2.450, junto con la línea de tendencia alcista y la media móvil de 50 períodos.

Cacao

- El cacao ha estado bajo presión en las últimas semanas, luchando por recuperarse de la brecha a la baja causada por la renovación extrema de contratos.

- Las expectativas para la próxima temporada son mixtas, y muchos analistas de mercado apuntan a un mercado, en el mejor de los casos, equilibrado, debido a la continua incertidumbre sobre la producción y la falta de respuesta de los procesadores a los altos precios.

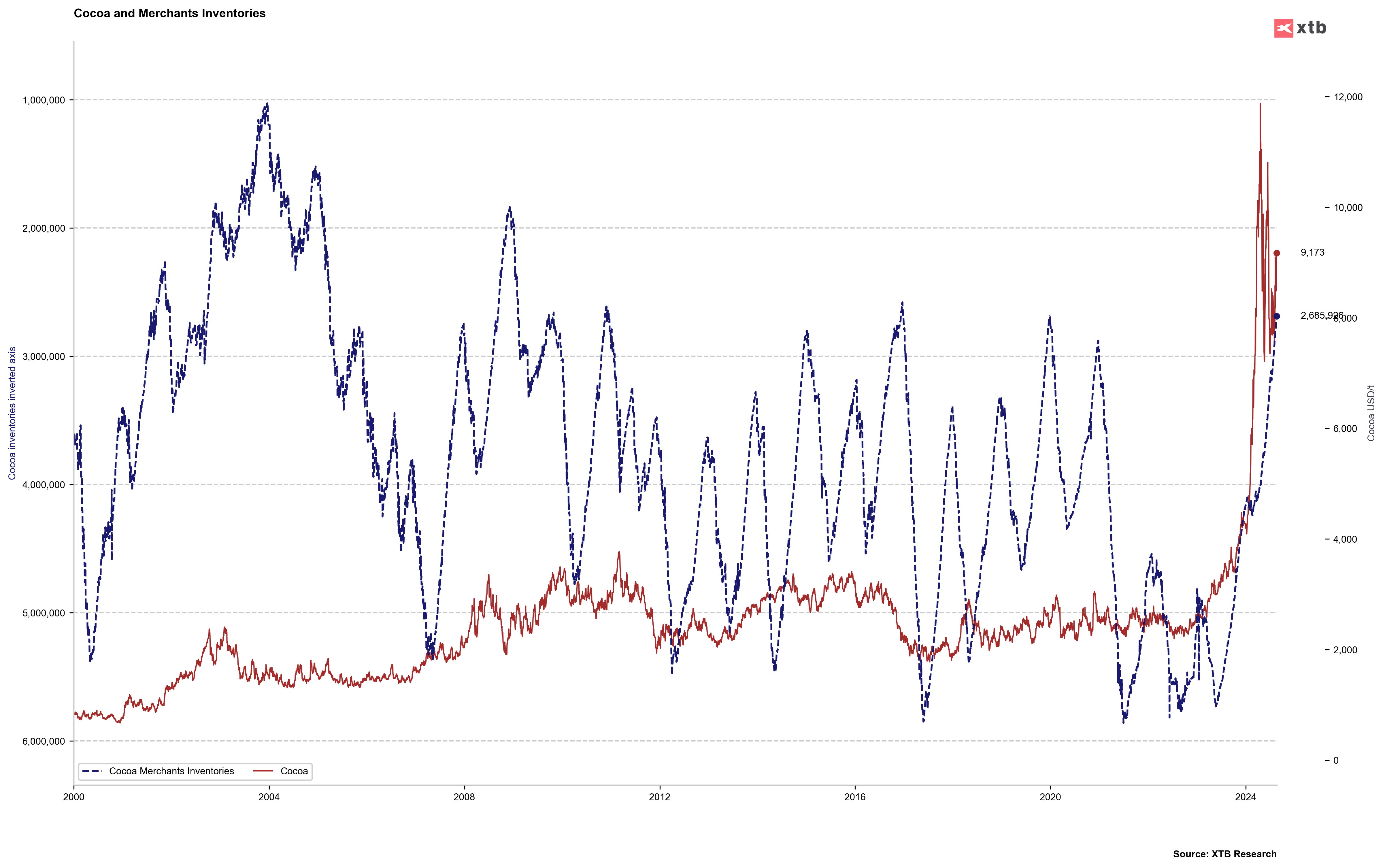

- Sin embargo, vale la pena señalar que los procesadores todavía dependen de las reservas, que superaron el mínimo local de 2019 y ahora se encuentran en sus niveles más bajos desde 2016.

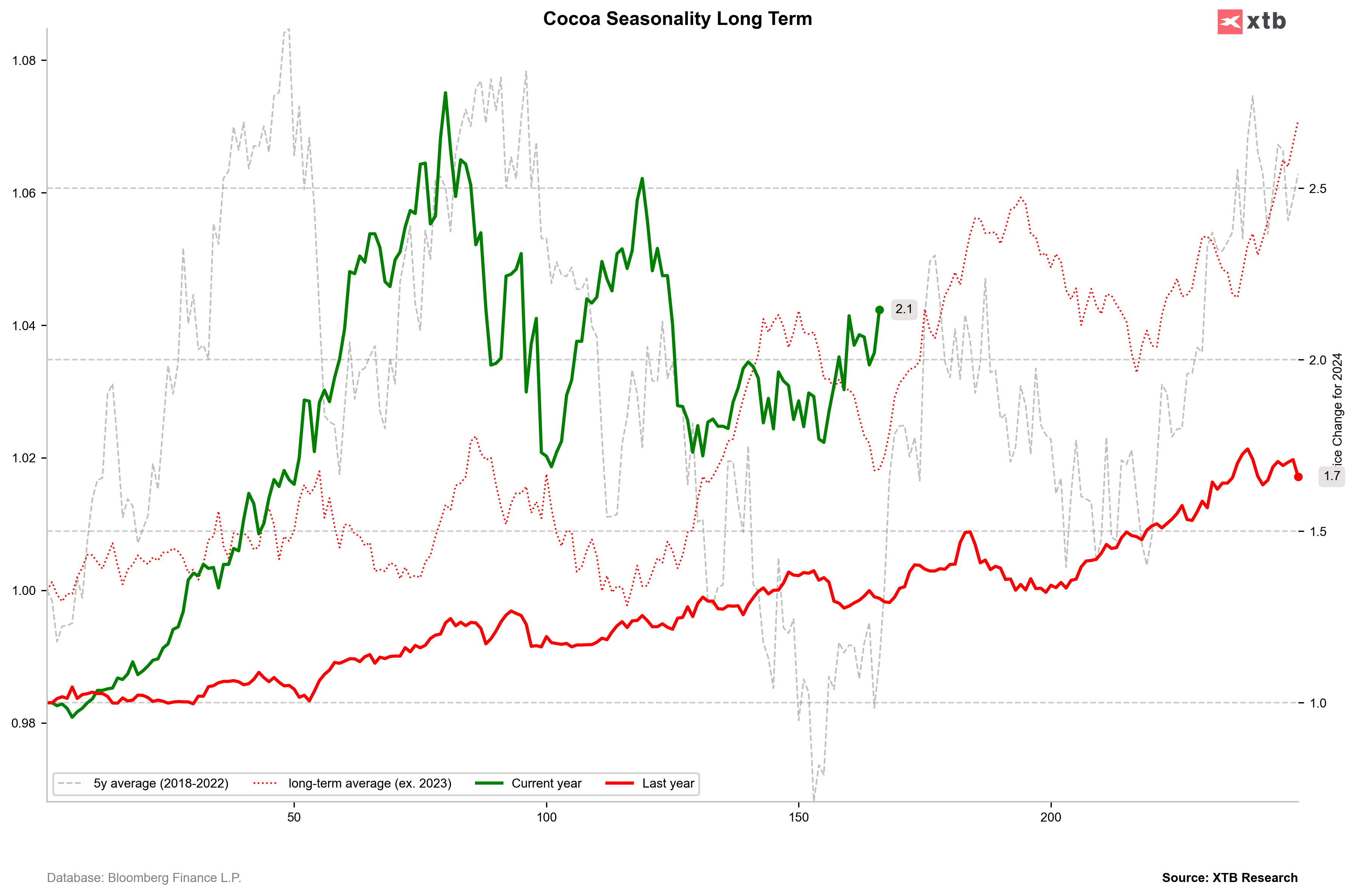

- La estacionalidad sugiere que los precios pueden encontrar soporte para un repunte en las próximas semanas.

Los inventarios de cacao son actualmente los más bajos desde 2016.

Fuente: Bloomberg Finance LP, XTB

La estacionalidad del cacao indica que es posible que se produzcan más presiones al alza en las próximas semanas.

Fuente: Bloomberg Finance LP, XTB

Los precios del cacao se mantienen claramente por debajo de los máximos observados antes de la renovación del contrato. Esto indica que la mayoría de los traders ya han traspasado sus posiciones del contrato de septiembre al de diciembre. Actualmente, el número de puestos abiertos en el contrato de septiembre es aproximadamente 10 veces menor que en el contrato de diciembre.

Los mercados globales repuntan tras Powell mientras el oro marca récord y el petróleo profundiza su caída

Los precios del cacao se estabilizan antes de los datos de procesamiento: ¿ya se ha descontado la noticia negativa?

El oro sigue marcando máximos📈

¡Powell impulsa la recuperación de los mercados! 📈 El euro al alza

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.