Normalmente se suele hablar de la relación inversa que existe entre los tipos de interés y la renta fija, en la que una subida de tipos de interés hace que los precios de los bonos ya emitidos bajen, mientras que una bajada provoca una revalorización del precio de los bonos. Sin embargo, no podemos olvidarnos de la relación que también existe entre los tipos de interés y la bolsa. De hecho, esta relación se ha visto de manera muy clara en el último mes con las expectativas de bajadas de tipos antes de lo que previsto, pero ¿por qué los tipos de interés influyen en las bolsas?

No debemos olvidarnos de que el precio de una acción es el valor estimado por el mercado ¿y qué valor tiene una empresa? Simplemente la suma de sus flujos de caja (beneficios) futuros traídos al momento presente. Por tanto, de aquí ya podemos extraer dos elementos clave para saber por qué los tipos de interés influyen en el valor de una empresa.

El primero de ellos es muy simple de entender, puesto que si una empresa tiene financiación bancaria o emite deuda en los mercados para financiarse, está expuesta a los tipos de interés que haya en ese momento, pagando más intereses con unos tipos altos y pagando menos si los tipos son bajos, como ocurrió durante prácticamente toda la última década.

El segundo tiene relación con la rentabilidad que le exigimos a nuestras inversiones. Cuando traemos al presente esos flujos de caja debemos usar una tasa de descuento, y esta está íntimamente ligada a los tipos de interés. Una manera simple de verlo es comparándolo con los bonos: Si puedo comprar bonos del estado español con un tipo de interés del 3%, le exigiré una rentabilidad mayor a las acciones para que esté dispuesto a comprarlas, puesto que el riesgo es mayor, lo que significa que exigiré comprarlas a un precio menor.

En resumen, una bajada de tipos de interés provocará que una empresa pague menos intereses en el futuro, lo que significará más flujo de caja (beneficios) para la compañía y por tanto más valor. Además, con unos menores tipos de interés la tasa de descuento exigida para las acciones también baja, por lo que también aumentarán de valor por esta vía.

Por eso, el mes de noviembre fue tan bueno para las bolsas, porque los inversores comenzaron a descontar una bajada de tipos de interés para antes del final del primer semestre del 2024, llegando a descontar en algunos momentos del mes una probabilidad de más del 70% a que los tipos se bajarían en marzo de 2024. Actualmente, esta probabilidad ha bajado al 47,5%.

Pero lo que acaba de ocurrir no es algo aislado, sino que ha ocurrido de manera sistemática durante los últimos años. En concreto, durante el periodo 1980-2023 la rentabilidad a 3 meses tanto del S&P 500 como del Russell 2000 después de una bajada de 50 puntos básicos en el bono a 10 años estadounidense se ha situado muy por encima del resto de meses. De hecho, cuando este hecho ha ocurrido durante este periodo, el S&P 500 ha reportado una rentabilidad mediana a tres meses de 4 puntos porcentuales más que el resto de meses y de 5 puntos porcentuales más en el caso del Russell 2000.

Por tanto, habrá que estar muy atentos a las decisiones que tomen los banco centrales en los próximos meses, ya que, mientras que una decisión de bajada de tipos confirmaría las expectativas de los inversores y por tanto la tendencia al alza, mantener los tipos podría hacer que el mercado se diera la vuelta y todo lo que ha subido durante este último mes lo pierda a una velocidad apabullante.

En definitiva, en un momento como el actual, el desempeño a corto plazo de las acciones está muy influenciado por lo que decidan tanto la FED en el caso de Estados Unidos como el BCE en el caso de Europa.

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

Wall Street intenta frenar las caídas

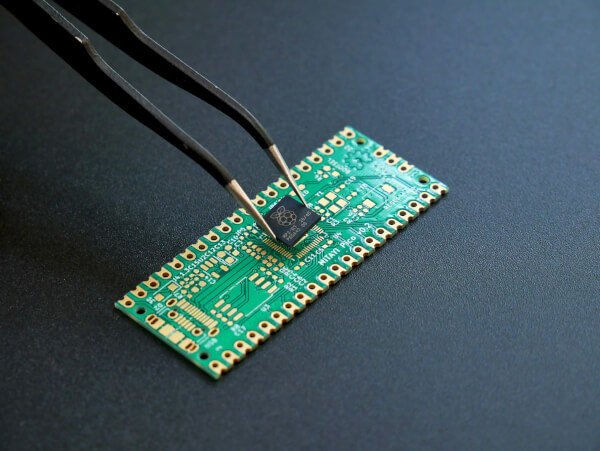

Terremoto en semiconductores: China amenaza el monopolio de ASML

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.