Fondurile tranzacționate la bursă (ETF) facilitează investițiile pentru milioane de oameni. Dacă cineva dorește să aibă o expunere la piețele financiare globale, această clasă de active s-ar putea să i se potrivească. De la piața aurului, acțiuni ale marilor companii din Statele Unite și Europa, până la obligațiuni și piețe emergente. Toate acestea înseamnă pur și simplu - ETF-uri. Cine a auzit vreodată de ciclurile de creștere a pieței de pe Wall Street, de creșterile acțiunilor tehnologice sau de investițiile în metale prețioase? Datorită ETF-urilor, investițiile pasive câștigă popularitate.

Fondurile oferă o expunere diversificată la piețe. Nu necesită cunoștințe de specialitate privind evaluările companiilor sau urmărirea zilnică a pieței. Investind în ETF-uri pe anumite sectoare, indici, mărfuri sau sectoare specifice, te poți asigura că nu ratezi oportunitățile de piață și tendințele pe termen lung. Acum nu mai trebuie să investești separat într-una sau mai multe companii. Cu ajutorul fondurilor pe indici, poți obține expunere la indici bursieri cu o istorie îndelungată, precum S&P 500 sau binecunoscutul Nasdaq 100.

Acest articol îți va oferi cunoștințele de bază necesare pentru a înțelege cum funcționează ETF-urile. Vom începe cu elementele de bază și vom explica în termeni simpli ce este un ETF. Vom analiza punctele forte și punctele slabe ale unei astfel de investiții. În plus, vom prezenta și două strategii de bază pentru a investi în ETF-uri.

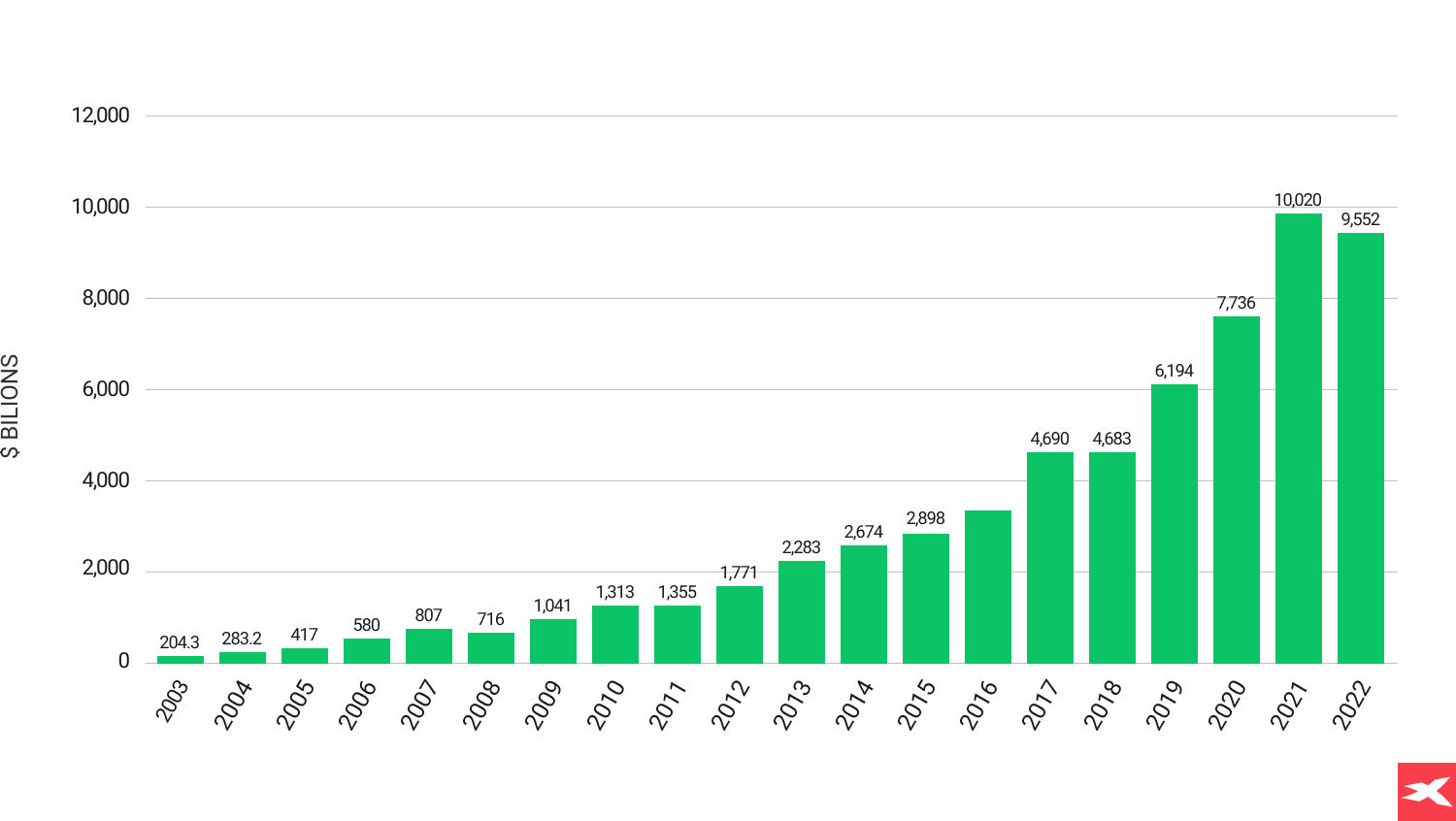

Investiția în ETF-uri devine o investiție populară datorită posibilității de a investi pasiv (în special fondurile pe indici precum S&P 500 sau Nasdaq). Sumele investite în ETF-uri sunt în continuă creștere, de la 204 miliarde USD în 2003 la 9.55 mii de miliarde USD în 2022. Sursa: Statista

Investiția în ETF-uri devine o investiție populară datorită posibilității de a investi pasiv (în special fondurile pe indici precum S&P 500 sau Nasdaq). Sumele investite în ETF-uri sunt în continuă creștere, de la 204 miliarde USD în 2003 la 9.55 mii de miliarde USD în 2022. Sursa: Statista

Scurt rezumat

- Fondurile tranzacționate la bursă (ETF) sunt similare cu acțiunile de pe piața bursieră - sunt cotate și tranzacționate pe bursele deschise.

- Există două strategii de bază în investițiile cu ETF-uri, respectiv pasivă și activă. ETF-urile pot fi luate în considerare pentru aproape orice plan de investiții pe termen lung.

- Datorită ETF-urilor, poți investi de exemplu în aur, fonduri pe indici bursieri, sectoare economice specifice, obligațiuni, piețe emergente sau chiar în sectorul imobiliar.

- Acestea oferă o lichiditate ridicată, diversificare (și din punct de vedere geografic) și oportunități multiple de investiții.

- Comisioanele pentru ETF-uri sunt, de obicei, mult mai mici decât în cazul fondurilor mutuale clasice. Poți cumpăra și vinde ETF-uri atunci când piața bursieră este deschisă.

Ce este un ETF?

Un Fond Tranzacționat la Bursă (ETF) este un tip de valoare mobiliară care urmărește un sector, un indice, o marfă sau un alt activ. Din acest motiv, ETF-urile pot fi foarte importante pentru orice plan de investiții. Acestea pot fi cumpărate sau vândute pe bursă în același mod ca acțiunile obișnuite. Activele care alcătuiesc un ETF variază și depind de strategia creatorilor săi. Astfel, un ETF poate urmări orice, de la prețul unei singure materii prime sau al câtorva acțiuni până la un portofoliu mare și divers de titluri de valoare diferite.

Un Fond Tranzacționat la Bursă (ETF) este un tip de valoare mobiliară care urmărește un sector, un indice, o marfă sau un alt activ. Din acest motiv, ETF-urile pot fi foarte importante pentru orice plan de investiții. Acestea pot fi cumpărate sau vândute pe bursă în același mod ca acțiunile obișnuite. Activele care alcătuiesc un ETF variază și depind de strategia creatorilor săi. Astfel, un ETF poate urmări orice, de la prețul unei singure materii prime sau al câtorva acțiuni până la un portofoliu mare și divers de titluri de valoare diferite.

ETF-urile pot fi, de asemenea, structurate pentru a oferi expunere la obligațiuni sau la metale prețioase, cum ar fi aurul și sectorul materiilor prime. Fondurile tranzacționate la bursă au devenit din ce în ce mai populare în rândul investitorilor, datorită avantajelor sale unice de simplitate, diversificare și flexibilitate. Dar ce sunt mai exact ETF-urile? În esență, acestea sunt vehicule de investiții care îți permit să cumperi și să vinzi portofolii diversificate de acțiuni, obligațiuni sau alte active. Investiția în ETF-uri este, din punct de vedere tehnic, similară cu investiția în acțiuni la bursă, oferind acces ușor la o gamă largă de opțiuni de investiții.

Cum funcționează ETF-urile

Crearea și gestionarea ETF-urilor sunt asigurate de furnizorii de fonduri, care stabilesc acțiuni ce pot fi cumpărate și vândute pe piața bursieră pe parcursul zilei de tranzacționare. ETF-urile sunt de două tipuri:

- Gestionate pasiv

- Gestionate activ

ETF-urile gestionate pasiv, cunoscute și sub denumirea de ETF-uri administrate pasiv, urmăresc un anumit indice, sector sau marfă, în timp ce ETF-urile administrate activ implică un manager de fond care ia decizii de investiții pentru a depăși performanțele unui indice de referință.

Magia din spatele tranzacționării ETF-urilor stă în mecanismul de arbitraj, care presupune crearea și răscumpărarea de către participanții autorizați (PA) a unor blocuri mari de acțiuni, denumite unități de creare. Acest mecanism permite ETF-urilor să se tranzacționeze pe piață, asigurând lichiditate pentru investitorii în ETF-uri. În ceea ce privește implicațiile fiscale, câștigurile din vânzarea ETF-urilor și dividende sunt supuse normelor privind impozitul obținut din câștigurile de capital.

Tipuri de ETF-uri

Există o gamă variată de ETF-uri, care oferă investitorilor o gamă largă de opțiuni de investiții. Unele dintre cele mai comune tipuri includ ETF-uri pe mărfuri sau chiar ETF-uri pe obligațiuni, dar nu numai. Cele mai populare sunt fondurile de indici și ETF-urile sectoriale cu acțiuni în portofoliu. Unele ETF-uri pe acțiuni utilizează chiar și efectul de levier financiar în activele suport pentru a amplifica randamentele indicelui sau sectorului suport.

Un alt tip demn de menționat este ETF-ul Real Estate Investment Trust (REIT), care se concentrează pe acțiunile clasificate ca REIT-uri. Aceste ETF-uri acordă investitorilor expunere la sectorul imobiliar, oferind o oportunitate unică de diversificare. Având la dispoziție atât de multe tipuri de ETF-uri, investitorii își pot adapta portofoliile pentru a se alinia la obiectivele lor de investiții și la propria toleranță la risc.

Motive Pro și Contra investiției în ETF-uri

Investițiile au întotdeauna părți bune și părți rele, iată 6 argumente pro și contra pentru a investi în ETF-uri.

Pro

- Diversificare și comisioane mai mici

- Eficiența fiscală și capacitatea de a tranzacționa pe tot parcursul zilei

- Minimizează impozitele pe câștigurile de capital în comparație cu fondurile mutuale

- Oferă un control mai mare asupra investițiilor

- Permite executarea diferitelor strategii de tranzacționare

- Pot fi tranzacționate pe tot parcursul zilei, similar cu acțiunile

Contra

- Randamente așteptate mai mici

- Performanțe mai slabe decât acțiunile celor mai bune companii

- Diversificarea poate fi, de asemenea, o problemă (ratarea ciclurilor de creștere)

- Riscul de participație în activele slab performante

- Este posibil ca unele ETF-uri (în special cele gestionate activ) să nu reflecte performanțele specifice unui anumit sector

- Lichiditatea scăzută a ETF-urilor nepopulare

3 potențiale dezavantaje ale investițiilor în ETF-uri

În ciuda numeroaselor avantaje ale investițiilor în ETF-uri, există câteva potențiale dezavantaje care trebuie luate în considerare.

- De exemplu, ETF-urile gestionate în mod activ au adesea comisioane mai mari decât fondurile pe indici, gestionate pasive, din cauza creșterii costurilor de cercetare și gestionare. Acest lucru ar putea eroda randamentele potențiale, mai ales dacă ETF-ul gestionat activ nu reușește să depășească performanța indicelui său de referință.

- O altă preocupare potențială este reprezentată de diversificarea limitată în anumite ETF-uri specifice unui sector. Deși aceste fonduri pot oferi o expunere orientată către o anumită industrie sau marfă, concentrarea lor restrânsă poate duce la un risc și o volatilitate mai mare în comparație cu ETF-urile mai diversificate.

- În cele din urmă, lichiditatea poate fi un motiv de îngrijorare în cazul ETF-urilor cu o activitate de tranzacționare redusă. În astfel de cazuri, investitorii pot întâmpina dificultăți în a cumpăra și a vinde acțiuni rapid și la un preț corect. În ciuda acestor posibile dezavantaje, beneficiile investițiilor în ETF-uri depășesc adesea riscurile, ceea ce le face să fie o completare valoroasă a multor portofolii de investiții.

Avantajele și dezavantajele investițiilor în ETF-uri

Investiția în ETF-uri este percepută ca fiind mai sigură datorită fundamentelor de construcție, dar ca orice investiție pe piața financiară, este supusă riscului și poartă potențiale avantaje și dezavantaje. În continuare vom menționa câteva dintre acestea.

Avantaje

- ETF-urile oferă costuri mai mici, deoarece deschiderea unei poziții în fiecare acțiune pe care un ETF o deține în portofoliu ar putea duce la comisioane mai mari. Prin reducerea la minimum a numărului de tranzacții, costurile pozițiilor sunt mai mici.

- Fondurile tranzacționate la bursă îți pot oferi o expunere directă la diverse active. De exemplu, pe prețurile materiilor prime, pe randamentele proprietăților din diverse regiuni, pe obligațiuni și pe urmărirea fondurilor de indicii bursieri, ceea ce este imposibil în cazul investițiilor pe piețele bursiere.

- Investițiile în ETF-uri oferă acces la o gamă largă de acțiuni din orice sector de activitate la alegere, astfel încât îți poate limita semnificativ riscul de investiție, menținând în același timp concentrarea pe sectorul de piață ales de tine.

- Managementul riscului este cunoscut ca fiind unul dintre factorii cheie pentru a face bani pe piață. Prin diversificarea sau împărțirea matematică a portofoliului, probabilitatea eșecului investiției din cauza falimentului oricărei companii este mult mai mică.

- Unele ETF-uri sunt susținute de rezervele fizice ale unei anumite materii prime sau ale unui anumit metal prețios, pe care le achiziționează pe piață în numele investitorilor (clienților) ETF-urilor. Datorită ETF-urilor poți, de exemplu, să ai o expunere pe piața aurului sau argintului, fără a le cumpăra fizic.

Dezavantaje

- Deoarece ETF-urile dețin un mix divers de acțiuni, acestea nu au un potențial de randament la fel de mare ca și cumpărarea de acțiuni individuale, deoarece un câștig pe acțiunile unei companii poate fi compensat de o pierdere pe acțiunile altei companii. Regula foarte importantă funcționează aici foarte bine - un risc mai mic înseamnă probabil randamente mai mici.

- Fondurile tranzacționate la bursă pot avea active greșite (sau slab performante pe termen lung) în portofoliul lor. În acest caz, riscul lor de investiție poate fi mai mare decât se așteaptă (documentează-te asupra portofoliului unui ETF înainte de a investi).

- Un ETF axat pe o anumită industrie ar putea să piardă din valoare sau să încetinească în mod vizibil, în ciuda creșterii în sectorul pe care este axat.

- Poți investi într-un ETF care declară că se concentrează pe cloud computing sau robotică, dar portofoliul său poate conține acțiuni ale companiilor din alte industrii sau acțiuni ale unor firme, în care aceste sectoare nu sunt atât de importante pentru activitatea de bază. În acest caz, poate fi un dezavantaj uriaș, deoarece poți investi în ceva ce nu dorești să deții, ceva care nu va reflecta performanța sectorului.

Strategii de investiții și riscuri

De regulă, ETF-urile sunt cel mai adesea alese de investitorii pe termen lung. Cu toate acestea, putem distinge două dintre cele mai populare strategii de investiții care sunt în mod constant la mare căutare și vom prezenta câteva exemple în acest scop. Iată care sunt acestea:

De regulă, ETF-urile sunt cel mai adesea alese de investitorii pe termen lung. Cu toate acestea, putem distinge două dintre cele mai populare strategii de investiții care sunt în mod constant la mare căutare și vom prezenta câteva exemple în acest scop. Iată care sunt acestea:

Strategie pasivă „așteaptă și urmărește”

În acest caz, investitorii se bazează pe ipoteze pe termen lung și cumpără unități în ETF-uri, cu un orizont de investiții mare. Investitorii pasivi nu doresc să vândă unitățile dintr-un ETF-uri, ci le tratează ca pe un element al portofoliului pe termen lung. Această strategie amintește într-o oarecare măsură de acțiunile lui Warren Buffett, care, pe lângă evaluarea fundamentală, își bazează strategia pe credința sa în creșterea activității unei companii și în administrarea corectă a acesteia. În cazul în care expunerea la piețele globale prin intermediul ETF-ului mondial iShares MSCI World UCITS (IWRD.UK) sau similar nu este suficientă - ETF-urile îți oferă mult mai multe opțiuni. Investitorii pasivi își bazează deciziile pe mai multe ipoteze. Mai jos sunt doar câteva exemple:

4 exemple

- Este posibil ca investitorii să creadă în creșterea pe termen lung a economiilor și a piețelor financiare de pe piețele emergente. Prin urmare, aceștia pot alege ETF-uri care le oferă expunere pe această piață. Creșterea PIB-ului Indiei sau Vietnamului este impresionantă, iar China rămâne cel mai mare producător de mărfuri din lume. ETF-uri precum iShares Core MSCI Emerging Markets (EIMI.UK) pot fi o opțiune de investiție pentru toți cei care cred în dezvoltarea „piețelor emergente”.

- Mulți investitori văd perspectivele de creștere continuă a companiilor americane și de creștere a cotei de piață globală a acestora. Indicele S&P 500 poate fi privit ca o expunere diversificată la cele mai mari și cele mai bune 500 de întreprinderi din Statele Unite. Compoziția indicelui se schimbă, iar companiile care nu îndeplinesc cerințele restrictive părăsesc în mod constant indicele. Acestea sunt înlocuite cu acțiuni ale altor companii care îndeplinesc cerințele Standard & Poor's. În consecință, pe termen lung, compoziția indicelui este actualizată, iar investitorul are „încredere” că acesta va reflecta bine situația actuală a companiilor din SUA. Investitorii care caută expunere pe piața bursei americane pot alege ETF-ul iShares Core S&P 500 UCITS (CSPX.UK).

- Alți investitori cred în creșterea companiilor axate pe noile tehnologii, precum inteligența artificială, cloud computing sau semiconductori. Aceștia pot folosi nu numai ETF-uri sectoriale, ci și întregul indice Nasdaq 100, cunoscut pentru numărul mare de companii americane din domeniul tehnologiei. Așadar, în acest caz, un investitor se poate aștepta ca performanța pe termen lung a indicelui Nasdaq să reflecte creșterea tehnologică globală prin expunerea la companii incluse în indice, precum Nvidia sau Alphabet (Google). Cauți o expunere diversificată pe creșterea acțiunilor tehnologice? Analizează iShares Nasdaq 100 UCITS (CNDX.UK).

- Dacă un investitor crede în creșterile pe termen lung ale prețului aurului, care sunt susținute în primul rând de oferta limitată, acesta poate investi într-un ETF care oferă expunere directă pe piața aurului, cum ar fi iShares Gold ETF (IGLN.UK). Situația poate fi similară în cazul prețurilor la petrol sau gaze, unde investitorii care văd fundamente de creștere pe termen lung pot alege dintr-o gamă largă de ETF-uri. În calitate de investitor pentru dividende s-ar putea să fii interesat de ETF-uri care includ acțiuni ale companiilor care plătesc dividende, precum cele incluse în Vanguard FTSE All-World High Dividend Yield UCITS (VHYD.UK).

ETF-urile oferă investitorilor pe termen lung oportunități de investiții foarte largi, de la investiții de capital la indici bursieri sau sectoare tehnologice. Dacă cineva dorește să construiască un plan de investiții diversificat - aceste opțiuni sunt cu adevărat demne de luat în considerare. Te rugăm să reții că acest material de marketing are un scop informativ și educațional. Nu reprezintă consultanță financiară sau informații care recomandă sau implică o strategie de investiții. În acest material nu propunem nicio strategie de investiții și nici nu oferim consultanță de investiții. Acest material nu ia în considerare situația financiară personală, nevoile și obiectivele de investiții ale clientului.

Strategia activă „momentum”

Unii investitori nu consideră că investițiile pe termen lung reprezintă o opțiune atractivă sau doresc doar să tranzacționeze activ, cu șanse pentru randamente viitoare mai mari, dar asumându-și mai multe riscuri. Investitorii pot tranzacționa ETF-uri în același precum acțiunile și le pot păstra pentru câteva ore, zile, săptămâni sau luni. Ești un investitor care tranzacționează contra trendului? Sau poate dorești să alegi cel mai bun moment de a intra în piață? ETF-urile îți oferă multiple oportunități de a face acest lucru.

4 example

- Investitorii care anticipează o creștere a inflației, în condițiile unei economii globale încă destul de puternice, ar putea dori să investească în companiile petroliere sau gaze naturale. Desigur, este greu de prezis prețurile materiilor prime, dar investitorii care urmăresc deciziile OPEC sau datele macroeconomice pot face acest lucru prin cumpărarea de acțiuni în ETF-uri precum WisdomTree WTI Crude Oil (CRUDE.UK) sau iShares Oil & Gas Exploration & Production (IOGP.UK).

- Un investitor care crede că noile tehnologii precum AI, robotica sau automatizarea vor evolua și vor prelua noua economie (sau doar vor atrage imaginația investitorilor) poate avea expunere la aceste tendințe prin iShares Automation & Robotics (RBOT.UK) sau Global X Robotics & AI (BOTZ.UK). Datorită volatilității mai mari a sectoarelor tehnologice, aceste ETF-uri pot fi, de asemenea, tranzacționate activ sau pot atrage investitori pe termen scurt.

- Ești un investitor de obligațiuni cu randament ridicat sau care tranzacționează împotriva trendului? Dorești să obții expunere pe piața obligațiunilor cu randamente mari sau la proprietăți? Următoarele ETF-uri pot fi o opțiune: iShares Fallen Angels High Yield Corp Bond (WIAU.UK), iShares High Yield Bond UCITS (EUNW.UK), iShares Developed Markets Property UCITS (IDWP.UK) sau iShares Asia Property Yield (IASP.UK).

- Investitorii activi pe ETF-uri pot utiliza ETF-uri cu efect de levier, mult mai riscante, care multiplică rezultatele activului suport, cum ar fi WisdomTree S&P 500 x 3 Daily Leveraged (3USL.UK) sau Lyxor Nasdaq 100 x2 Leveraged Daily UCITS (LQQ.FR). Există, de asemenea, ETF-uri mai puțin populare, inverse, care pot atrage așa-numiții „vânzători în lipsă” și speculatori care se așteaptă la scăderea prețurilor la gazele naturale sau la bursa germană și doresc să câștige de pe urma acestora. Aceste opțiuni sunt WisdomTree Natural Gas x3 Daily Short ETC (3NGS.UK) sau Lyxor Daily ShortDAX x2 (DSD.FR).

Te rugăm să reții că această comunicare de marketing are un scop informativ și educațional. Nu reprezintă consultanță de investiții sau informații care recomandă sau implică o strategie de investiții. În acest material nu propunem nicio strategie de investiții și nici nu oferim consultanță de investiții. Acest material nu ia în considerare situația financiară personală, nevoile și obiectivele de investiții ale clientului.

ETF-urile pot fi un catalizator uriaș pentru orice plan și portofoliu de investiții. Desigur, posibilitățile acestor active sunt mult mai ample decât cele menționate mai sus. Nu uita că efectuarea de cercetări investiționale pe cont propriu este întotdeauna recomandată.

Astfel vei putea cunoaște în detaliu activele din componența ETF-urilor. Compoziția unui ETF definește calitatea și perspectivele investiționale. Nu te baza doar pe „o descriere de o propoziție”. Studiază ce active include un ETF înainte de a investi. Acest lucru este deosebit de important în cazul ETF-urilor care investesc în acțiuni.

Investitori diferiți

Investițiile active reprezintă o opțiune pe placul investitorilor care își asumă riscuri. Investitorii care doresc să reducă riscul cât mai mult posibil se pot concentra pe investițiile pasive.

Costuri de tranzacționare

Investițiile active implică costuri de tranzacționare mai mari din cauza frecvenței de tranzacționare și a numărului de poziții deschise. Investițiile pasive au ca rezultat costuri de tranzacționare scăzute datorită frecvenței reduse a tranzacțiilor.

Manageri activi

Rezultate de top ale managerilor activi le depășesc pe cele ale investitorilor pasivi, dar pe termen lung, rezultatele extraordinare sunt foarte greu de păstrat. În cele din urmă, ETF-urile sunt active destinate în principal investițiilor pe termen mediu și lung.

Mișcările prețurilor

Scopul investițiilor active este de a face bani din mișcările de preț pe termen scurt. Mișcările de preț pe termen lung joacă un rol important în investiții.

Dezvoltarea unei strategii de investiții

O strategie de investiții solidă este esențială pentru a investi cu succes în ETF-uri. O strategie de investiții este un plan de luare a deciziilor de investiții pe baza obiectivelor tale, a propriei toleranțe la risc și a nevoilor viitoare de capital. O strategie de investiții de succes poate implica:

- Stabilirea obiectivelor

- Înțelegerea toleranței la risc

- Analiza și selectarea ETF-urilor

- Diversificarea investițiilor

- Revizuirea și ajustarea periodică a strategiei, dacă este necesar (dacă alegi să fii un „taur” pe termen lung, „sincronizarea pieței” poate să nu fie necesară).

Dacă îți monitorizezi strategia de investiții și o ajustezi în funcție de necesități, te asiguri că portofoliul tău rămâne în concordanță cu obiectivele și cu toleranța ta la risc, valorificând în același timp noile oportunități și schimbările de pe piață. Nu uita, o strategie de investiții bine gândită reprezintă baza pentru investiții de succes și pentru acumularea de avere pe termen lung - nu numai în sectorul ETF-urilor.

Cum să începi să investești în ETF-uri

Începerea călătoriei în domeniul investițiilor în ETF-uri implică câțiva pași esențiali, inclusiv deschiderea unui cont de investiții, evaluarea și selectarea ETF-urilor și dezvoltarea propriilor strategii de investiții. Primul pas, deschiderea unui cont de investiții, este un proces simplu care necesită furnizarea de informații personale și financiare. Odată ce contul tău este configurat și verificat, ești gata din punct de vedere tehnic să începi să analizezi și să selectezi ETF-uri pe care ai dori să le adaugi la portofoliul tău.

Începerea călătoriei în domeniul investițiilor în ETF-uri implică câțiva pași esențiali, inclusiv deschiderea unui cont de investiții, evaluarea și selectarea ETF-urilor și dezvoltarea propriilor strategii de investiții. Primul pas, deschiderea unui cont de investiții, este un proces simplu care necesită furnizarea de informații personale și financiare. Odată ce contul tău este configurat și verificat, ești gata din punct de vedere tehnic să începi să analizezi și să selectezi ETF-uri pe care ai dori să le adaugi la portofoliul tău.

Deschiderea unui cont de investiții

Procesul de deschidere a unui cont de investiții este simplu și necesită transmiterea informațiilor personale, cum ar fi numele, adresa și data nașterii, precum și informații financiare, cum ar fi venitul, valoarea netă și obiectivele de investiții. Brokerii online vor avea nevoie și să verifice documentele tale, care își pot confirma adresa și identitatea.

Odată ce contul tău de investiții este deschis, poți începe să investești în ETF-uri, urmând acești pași:

Depui fonduri în cont și aștepți să fie aprobate.

Folosești „simbolul ETF-ului” (de obicei un cod din patru litere care reprezintă fondul) pentru a plasa un ordin.

Începi să îți construiești portofoliul de ETF-uri

Analiza și selectarea ETF-urilor

Atunci când analizezi și selectezi ETF-uri este important să iei în considerare factori precum:

- Ratele de cheltuieli

- Obiective de investiții

- Cheltuieli administrative

- Comisioane

- Volum

- Dețineri

- Performanța pe termen lung a ETF-ului

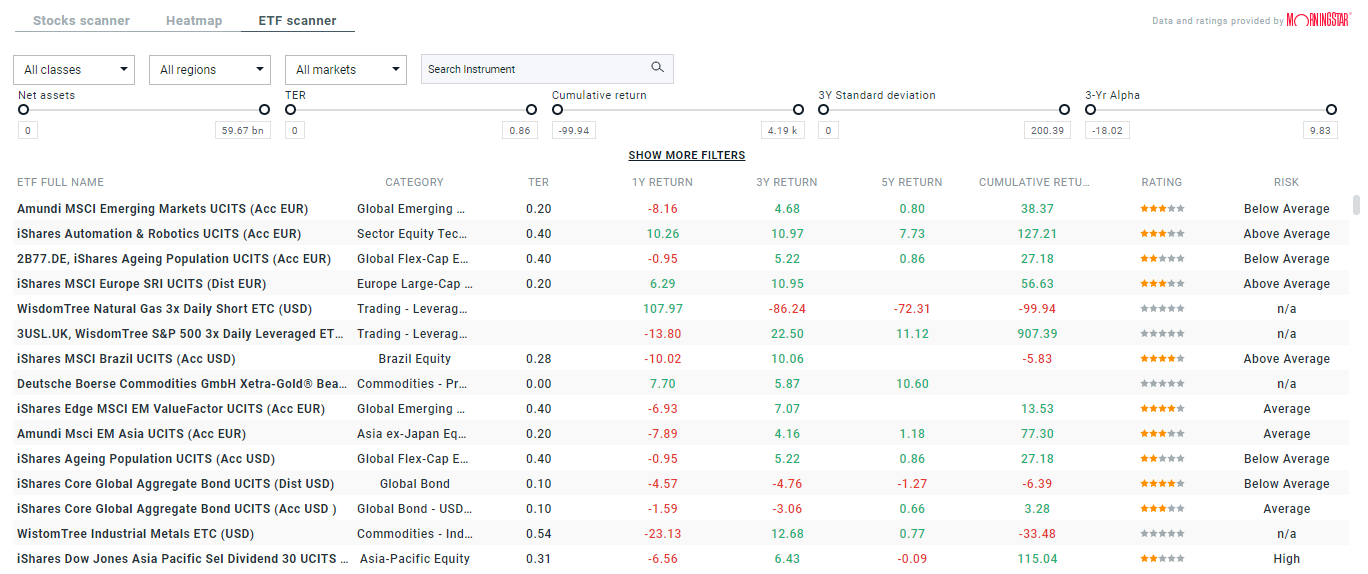

Pentru a optimiza căutarea unui ETF adecvat, pe platforma XTB, investitorii pot utiliza un așa-numit „scanner de ETF-uri”, care include un rating Morningstar și arată istoricul dividendelor.

Sursa: xStation5

Sursa: xStation5

Raportul de cheltuieli, care reprezintă comisioanele anuale percepute pentru gestionarea ETF-ului, este un factor esențial de luat în considerare, deoarece afectează randamentul general. Pentru începători (dar numai), fondurile indexate pasive sunt deseori recomandate datorită comisioanelor mai mici decât fondurile gestionate activ și tendinței lor istorice de a depăși performanța fondurilor gestionate activ, pe termen lung. Investiția într-un fond indexat, în timp ce analizezi ETF-urile, este, de asemenea, esențială pentru a te asigura că fondurile selectate se aliniază obiectivelor tale de investiții și propriei toleranțe la risc.

Nu uita că diversificarea poate fi un aspect crucial al unei investiții de succes, așa că asigură-te că selectezi ETF-uri din diferite sectoare, clase de active și țări pentru a minimiza riscul și a optimiza randamentele. Amintește-ți, de asemenea, că activele necorelate pot reduce nivelul de risc al tuturor portofoliilor de investiții.

Prin analiza și selectarea cu atenție a ETF-urilor, poți crea un portofoliu bine închegat și adaptat nevoilor tale specifice de investiții.

Orarul de tranzacționare al ETF-urilor

Cum rămâne cu intervalele orare de tranzacționare ale ETF-urilor? Aceste informații pot fi importante nu numai pentru investitorii care tranzacționează intraday, ci și pentru investitorii pe termen lung. Tranzacționarea ETF-urilor este disponibilă de luni până vineri, când bursele sunt deschise.

Cum rămâne cu intervalele orare de tranzacționare ale ETF-urilor? Aceste informații pot fi importante nu numai pentru investitorii care tranzacționează intraday, ci și pentru investitorii pe termen lung. Tranzacționarea ETF-urilor este disponibilă de luni până vineri, când bursele sunt deschise.

Desigur, orele în care acestea sunt deschise depind de fiecare bursă în parte. În timpul weekend-urilor bursele sunt închise, iar prețurile ETF-urilor sunt statice. În timpul săptămânii, prețurile ETF-urilor fluctuează în mod constant.

De obicei, în timpul ședințelor bursiere din Europa poți tranzacționa ETF-uri de la 10:00 până la 18:00 ora României. Sesiunea de tranzacționare din SUA se deschide la 16:30 ora României, dar nu uita de fusurile orare. Fiecare piață bursieră poate fi închisă în timpul unor sărbători naționale importante, cum ar fi Ziua Independenței pe 4 iulie în SUA, Anul Nou sau Crăciunul.

Rezumat

În concluzie, investițiile în ETF-uri oferă o oportunitate uriașă pentru investitorii care doresc să își diversifice portofoliile, să reducă la minimum comisioanele și să se expună la diverse clase de active. Înțelegând elementele de bază ale ETF-urilor, cercetând și selectând fondurile potrivite și dezvoltând o strategie de investiții solidă, te poți lansa într-o călătorie investițională de succes. Nu uita, cheia succesului investițional pe termen lung este să rămâi disciplinat, harnic și concentrat pe obiectivele tale.

Pentru a înțelege piețele în profunzime, poți învăța aspectele psihologice ale investițiilor și prejudecățile cognitive. Nici o investiție nu îți poate garanta profituri și nu există profituri fără asumarea de riscuri pe piețele financiare. Amintește-ți întotdeauna despre prima de risc și „marja de siguranță” - chiar și când investești în ETF-uri. Ambele sunt, de obicei, mult mai mari atunci când prețurile activelor sunt scăzute, iar aversiunea față de risc este comună. Dar „cumpărarea contrarie” (în direcția opusă trendului dominant) a activelor la prețuri scăzute nu este o strategie potrivită pentru toată lumea. ETF-urile pot fi o parte a unui portofoliu echilibrat.

Întrebări Frecvente

ETF-urile sunt fonduri de investiții care funcționează în mod similar cu acțiunile. Acestea pot fi comparate cu o deținere agregată de acțiuni ale unor companii selectate cotate la bursă sau cu un vehicul care urmărește performanța unei anumite materii prime, a unui sector sau indice.

- ETF-urile au, de cele mai multe ori, portofolii diversificate ceea ce echilibrează, de obicei, volatilitatea și riscul asociat unei singure componente a portofoliului global.

- Alocarea exactă a activelor din portofoliu este transparentă și disponibilă publicului. Aceasta poate fi verificată în permanență. Tranzacționarea ETF-urilor nu diferă, în esență, de tranzacționarea acțiunilor.

Fără îndoială că ETF-urile au avantaje precum comisioane de deținere reduse și posibilitatea de a achiziționa mai multe active într-un singur fond. Investitorii apreciază, de asemenea, eficiența fiscală asociată cu investițiile pe termen lung în astfel de fonduri și cu investițiile pasive în general. Cele mai bune ETF-uri pe fonduri indexate, cum ar fi S&P 500, au un istoric dovedit și un portofoliu de înaltă calitate. Teoretic, riscul de a investi în ETF-uri este mai mic datorită volatilității reduse și a diversificării. Cu toate acestea, merită să ne amintim că acest lucru vine în detrimentul unor randamente potențial mai mici ale unei astfel de investiții în viitor. ETF-urile pot fi în continuare investiții riscante, nu numai din cauza volatilității (care, în majoritatea cazurilor, este mult mai mică decât cea a acțiunilor), ci și din cauza ciclicității și a perioadelor de expansiune și depreciere a pieței.

ETF-urile pot fi o opțiune de investiții potrivită pentru investitorii începători. Desigur, acest lucru nu înseamnă că investiția în acestea necesită o pregătire în ceea ce privește conținutul sau dobândirea de cunoștințe. Totodată, nu înseamnă că ETF-urile sunt complet sigure și garantează profituri - acest lucru este întotdeauna imposibil. Nivelul de incertitudine pe piețele financiare este întotdeauna ridicat.

- Cu toate acestea, astfel de fonduri oferă o modalitate intuitivă, ușoară și ieftină de a obține expunere la indici precum Nasdaq 100, S&P 500, obligațiuni, aur, argint, petrol sau gaze naturale.

- ETF-urile tind să fie mai puțin riscante decât investițiile în acțiuni individuale. Volatilitatea, precum și performanța unui anumit ETF depind în întregime de activele pe care le deține.

- Cu toate acestea, investitorii începători ar trebui să țină cont întotdeauna de cunoștințele și capacitatea de a evalua psihologia pieței și de a o pune în practică aceste informații.

- ETF-urile tind să aibă un nivel de risc mai scăzut decât acțiunile datorită numărului mare de active incluse într-un portofoliu. Diversificarea ajută la reducerea volatilității și face ca un portofoliu să fie mai rezistent la evenimente aleatorii, negative sau asociate cu acțiunile unei companii specifice.

- Totuși, ca regulă generală, volatilitatea nu este singura măsură a riscului și este pusă la îndoială de mulți analiști. Cu toate acestea, este important să se analizeze portofoliul unui anumit fond înainte de a investi.

Unele ETF-uri pot crea o capcană prin acumularea unor active nepotrivite, de exemplu acțiuni ale unor companii slabe sau supraevaluate.

- De asemenea, în funcție de ce active deține un ETF, acesta poate fi mai mult sau mai puțin rezistent, de exemplu, la o recesiune.

- În perioadele dificile pentru piețele bursiere, performanța activelor riscante este de obicei slabă în raport cu dolarul și cu randamentele în creștere ale obligațiunilor (rata fără risc este mai mare).

- ETF-urile, de asemenea, se pot strădui să se "protejeze" împotriva diferitelor tipuri de crize sau de recesiuni economice.

Există mii de ETF-uri, de obicei axate pe cumpărarea de acțiuni dintr-un anumit sector (de exemplu, tehnologie, bănci sau produse farmaceutice), care urmăresc indici bursieri (S&P 500, Nasdaq 100, FTSE, DAX etc.) și valute, obligațiuni sau metale prețioase precum aurul sau argintul.

Este adevărat că ETF-urile au unele lucruri în comun cu acțiunile. De exemplu, acestea sunt tranzacționate pe burse publice, astfel încât orarele de tranzacționare pot fi aceleași. De asemenea, "procesul de investiție" în ETF-uri este, din punct de vedere tehnic, același. Dar cu siguranță nu este aceeași "investiție".

În primul rând, ETF-urile îți pot oferi o expunere directă la fonduri de investiții specifice, cum ar fi S&P 500 sau Nasdaq 100. Dacă ai ales acțiuni care reflectă Nasdaq 100, va trebui să cumperi acțiuni la 100 de companii și să urmărești modificările din interiorul indicelui. ETF-urile îți pot oferi expunere nu numai la piața bursieră. Poți, astfel, urmări prețurile materiilor prime, obligațiunile sau piețele emergente, unde expunerea pe acestea este încă problematică în multe țări dezvoltate.

Cum să investești în obligațiuni: Strategii pentru venituri pasive

ETF-uri din sfera inteligenței artificiale - Investiții inteligente în AI

Gestionarea riscului - informații esențiale pentru investitorii pe termen lung

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."