Shrnutí:

-

Výsledková sezóna začíná v pátek 12. října

-

Zisky pro celý index S&P 500 (US500) by dle odhadů měly meziročně vzrůst o 19,2 %

-

Tempo růstu výnosů by měl zůstat za uplynulými čtvrtletími

-

Výrazné zlepšení finančních ukazatelů by díky vyšším cenám ropy mělo čekat ropné společnosti

-

Poslední společností z indexu Dow Jones (US30), která bude reportovat své výsledky, je Walmart (WMT.US)

S koncem třetího čtvrtletí roku 2018 se investoři připravují na start výsledkové sezóny. Jako vždy příjdou mezi prvními na řadu velké banky. Prvních výsledků z bankovního sektoru se dočkáme už v pátek 12. října. Očekávání jsou opět nastavena vysoko a my si můžeme být jisti, že v následujícím měsíci až dvou si budeme užívat divokých cenových pohybů.

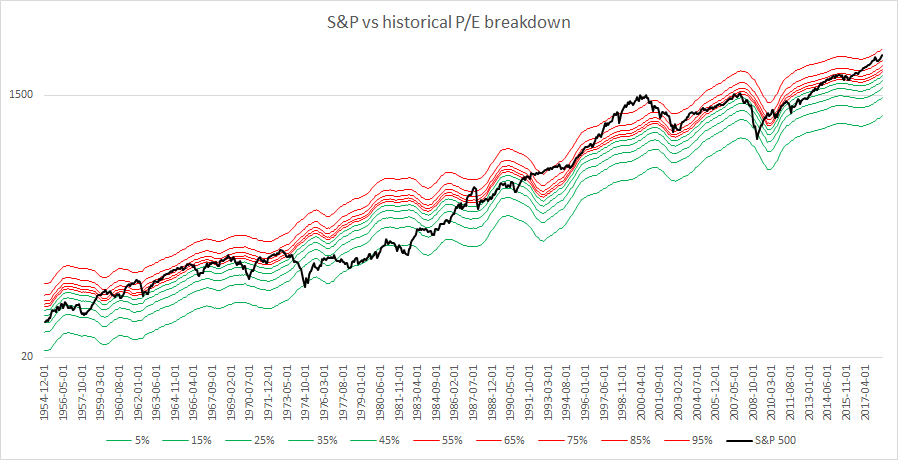

V porovnání s předchozími dekádami se zdá být ocenění akcií indexu S&P 500 vysoké. Každá zelená nebo červená linie na grafu výše ukazuje percentil všech měsíčních pozorování P/E akcií indexu S&P 500 vynásobený dvanáctiměsíčním pohyblivým EPS v daném měsící (například 5 % křivka odkazuje na pátý percentil PE vynásobený dvanáctiměsíčním pohyblivým EPS) Zdroj: Bloomberg, XTB Research

V porovnání s předchozími dekádami se zdá být ocenění akcií indexu S&P 500 vysoké. Každá zelená nebo červená linie na grafu výše ukazuje percentil všech měsíčních pozorování P/E akcií indexu S&P 500 vynásobený dvanáctiměsíčním pohyblivým EPS v daném měsící (například 5 % křivka odkazuje na pátý percentil PE vynásobený dvanáctiměsíčním pohyblivým EPS) Zdroj: Bloomberg, XTB Research

Nejnovější odhady zisků indexu S&P 500 ukazují na agregovaný meziroční růst o 19,2 % ve třetím kvartálu. Je také nutné zmínit, že průměrné odhady byly v posledních pěti letech o 3,5 procentního bodu pod reálnými výsledky. Pokud bychom vycházeli z tohoto přepokladu, tak už třetí čtvrtletí v řadě by zisky společností z indexu S&P 500 rostly meziročně o více než pětinu. Zároveň by se jednalo o třetí nejvyšší růst od třetího kvartálu 2010 ( po prvním a druhém kvartálu tohoto roku). Pokud vezmeme v úvahu, že před rokem ještě v USA nebyl v účinnosti současný daňový systém (který je k firmám výhodnější), tak potenciál překvapení ještě dále vzroste. Pokud jde o výnosy celého indexu, tak ty by měly vzrůst meziročně o 7,3 %. V druhém kvartálu dosáhl růst výnosů 9,7 %.

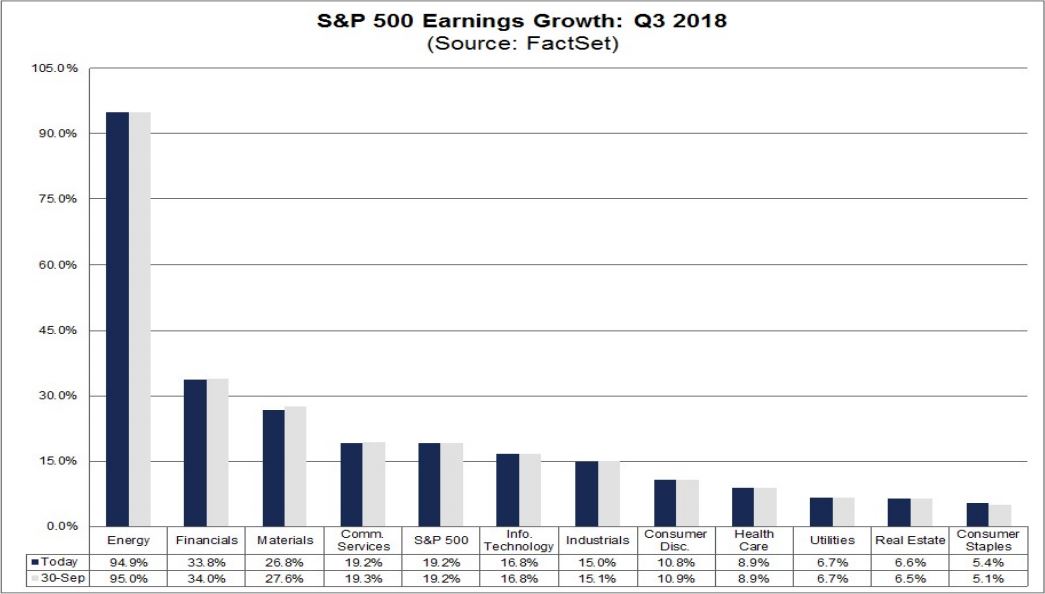

Odhadované zisky společností - sektory ("Today" - k 5. říjnu) Zdroj: FactSet

Odhadované zisky společností - sektory ("Today" - k 5. říjnu) Zdroj: FactSet

Ještě předtím, než se dostaneme k jednotlivým sektorům, je třeba zmínit, že analytici v průběhu čtvrtletí postupně upravovali své odhady směrem dolů. Na konci druhého kvartálu (30. června) očekávaji analytici růst zisků meziročně o 20,4 % ve druhém kvartálu. Jak už jsme zmínili v předchozím odstavci, současný odhad pro aktuální kvartál je 19,2 %. Očekává se, že sektor energií vykáže vyšší než pouze průměrný zisk. To je způsobeno hlavně vyššími cenami ropy (průměrná cena je o 40 % výše, než byly ve třetím kvartálu 2017). Společnosti které se zaměřují na hledání nových zdrojů ropy a těžaři by měli přinést výrazný růst výnosů (3532 % y/y ). Naopak rafinérie by mohly růst pouze o 8 %. Mimo to, finanční a těžební sektory by mohly vykázat dvojciferné růsty zisků v čele s pojišťovnami (o 158 % y/y) a dále pak s těžaři (o 52 % y/y). Spotřebitelský sektor by měl přinést nejnižší volatilitu výsledků, ale je třeba zmínit, že společnosti z tohoto sektoru vykázaly relativně nejvyšší pozitivní revizi výsledků oproti konci čtvrtletí.

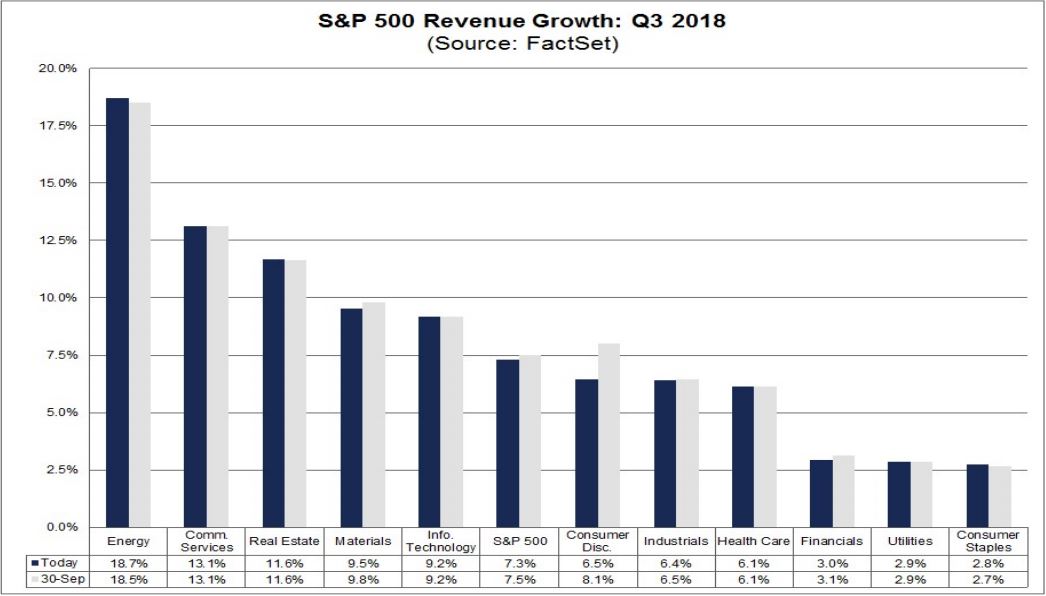

Odhadované výnosy po jednotlivých sektorech ("Today" - k 5. říjnu) Zdroj: FactSet

Odhadované výnosy po jednotlivých sektorech ("Today" - k 5. říjnu) Zdroj: FactSet

Pokud se podíváme na odhadované výnosy po jednotlivých sektorech, je zřetelné, že situace je velmi podobná oblasti zisku. Sektor energií v čele se společnostmi těžící ropu by měl podat lepší výkon než ostatní sektory. Naopak rafinérie by měly vykázat nejnižší meziroční přírůstek. Na grafu výše je zřetelné, že Finanční sektor patří mezi nejhorší odvětví co se týká růstu výnosů (na rozdíl od zisku). To napovídá, že silný růst ziskovosti je tažen vyššími úrokovými sazbami více než expanzí businessu. Mimo to zůstává v platnosti, že finanční společnosti patří mezi největší příjemce výhod plynoucích z daňové reformy schválené na konci minulého roku v USA. Například banky mají zpravidla vyšší efektivní daňové sazby než další sektory, a proto v současnosti nejvíce profitují z daňových úlev.

Zrovna když US500 (S&P 500 futures) překonal historicky nejvyšší úrovně, tak byl býčí trend brutálně zastaven rychlým růstem úrokových sazeb. Následoval pokles z oblasti okolo 2945 bodů do zóny breakoutu v blízkosti 2880 bodů. Všimněme si, že spodní hranice cenového kanálu do určité míry koliduje s rostoucí trendovou čárou ( modrá linie na grafu výše), a tak by medvědi mohli mít větší problém s jejím překonáním. Nadcházející výsledková sezóna bude pro další vývoj indexu klíčová.

Zrovna když US500 (S&P 500 futures) překonal historicky nejvyšší úrovně, tak byl býčí trend brutálně zastaven rychlým růstem úrokových sazeb. Následoval pokles z oblasti okolo 2945 bodů do zóny breakoutu v blízkosti 2880 bodů. Všimněme si, že spodní hranice cenového kanálu do určité míry koliduje s rostoucí trendovou čárou ( modrá linie na grafu výše), a tak by medvědi mohli mít větší problém s jejím překonáním. Nadcházející výsledková sezóna bude pro další vývoj indexu klíčová.

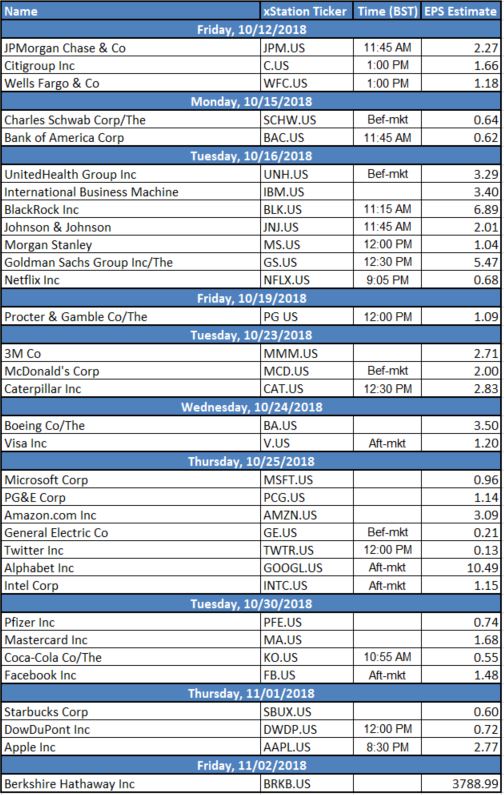

Některé americké banky včetně JPMorgan (JPM.US) a Citigroup (C.US) budou reportovat své výsledky v pátek (12. října) jako jedny z prvních společností indexu S&P 500. Většina akcií společností z indexu Dow Jones (US30) budou své výsledky reportovat v prvních třech týdnech sezóny. Walmart (WMT.US) bude 15. listopadu poslední reportovanou akcií z Dow Jones a do té doby bude mít zároveň zveřejněno své výsledky 94 % společností z indexu S&P 500 .

Kalendář

Vybrané hlavní americké společnosti zveřejňují své výsledky během prvních třech týdnů výsledkové sezóny, Zdroj: Bloomberg, XTB Research

Vybrané hlavní americké společnosti zveřejňují své výsledky během prvních třech týdnů výsledkové sezóny, Zdroj: Bloomberg, XTB Research

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.