Arista Networks publicará sus resultados del tercer trimestre de 2025 tras la sesión de hoy, y las expectativas son altas. La fuerte demanda de soluciones de red para infraestructura de inteligencia artificial (IA) y centros de datos hiperescalables impulsa el dinámico crecimiento de los ingresos de la compañía. Arista es reconocida como un actor clave en el suministro de tecnologías de red avanzadas, lo que le permite mantener una posición de liderazgo en el sector de redes para IA.

Datos Financieros Clave

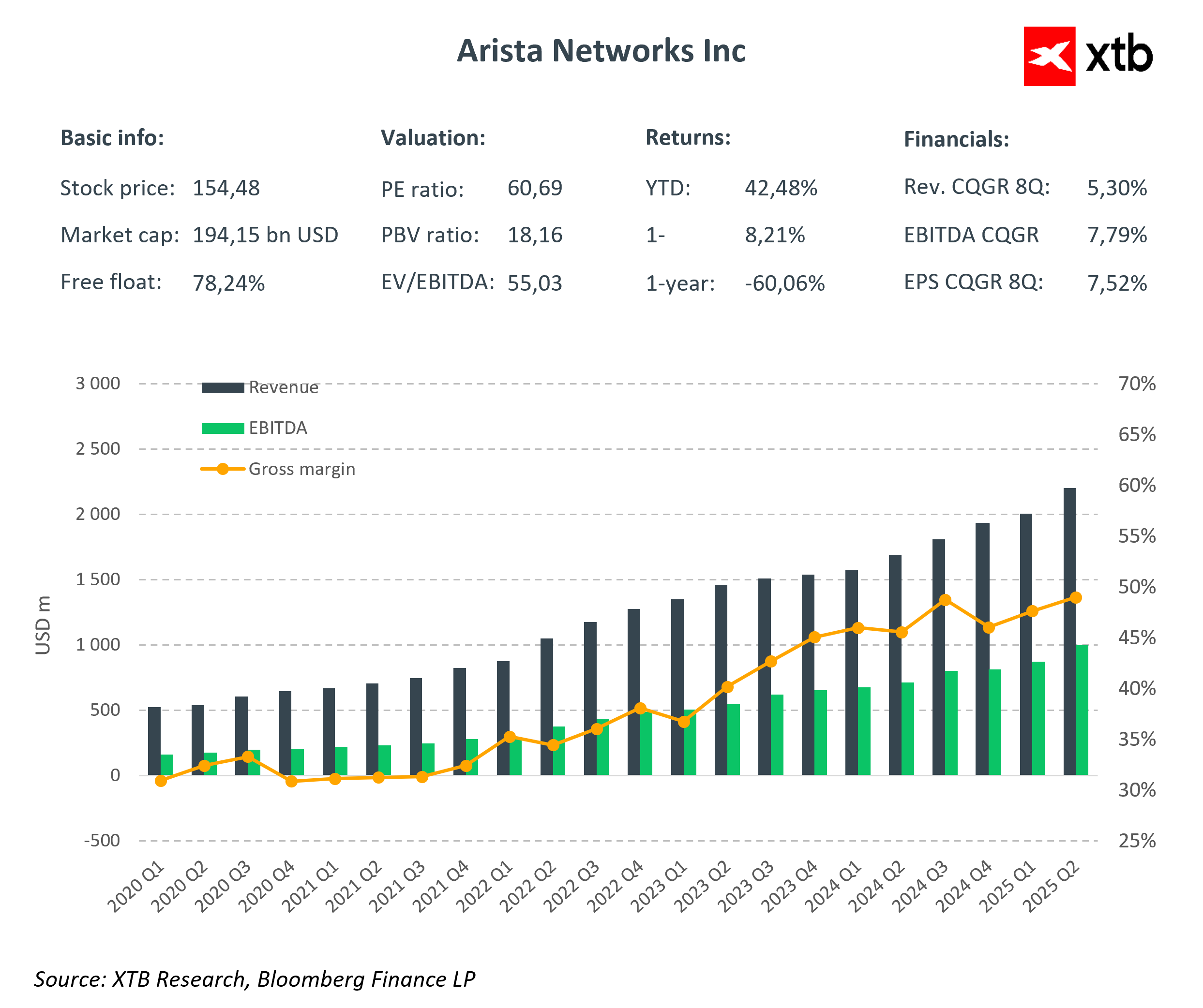

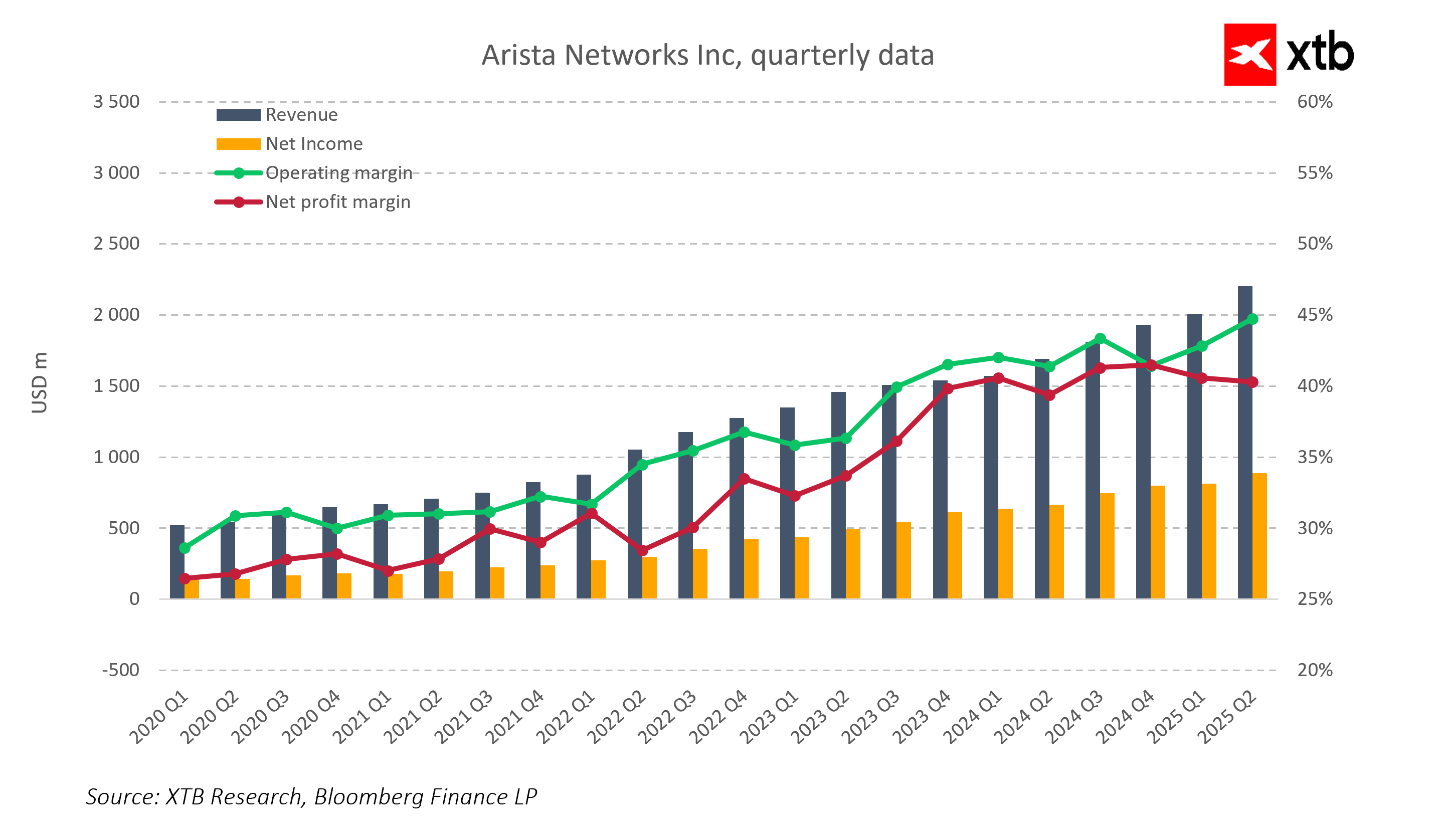

El consenso del mercado indica que los resultados del tercer trimestre de 2025 de Arista Networks deberían reflejar un crecimiento sólido y sostenido de los ingresos, junto con una alta rentabilidad.

-

Ingresos del 3T 2025: entre 2.280 y 2.330 millones de dólares, lo que representa un crecimiento interanual aproximado del 25%.

-

Ingresos por productos: alrededor de 1.900 millones de dólares.

-

Ingresos por servicios: aproximadamente 347 millones de dólares.

-

-

Beneficio por acción (BPA): aproximadamente 0,72 dólares, lo que representa un aumento superior al 13% interanual.

-

Margen bruto: estimado en 64,2%, ligeramente inferior al del trimestre anterior.

-

Margen operativo: alrededor del 47,5%, lo que confirma una rentabilidad sólida y constante.

Previsiones para el 4T 2025:

-

Ingresos: 2.330 millones de dólares

-

Margen bruto: 63,2%

La IA y los centros de datos como principales motores de crecimiento

El segmento de redes impulsadas por inteligencia artificial y los centros de datos de hiperescala representan actualmente las fuentes de ingresos más relevantes para Arista, con una contribución aproximada del 65% del total de ventas. La demanda de switches Ethernet de ultra alta velocidad, incluidos los de 100G, 400G y 800G, sigue creciendo. Las soluciones de Arista respaldan a clientes clave como Amazon, Google, Microsoft, Meta y Oracle, proporcionando infraestructura de IA a gran escala y alta fiabilidad. Las estimaciones apuntan a que los ingresos de Arista relacionados con la inteligencia artificial podrían alcanzar los 1.500 millones de dólares en 2025, y que el desarrollo de nuevas tecnologías de redes “scale-up” podría convertirse en una fuente de ingresos significativa a partir de 2027.

A pesar de las presiones sobre los costos y los desafíos en la cadena de suministro, Arista mantiene una de las rentabilidades más altas del sector. Los márgenes operativos se mantienen cerca del 47% y los flujos de efectivo provenientes de las operaciones son sólidos. Los ingresos por servicios aportan estabilidad financiera adicional y fortalecen las relaciones con los clientes, lo que permite a la empresa conservar su flexibilidad en un entorno competitivo.

Perspectivas y riesgos

A pesar de la fuerte demanda, la dirección de Arista no ha elevado su previsión para 2028 tras el Día del Inversor celebrado en septiembre. Los participantes del mercado estarán atentos a los comentarios del equipo directivo sobre los costos de los componentes ópticos, la presión sobre precios por parte de los proveedores de servicios en la nube (hyperscalers) y el potencial de expansión de márgenes en un entorno competitivo. Entre los principales riesgos se destacan la concentración de ingresos en unos pocos clientes grandes y la naturaleza cíclica de las inversiones en el sector de centros de datos.

Evaluación del mercado

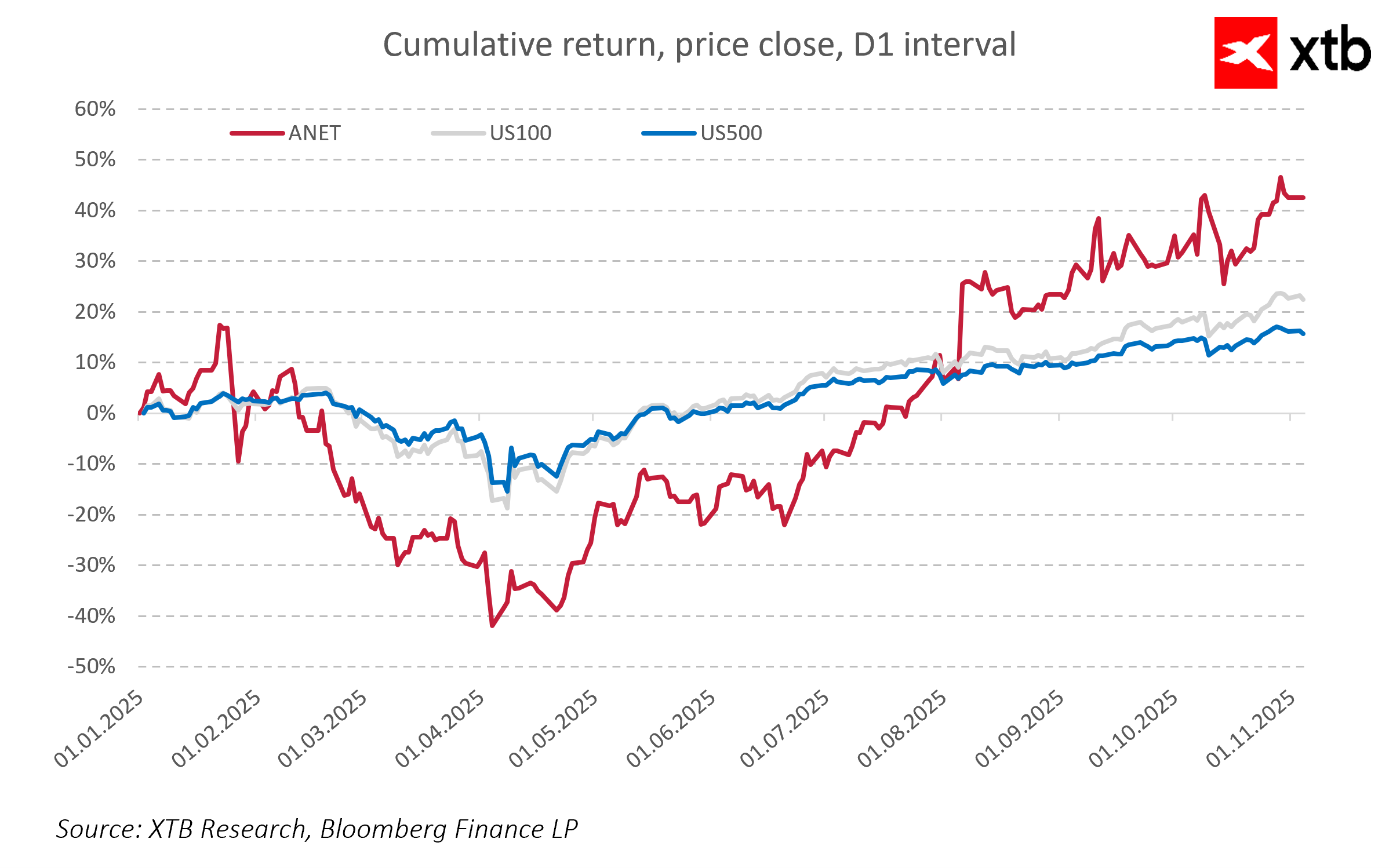

En los últimos 12 meses, el precio de las acciones de Arista Networks ha aumentado aproximadamente un 40%, reflejando las altas expectativas del mercado respecto a una expansión sostenida en el segmento de inteligencia artificial. Un factor clave que influirá en la reacción de los inversores tras los resultados será el tono de las proyecciones para los próximos trimestres y las tendencias de demanda en el área de redes impulsadas por IA.

Resumen

Arista Networks cierra el año con una sólida posición financiera, márgenes estables y una creciente presencia en el mercado de inteligencia artificial. La compañía continúa fortaleciendo su ventaja competitiva mediante tecnologías de red innovadoras, software avanzado y asociaciones con los principales proveedores de servicios en la nube (hyperscalers). Se espera que el informe trimestral de hoy confirme que Arista sigue siendo uno de los principales beneficiarios del crecimiento en infraestructura de IA y nube, manteniendo un potencial sólido para un mayor crecimiento de ingresos y expansión de márgenes en los próximos trimestres.

Wall Street intenta frenar las caídas

Terremoto en semiconductores: China amenaza el monopolio de ASML

Europa cae con fuerza y Wall Street se prepara para lo peor

Lufthansa sufre el golpe del crudo

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.