La compañía de distribución Logista (LOG.ES) ha publicado esta mañana sus resultados de su año fiscal 2023 que finalizaba el 30 de septiembre. Los resultados muestran una gran solidez de la compañía y un crecimiento de doble dígito en muchas de sus métricas.

La empresa ha conseguido aumentar los ingresos hasta los 12.428 millones de euros, un +8% más que el año anterior. Esto se ha producido gracias a que en Iberia (+19,5% de crecimiento) e Italia (+6,4% de crecimiento) han tenido un desempeño muy bueno. En el caso de Francia, los ingresos han caído un -0,5%, ingresando 18 millones de euros menos que en el 2022.

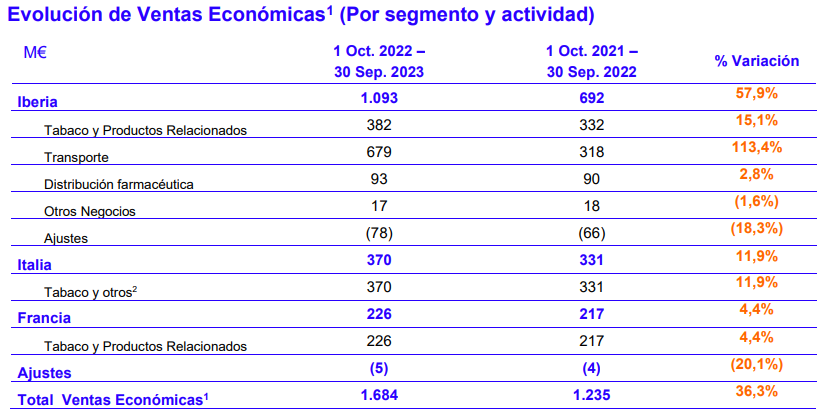

Otra métrica importante que nos índica la evolución del negocio de Logista son las Ventas Económicas, que es el margen bruto, pero que la compañía considera relevante puesto que es la cifra que realmente índica la evolución de las tarifas que el grupo carga a sus clientes. En este caso, el crecimiento ha sido muy bueno, con un 36,6% de aumento en el total de ventas económicas y principalmente impulsado por su negocio en Iberia (+57,9%)

Fuente: Informe de la compañía.

Cabe destacar el crecimiento de los Servicios de Transporte en Iberia, que se ha beneficiado de la incorporación de las adquisiciones realizadas recientemente y del transporte de larga distancia.

Otro hecho reseñable, es que la compañía consiguió en junio de 2023 el concurso para la gestión logística de la reserva estratégica de material sanitario y productos farmacéuticos para el Gobierno de España. La duración es solo de un año, pero existe la posibilidad de prórroga.

En cuanto a su beneficio contable, la empresa aumentó su beneficio neto en un 36,9%, alcanzando los 272 millones de euros. Su margen neto se mantiene estable, hasta alcanzar el 16,15% de las ventas económicas. Sin embargo, su flujo de caja libre se ha reducido de manera considerable hasta los 24 millones de euros frente a los 549 millones que reportó el año anterior. Esto se ha producido por una normalización de la variación del circulante (en 2022 se vio positivamente impactado) y un aumento de los gastos de mantenimiento.

En opinión de los analistas de XTB, la compañía demuestra con estos resultados la solidez de su modelo de negocio. La red logística de la empresa le hace uno de los operadores clave para la industria del tabaco y la distribución de productos esenciales para la industria farmacéutica, por lo que se espera que pueda seguir aumentando poco a poco sus tarifas, reflejando su ventaja competitiva y los grandes costes de cambios que tendrían sus clientes si quisieran buscar a una empresa sustituta.

El Ibex cae contra corriente mientras Wall Street se tambalea y el lujo francés brilla

Howmet Aerospace sube 10% tras resultados y alcanza 100.000 millones USD de capitalización bursátil

Apertura en EE.UU.: Cisco Systems cae 10% tras resultados

Acción de la semana: Datadog destaca mientras su negocio internacional acelera y gana peso en los ingresos.

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.