- AMD supera ampliamente las previsiones impulsado por la fuerte demanda de chips para IA y centros de datos.

- El segmento de data centers lidera el trimestre con un salto del 39%, consolidando a AMD como uno de los principales beneficiarios del boom de la inteligencia artificial.

- Las mejoras en márgenes muestran una eficiencia creciente.

- La guía para Q1 2026 apunta a más crecimiento, pero no alcanza las expectativas más optimistas del mercado.

- AMD supera ampliamente las previsiones impulsado por la fuerte demanda de chips para IA y centros de datos.

- El segmento de data centers lidera el trimestre con un salto del 39%, consolidando a AMD como uno de los principales beneficiarios del boom de la inteligencia artificial.

- Las mejoras en márgenes muestran una eficiencia creciente.

- La guía para Q1 2026 apunta a más crecimiento, pero no alcanza las expectativas más optimistas del mercado.

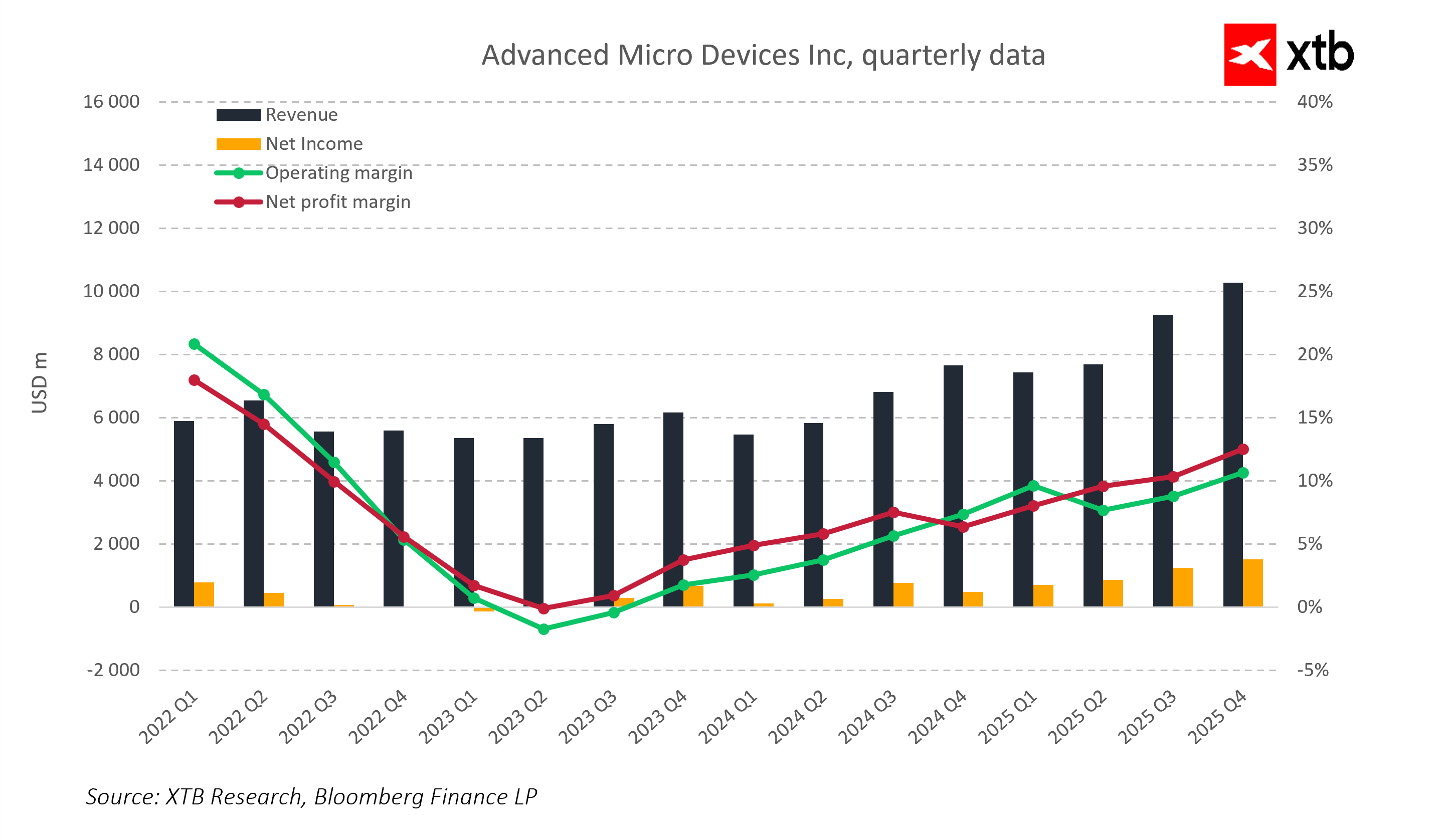

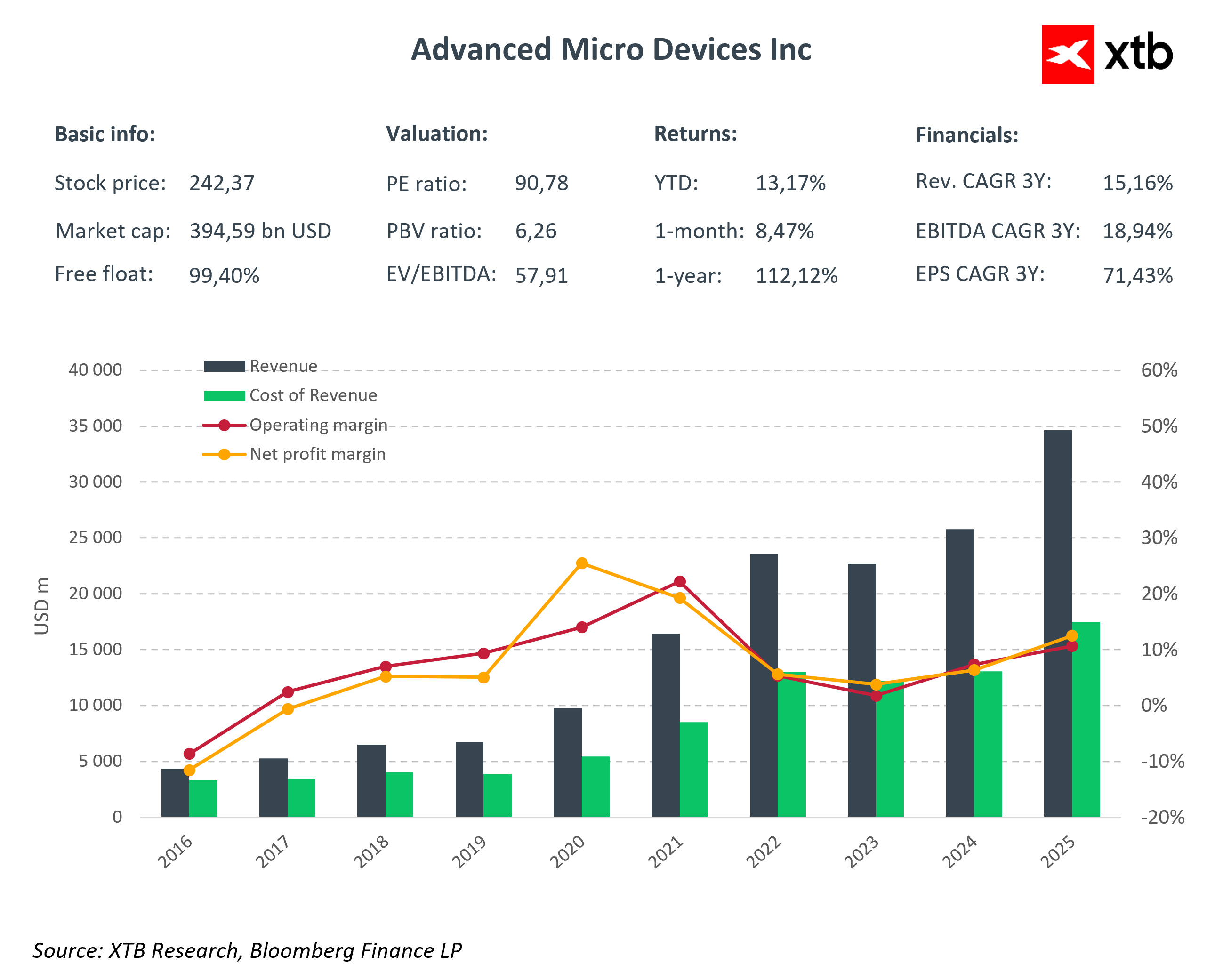

AMD presentó ayer sus resultados del cuarto trimestre, un informe con el que no solo superó las expectativas de los analistas, sino que también demostró que sus chips se encuentran entre los mejores del mundo en rendimiento e innovación. La compañía cerró el último trimestre del año con unos ingresos récord superiores a 10.270 millones de dólares, un 34% más que en el ejercicio anterior, logrando batir la expectativa de los 9.650 millones esperados por el consenso. El beneficio por acción (EPS) ajustado alcanzó 1,53 dólares, frente a los 1,32 previstos, lo que demuestra que la empresa no solo crece rápidamente, sino que también mantiene una sólida rentabilidad mientras expande su negocio.

Estos resultados confirman que los procesadores EPYC y Ryzen, así como los aceleradores de IA de AMD, están entre los mejores del mercado. Los productos de la compañía están atrayendo una demanda creciente tanto en el sector de la informática personal como en los centros de datos impulsados por IA, lo que demuestra que AMD combina de forma eficaz innovación y eficiencia operativa y la consolida como un actor clave en el mercado global de semiconductores.

Los resultados trimestrales indican que AMD cierra el año con un fuerte impulso. La dirección destaca que el crecimiento de ingresos y márgenes está siendo impulsado por la expansión del segmento de IA, el aumento de ventas en computación de alto rendimiento y gaming y la creciente escala de operaciones en centros de datos. Aunque el mercado esperaba una previsión aún más elevada, AMD muestra que sigue viendo un potencial significativo de crecimiento, enviando una señal clara a los inversores de que continúa siendo uno de los principales beneficiarios del boom global de la inteligencia artificial.

Un trimestre histórico: así crecen los ingresos y márgenes de AMD

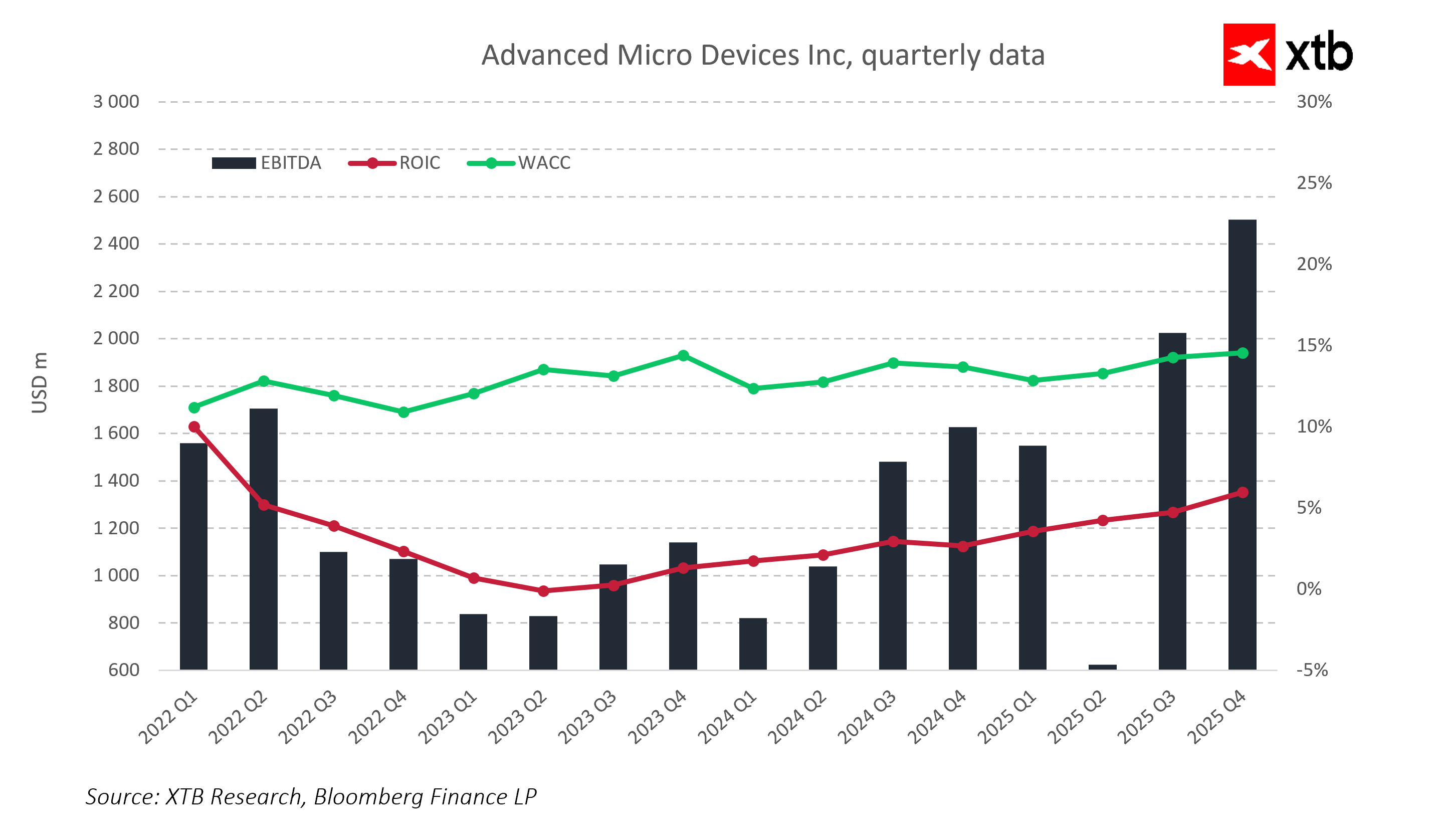

Aunque los márgenes de AMD están aumentando, reflejando una mayor eficiencia operativa, siguen siendo relativamente moderados. Un desafío clave para la compañía será elevarlos de forma significativa, lo que podría reforzar sustancialmente la rentabilidad y el valor para los accionistas.

Resultados financieros clave de AMD

- Segmento Data Center: 5.380 millones dólares (+39% interanual)

- Segmento PC y portátiles: 3.100 millones dólares (+34% interanual)

- Segmento Gaming: 843 millones dólares (+50% interanual)

El fuerte crecimiento de ingresos y beneficios demuestra que los productos de AMD están registrando una demanda creciente tanto en PCs tradicionales como en centros de datos impulsados por IA. El margen bruto ajustado alcanzó el 57% (vs. 54% un año antes) y el margen operativo fue del 28% (vs. 26% un año antes), reflejando una sólida eficiencia de costes y la capacidad de mantener rentabilidad mientras gana cuota de mercado.

Otros datos financieros

- Ingresos consolidados: 10.270 millones USD (+34% interanual)

- Beneficio operativo: 2.850 millones USD (+41% interanual)

- EPS ajustado: 1,53 USD (+40% interanual)

- CapEx: 222 millones USD (+6,7% interanual)

- Gasto en I+D: 2.330 millones USD (+36% interanual)

Pronósticos para 2026

- Ingresos: 9.500–10.100 millones dólares

- Margen bruto: alrededor del 55%

- Continuación de inversiones en I+D y desarrollo de chips de IA

¿Cómo se han comportado los segmentos de negocio de AMD?

-

Centros de datos. La creciente demanda de aceleradores de IA y procesadores EPYC impulsó un aumento del 39% en los ingresos hasta 5.380 millones USD, muy por encima de los 4.970 millones esperados. AMD está ganando cuota en el mercado de aceleradores de IA, aunque aún va por detrás del líder NVIDIA.

-

PCs y portátiles. El segmento alcanzó 3.100 millones USD (+34% interanual). Los productos Ryzen mantienen una posición sólida en el mercado de PCs personales y empresariales, generando ingresos estables con márgenes en mejora.

-

Gaming. Los ingresos del segmento gaming fueron de 843 millones USD (+50% interanual). Aunque ligeramente por debajo de los 855,3 millones esperados, la tendencia muestra que los chips gráficos de AMD siguen siendo atractivos para gamers y fabricantes de consolas.

Los datos financieros de AMD también reflejan un aumento en la generación de caja y una mejora en el retorno sobre el capital invertido (ROIC). El coste medio ponderado de capital (WACC) se mantiene estable, lo que indica una gestión financiera eficaz en un periodo de fuerte expansión.

Perspectivas y previsiones de AMD

Para el primer trimestre de 2026, AMD espera ingresos entre 9.500 y 10.100 millones dólares, lo que supone un crecimiento interanual de doble dígito. El margen bruto se proyecta en torno al 55%, con un CapEx previsto de 222 millones dólares.

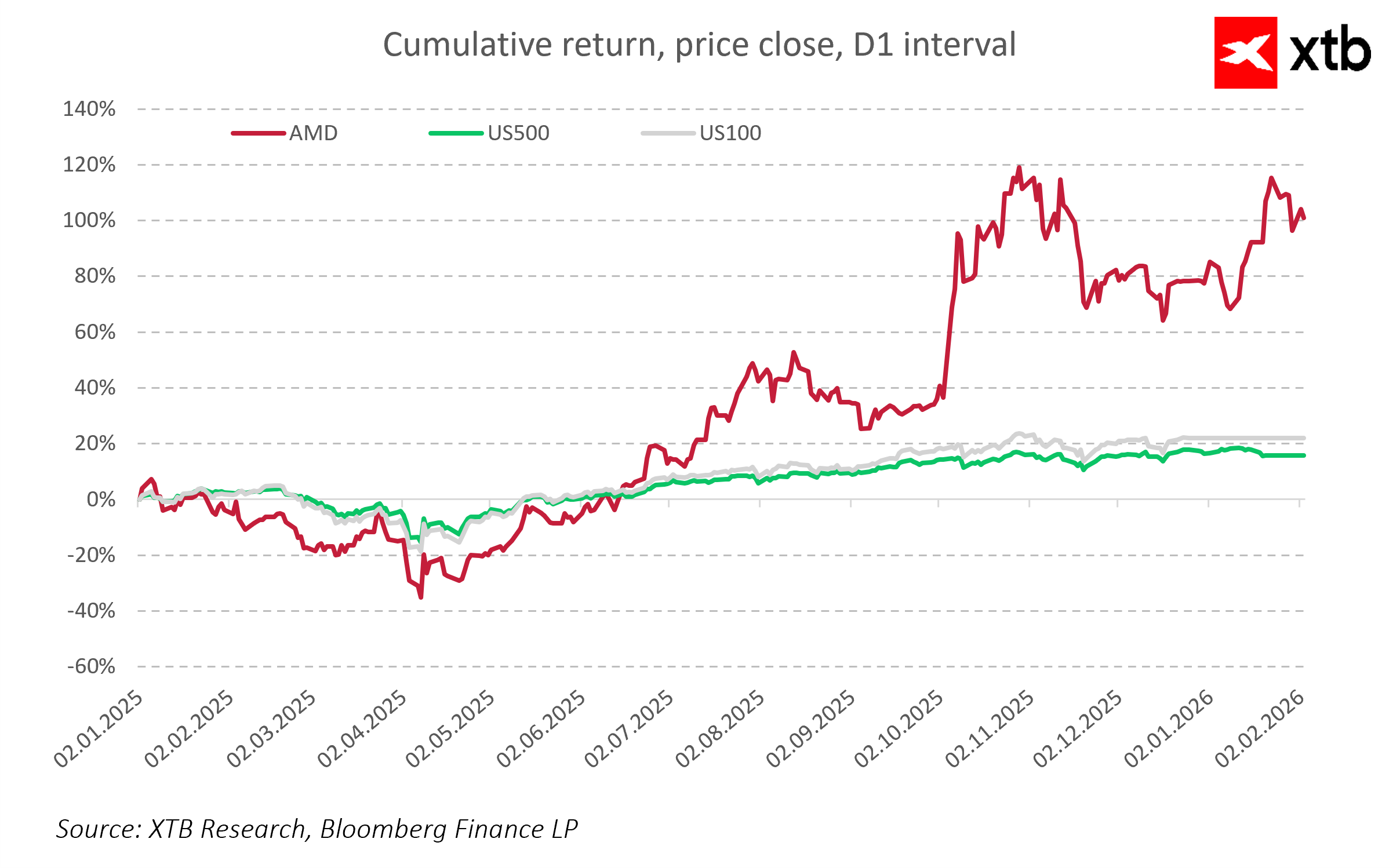

Aunque la previsión supera el consenso (9.390 millones dólares), no alcanzó las expectativas más agresivas del mercado, lo que provocó una caída inicial en las acciones de AMD y evidenció la sensibilidad de las compañías con múltiplos elevados ante cualquier desviación.

La dirección subraya que AMD está plenamente preparada para seguir expandiéndose en chips de IA y computación de alto rendimiento. Los nuevos procesadores EPYC y los aceleradores MI325 previstos para la segunda mitad del año deberían impulsar las ventas en centros de datos y fortalecer el crecimiento en mercados clave, incluido China.

Perspectivas a largo plazo: IA, HPC y chips de nueva generación como motores de crecimiento

Los resultados récord del Q4 2025 confirman que AMD está creciendo a un ritmo impresionante y que sus productos se encuentran entre los mejores del mercado. El crecimiento de ingresos y beneficios superó las expectativas, y la guía para el próximo trimestre muestra que la dirección ve un potencial significativo para seguir avanzando.

Sin embargo, el mercado sigue siendo muy sensible a las valoraciones elevadas. El alto PER de AMD implica expectativas casi perfectas, y cualquier dato “bueno pero no excelente” puede provocar correcciones a corto plazo. La caída de la acción tras los resultados demuestra que los inversores reaccionan no solo a las cifras, sino también a si la compañía cumple el ritmo de crecimiento esperado.

A largo plazo, los fundamentales de AMD siguen siendo muy sólidos:

-

expansión en IA, HPC y centros de datos,

-

mantenimiento de márgenes elevados,

-

inversión en procesadores y aceleradores de nueva generación.

Todo ello sugiere que la acción tiene potencial para seguir subiendo, y que la volatilidad actual es más una corrección técnica que un problema estructural.

El futuro ya no está en el software: esta es la nueva apuesta tecnológica en bolsa

El sector más prometedor junto a la IA: ¿qué pasa con D‑Wave?

Europa toma impulso: resultados al alza y clima global más constructivo

▶️¡Nadie está hablando de ESTO tras los resultados de Nvidia!

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.