Dnešní klíčové údaje z americké ekonomiky: údaje o inflaci v USA - index spotřebitelských cen (CPI)! Očekává se mírné oživení hlavní inflace, a to především v důsledku odeznívajícího efektu srovnávací základny. Z pohledu Fedu však bude klíčová jádrová inflace. Dnešní údaj poskytne trochu více jistoty ohledně případného zářijového rozhodnutí o úrokových sazbách. Jaká jsou očekávání ohledně dnešních údajů? Jak by mohl reagovat měnový pár EURUSD?

-

Tržní konsenzus předpokládá zvýšení inflace na 3,3 % r/r s meziměsíčním nárůstem o 0,2 % m/m. Předtím za červen tyto údaje činily 3,0 % YoY, resp. 0,2 % MoM.

-

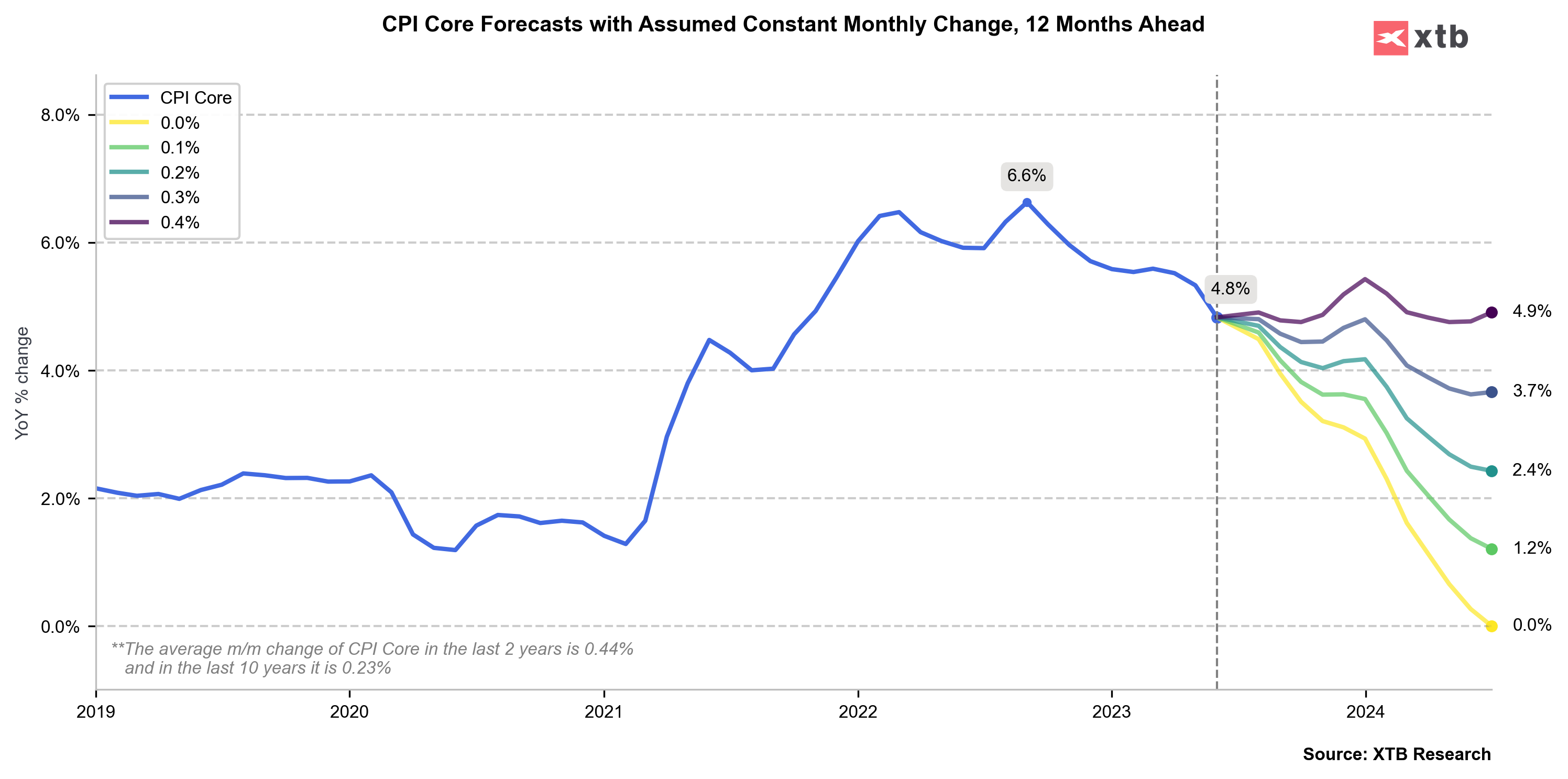

Jádrová inflace by měla dosáhnout 4,7 % r/r s meziměsíčním zvýšením o 0,2 % m/m. Předchozí údaje činily 4,8 % r/r a 0,2 % m/m.

-

Měsíční růst o 0,2 % odpovídá dlouhodobému inflačnímu cíli Federálního rezervního systému (2025). To zároveň představuje dlouhodobý průměrný měsíční růst inflace.

-

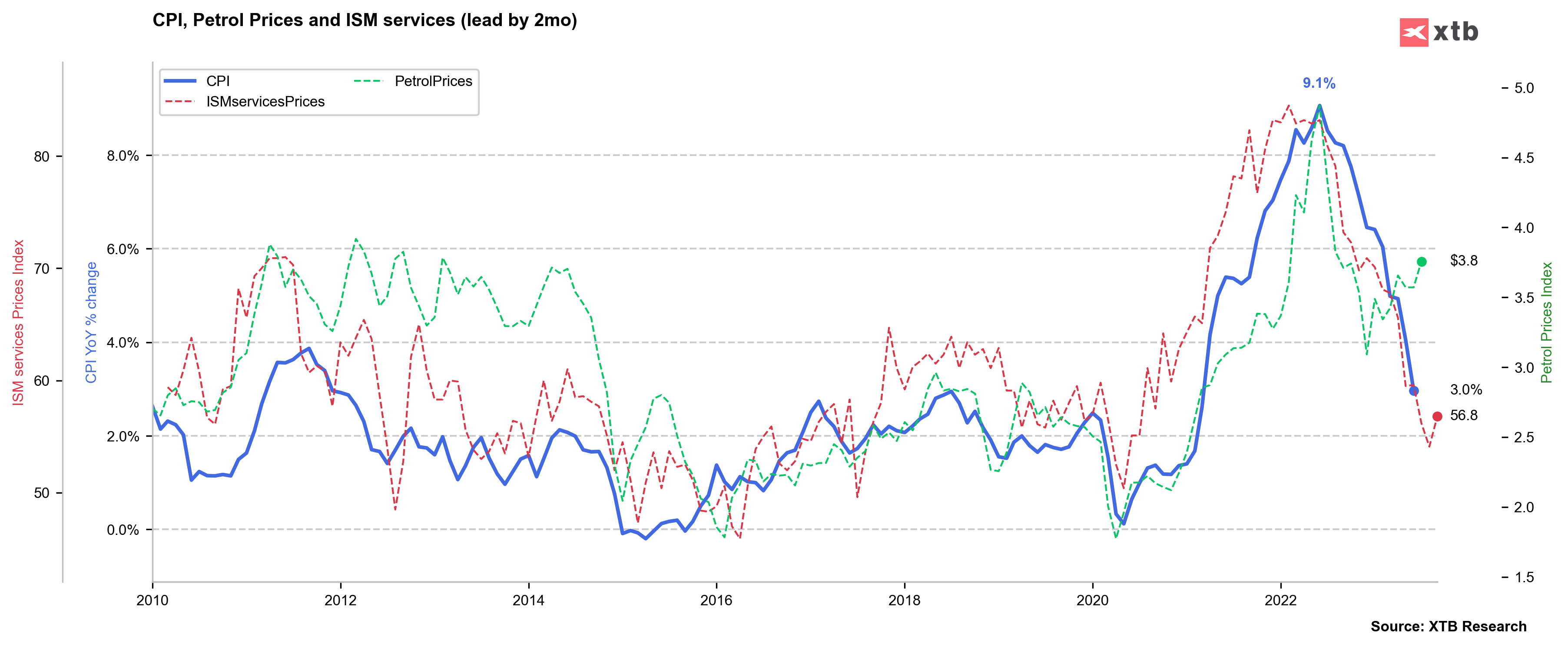

Na základě výrazného červencového zvýšení cen pohonných hmot by však mohlo dojít k rychlejšímu růstu měsíční inflace na 0,3 % m/m, jak uvádí agentura Bloomberg Economics. Vedle červencového zvýšení cen pohonných hmot o přibližně 7 % se v důsledku vlny veder prudce zvýšily účty za energie, což ovlivnilo náklady na elektřinu. Zvýšily se také ceny zemního plynu.

-

Podobná situace v oblasti nákladů na energie by mohla nastat i v srpnu. Podle agentury Bloomberg Economics by srpnové náklady na energie mohly k měsíční inflaci přidat 0,3 procentního bodu!

-

Na druhou stranu banka Goldman Sachs upozorňuje na výrazné zpomalení inflace související s ekvivalencí nájemného, cenami ojetých automobilů a inflací služeb nesouvisejících s bydlením.

Fed klade značný důraz na jádrovou inflaci. Chápou, že nedávné oživení cen energií je mimo jejich kontrolu. Proto i při případném oživení hlavního indexu spotřebitelských cen bude rozhodnutí Fedu záviset na jádrové inflaci. Pokud bude Fed v tomto ohledu pozorovat pokrok směrem ke svému cíli a nebude patrné odpoutání inflačních očekávání, mohl by letos ještě jednou zvýšit úrokové sazby, zejména pokud jádrová inflace zůstane stabilní a její měsíční přírůstek přesáhne 0,2 %.

Zatímco se všichni soustředí na prudký pokles hlavní inflace CPI, pozornost Fedu se zaměřuje na jádrovou inflaci. Výhled pro nadcházející měsíce se zdá být relativně příznivý. Při měsíčním růstu o zhruba 0,2 % bude jádrová inflace nadále klesat a teprve ke konci roku se mírně odrazí ode dna.

Na druhé straně hlavní inflace do značné míry ovlivňuje inflační očekávání spotřebitelů. Nedávné oživení cen energií by mohlo v následujících měsících situaci zkomplikovat a pokud ceny ropy a pohonných hmot zůstanou na současné úrovni nebo nad ní, může se situace do konce roku ještě zhoršit. To by mělo pozitivní dopad na meziroční příspěvek k inflaci.

Reakce trhu:

Trhy budou nepochybně zpočátku pečlivě zkoumat hlavní údaj. Vyšší údaj by mohl podpořit dolar a zároveň způsobit ústup kontraktů na Wall Street. Udržitelnost tohoto pohybu však bude záviset na vývoji jádrové inflace. V tomto aspektu je nepravděpodobné, že by došlo k překvapení. Vzhledem k očekávání jádrové inflace by se tak trh měl přiklonit k rizikovějšímu chování, odklonu od dolaru a opětovnému vstupu na akciový trh. Tento scénář by se nemusel naplnit, pokud jádrový index CPI vzroste o více než 0,2 % m/m nebo zůstane na úrovni 4,8 % r/r.

EURUSD:

Měnový pár EURUSD překonává klesající trendovou linii a znovu testuje hladinu 1,1000. Zóna krátkodobé rezistence se nachází kolem úrovně 1,1040. Pokud bude inflace nižší, než se očekávalo, zejména při poklesu jádrové inflace, jak se předpokládá, měl by se EURUSD pokusit prolomit hladinu 1,1050. Naopak pokud inflace překvapí silnějším růstem, mohl by EURUSD rychle klesnout pod 1,10 a zamířit k vzestupné trendové linii vytvořené po lokálních minimech z přelomu července a srpna. Zdroj: xStation5.

Podcast Dvě čísla Stroukal & Peterka: Venezuela z ráje peklem

BREAKING: US100 prudce roste po silnější než očekávané zprávě NFP z USA

🔴Živý komentář XTB: NFP jako hlavní faktor pro další vývoj sazeb a přecenění trhů

Koruna bude v letošním roce dále posilovat

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.