- ¿Qué hay detrás de los sólidos resultados empresariales?

- ¿La banca de inversión está marcando la dirección de los mercados?

- ¿Cuáles son los riesgos de una concentración excesiva de capital?

- ¿Qué hay detrás de los sólidos resultados empresariales?

- ¿La banca de inversión está marcando la dirección de los mercados?

- ¿Cuáles son los riesgos de una concentración excesiva de capital?

BlackRock, el conocido —y en ocasiones controvertido— gigante de la industria de inversión y gestión de activos, ha publicado sus resultados. Superar unas expectativas de los inversores que ya eran optimistas ha impulsado la valoración de la compañía hasta niveles cercanos a máximos históricos.

Sin embargo, los resultados de BlackRock en 2025 son algo más que un cierre de año exitoso para el mayor gestor de activos del mundo. Constituyen un punto de referencia clave para entender cómo está cambiando el centro de gravedad de los mercados financieros y de la economía: dónde se está concentrando el crecimiento, qué está impulsando el fuerte desempeño y por qué una parte creciente de la economía comienza a operar más bajo la lógica de los clientes de alto patrimonio que del mercado masivo.

BlackRock cerró el año con activos bajo gestión superiores a USD 14 billones. El beneficio por acción del cuarto trimestre de 2025 superó las expectativas del mercado en 5%, situándose en USD 13,16, mientras que los ingresos alcanzaron aproximadamente USD 7.000 millones, frente a previsiones de USD 6.750 millones.

Lo que a primera vista podría parecer un motivo de preocupación —una caída interanual de más del 30% en el ingreso neto— es, en realidad, una señal de crecimiento más que de deterioro operativo. La compañía se está beneficiando del auge de las fusiones y adquisiciones (M&A) y ha realizado múltiples compras de plataformas y firmas de inversión, lo que mejora sus perspectivas de crecimiento a largo plazo, aunque ejerce presión de corto plazo sobre la rentabilidad.

Lo más relevante, sin embargo, no son las cifras en sí mismas, sino su composición. Los ingresos récord de fondos, el rápido crecimiento del negocio de gestión patrimonial y la expansión de la oferta orientada a clientes individuales de alto patrimonio muestran que un modelo de negocio basado en escala, datos y acceso al capital está ganando una ventaja competitiva que resulta, en la práctica, muy difícil de replicar.

Destaca especialmente el giro del crecimiento hacia productos de mayor margen. Fondos de crédito privado, infraestructura de trading y estrategias activas comercializadas en formato de fondos permiten a BlackRock escapar parcialmente de la presión estructural de largo plazo para reducir comisiones en la gestión pasiva.

La banca de inversión supera a la banca comercial

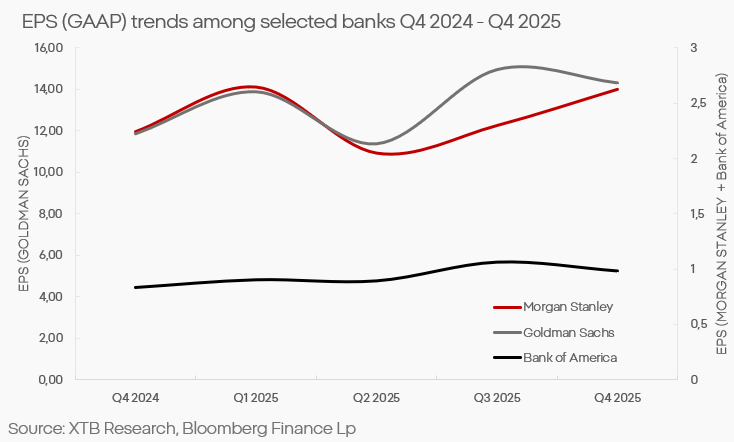

¿Dónde se observa con mayor claridad el giro sistémico en la economía y los mercados mencionado anteriormente? Tanto Goldman Sachs como Morgan Stanley han mostrado una resiliencia relativa en los últimos trimestres y, en algunos segmentos, un rebote evidente.

La banca de inversión, la gestión de activos y los servicios para clientes privados de alto patrimonio han tenido un desempeño superior al de la banca tradicional basada en depósitos y préstamos.

El contraste con la banca comercial es contundente. Los márgenes que hasta hace poco se beneficiaban de tasas de interés elevadas están comenzando a reducirse. Al mismo tiempo, el riesgo crediticio está aumentando de forma significativa entre los clientes con menor capacidad financiera. Estos factores implican que los bancos orientados al cliente masivo están quedando rezagados.

La banca de inversión, en cambio, opera en un entorno distinto. Sus ingresos dependen en mayor medida de la actividad de mercado, los servicios de asesoría, la emisión de valores y la gestión patrimonial. Los clientes de alto patrimonio y las instituciones se benefician del llamado “efecto riqueza”: las valoraciones de los activos se inflan, los márgenes corporativos aumentan y unas tasas de interés más bajas permiten realizar inversiones cada vez más grandes y con mayor nivel de riesgo.

Principales 6 empresas de mercados de capitales (capitalización de mercado), rendimiento promedio ~34% Fuente: xStation5

Top 6 compañías de financiación al consumo por capitalización bursátil, rentabilidad promedio: –28%. Fuente: xStation5

La divergencia sectorial en los resultados es consecuencia de un cambio cada vez más extremo y de una concentración de recursos en la economía. Una proporción creciente de los activos financieros está en manos de un grupo reducido de entidades y hogares. Este grupo no solo genera hoy la gran mayoría de la demanda de inversión, sino también, de forma creciente, la demanda de consumo, algo que ya se refleja en los resultados de empresas fuera del sector financiero.

La carrera por los clientes de alto patrimonio

Un ejemplo clásico es el sector aéreo. Durante años, las aerolíneas compitieron en precio y volumen; hoy están desplazando su modelo de negocio hacia la maximización del ingreso por pasajero. Los segmentos premium, los programas de fidelización y la venta de servicios adicionales determinan ahora la rentabilidad de flotas completas.

No todos los sectores, sin embargo, pueden adaptarse a esta lógica. El sector inmobiliario comercial depende de la actividad económica real y de la demanda empresarial. Los propietarios de edificios de oficinas están atrapados en una trampa macroeconómica marcada por el teletrabajo, recortes de empleo sin precedentes y deslocalización. El inmobiliario comercial sigue siendo un lastre para muchos bancos medianos y pequeños, lo que profundiza aún más la brecha entre los distintos actores del sector financiero.

El retail de bajo margen también tiene poco margen de maniobra para “seleccionar” clientes o subir precios sin perder volumen. Pese al repunte inflacionario —que permitió al sector aumentar no solo ingresos sino también márgenes—, esos márgenes resultaron ser temporales. Hoy, muchas compañías de este segmento enfrentan crecientes dificultades para entregar resultados sólidos.

Es precisamente en estos sectores donde la disonancia entre buenos datos macroeconómicos y un deterioro de la economía real se hace más evidente. Los índices financieros suben, mientras una parte significativa del tejido empresarial opera en condiciones de estancamiento o recesión.

Concentración de capital y riesgo sistémico

La acumulación estructural de capital conduce a una concentración que distorsiona cada vez más los indicadores macroeconómicos. El crecimiento de los activos financieros y de los beneficios de las instituciones que atienden a clientes de alto patrimonio no necesariamente se traduce en crecimiento económico amplio; con frecuencia, produce el efecto contrario.

Al mismo tiempo, la concentración de decisiones de inversión en manos de unos pocos actores globales eleva el riesgo sistémico a niveles preocupantes. Esto es especialmente relevante en un contexto en el que los mercados privados controlan una proporción cada vez mayor de los activos globales, presentan perfiles de riesgo más agresivos y operan bajo un marco regulatorio más laxo.

Un mercado a dos velocidades

Los resultados de BlackRock y de los bancos de inversión se han convertido en un barómetro del estado del sistema financiero y señalan la dirección hacia la que se mueven los mercados y la economía. El segmento más rico de la sociedad y los inversores institucionales han concentrado capital hasta un punto que incentiva la búsqueda de activos cada vez más exóticos, incrementa la tolerancia al riesgo y distorsiona la percepción del mismo.

Las compañías que no están dispuestas o no pueden pivotar hacia servicios de mayor margen orientados a clientes de alto patrimonio sufren una caída de la demanda y de la inversión, generando una espiral auto-reforzada. Al mismo tiempo, los datos distorsionados de consumo y demanda alimentan modelos económicos carentes de matices y empujan a los responsables de política monetaria a actuar con una desconexión creciente de la economía real, amplificando los riesgos del sistema.

💣 Giro inesperado en bolsa: el Ibex 35 lidera en Europa pese al caos en Asia

Apertura estadounidense: Wall Street impulsada por datos sólidos y cambio en el sentimiento del mercado

Adidas tropieza en 2026: previsiones débiles y presión externa golpean al gigante deportivo

¿Por qué las acciones de Moderna se disparan un 10%?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.