- Oracle apuesta a un crecimiento ambicioso en cloud e IA, pero lo hace asumiendo un nivel de apalancamiento que eleva de forma significativa el riesgo financiero. El éxito dependerá de una ejecución extremadamente disciplinada: si controla costos y deuda, el crecimiento puede sostenerse; si no, el balance podría convertirse en el principal obstáculo para la creación de valor.

- Oracle apuesta a un crecimiento ambicioso en cloud e IA, pero lo hace asumiendo un nivel de apalancamiento que eleva de forma significativa el riesgo financiero. El éxito dependerá de una ejecución extremadamente disciplinada: si controla costos y deuda, el crecimiento puede sostenerse; si no, el balance podría convertirse en el principal obstáculo para la creación de valor.

Financiamiento récord y su propósito

Oracle anunció planes para levantar financiamiento récord de hasta USD 50.000 millones en 2026, con el objetivo principal de expandir Oracle Cloud Infrastructure y acelerar proyectos de inteligencia artificial. Esta estrategia busca respaldar contratos con algunos de los mayores clientes tecnológicos globales, entre ellos AMD, Nvidia, Meta, OpenAI, TikTok y xAI.

La magnitud del plan es excepcional: entre 80–90% del capital se destinaría a la expansión de OCI, mientras que 10–20% financiaría iniciativas vinculadas a IA. A modo de referencia, los ingresos anuales de Oracle rondan los USD 50.000 millones, lo que implica levantar un monto cercano a un año completo de ventas para ejecutar esta hoja de ruta. En la práctica, el control del ritmo y la ejecución de la inversión será crítico para evitar sobrecostos y una mayor acumulación de deuda.

Condición financiera y carga de deuda

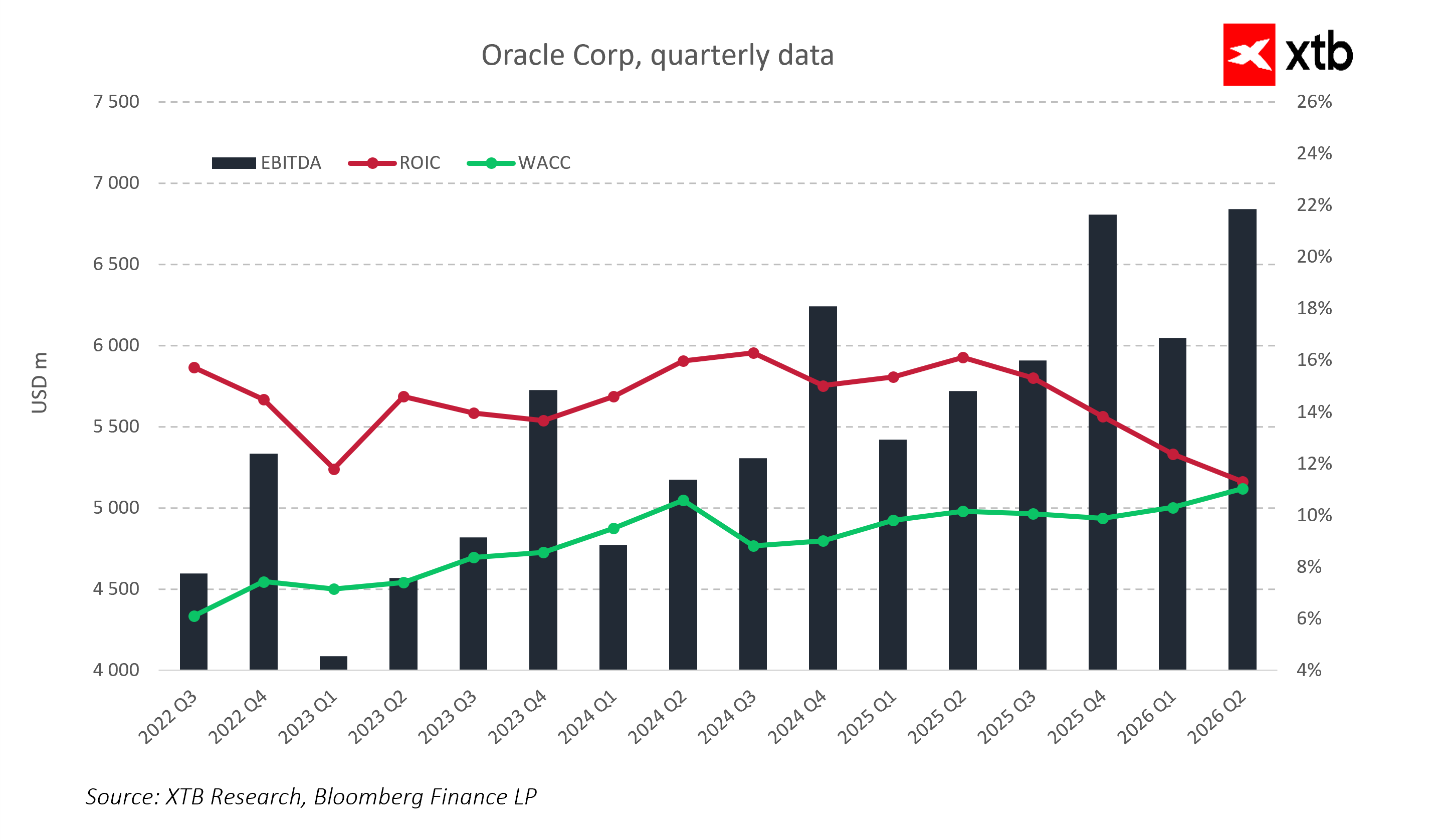

Los datos muestran un crecimiento sostenido del EBITDA, reflejando la mayor escala operativa. Sin embargo, el retorno sobre el capital invertido (ROIC) se ha ido acercando al costo promedio ponderado de capital (WACC), reduciendo el margen entre rentabilidad y costo de financiamiento. Esta convergencia aumenta la sensibilidad de Oracle a un mayor endeudamiento y a tasas de interés más altas, aun cuando el desempeño operativo mejore.

Oracle ya mantiene un nivel elevado de deuda, con costos de servicio cercanos a 4–5% anual sobre el total. Con una deuda total estimada entre USD 40.000 y 50.000 millones, los gastos financieros se ubican entre USD 1.600 y 2.500 millones por año. En este contexto, incluso con un crecimiento de ingresos del 15–20% anual, los márgenes netos podrían comprimirse de forma relevante.

Adicionalmente, la emisión de nuevas acciones por hasta USD 20.000 millones implica dilución para los accionistas actuales, con un impacto potencial de 15–20% en el corto plazo, antes de que el mercado internalice el valor de largo plazo de las inversiones. Oracle queda así en un delicado equilibrio entre la necesidad de capital y la presión sobre la rentabilidad.

Riesgo crediticio y estabilidad financiera

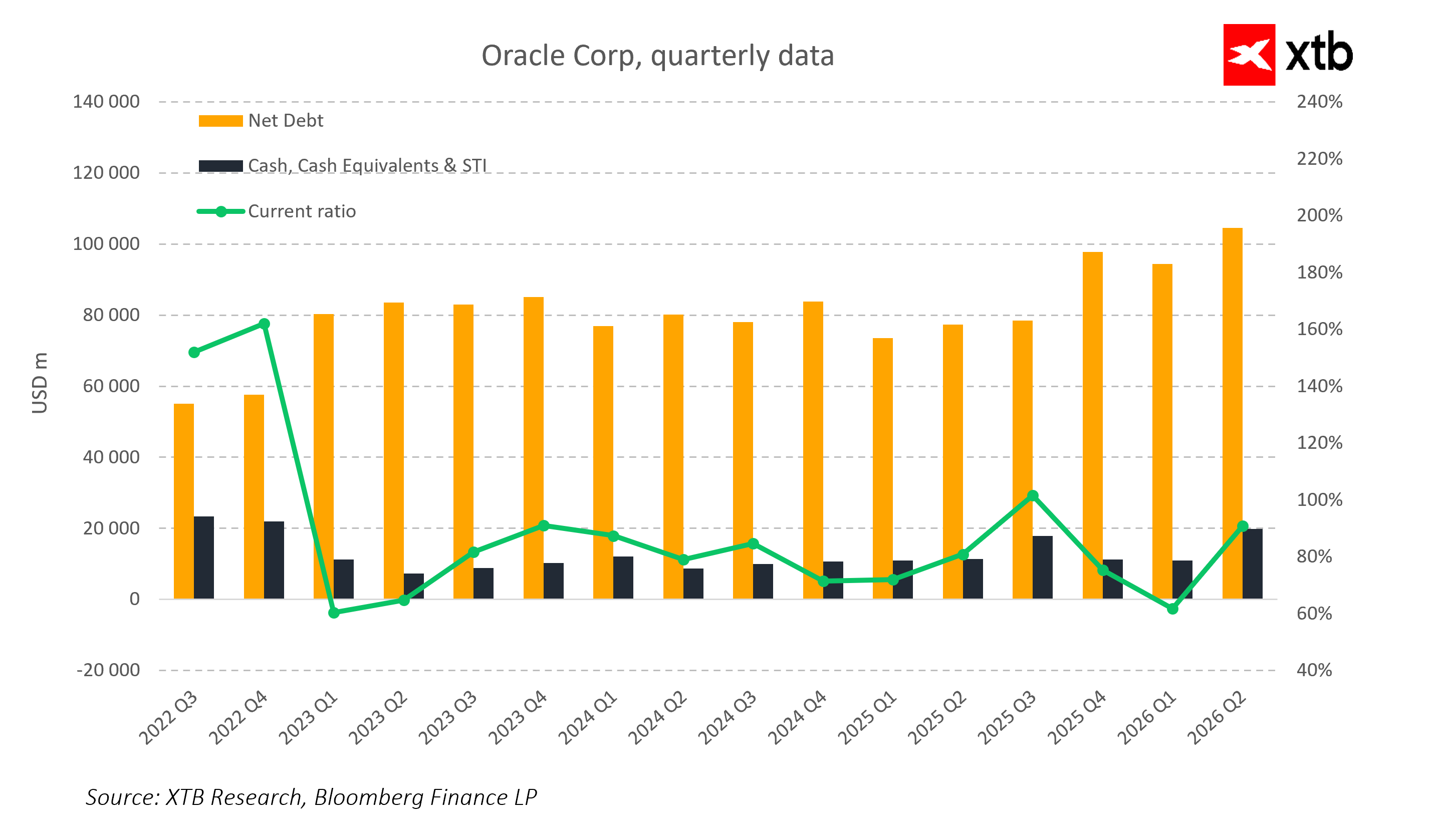

La estructura del balance muestra un aumento claro de la deuda neta, mientras que los niveles de caja se mantienen relativamente estables. El ratio corriente presenta volatilidad y en algunos períodos se aproxima al umbral inferior de confianza, lo que sugiere flexibilidad limitada de liquidez. Un mayor uso de deuda podría elevar de forma significativa el riesgo crediticio.

Fuente: Bloomberg

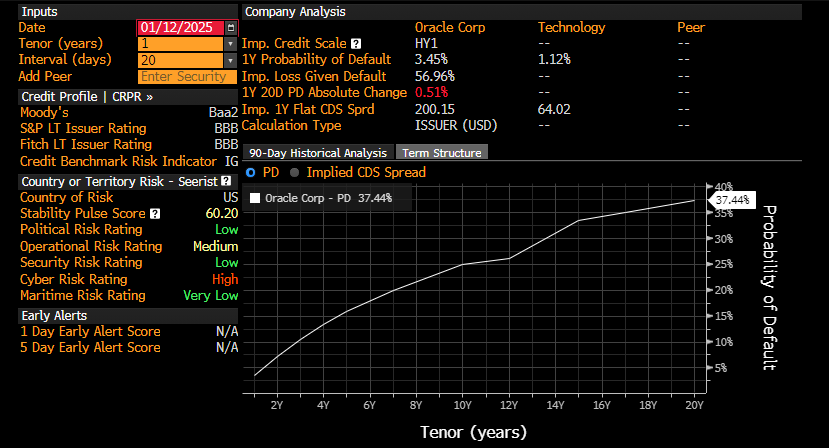

Las calificaciones actuales de Oracle (BBB / Baa2) la sitúan en el extremo inferior del grado de inversión. La probabilidad de incumplimiento a 20 años, estimada en torno a 37%, indica que el riesgo de estrés financiero aumenta de manera considerable si la deuda continúa creciendo.

El dilema estratégico: una trampa financiera

Oracle se enfrenta a un grave dilema estratégico. Si la empresa no aumenta la inversión, sus ingresos podrían disminuir entre un 10 % y un 15 % en los próximos 2 o 3 años debido a pérdidas de contratos y al deterioro de su competitividad.

Por el contrario, si Oracle opta por una expansión agresiva financiada con deuda, los costes del servicio de la deuda podrían absorber entre un 15 % y un 20 % de los ingresos anuales. En este escenario, a pesar del crecimiento anual de los ingresos del 15 % al 20 % impulsado por proyectos de IA y nube, el flujo de caja libre podría aumentar de forma insuficiente, lo que limitaría significativamente la capacidad de Oracle para realizar nuevas inversiones y reinvertir en el crecimiento.

Esto pone de manifiesto que Oracle ha entrado en una "trampa financiera", donde cada decisión estratégica conlleva un riesgo tangible, ya sea una disminución de los ingresos o una presión excesiva sobre el balance.

Oportunidades y riesgos estratégicos

A largo plazo, Oracle se enfrenta tanto a oportunidades sustanciales como a riesgos significativos. La expansión de la infraestructura y el desarrollo de la IA podrían impulsar un crecimiento anual de los ingresos del 15% al 20%, lo que permitiría la ejecución de contratos multimillonarios con líderes tecnológicos globales. Al mismo tiempo, los elevados costes del servicio de la deuda podrían consumir entre el 15% y el 20% de los ingresos anuales, y el flujo de caja libre debe, como mínimo, cubrir las necesidades del servicio de la deuda para mantener la estabilidad financiera. El riesgo de perder la calificación de grado de inversión o la necesidad de una rápida ampliación de la infraestructura podrían intensificar aún más la presión sobre los costes y reducir la rentabilidad.

El Ibex 35 bate máximos históricos

¿El S&P 500 como activo refugio?

¿Qué esperar de los resultados de Palantir?

🚀El Ibex 35 rompe los 18.000 puntos: ¿tiene techo?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.