La compañía española de energía renovable Solaria (SLR.ES) sigue cayendo con fuerza en la sesión de hoy y ya acumula una caída del 16% en lo que llevamos de 2024. Sin embargo, pese a que todo el sector está cayendo, la compañía parece que lo hace peor que el resto ¿Qué ocurre?

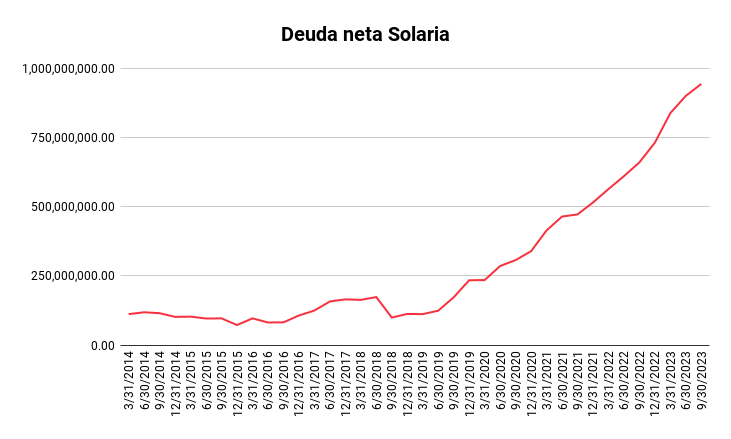

La compañía aún tiene proyectos jóvenes por los que tuvo que pedir financiación en los mercados financieros. Si a esto le sumamos que todavía no ha sido capaz de generar caja de manera recurrente, tenemos como resultado a una compañía cuyo ratio de apalancamiento deuda neta/Ebitda es de 4,9 veces, casi el doble de lo que se recomienda.

Además, a esta ecuación hay que añadir las tendencias ESG. Los criterios de buen gobierno corporativo, representado por las siglas ESG (medioambiental, social y gobierno corporativo, si traducimos sus siglas al español) se establecieron como una tendencia que comenzó alrededor de 2019 pero que despegó entre 2021 y 2022. Esto provocó que muchos fondos de inversión no incorporaran empresas que no cumplieran con estos criterios y el flujo de capital hacia este sector fluyó con mucha fuerza. Ahora, parece que el apetito de los inversores por el ESG se ha reducido y está castigando a compañías que llegaron a estar a un múltiplo muy exigente de valoración, como es el caso de Solaria.

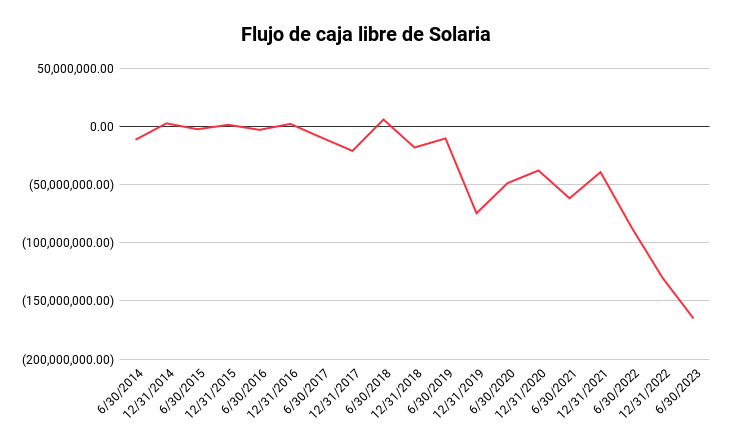

En los gráficos inferiores vemos como el flujo de caja libre cada vez ha sido más negativo, debido al aumentode las inversionres requeridas. Eso ha llevado al aumento de la deuda neta del segundo gráfico.

Fuente: Elaboración propia con datos extraídos de Bloomberg.

Por otro lado, el consenso de analistas siguen siendo positivos con el valor y le otorgan de media un potencial del 28,1%, con un precio objetivo máximo fijado en 27€ e inferior de 12,5€. En total, 12 analistas asignan una recomendación de comprar, 6 mantener y tan solo 2 vender.

Desde XTB vemos al valor aún en una valoración exigente, cotizando a un múltiplo de alrededor de 18 veces beneficios. Además, aunque se espera una rebaja de tipos de interés, el problema de la compañía para generar caja viene de lejos y necesita de un cambio de estrategia si no quiere seguir teniendo que emitir deuda. Por tanto, creemos que podemos encontrar otras compañías con más potencial dentro del sector.

El valor cae en picado este año

Fuente: xStation5

Las bolsas de Europa y Estados Unidos vuelven a caer mientras el petróleo Brent supera nuevamente los 100 dólares

💸ESTO es lo que le cuesta la guerra a Estados Unidos… y estas las empresas beneficiadas

Las acciones de BBVA retroceden: la campaña anti‑ESG de Trump y la guerra en Oriente Medio lastran al banco

Resumen de mitad de sesión: Las acciones europeas en el punto de mira por las subidas de los precios del petróleo 🔍

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.