La curva de tipos de interés es una representación gráfica de la relación que existe entre el plazo de vencimiento de los instrumentos de deuda pública de un país y el tipo de interés o rentabilidad que ofrecen. En este artículo, te contamos cómo interpretarla y cómo puede ayudarte en tus inversiones.

La curva de tipos de interés es una representación gráfica de la relación que existe entre el plazo de vencimiento de los instrumentos de deuda pública de un país y el tipo de interés o rentabilidad que ofrecen. En este artículo, te contamos cómo interpretarla y cómo puede ayudarte en tus inversiones.

La curva de tipos de interés es una herramienta de gran utilidad para prever la evolución de la economía y tomar mejores decisiones al invertir. Este recurso, muy utilizado tanto por inversores particulares como institucionales, ofrece pistas sobre la dirección de los tipos de interés, la salud macroeconómica y las expectativas del mercado, pero ¿qué es exactamente? En este artículo, te explicamos qué es la curva de tipos, qué formas puede adoptar, cómo se interpreta y por qué deberías seguir su evolución como inversor.

¿Qué es la curva de tipos de interés?

La curva de tipos de interés, también llamada curva de rendimientos, es una representación gráfica de la relación existente entre el plazo de vencimiento de los instrumentos de deuda pública de un país y el tipo de interés o rentabilidad que ofrecen. Esta curva se basa en los bonos soberanos de referencia, como pueden ser los bonos del Tesoro, en el caso de Estados Unidos, o los bonos del Estado, en el caso de España.

Esta representación ayuda a analistas e inversores a interpretar las condiciones actuales del mercado de deuda y a prever posibles movimientos en políticas monetarias. Es una herramienta necesaria, por ejemplo, para las decisiones del Banco Central Europeo (BCE), que se apoya en la evolución de la curva para valorar la orientación de los tipos oficiales.

Gráfica de tipos de interés

A nivel visual, en un una gráfica de tipos de interés:

- El eje horizontal (X) representa los diferentes plazos (3 meses, 2 años, 10 años, 30 años…).

- El eje vertical (Y) muestra la rentabilidad o el tipo de interés exigido por el mercado para esos plazos.

Es habitual que esta gráfica se publique a diario en medios y plataformas de inversión. También se pueden encontrar otras curvas para diferentes activos, como deuda corporativa o instrumentos derivados, aunque la curva de tipos más utilizada como referencia es la de la deuda pública.

¿Qué información ofrece la curva de tipos?

La curva de tipos es una herramienta de gran utilidad que proporciona información sobre:

- Las expectativas del mercado sobre la evolución futura de los tipos de interés.

- La percepción de riesgo en plazos más largos frente a los cortos.

- La salud económica general y el ciclo económico.

La curva de tipos funciona como un termómetro de la confianza en la economía de un país. Un aumento de la pendiente indica mayor prima de riesgo por el tiempo, mientras que una caída o incluso una curva de tipos invertida refleja preocupaciones económicas. De este modo, una curva que muestra una pendiente al alza suele indicar que los inversores esperan un crecimiento económico y una subida de los tipos de interés de cara al futuro. Por el contrario, una curva con una inclinación decreciente suele indicar incertidumbre y una expectativa de menor actividad económica.

Tipos de curva: normal, invertida y plana

La forma que adopta la curva de tipos permite interpretar distintos escenarios económicos.

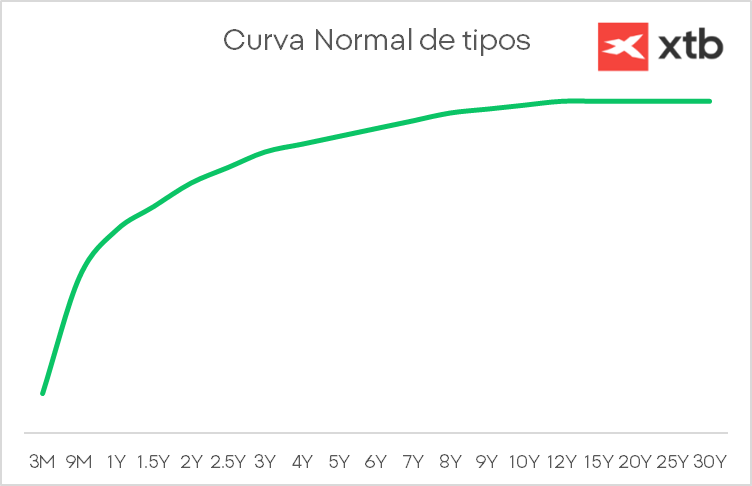

1. Curva de tipos normal

- Forma: ascendente.

- Interpretación: los bonos a largo plazo ofrecen mayores rendimientos porque conllevan más riesgo. Indica confianza en el crecimiento económico.

- Contexto habitual: expansión económica, inflación moderada, tipos oficiales al alza progresiva…

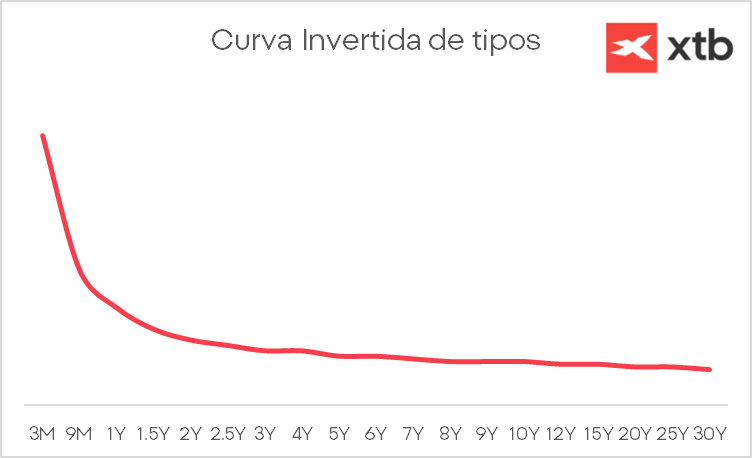

2. Curva de tipos invertida

- Forma: descendente.

- Interpretación: los tipos a corto son mayores que los de largo plazo. Históricamente, una curva de tipos invertida ha anticipado recesiones económicas.

- Contexto habitual: expectativa de recortes de tipos, caída del consumo, tensiones financieras…

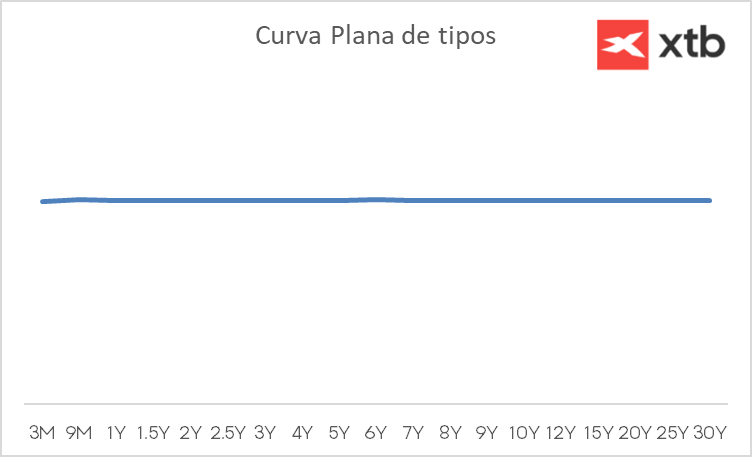

3. Curva de tipos plana

- Forma: casi horizontal.

- Interpretación: refleja incertidumbre en el mercado o una transición entre fases del ciclo económico.

- Contexto habitual: periodos de cambio en las políticas monetarias o situaciones de equilibrio entre inflación y crecimiento.

¿Qué implica una curva de tipos invertida?

Aunque la curva de interés creciente suele ser la más habitual, ya que indica un correcto funcionamiento de la economía, para los inversores la curva de tipos más reveladora es la invertida, ya que esta suele interpretarse como una señal adelantada de una futura recesión. De hecho, antes de la crisis financiera de 2008 se vio cómo la curva del Tesoro de Estados Unidos se invirtió, anticipando la futura desaceleración.

Este tipo de curvas, si bien son infrecuentes, suelen aparecer en momentos de incertidumbre, impulsadas por factores como:

- Expectativas de bajada de tipos por parte de los bancos centrales.

- Inversores buscando un refugio en deuda a largo plazo.

- Pérdida de confianza en el crecimiento económico.

- Alta inflación en el corto plazo frente a estancamiento en el largo plazo.

Al estar vinculada con periodos marcados por la falta de confianza en la economía, la curva de tipos invertida suele reducir el interés por los activos de mayor riesgo e impulsar aquellos más seguros, a fin de mitigar la volatilidad del mercado y las posibles pérdidas que puedan llegar a experimentarse. En estos momentos, es habitual que los inversores actúen con mayor cautela y revisen sus carteras y estrategias de cara a prepararse para el cambio de paradigma económico, apostando por activos de renta fija por encima de aquellos de renta variable. De este modo, las principales consecuencias de este tipo de curvas pueden resumirse en:

- Mayor cautela en inversiones cíclicas.

- Aumento de interés por activos refugio (bonos a largo plazo, oro, etc.).

- Revisión de estrategias de asignación de activos.

- Incremento del atractivo de productos de renta fija a corto plazo con rendimientos elevados.

Curva de rendimiento y expectativas de mercado

La curva de rendimiento no solo muestra el coste de financiación, sino también las expectativas implícitas del mercado sobre factores clave como:

- Inflación futura.

- Política monetaria.

- Riesgo-país y prima de riesgo.

Por ejemplo, si la curva tiene una pendiente al alza pronunciada, los inversores estarán descontando subidas de tipos por parte del BCE o la Reserva Federal. Esto puede impactar en las decisiones de inversión empresarial y en el coste del crédito para las familias. De igual manera, un aplanamiento o inversión de la curva puede reflejar un entorno de tipos terminales, donde el mercado anticipa el fin de los aumentos y posibles recortes a futuro.

Relación entre la curva de tipos y la inversión a largo plazo

La forma de la curva de tipos influye directamente en las decisiones de inversión, impulsando o reduciendo el interés por distintos tipos de activos.

- Bonos a largo plazo: en una curva normal, los bonos a largo son atractivos por su mayor rentabilidad.

- Acciones: una curva invertida puede desincentivar la inversión en sectores cíclicos.

- Hipotecas y financiación: los tipos fijos se pueden encarecer si la curva es ascendente.

Para los inversores a largo plazo, una curva normal puede favorecer estrategias de "buy and hold" en renta fija. En cambio, una curva invertida podría justificar una mayor liquidez o una orientación conservadora.

La curva de tipos de interés es una herramienta de gran utilidad para interpretar el estado y la dirección de la economía. Comprender sus características y los distintos tipos que existen nos ayudará a decidir en qué invertir con datos y a anticiparnos a los riesgos macroeconómicos, por lo que deberemos seguirla tanto si buscamos invertir en activos de renta fija como si queremos invertir en activos de tipo variable.

Invertir con XTB

En XTB, puedes invertir hasta 100.000 euros al mes sin comisiones de compra y venta en más de 3.500 acciones y 1.400 ETF de grandes compañías a escala global. Además, aquellos que quieran invertir en varios tipos de activos a la vez pueden hacerlo a través de nuestros planes de inversión, una funcionalidad que permite combinar distintos títulos, programando las aportaciones de manera periódica y eligiendo tanto el importe como el plazo o método de pago. En concreto, nuestros usuarios pueden crear su plan de inversión a partir de tan sólo 15 euros, pudiendo elegir hasta 9 ETFs diferentes en cada uno de sus planes.

FAQ

La curva de tipos de interés es una representación gráfica de la relación que existe entre el plazo de vencimiento de los instrumentos de deuda pública de un país y el tipo de interés o rentabilidad que ofrecen. Esta herramienta se basa en bonos soberanos de referencia y resulta de gran utilidad para prever la evolución de la economía.

La curva de tipos de interés ofrece información sobre las expectativas del mercado sobre la evolución futura de los tipos de interés, la percepción de riesgo a largo plazo y la salud econonómica.

Se pueden identificar tres tipos de curva de interés:

- La curva de tipos normal, que muestra una forma ascendente.

- La curva de tipos invertida, que muestra una forma descendente.

- La curva de tipos plana, que muestra una forma prácticamente horizontal.

Cada una de estas curvas aparece en un contexto económico concreto y refleja una realidad distinta sobre la salud económica.

La forma de la curva de tipos influye directamente en las decisiones de inversión, impulsando o reduciendo el interés por distintos tipos de activos. Así, para los inversores a largo plazo, una curva normal puede favorecer estrategias de "comprar y mantener" en renta fija, mientras que una curva invertida podría justificar una mayor liquidez o una orientación conservadora.

¿Qué es la regla 50-30-20 y cómo puede ayudarnos a diseñar un presupuesto?

¿Qué son las crisis económicas y cómo afectan al mercado?

¿Qué es la inflación subyacente y cómo afecta a los precios?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.