Equinix (EQIX.US), el fideicomiso de inversión inmobiliaria (REIT) de centros de datos más grande del mundo, ha demostrado un sólido desempeño fundamental en el tercer trimestre de 2024, resaltado por reservas brutas récord y la expansión estratégica de su plataforma xScale. La posición de la empresa como proveedor de infraestructura crítica para la transformación digital continúa fortaleciéndose, en particular a medida que las cargas de trabajo de IA impulsan una mayor demanda de implementaciones de alta densidad.

Resultados de Equinix del tercer trimestre de 2024

- Ingresos: 2.200 millones de dólares frente a una estimación de 2.200 millones de dólares.

- EBITDA ajustado: 1.050 millones de dólares frente a una estimación de 1.040 millones de dólares.

- Margen de EBITDA: 48% frente a una estimación de 47,2%.

Resumen del desempeño del tercer trimestre de Equinix

Equinix registró su 86.º trimestre consecutivo de crecimiento de ingresos, lo que demuestra la ejecución consistente de la empresa y su sólida posición en el mercado. Entre los logros notables se incluyen reservas brutas récord con megavatios (MW) vendidos un 60% más que en el trimestre anterior y nuevas implementaciones de gabinetes con una densidad de potencia un 55% mayor en comparación con los gabinetes que se vendieron en el mercado (6,2 kW frente a 4 kW). La empresa agregó 3100 gabinetes facturables en el tercer trimestre, lo que representa un crecimiento interanual del 1,7% después de las caídas en la primera mitad de 2024.

xScale y crecimiento estratégico

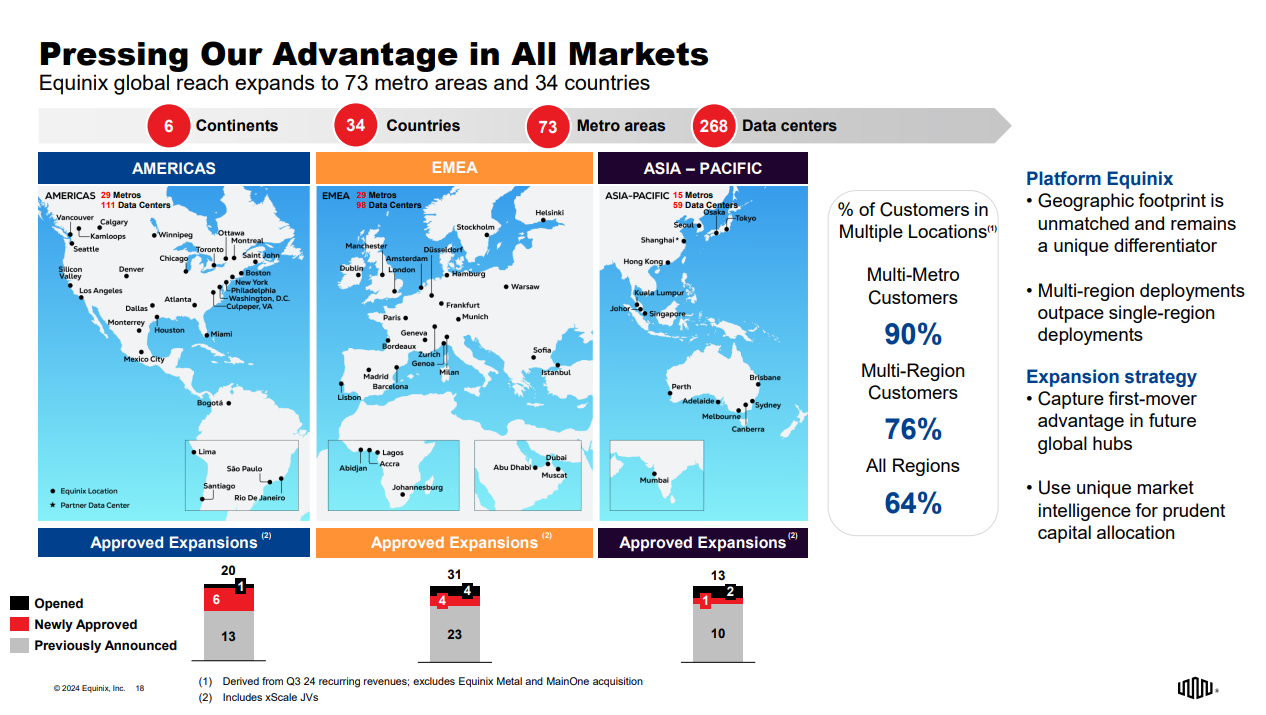

La empresa anunció una importante expansión de su programa xScale a través de una nueva empresa conjunta de 15.000 millones de dólares en Estados Unidos. Esta asociación con GIC y Canada Pension Plan casi triplicará el capital de inversión del programa xScale de Equinix, lo que permitirá el desarrollo de más de 15 nuevas instalaciones xScale en las Américas. La empresa ya ha alquilado 20 MW de capacidad xScale desde su última conferencia de resultados, lo que eleva la capacidad total alquilada a 385 MW en instalaciones abiertas y en desarrollo.

Desarrollo regional de Equinix

- América: mostró un crecimiento más lento de los ingresos por coubicación, pero se espera una mejora a medida que las reservas recientes comiencen a facturarse.

- EMEA: demostró resultados mejores de lo esperado a pesar de los desafíos del mercado.

- APAC: se benefició de $51 millones en ingresos no recurrentes de xScale.

Líneas de desarrollo de Equinix

Equinix mantiene una estrategia de desarrollo agresiva en todas las regiones:

- América: 12.300 gabinetes construidos para 2025 y 7.875 para 2026 (inversión total de 2.114 millones de dólares).

- EMEA: 5.975 gabinetes construidos para 2025, 2.275 para 2026 y 2.550 a partir de entonces (1.231 millones de dólares).

- APAC: 2.925 gabinetes construidos para 2025, 1.550 para 2026 y 1.100 para 2027 (510 millones de dólares).

Guía para todo el 2024 de Equinix

- Ingresos: 8.748-8.788 millones de dólares (crecimiento interanual del 7%).

- EBITDA ajustado: 4.09-4.130 millones de dólares.

- AFFO por acción: 34,81-35,22 dólares.

- Inversión de capital recurrente: 230-250 millones de dólares.

- Inversión de capital no recurrente: 2.62-2.850 millones de dólares (incluidos 90 millones de dólares de xScale).

Áreas estratégicas de Equinix

- Mayor compromiso del cliente para cargas de trabajo de infraestructura crítica

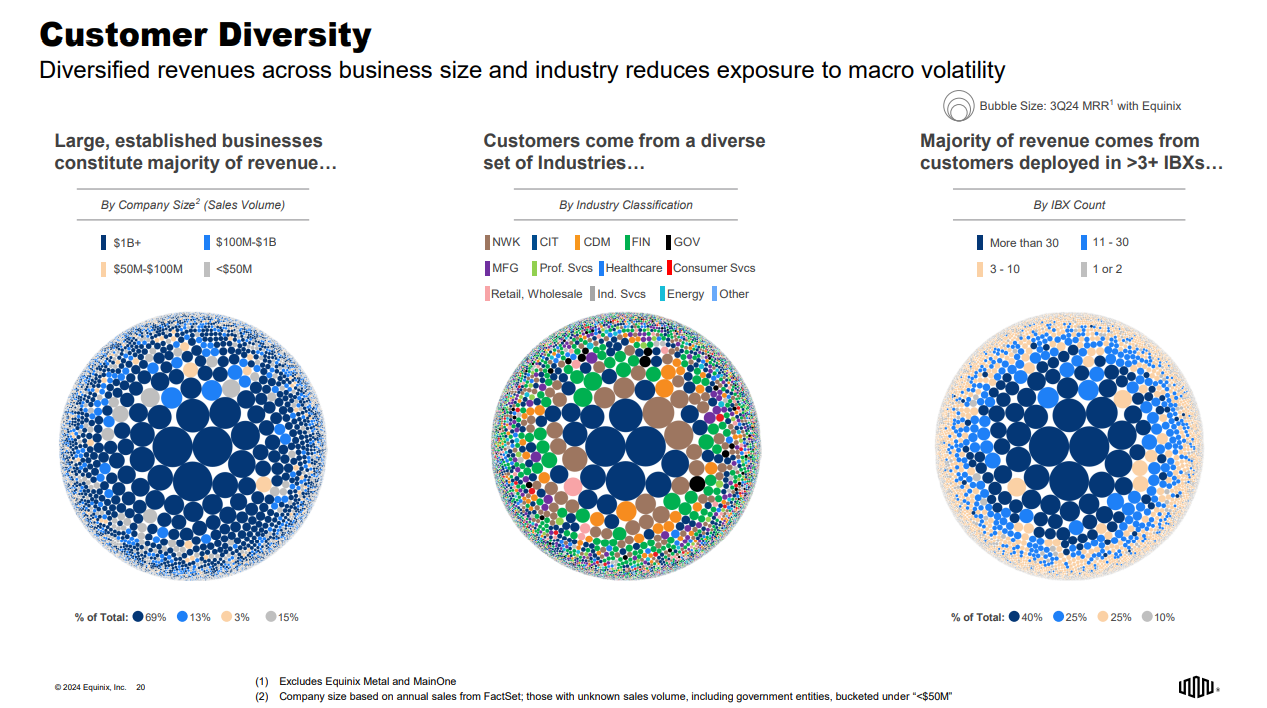

Equinix está profundizando las relaciones con los clientes empresariales existentes para convertirse en su principal socio de infraestructura. Esto incluye el desarrollo de soluciones especializadas para cargas de trabajo de inteligencia artificial y computación de alto rendimiento, al tiempo que fortalece las asociaciones con los principales proveedores de la nube para facilitar implementaciones híbridas y multicloud. La empresa ha implementado equipos dedicados al éxito del cliente para grandes cuentas empresariales a fin de garantizar una prestación y un soporte de servicios sin inconvenientes.

Fuente: Equinix Q3 24 Investor Presentation

- Entrega de soluciones inteligentes para una implementación más sencilla por parte del cliente: La empresa está introduciendo sistemas de aprovisionamiento automatizados para reducir los tiempos de implementación y expandiendo la plataforma Equinix Fabric para permitir una conectividad perfecta entre regiones. Esta iniciativa incluye el desarrollo de plantillas de implementación estandarizadas para configuraciones de clientes comunes y la implementación de herramientas de optimización impulsadas por IA para la gestión de energía y refrigeración. Equinix también está implementando plataformas de experiencia digital mejoradas para el servicio y soporte al cliente para agilizar las operaciones.

- Transición de construcciones más pequeñas a desarrollos más grandes con acceso sólido a energía: Equinix se está centrando estratégicamente en la adquisición de terrenos en mercados ricos en energía y en el desarrollo de instalaciones tipo campus para lograr economías de escala. La empresa está implementando enfoques de diseño modular para una implementación y escalamiento más rápidos, al tiempo que asegura acuerdos de compra de energía a largo plazo para garantizar la capacidad para el crecimiento futuro. También hay una clara priorización de los desarrollos en regiones con acceso a fuentes de energía renovable para respaldar los objetivos de sostenibilidad.

Fuente: Equinix Q3 24 Investor Presentation

Riesgos y desafíos de Equinix

- Crecimiento del negocio principal en su nivel más bajo en 10 años si se excluye la expansión de xScale e IBX.

- El crecimiento de los ingresos por coubicación tradicional muestra signos de maduración, con una mayor presión sobre los precios en mercados competitivos. La empresa enfrenta el desafío constante de equilibrar su negocio tradicional con las oportunidades emergentes y, al mismo tiempo, mantener el liderazgo del mercado mediante la innovación continua.

- Niveles elevados de abandono (rango esperado de 2,0-2,5%).

- Los esfuerzos de optimización de los clientes están generando una mayor rotación, y algunos clientes importantes están consolidando sus implementaciones. La empresa está experimentando una presión competitiva en mercados clave que afecta las tasas de retención, lo que requiere mejores estrategias de retención de clientes y el desarrollo de propuestas de valor.

- Los obstáculos cambiarios afectan el desempeño financiero.

- La exposición significativa a los mercados internacionales está creando volatilidad en los resultados financieros, lo que afecta el desempeño informado a pesar de los sólidos fundamentos subyacentes. La empresa continúa implementando estrategias de cobertura, aunque los retornos de inversión a largo plazo pueden verse afectados por las fluctuaciones cambiarias persistentes.

- Presión competitiva en los mercados emergentes de los operadores locales.

- El fuerte apoyo del gobierno a los proveedores nacionales en los mercados de crecimiento clave presenta un desafío significativo. Los operadores locales mantienen ventajas para navegar en entornos regulatorios y aprovechar las relaciones regionales establecidas. Equinix necesita desarrollar alianzas estratégicas para penetrar eficazmente en nuevos mercados y competir con actores locales consolidados.

- Plazo extendido para la rentabilidad de xScale (posible materialización en 2028) :La iniciativa xScale requiere una importante inversión de capital inicial y enfrenta procesos complejos de adquisición de energía y sitios. Los plazos extendidos de construcción e implementación requieren una cuidadosa asignación de capital para mantener las rentabilidades actuales mientras se invierte para el crecimiento futuro. También existen riesgos asociados con condiciones de mercado que podrían cambiar antes de que las instalaciones entren en funcionamiento, lo que afectaría las rentabilidades proyectadas.

Perspectivas de inversión de Equinix

El posicionamiento estratégico de Equinix en el mercado de centros de datos, junto con la exitosa ejecución del programa xScale y el fuerte impulso de las reservasm sugiere un potencial de crecimiento continuo. El enfoque de la empresa en implementaciones de alta densidad y oportunidades de mayor tamaño (250 kW-1 MW+) la posiciona bien para captar la creciente demanda de cargas de trabajo de IA y nube. Si bien el crecimiento a corto plazo puede verse moderado por la rotación de personal en optimización y los obstáculos cambiarios, la tesis a largo plazo sigue siendo sólida, con un crecimiento esperado de los ingresos del 8-10% y oportunidades continuas de expansión de márgenes.

Valoración de las acciones de Equinix

Basamos nuestras proyecciones en promedios históricos y proyecciones de la empresa. Esto da como resultado un crecimiento de los ingresos del 10% y un margen operativo del 20% en el pronóstico de 5 años. Considerando la influencia sustancial del valor terminal en el análisis de flujo de efectivo descontado, especialmente para períodos de pronóstico más cortos, hemos aplicado un crecimiento conservador de los ingresos del 5% y un WACC terminal reducido del 7,5% (por debajo del 8% utilizado en los años de pronóstico).

Bajo estos supuestos, nuestro modelo sugiere un valor intrínseco de 525,16$ por acción, lo que indica una importante desventaja en relación con el precio de mercado actual. Es importante destacar la alta sensibilidad de los valores intrínsecos derivados del flujo de efectivo descontado a los supuestos de entrada. A continuación, dos matrices de sensibilidad ilustran diferentes escenarios de margen operativo y crecimiento de los ingresos, así como variaciones del WACC terminal y del crecimiento de los ingresos terminales.

Fuente: Bloomberg Finance LP, XTB Research

Fuente: Bloomberg Finance LP, XTB Research

Para evaluar el desempeño de Equinix en relación con sus pares, hemos creado un grupo de pares de tres empresas con modelos de negocios similares: Prologis, American Tower Corporation y Welltower. Equinix se ubica por encima del promedio del grupo de pares en varias métricas clave, como lo indican la media, la mediana y los múltiplos ponderados por capitalización que calculamos.

Tres valoraciones separadas para Equinix, basadas en estos múltiplos, muestran resultados mixtos. Si bien las relaciones P/E y P/E a futuro sugieren que la acción podría estar sobrevalorada, las relaciones P/S y EV/Ventas indican un potencial alcista. Esta combinación de métricas sugiere que Equinix podría presentar una oportunidad atractiva en comparación con sus pares, según el enfoque de valoración.

Fuente: Bloomberg Finance LP, XTB Research

Análisis técnico de las acciones de Equinix

El precio de las acciones de Equinix se negocia actualmente entre el nivel de retroceso de Fibonacci del 23,6%, que actúa como resistencia, y el nivel de retroceso de Fibonacci del 38,2%, que actúa como soporte. La media móvil simple (SMA) de 50 días, situada en 873,55 USD, puede proporcionar un soporte adicional. La acción puede estar formando una tendencia que se confirmaría con una ruptura por encima del máximo reciente de 941,79 USD. Sin embargo, el RSI indica una divergencia bajista y el MACD ha emitido una señal de venta.

Las bolsas de Europa y Estados Unidos vuelven a caer mientras el petróleo Brent supera nuevamente los 100 dólares

💸ESTO es lo que le cuesta la guerra a Estados Unidos… y estas las empresas beneficiadas

Las acciones de BBVA retroceden: la campaña anti‑ESG de Trump y la guerra en Oriente Medio lastran al banco

Resumen de mitad de sesión: Las acciones europeas en el punto de mira por las subidas de los precios del petróleo 🔍

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.