El VIX es un índice creado por la Chicago Board Options Exchange (CBOE) en 1993 que refleja las expectativas del mercado en cuanto a volatilidad y que guarda una correlación negativa con el S&P 500. En este artículo, te contamos cómo funciona y cómo invertir en él.

El VIX es un índice creado por la Chicago Board Options Exchange (CBOE) en 1993 que refleja las expectativas del mercado en cuanto a volatilidad y que guarda una correlación negativa con el S&P 500. En este artículo, te contamos cómo funciona y cómo invertir en él.

El mercado de valores es conocido por la volatilidad en los precios y por los riesgos que entraña, aunque no todos los inversores ven estas fluctuaciones con los mismos ojos: para algunos, estos cambios de precio son razón de grandes pérdidas; pero para otros, esta volatilidad se presenta como una oportunidad para incrementar sus ingresos.

El índice VIX, también conocido como el “índice del miedo” "o índice de la volatilidad", permite a los inversores obtener beneficios a partir de los niveles de volatilidad esperada en el índice S&P 500. El concepto “índice del miedo” tiene su origen en la psicología del inversor: el temor en los mercados siempre provoca reacciones de precio muy rápidas, como ocurrió durante la pandemia de la Covid. Cuanto mayor sea este miedo, más subirá el VIX, ya que los inversores anticiparán una caída de precio masiva de los activos peligrosos. Pero ¿en qué se basa esta estrategia? En este artículo, te contamos cómo invertir en VIX y qué riesgos entraña.

¿Qué es el índice VIX?

Conocido como el índice de la volatilidad o el índice del miedo, el VIX es un índice creado por la Chicago Board Options Exchange (CBOE) en 1993 que refleja las expectativas del mercado en cuanto a volatilidad. En un primer momento, este índice se enfocó en las opciones pertenecientes al S&P 100, un subíndice del S&P 500 que engloba a las 100 mayores empresas por capitalización de Estados Unidos. Sin embargo, desde 2003 se centra en las opciones del S&P 500, reflejando su volatilidad. Aun así, y pese a enfocarse en un único índice, el VIX suele emplearse como un indicador para la totalidad del mercado estadounidense.

El índice VIX se calcula a partir de los precios de opciones del S&P 500 y se expresa en porcentaje. Si el valor del índice de la volatilidad sube, lo más probable es que el S&P 500 esté cayendo, y viceversa: si el VIX cae, el S&P 500 estará consolidándose o subiendo, lo que genera un sentimiento de inversor positivo en el mercado.

¿Cómo funciona el índice VIX?

Existe una correlación negativa entre la valoración del índice VIX y el retorno del mercado. En este modelo, si el VIX sube, es probable que el S&P 500 esté cayendo debido aumento del miedo de los inversores. En este caso, la inversión en acciones será menos beneficiosa, ya que los grandes capitales suelen huir de activos arriesgados. Por el contrario, cuando el VIX cae, lo más probable es que el S&P 500 esté consolidándose o generando beneficios, por lo que habrá poco miedo inversor y el mercado de acciones proporcionará una rentabilidad satisfactoria.

Aunque los eventos geopolíticos o económicos pueden aumentar la volatilidad en los mercados, lo habitual es que sean los eventos que los propios inversores perciben como negativos los que generen mayores fluctuaciones. Por ello, antes de invertir se debe tener en cuenta que la volatilidad de las inversiones no siempre es sinónimo de una caída del mercado, ya que puede darse el caso de que el mercado de acciones caiga y la volatilidad permanezca en unos niveles relativamente bajos.

La volatilidad, por tanto, se mide según el movimiento del precio del activo, no midiendo el propio precio del activo. En la práctica, esto quiere decir que, al invertir en la volatilidad del mercado abriendo posiciones en el VIX, nos debemos centrar no solo en la dirección del cambio, sino también en cuánto se ha movido el mercado y qué perspectivas hay de grandes movimientos futuros. Por este motivo, el VIX se cotiza en puntos porcentuales.

De cara a valorar los niveles de volatilidad, se debe tener en cuenta que los valores de índices que se sitúan por debajo de los 20 puntos porcentuales se ven como un signo de estabilidad, mientras que los que superan los 30 puntos indican una alta volatilidad de precios.

Tipos de posiciones en el VIX

A la hora de invertir en el índice VIX, hay dos posiciones que los inversores pueden adoptar: la posición larga y la corta. Estas posiciones se adoptarán en función de las expectativas sobre el nivel de volatilidad que se espera que se registre, y no en función de la dirección en la que se mueva el mercado de acciones, lo que implica que habrá oportunidades para los inversores tanto si el S&P 500 sube como si baja.

Posición larga en el VIX

La posición larga o de ‘compra’ en el VIX es la que se adopta cuando se espera que la volatilidad aumente y el índice se dispare, es decir, cuando hay miedo e incertidumbre en los mercados.

En estos casos, se asume que el S&P 500 experimentará un rápido descenso en su precio, por ejemplo, por un evento político o una publicación económica, y se apuesta por un incremento de la volatilidad. Así, si la volatilidad aumenta, se recibirán beneficios. Por el contrario, si no hay volatilidad, se obtendrán pérdidas.

Posición corta en el VIX

La posición corta o de ‘venta’ en el VIX es la que se adopta cuando se asume que la valoración del S&P 500 va a subir. Este enfoque se aplica cuando los tipos de interés son bajos, existe un moderado crecimiento económico y, en general, existe muy poca volatilidad en los mercados financieros.

En estas situaciones, que normalmente duran más que los periodos de grandes cambios en los mercados, las acciones de las empresas que conforman el S&P 500 suelen experimentar subidas estables y constantes, fruto de la combinación de la baja volatilidad de los mercados y el crecimiento económico. Al posicionarse en corto, por tanto, los inversores apuestan por que la volatilidad se mantenga baja al tiempo que las acciones siguen subiendo. No obstante, también puede darse el caso de que un inversor decida posicionarse en corto ante una previsión de un retorno a un sentimiento positivo en los mercados, tras periodos de miedo extremo. En estos casos, el índice VIX estaría en sus máximos, pero si la situación política y económica mejora, lo que generalmente impacta de forma positiva en el mercado, una posición corta podría generar grandes beneficios.

De cara a invertir en corto, se debe tener en cuenta que cuando el S&P 500 sube, el VIX probablemente caerá, lo que nos dará beneficios. No obstante, este tipo de posiciones conllevan un riesgo, ya que en cualquier momento podría generarse una gran volatilidad que aumente el sentimiento negativo en los inversores, afectando a nuestras posibles ganancias.

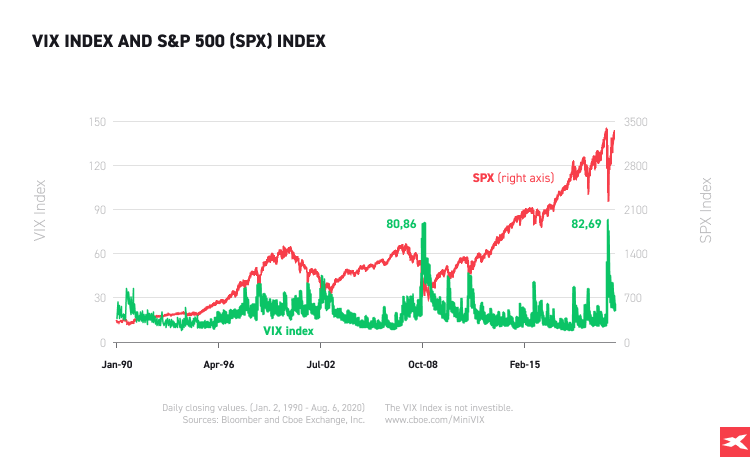

Comparación histórica del Índice VIX y el S&P500. Fuente: Bloomberg yCBOE Exchange

¿Cuál es el momento más adecuado para invertir en el VIX?

El mejor momento para invertir en el índice VIX es durante un periodo de alta volatilidad y miedo, lo que hace que el precio del índice suba. Dado que la volatilidad prevista está correlacionada con el miedo en los mercados, si los inversores esperan caídas y hay pánico en una fase temprana o desarrollada, el VIX tiende a subir, abriendo un abanico de posibilidades para los inversores que buscan operar activamente en este índice. Por el contrario, cuando el mercado está en calma y hay movimientos alcistas, el precio del VIX apenas experimenta cambios, y su volatilidad se limita, reduciendo las oportunidades.

El gráfico del precio histórico del VIX muestra que, durante cada situación de crisis en la que hubo miedo en el mercado, el VIX subió, lo que a su vez provocó caídas en su valoración cuando el sentimiento positivo volvió a los mercados.

Las caídas en el precio de las acciones tienden a ser rápidas y violentas, por lo que los incrementos del precio en el índice VIX comparten estas características. Los aumentos de precio de las acciones suelen ser más tranquilos y naturales y durante este periodo el mercado no asume una volatilidad excepcionalmente alta de los precios de los activos. Como resultado, el incremento dinámico del precio del índice VIX puede entremezclarse con etapas de consolidación, durante las cuales el precio del instrumento se moverá en una tendencia lateral con desviaciones mínimas. La consolidación del precio del VIX reflejará un sentimiento de inversor positivo y calmado.

Los inversores interesados en empezar a invertir en el índice VIX deberían seguir las noticias políticas y macroeconómicas del mundo, especialmente de las principales economías. Cualquier información negativa puede incrementar el miedo entre los inversores, generando una mayor volatilidad y abriendo nuevas oportunidades de inversión en el VIX.

¿Cómo invertir en el índice VIX?

El índice VIX se calcula a partir de la volatilidad implícita de las opciones del índice S&P 500. Este cálculo emplea una fórmula basada en los precios de las opciones con diferentes fechas de vencimiento y utiliza variables como el precio de ejercicio, la tasa de interés libre de riesgo y el tiempo restante hasta el vencimiento. Su resultado se expresa en puntos porcentuales, lo que refleja la percepción del mercado sobre la volatilidad en los próximos 30 días.

Para operar en el VIX, existen varias estrategias específicas según las expectativas y necesidades del inversor:

- Futuros del VIX: Los contratos de futuros permiten especular sobre el movimiento futuro del índice. Son ideales para inversores avanzados que buscan aprovechar las variaciones esperadas de la volatilidad.

- ETFs y ETNs: Algunos fondos cotizados replican el comportamiento del VIX, lo que facilita la inversión sin la complejidad de los contratos de futuros. Son opciones accesibles para quienes desean exposición a la volatilidad con menor riesgo.

- Opciones sobre el VIX: Permiten diseñar estrategias como spreads, straddles o strangles para cubrir riesgos o especular según las expectativas de movimientos bruscos.

Para aprovechar al máximo las oportunidades en el índice VIX, es esencial prestar atención a eventos económicos y políticos globales, ya que estos tienden a aumentar la volatilidad. Asimismo, herramientas de análisis técnico, como bandas de Bollinger y niveles de resistencia, pueden ayudar a identificar momentos clave para entrar o salir del mercado.

La clave para operar exitosamente en el índice VIX está en comprender cómo los factores macroeconómicos y las emociones del mercado interactúan para influir en la volatilidad. Esto permite tomar decisiones fundamentadas y aprovechar las fluctuaciones del miedo y la euforia en los mercados financieros.

Precio del índice VIX

El índice VIX es conocido por ser un instrumento volátil, y el precio puede experimentar grandes movimientos en cualquier momento. Es decir: no se trata de un precio estable, sino de uno dinámico que cambia en función de las fluctuaciones del S&P 500, índice con el que guarda una correlación negativa.

Para identificar el mejor momento para invertir en el VIX, es importante que los inversores sigan su cotización. Además, conocer cuáles son factores que puedan mover la cotización del S&P 500, como una publicación económica o un evento político, puede ser clave de cara a identificar los posibles cambios de precio del VIX y los momentos más adecuados para comenzar a operar.

Horario del índice VIX

El índice VIX abre de lunes a viernes, con horario de 00:00 CET a 22:15 CET de lunes a jueves y de 00:00 a 22:00 CET los viernes. Este índice permanece cerrado los fines de semana, periodo de tiempo en el que su precio permanece estático, es decir, sin cambios.

Invertir en el VIX con XTB

En XTB, contamos con varios instrumentos con los que nuestros usuarios pueden invertir en el índice VIX, como los ETF VOOL.DE o LVO.NL, que replican su comportamiento. Al igual que ocurre con el resto de ETFs o acciones de nuestra cartera, los primeros 100.000 euros de negociación mensual no tienen comisión de compra ni de venta. Una vez superado este límite, se aplicará una comisión del 0,2% (con un mínimo de 10 euros por operación).

Además, aquellos que quieran invertir en varios tipos de activos a la vez pueden hacerlo a través de nuestros planes de inversión, una funcionalidad que permite combinar distintos títulos, programando las aportaciones de manera periódica y eligiendo tanto el importe como el plazo o método de pago. En concreto, nuestros usuarios pueden crear su plan de inversión a partir de tan sólo 15 euros, pudiendo elegir hasta 9 ETFs diferentes en cada uno de sus planes.

¿Cómo invertir en el índice Nasdaq 100?

¿Qué es y cómo invertir en el S&P 500?

¿Cómo invertir en el Dow Jones?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión. La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación. En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria. Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 75% de las cuentas de inversores minoristas pierden dinero en la negociación de CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.