-

Las acciones caen 7,4% por guía débil, se proyecta ganancias de 76 centavos vs 82 centavos esperados para T1.

-

La compañía aumentará el gasto en contenido 10% y modificó su oferta por Warner Bros. a US$27,75 por acción en efectivo.

-

Netflix pausará recompras de acciones para acumular efectivo para la adquisición.

-

Las acciones caen 7,4% por guía débil, se proyecta ganancias de 76 centavos vs 82 centavos esperados para T1.

-

La compañía aumentará el gasto en contenido 10% y modificó su oferta por Warner Bros. a US$27,75 por acción en efectivo.

-

Netflix pausará recompras de acciones para acumular efectivo para la adquisición.

Netflix superó ampliamente las expectativas de Wall Street en el cuarto trimestre, pero las acciones caen hasta 7,4% en el pre mercado tras una guía cautelosa para los próximos meses. La compañía citó mayor gasto en programación y los costos de cerrar el acuerdo con Warner Bros. como factores que presionarán las ganancias a corto plazo.

Netflix supera en T4 pero la guía decepciona

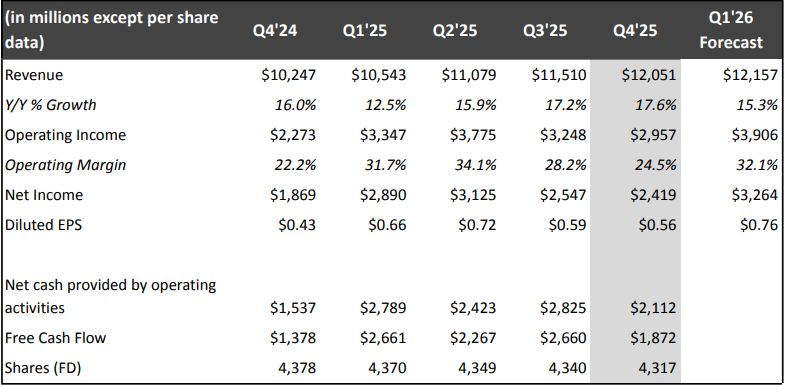

Netflix reportó ventas de US$12.100 millones en el cuarto trimestre y ganancias de 56 centavos por acción, ambas cifras por encima de las expectativas de los analistas. Para todo 2025, la compañía alcanzó ventas de US$45.200 millones, un aumento del 16% interanual.

Sin embargo, las acciones caen hasta un 7,4% en el pre mercado hasta los US$80,52. En donde el problema no fueron los resultados pasados, sino las perspectivas futuras.

Para el trimestre actual, Netflix prevé ganancias de 76 centavos por acción, por debajo de los 82 centavos que esperaba Wall Street. Las ventas proyectadas de US$12.200 millones están en línea con las estimaciones, pero el mercado se enfocó en la presión sobre márgenes.

Fuente: Netflix Investor Relations - Q4 2025 Shareholder Letter

El costo de comprar Warner Bros. y más contenido

Netflix anunció que aumentará la inversión en películas y series de televisión en un 10% durante 2026, después de haber invertido aproximadamente US$18.000 millones en programación el año pasado. La compañía citó "atractivas oportunidades de inversión" como justificación del mayor gasto.

El otro factor de presión es la adquisición de Warner Bros. El martes, Netflix modificó su oferta para comprar el estudio y el negocio de streaming por US$27,75 por acción íntegramente en efectivo, eliminando el componente accionario de la propuesta anterior. El cierre del acuerdo añadirá US$275 millones a los costos de este año, además de los US$60 millones ya gastados.

Para acumular efectivo para la adquisición, Netflix pausará la recompra de acciones. Esta decisión, combinada con el mayor gasto en contenido, explica por qué el mercado reaccionó negativamente pese a los buenos resultados.

La batalla por Warner Bros.

Netflix compite con Paramount Skydance por Warner Bros. La compañía de David Ellison ofrece US$30 por acción en efectivo por la totalidad de Warner Bros., un precio superior al de Netflix. Sin embargo, Paramount enfrentaría una deuda significativa para financiar el acuerdo.

Warner Bros. planea celebrar una votación de accionistas sobre el acuerdo en abril, lo que podría favorecer a Netflix al limitar el tiempo para que Paramount presente una impugnación. Los ejecutivos de Netflix proyectaron confianza en que los reguladores aprobarán su oferta, aunque el escrutinio probablemente se extenderá hasta el próximo año.

El presidente Trump ha expresado interés personal en el futuro de Warner Bros. y mantiene una estrecha relación con Larry Ellison, patrocinador de Paramount. Esto podría complicar la aprobación regulatoria.

Netflix busca el catálogo de cine y televisión de Warner Bros. , uno de los más completos del mundo, para extraer nuevo material y expandir negocios como productos de consumo, experiencias y videojuegos.

Crecimiento, publicidad y competencia

Netflix dejó de proporcionar actualizaciones trimestrales sobre su número total de suscriptores, que alcanzó 325 millones con un crecimiento del 8% el año pasado. Los inversionistas ahora deben enfocarse en métricas financieras tradicionales.

Para 2026, la compañía prevé un crecimiento de ventas de hasta 14%, alcanzando US$51.700 millones, con un margen operativo del 31,5%. A pesar de la desaceleración en nuevos usuarios, Netflix ha mantenido crecimiento de dos dígitos gracias a aumentos de precios y publicidad.

La compañía proyecta que las ventas de publicidad se duplicarán este año desde los US$1.500 millones de 2025, y planea nuevos aumentos de precios durante 2026.

En contenido, Netflix tuvo una programación fuerte para cerrar el año, incluyendo los episodios finales de Stranger Things, una serie documental sobre Sean Combs y una nueva película de Frankenstein. Ha adquirido derechos de transmisión de películas de Universal y Sony, y está ampliando su portafolio de eventos en vivo y videojuegos.

Sin embargo, la competencia sigue en aumento. Según Luminate, la cuota de Netflix en el tiempo de visualización de contenido original en EE.UU. cayó por debajo del 60% en 2025, un nuevo mínimo.

Gráfico Netflix Inc (D1)

Fuente: xStation5

Resumen diario: La plata se desploma 9%: índices, criptomonedas y metales preciosos bajo presión

Hermès supera expectativas con fuerte crecimiento trimestral en 4T

Howmet Aerospace sube 10% tras resultados y alcanza 100.000 millones USD de capitalización bursátil

Apertura en EE.UU.: Cisco Systems cae 10% tras resultados

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.