-

Disney registró ingresos por debajo de lo previsto debido al deterioro de la TV lineal, aunque con utilidades ajustadas en línea con el mercado.

-

El streaming destacó con crecimiento en suscriptores y mayor rentabilidad, mientras los parques y experiencias mantuvieron su tendencia positiva.

-

La compañía proyecta crecimiento de dos dígitos en ganancias ajustadas para 2026, con un plan más agresivo de recompra de acciones y alzas en dividendos.

-

Disney registró ingresos por debajo de lo previsto debido al deterioro de la TV lineal, aunque con utilidades ajustadas en línea con el mercado.

-

El streaming destacó con crecimiento en suscriptores y mayor rentabilidad, mientras los parques y experiencias mantuvieron su tendencia positiva.

-

La compañía proyecta crecimiento de dos dígitos en ganancias ajustadas para 2026, con un plan más agresivo de recompra de acciones y alzas en dividendos.

Disney cerró su cuarto trimestre fiscal con un desempeño heterogéneo: los ingresos quedaron por debajo de lo estimado, presionados por un deterioro más profundo en la TV lineal, mientras otras divisiones –parques, streaming y recortes de costos– contribuyeron a sostener la rentabilidad. El foco del mercado sigue en la fase final del plan de reestructuración liderado por Bob Iger antes de su salida proyectada para el próximo año.

La compañía reportó 22,46 mil millones de dólares en ingresos, una cifra ligeramente inferior a las previsiones del consenso y prácticamente igual al resultado del mismo período del ejercicio anterior. La presión provino del negocio tradicional de entretenimiento, afectado por la persistente caída en audiencias y menor ingreso por publicidad. Las redes lineales retrocedieron 16% en ingresos y 21% en resultado operativo, golpeadas por la aceleración del cord-cutting, la debilidad publicitaria y la comparación desfavorable con los ingresos políticos del año pasado. El segmento teatral también aportó presión negativa, dado que el trimestre se comparó con estrenos especialmente fuertes del año anterior.

Pese a este escenario, las ganancias ajustadas por acción (EPS) alcanzaron 1,11 dólares, superando levemente las estimaciones del mercado, aunque retrocediendo respecto al año previo. Para todo 2025, el EPS ajustado creció 19% hasta 5,93 dólares, superando tanto la guía interna como las expectativas de Wall Street.

Disney anticipa un crecimiento de dos dígitos en ganancias ajustadas para 2026, apoyado en una estructura de costos más eficiente y un portafolio más orientado a actividades de alto margen. En línea con esta visión, la empresa duplicará su plan de recompra de acciones a 7.000 millones de dólares y elevará su dividendo anual a 1,50 dólares, un alza de 0,50 dólares.

Streaming: suscriptores al alza y rentabilidad más firme

El negocio de direct-to-consumer volvió a mostrar dinamismo. Disney+ sumó 3,8 millones de suscriptores, superando claramente las expectativas, mientras que el negocio combinado de Disney+ y Hulu generó 352 millones de dólares en utilidad operativa, impulsado por eficiencias, sinergias y ajustes de precios. La empresa alcanzó su meta anual de 1,3 mil millones de dólares en utilidades operativas de streaming, y proyecta cerca de 375 millones para el primer trimestre del año fiscal 2026.

La fusión entre Disney+ y Hulu, prevista para el próximo año, apunta a potenciar sinergias de contenido y mejorar la retención, especialmente tras la cuarta ronda consecutiva de alzas tarifarias.

Parques y experiencias: crecimiento sostenido, aunque con matices

La división de parques, cruceros y experiencias extendió su tendencia favorable, con un avance del 6% en ingresos durante el trimestre. Si bien estuvo ligeramente bajo las expectativas, la compañía mantiene una visión positiva y proyecta crecimiento de utilidades de un dígito alto en 2026, luego de un sólido desempeño anual.

Los analistas destacan que la asistencia en parques domésticos se ha mantenido estable pese a la mayor competencia, mientras los cruceros siguen aumentando su contribución con nuevas naves en operación. El retraso del lanzamiento del Disney Adventure hacia marzo de 2026 reducirá algo del aporte de corto plazo, pero no afecta la perspectiva de crecimiento de mediano plazo.

ESPN y la estrategia deportiva: expansión digital y nuevos modelos

En deportes, Disney avanza en su proceso de transformación. El lanzamiento de ESPN Unlimited, su nueva plataforma premium de streaming a 29,99 dólares mensuales, representa una transición clave en la monetización de derechos deportivos. La compañía evalúa expandir la marca ESPN hacia Asia e integrar más contenido deportivo en Disney+, reforzando un ecosistema multiplataforma.

Estimaciones independientes sugieren que ESPN Unlimited podría alcanzar 3 millones de suscriptores hacia fines de 2026, generando cerca de 500 millones de dólares en ingresos adicionales, compensando parcialmente la presión derivada de disputas con distribuidores de TV digital.

Perspectiva: inversión en contenido y foco en ejecución

Disney prevé una etapa de mayor inversión en 2026, con 24 mil millones de dólares asignados a contenido y un flujo de caja operativo estimado en 19 mil millones, sustentado por una situación financiera más sólida y la normalización de ciertos efectos tributarios.

El directorio espera anunciar al sucesor de Bob Iger durante el próximo año, en un momento crucial para consolidar la recuperación de las unidades clave, reforzar la estrategia de crecimiento rentable del streaming, diversificar la oferta de experiencias y utilizar el balance de forma más activa para remunerar al accionista.

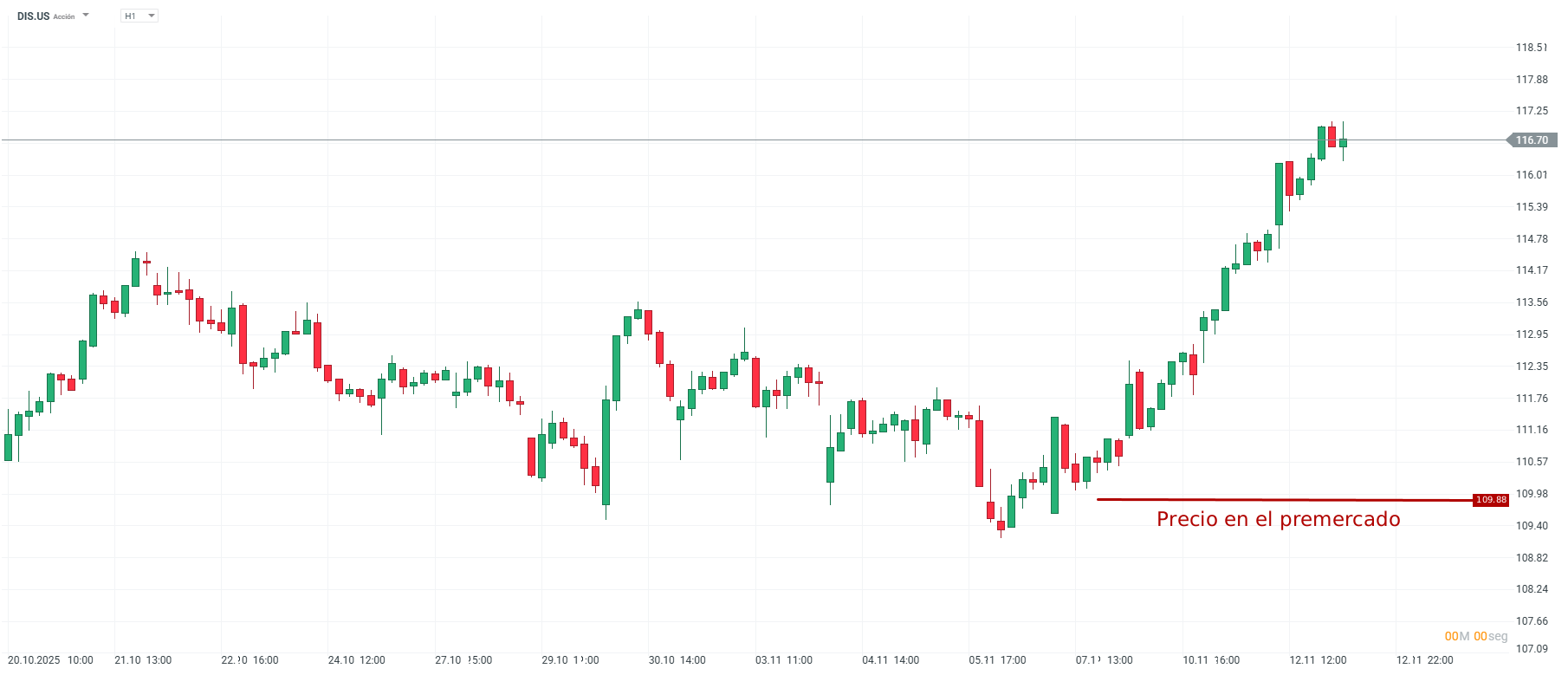

Las acciones de Disney retroceden más de 5% en operaciones previas a la apertura, reflejando la reacción inmediata del mercado a un trimestre donde el deterioro en la TV lineal volvió a pesar más que los avances en streaming y parques.

Fuente: xStation5.

__________

¿Quieres aprovechar oportunidades en acciones globales como Disney?

US100 rebota sobre la media móvil 100

Petróleo: del shock geopolítico a la fase de definición técnica

Apertura en EE. UU.: rebote nervioso tras explosión de petrolero y tensiones en Medio Oriente

El petróleo frena su caída ¿Durará mucho?

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.