- Analog Devices superó las expectativas en el primer trimestre fiscal 2026 con un crecimiento interanual del 30% en ingresos y una mejora significativa en beneficios y márgenes. La sólida proyección para el segundo trimestre, impulsada por la demanda asociada a inteligencia artificial y centros de datos, refuerza la confianza del mercado y posiciona a la compañía como un actor clave en el ciclo estructural de inversión en infraestructura tecnológica.

- Analog Devices superó las expectativas en el primer trimestre fiscal 2026 con un crecimiento interanual del 30% en ingresos y una mejora significativa en beneficios y márgenes. La sólida proyección para el segundo trimestre, impulsada por la demanda asociada a inteligencia artificial y centros de datos, refuerza la confianza del mercado y posiciona a la compañía como un actor clave en el ciclo estructural de inversión en infraestructura tecnológica.

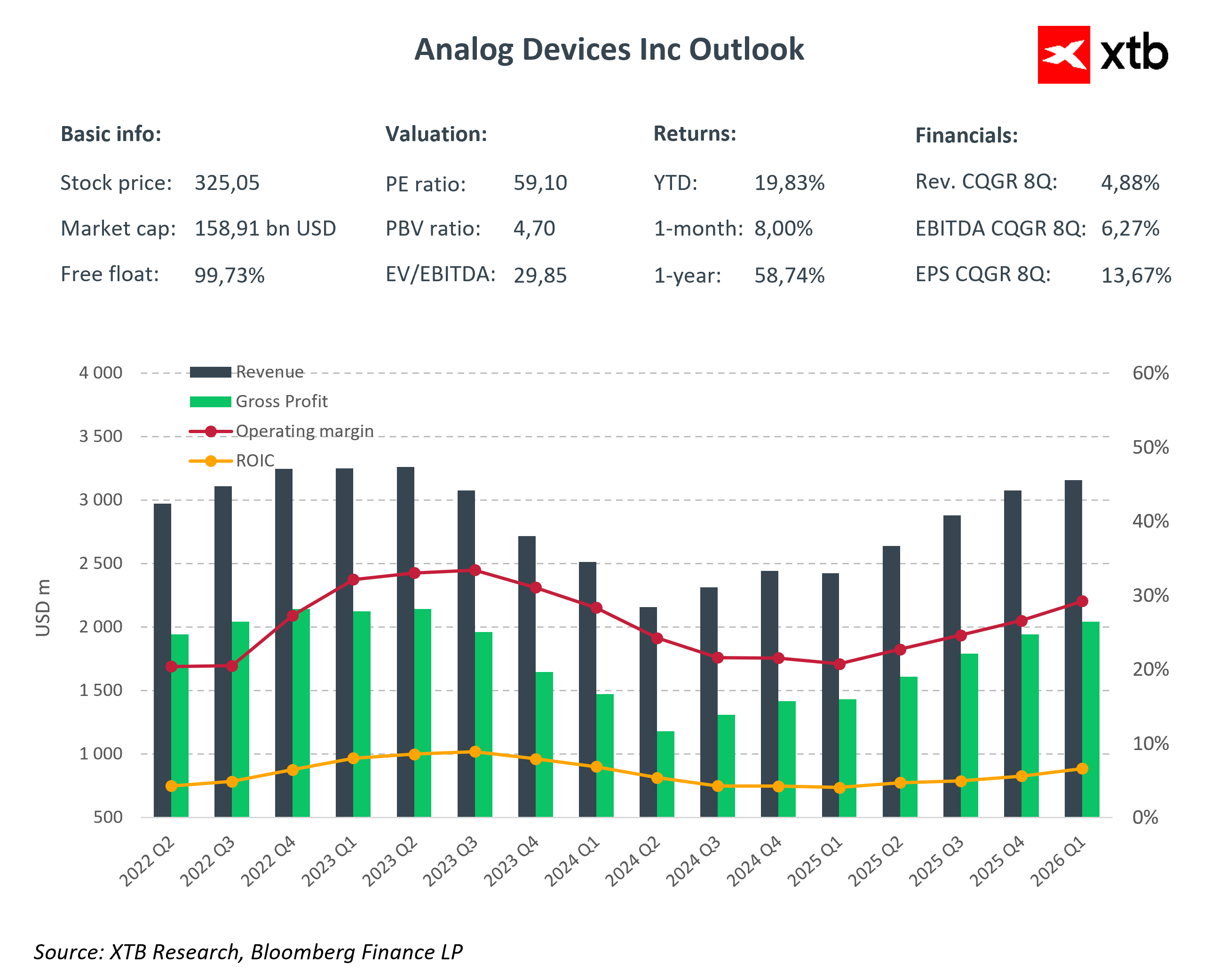

Analog Devices, líder global en semiconductores analógicos y soluciones industriales, presentó los resultados de su primer trimestre fiscal de 2026 con cifras que superaron ampliamente las expectativas del mercado. Además, la proyección para el segundo trimestre también quedó por encima del consenso, reforzando su sólida posición en segmentos clave como industrial, centros de datos e infraestructura de inteligencia artificial.

Resultados financieros Q1 2026

-

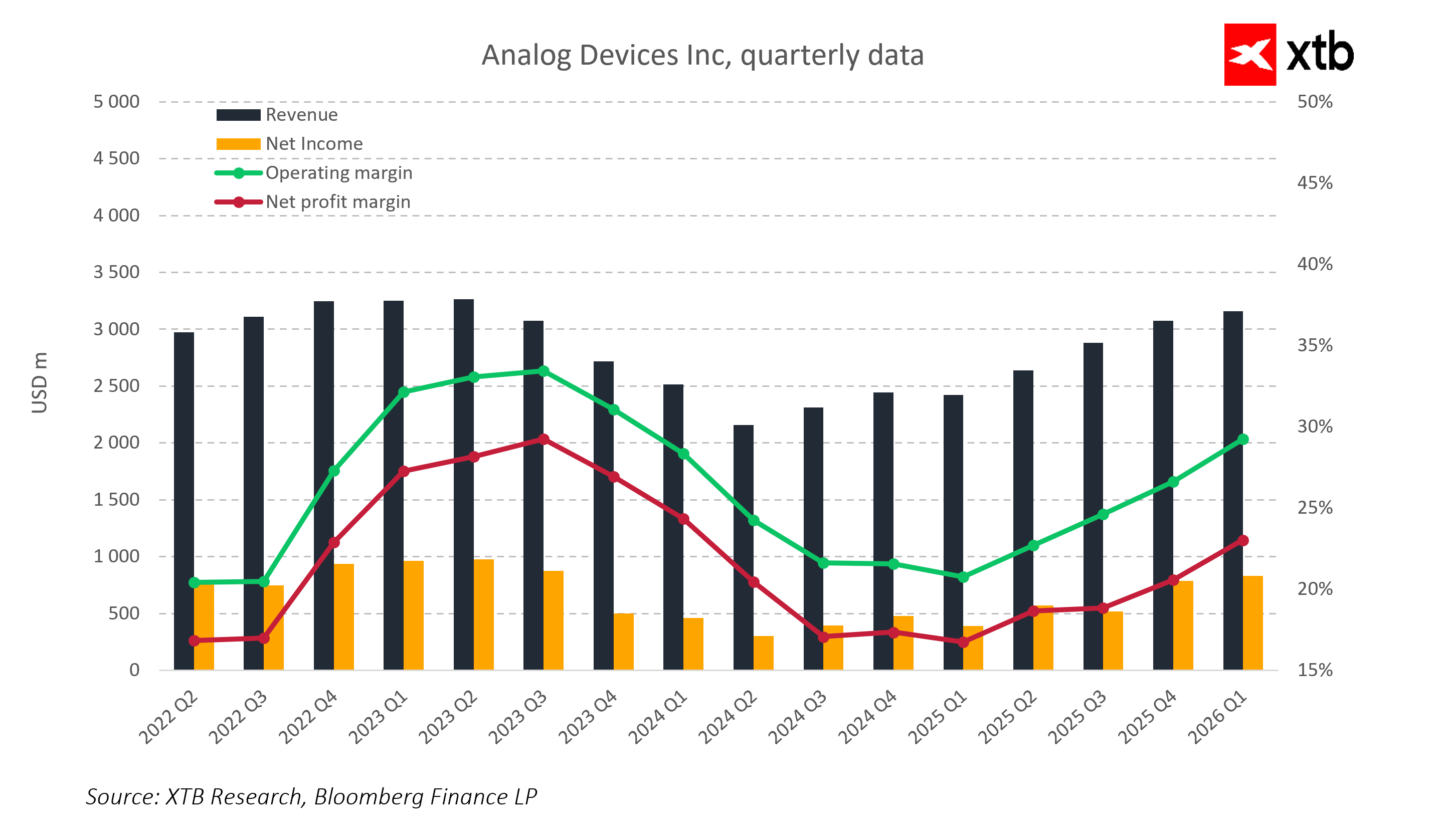

Ingresos: 3.160 millones de dólares (+30% interanual; consenso: 3.120 millones)

-

Beneficio por acción (BPA): 2,46 dólares (consenso: 2,31 dólares; 1,63 dólares hace un año)

Ingresos por segmento:

-

Industrial: 1.490 millones (consenso: 1.500 millones)

-

Comunicaciones: 476,8 millones (consenso: 432 millones)

-

Automotriz: 794,4 millones (consenso: 815,3 millones)

-

Consumo: 399,8 millones (consenso: 362,7 millones)

-

Margen bruto: 71,2% (consenso: 70%)

-

Margen operativo: 45,5% (consenso: 43,8%)

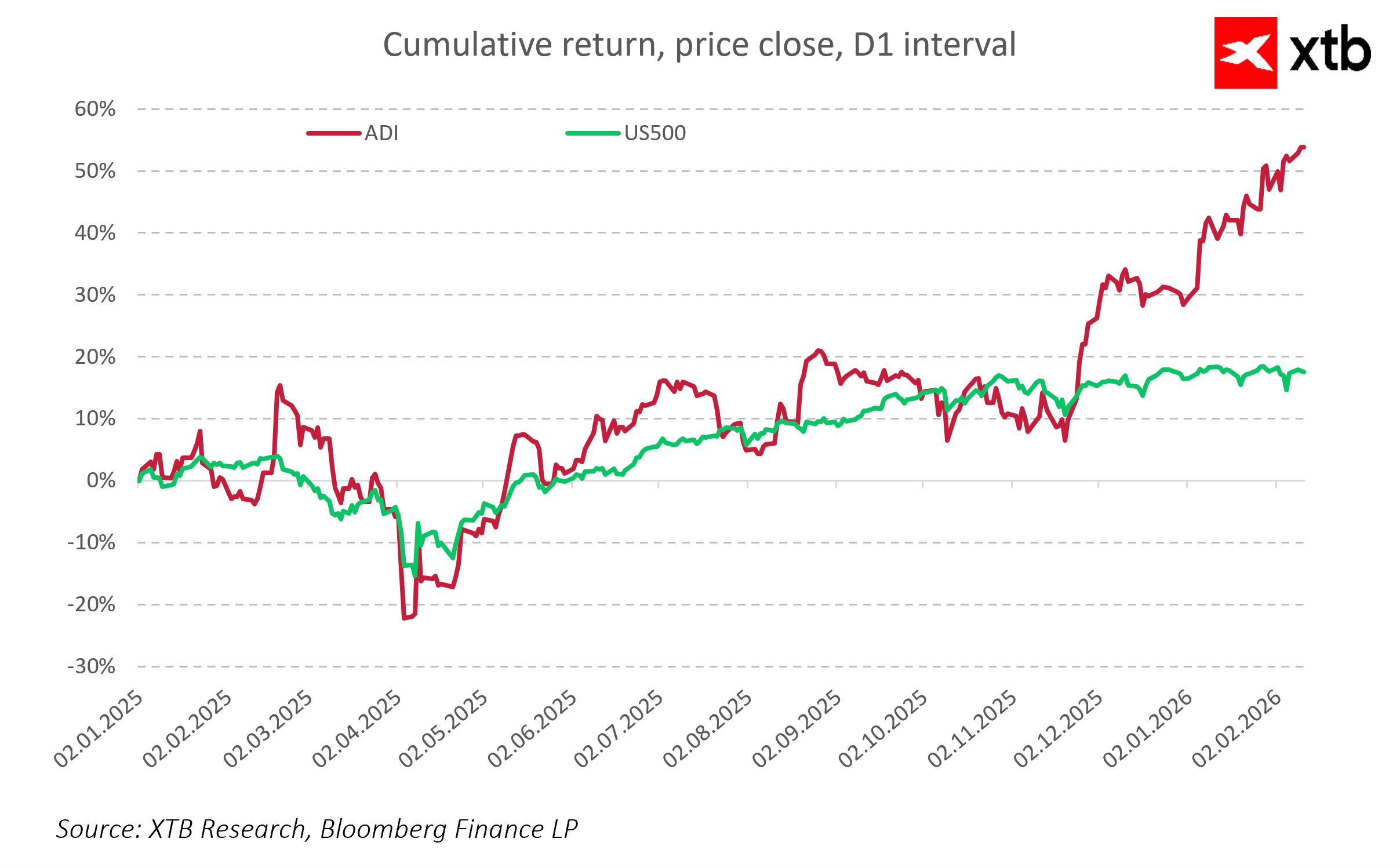

Tras la publicación de resultados, las acciones de Analog Devices subieron más de 3%, reflejando una reacción positiva del mercado ante la solidez operativa y la mejora en márgenes.

Proyección Q2 2026

-

Ingresos esperados: 3.500 millones de dólares (consenso: 3.230 millones)

-

BPA esperado: 2,88 dólares (consenso: 2,31 dólares)

Las previsiones apuntan a una demanda sostenida en los mercados industrial, de comunicaciones y centros de datos, impulsada principalmente por la continua inversión en inteligencia artificial generativa. La dirección destacó que los ingresos previstos para el segundo trimestre podrían marcar un nuevo récord histórico para la compañía.

Reacción del mercado e implicaciones para inversores

El avance en el precio de la acción tras los resultados y la proyección confirma un sentimiento constructivo por parte de los inversores. El desempeño trimestral y las previsiones indican que la empresa sigue escalando su operación con eficacia, manteniendo un crecimiento sólido en mercados estratégicos vinculados a semiconductores e infraestructura de IA.

Contexto de negocio y perspectivas

Analog Devices mantiene su liderazgo en el segmento de semiconductores analógicos y soluciones industriales. Su trayectoria de crecimiento se apoya en:

-

El aumento de la inversión en infraestructura de inteligencia artificial

-

La expansión global de centros de datos

-

Una demanda resiliente de clientes industriales clave

Principales fortalezas:

-

Escala operativa y visibilidad de ingresos

-

Demanda robusta en los segmentos industrial, comunicaciones y consumo

-

Márgenes brutos y operativos elevados

Principales desafíos:

-

Presiones macroeconómicas y geopolíticas

-

Competencia intensa en el sector de semiconductores

-

Necesidad constante de innovación en un entorno tecnológico acelerado

A pesar de estos retos, el rendimiento reciente y la proyección futura sugieren potencial de crecimiento continuo en ingresos y beneficios, consolidando la posición estratégica de Analog Devices en los mercados tecnológicos vinculados a la IA.

Cierre de mercado: La semana termina con el Brent en 100 dólares y los índices en rojo

El IPSA cierra la semana en terreno positivo pese a dos semanas de guerra

Amazon: ¿El principio del fin de los sueños de la IA?

BlackRock enfrenta presión en el crédito privado, pero no una crisis

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.