ETF DER WOCHE

Xtrackers S&P 500 Equal Weight UCITS ETF 2C EUR Hedged

Strategie des ETF Fonds

Die Zielsetzung des Fonds ist die Wertentwicklung des S&P 500 Equal Weight Index abzubilden. Im Index sind die gleichen Unternehmen enthalten wie im S&P 500, jedoch ist ihre Gewichtung auf jeweils 0,20 Prozent festgelegt. Der Index enthält Aktien großer börsennotierter Unternehmen, die an den Börsen der USA gehandelt werden. Im Index werden die Unternehmen gleich gewichtet, unabhängig von der Marktkapitalisierung. Die Überprüfung erfolgt vierteljährlich.

► Xtrackers S&P 500 Equal Weight UCITS ETF 2C EUR Hedged WKN: DBX0P9 / ISIN: IE0002EI5AG0 / Kürzel: XDEE

ETF Chartcheck - Betrachtung im Wochenchart:

Im Wochenchart ist erkennbar, dass der Anteilsschein nach dem Auflagedatum zunächst zurückgesetzt hat. Es ging bis September 2022 abwärts. Zwar konnte sich der Fonds stabilisieren, aber nicht nennenswert erholen. Nach einem weiteren Rücksetzer Ende Oktober 2023 gelang es sich zu lösen und aufwärtszulaufen. Es ging im Zuge der Erholungsbewegung gut ein Jahr aufwärts. Im November 2024 wurde das Hoch bei 10,81 EUR formatiert. Nachfolgend stellten sich Gewinnmitnahmen ein. Die kleine Aufwärtsbewegung Mitte Januar hatte keine Substanz und wurde nachfolgend wieder abverkauft. Es ging im Zuge dessen zurück unter die 10 EUR-Marke.

Das Papier konnte sich im Mitte November 2023 über die SMA50 (aktuell bei 10,02 EUR) und die SMA20 (aktuell bei 10,26 EUR) schieben und aufwärtslaufen. Die Rücksetzer konnten sich zunächst im Bereich der SMA20 stabilisieren und erholen. Nachdem das Hoch formatiert war, ging es im Rahmen der Rücksetzer unter die SMA20. Diese Linie hatte zunächst ihre Anziehungskraft. Der Anteilsschein hat es aber nicht vermocht, sich auch verbindlich im Bereich dieser Linie festzusetzen. In den letzten Handelswochen ging es von der SMA20 zurück an und unter die SMA50. Im Wochenchart ist sehr gut erkennbar, dass der Anteilsschein es Ende Februar mehrfach erfolglos versucht hat über die SMA20 Linie zu laufen.

Mit dieser Bewegung hat sich das Wochenchart eingetrübt. Solange das Papier es nicht schafft, sich wieder zurück über die SMA50 zu schieben, solange besteht die Gefahr, dass sich Schwäche weiter fortsetzen könnte. Denkbare Anlaufziele auf der Unterseite könnten die 9,38 EUR, die 8,71 EUR bzw. die 7,77 EUR sein.

Sollten sich Erholungen einstellen, so könnten diese zunächst an und über die SMA50 gehen. Gelingt der Move über diese Durchschnittslinie, so müsste der Anteilsschein per Wochenschluss auch über die SMA20 laufen und sich darüber verbindlich festsetzen. Im Chart ist erkennbar, dass diese Linie zum einen in der Vergangenheit eine gute Unterstützung gewesen ist. Sie könnte jetzt ein harter Widerstand sein. Die Bewegung im Februar war zum anderen ein Beleg dafür, dass diese Einschätzung durchaus seine Berechtigung hat.

Aktuelle Einschätzung Wochenchart, Prognose: bärisch

**************

ZINSEN VOM BROKER - direkt auf dem Handelskonto

- täglich verfügbar! Monatlich ausgeschüttet! Zinsen für die "Pause" bis zum nächsten Trade

*************

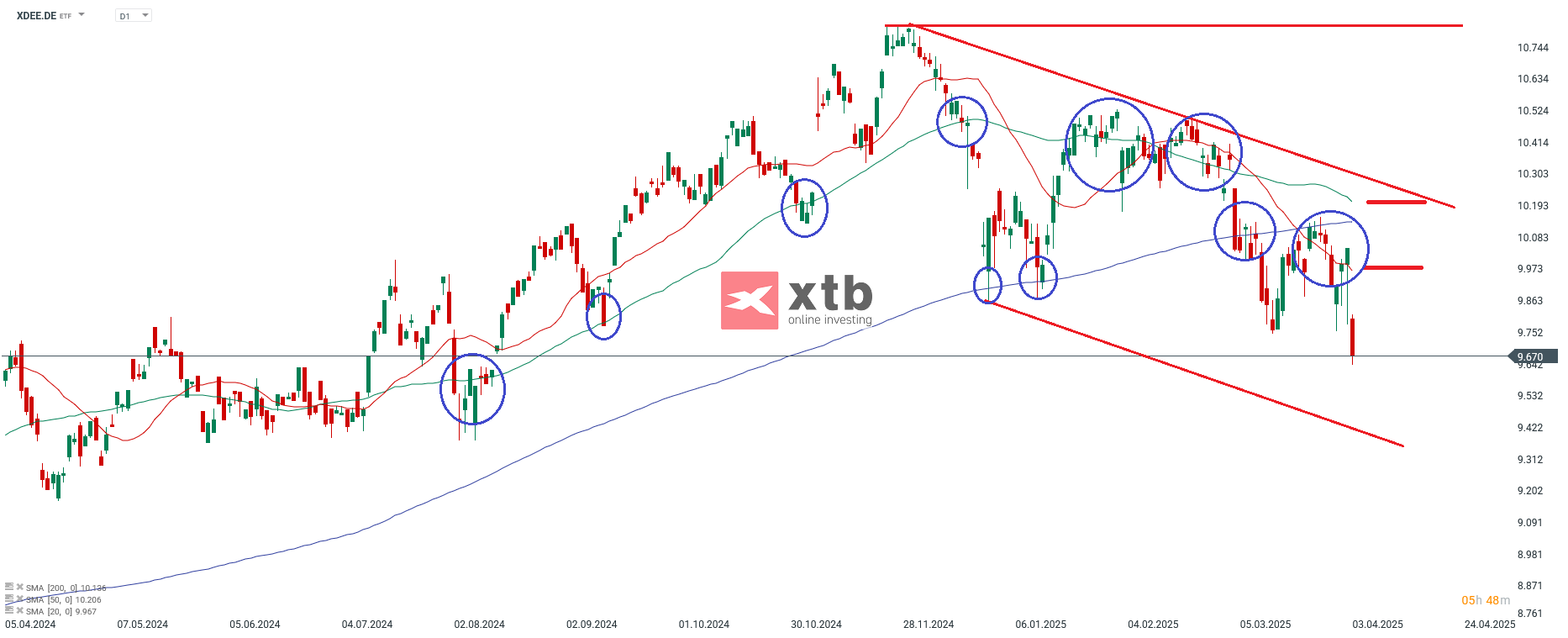

ETF Chartcheck - Betrachtung im Tageschart:

Es im Tageschart erkennbar, dass das Papier im Juni und im Juli 2024 im Bereich der SMA20 (aktuell bei 9,97 EUR) / SMA50 (aktuell bei 10,21 EUR) seitwärts gelaufen ist. Beide Linien waren zu einen ein Support, zum anderen haben sie auch den Ausbruch verhindert. Es ging im August aufwärts, wobei sehr gut aus dem Chart herausgelesen werden kann, dass die SMA20 als auch die SMA50 im Handelsverlauf bis Mitte Dezember eine gute Unterstützung gewesen sind. Rücksetzer konnten sich bis dahin jeweils spätestens im Bereich der SMA50 stabilisieren und erholen. Der Rücksetzer zu Jahresbeginn ging an die SMA200 (aktuell bei 10,14 EUR); hier gelang die Stabilisierung und die Erholung. Es ging zurück an die SMA20 /SMA50, aber nicht mehr wesentlich über diese beiden Durchschnittslinien. In den letzten Handelswochen wurde der Anteilsschein an und unter die SMA200 durchgereicht. Die Erholungsbewegungen, die sich nachfolgend eingestellt haben fanden jeweils an der SMA20 bzw. SMA200 ihr Ende.

Das Tageschart hat sich damit deutlich eingetrübt. Solange der Anteilsschein per Tagesschluss unter der SMA20 notiert, solange könnten sich weitere Rücksetzer einstellen, die die Anlaufziele erreichen könnten, die in der Wochenbetrachtung gewürdigt worden sind.

Sollten sich Erholungen einstellen, so könnten diese, wie in den letzten Handelstagen auch, zunächst bis an die SMA20 bzw. die SMA200 gehen. Die letzten Versuche über diese die SMA200 zu laufen sind gescheitert. Das Papier hat zudem das Problem, dass sich von oben die SMA50 nähert, die auch zu überwinden wäre, um wieder Perspektiven auf der Oberseite zu haben. Es bleibt abzuwarten, ob sich diese Kursmuster in den kommenden Handelswochen einstellen.

- Aktuelle Einschätzung Tageschart, Prognose: bärisch

ETF Basisdaten:

Basisdaten:

|

*Stand 20.03.2025

Zusammensetzung des ETF:

Der ETF ist, gemäß seinem Prospekt, an Unternehmen mit jeweils 0,20 Prozent beteiligt. Der größte Anteil des Fonds wurde in Broadcom investiert - dieses Unternehmen repräsentiert 0,27 Prozent des Vermögens des Fonds.

* Stand 27.12.2024 / Quelle: etf.dws.com / justetf.com

Portfolioallokation des ETF nach Ländern:

Der ETF ist, gemäß seinem Fokus, fast ausschließlich in Unternehmen in den USA engagiert. Gut ein Prozent des Fondsvermögens ist in Irland bzw. in Großbritannien gebunden.

* Stand 27.12.2024 / Quelle: justetf.com / etf.dws.com

Portfolioallokation des ETF nach Sektoren:

Der Fonds ist hinsichtlich der Branchen breit aufgestellt. In Industrieunternehmen und in der Finanzbranche sind gut 30 Prozent des Fondsvermögens gebunden. Über 50 % des Vermögens hat der Fonds in vier Branchen investiert.

* Stand 27.12.2024 / Quelle: justetf.com / etf.dws.com

* Stand 27.12.2024 / Quelle: justetf.com / etf.dws.com

Risikoübersicht des ETF:

|

Volatilität 1 Jahr |

13,87 % |

|

Volatilität 3 Jahre |

18,50 % |

|

Volatilität 5 Jahre |

---- |

|

Rendite zu Risiko 1 Jahr |

0,27 |

|

Rendite zu Risiko 3 Jahre |

0,11 |

|

Rendite zu Risiko 5 Jahre |

---- |

|

Maximum Drawdown 1 Jahr |

- 9,55 % |

|

Maximum Drawdown 3 Jahre |

- 20,84 % |

|

Maximum Drawdown 5 Jahre |

---- |

|

Maximum Drawdown seit Auflage |

- 23,33 % |

Die Volatilität spiegelt die Kursschwankungen innerhalb eines Jahres wider. Je höher die Volatilität, des stärker ist der Kurs in der Vergangenheit geschwankt. Investments mit einer hohen Volatilität gelten in der Regel als risikoreicher, als Papier mit einer geringeren Volatilität.

Die Rendite zu Risiko ist die Kennzahl, die die historische Rendite durch die historische Volatilität geteilt, die Kennzahl setzt also die historische Rendite ins Verhältnis zum historischen Risiko. Sie gibt einen Hinweis auf das Ausmaß der Kursschwankungen, die man in Kauf nehmen muss, um von der Rendite des Wertpapiers zu profitieren.

Der Maximum Drawdown gibt den maximalen Verlust des Investments im Betrachtungszeitraum an.

Rendite des ETF im Überblick:

|

Lfd. Jahr |

- 0,10 % |

|

1 Monat |

- 2,81 % |

|

3 Monate |

+ 0,30 % |

|

6 Monate |

- 1,86 % |

|

1 Jahr |

+ 3,72 % |

|

3 Jahre |

+ 6,13 % |

|

5 Jahre |

----- |

|

Seit Auflage (MAX) |

+ 4,69 % |

|

2024 |

+ 4,69 % |

|

2023 |

+ 10,08 % |

|

2022 |

+ 10,00 % |

|

2021 |

- 15,13 % |

*Quellenangabe für die Kennzahlen:: justef.com, monringstar.de, finanzen.de, etf.dws.com

Gemäß unserer Einschätzung ist der Fonds für Anleger geeignet, die einen breiten Fokus bevorzugen. Der Fonds ist in über 500 Unternehmen investiert und damit sehr breit aufgestellt. Ein Klumpenrisiko gibt es nicht was Unternehmen angeht, aber was den Länderfokus betrifft. Fast alle Unternehmen, in der der Fonds engagiert ist, sind in den USA ansässig und damit wird die Wertentwicklung übergeordnet auch von der allgemeinen Marktentwicklung in den USA beeinflusst. Anleger sollten sich bei einem Investment in diesen Fonds auch die aktuelle wirtschaftspolitische Entwicklung in den USA vor Augen führen, die kursbeeinflussend sein könnte. Der Fonds ist, unserer Meinung nach, ein Investment, das sich als Depotbeimischung eignen könnte.

ETF Handel bei XTB

Der Broker XTB streicht grundsätzlich die Orderkommission für alle Anlagen in Aktien und ETF, sofern der Kunde unter 100.000 Euro Handelsvolumen im Monat bleibt! Für die allermeisten Kunden bedeutet dies: kommissionsfreier Handel von weltweiten Aktien & ETFs! Nur Anleger, die über 100.000 Euro monatlich liegen, zahlen eine Kommission von 0,2%, Minimum 10 Euro.

Dieses ETF Sparplan-Angebot - für Einzelkäufe oder auch ETF-Sparpläne - wurde 2024 vom Handelsblatt mit "SEHR GUT" ausgezeichnet (Siegel siehe unten, zusammen mit den vielen anderen Auszeichnungen von XTB in Deutschland)..

Quelle: xStation5 von XTB

SO SEHEN SIEGER AUS!

- AUSGEZEICHNET vom Deutschen Kundeninstitut, Handelsblatt und Brokerwahl.de!

- Aktienhandel + CFD Trading + ETF Sparpläne: AUSGEZEICHNET

- Qualität, Service, Gebühren & Konditionen - alles AUSGEZEICHNET bei XTB!

- Hier mehr erfahren

DAX Verlierer: Siemens Energy Aktie 🔴 Kursentwicklung und Chartanalyse (Top & Flop vom Vortag)

DAX Gewinner am Dienstag: Symrise Aktie 🔴 Kursentwicklung und Chartanalyse (Top & Flop vom Vortag)

Nasdaq Prognose & Analyse für Mittwoch, den 11.02.26 – Aktuelle Einschätzung

DAX Prognose für Mittwoch, 11.02.26 – Aktuelle Einschätzung und Chartanalyse

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.