Gold hat eine harte Zeit hinter sich. Der Ausbruch des Krieges in der Ukraine löste einen Preissprung aus, der jedoch nur von kurzer Dauer war. Der Preis sprang auf über 2.000 USD pro Unze und wurde in der Nähe von Rekordhöhen gehandelt. Die Bullen waren jedoch nicht in der Lage, diese Gewinne aufrechtzuerhalten, und der Preis fiel auf den niedrigsten Stand seit Mitte Februar - vor Beginn der russischen Invasion. Steigende Renditen und ein stärkerer USD waren die Hauptgründe für den Rückgang. Höhere Zinssätze veranlassen sicherheitssuchende Anleger, sich eher für Geldmarktinstrumente als für Gold zu entscheiden. In dieser Analyse werden wir Gold jedoch aus einem fundamentalen Blickwinkel heraus betrachten. Gibt es Anzeichen für eine Verbesserung der Lage? Oder sprechen vielleicht auch die Fundamentaldaten für ein bärisches Szenario?

Erheblicher Rückgang der Schmucknachfrage

Die Schmucknachfrage ist ein Hauptpfeiler des Goldmarktes und macht etwa 50% der gesamten Goldnachfrage aus. Während der Goldmarkt kurzfristig in erster Linie von der Investitionsnachfrage aufgrund von Marktfaktoren (d. h. Marktkursen) bestimmt wird, kann man die langfristige Entwicklung von Gold nicht ohne Berücksichtigung der Schmucknachfrage betrachten. Der Schmuckmarkt musste im ersten Quartal einen Rückgang von 30% hinnehmen, der vor allem auf einen Nachfragerückgang von rund 50% in China und eine geringere Nachfrage in Indien zurückzuführen ist. Nach einem sehr starken Vorquartal fiel die vierteljährliche Nachfrage unter den langfristigen Durchschnitt.

Die Schmucknachfrage ging im 1. Quartal 2022 deutlich zurück und lag unter dem langfristigen Durchschnitt. Die Gesamtnachfrage nach Gold stieg jedoch im 1. Quartal 2022 an, was vor allem auf eine starke Investitionsnachfrage zurückzuführen ist. Besteht die Chance, dass dieser Trend anhält? Quelle: Bloomberg, WGC, XTB Research

Starke Investitionsnachfrage

Die Investitionsnachfrage nach Gold blieb im ersten Quartal des Jahres stabil, obwohl die Situation nicht so offensichtlich ist, wenn wir uns die Details ansehen. Der Anstieg der Nachfrage wurde vor allem durch börsengehandelte Fonds getragen, während die Nachfrage nach physischem Gold - Barren und Münzen - zurückging. Der sprunghafte Anstieg der Nachfrage nach börsengehandelten Fonds war höchstwahrscheinlich auf die Zunahme der kurzfristigen Goldnachfrage nach dem Ausbruch des Krieges in Osteuropa zurückzuführen. Die börsengehandelten Fonds neigen dazu, in Zeiten steigender Zinssätze viel Gold zu verkaufen, sodass eine starke Schmucknachfrage und die Nachfrage nach physischem Gold in solchen Zeiten eine wichtige Stütze für den Goldpreis sind.

Die Investitionsnachfrage und die Nachfrage der Zentralbanken erholen sich weiter. Wird diese Situation auch in den kommenden Quartalen anhalten, um eine Hausse für Gold zu unterstützen? Quelle: Bloomberg, WGC, XTB Research

Zusammenbruch des Goldbergbaus

Schließlich zeigte der jüngste Quartalsbericht des World Gold Council eine interessante Entwicklung - einen Einbruch der Goldförderung. Eine solche Situation sollte nicht in Zeiten eintreten, in denen Gold deutlich über den Produktionskosten gehandelt wird (im Durchschnitt 1.000-1.200 USD pro Unze). Der Einbruch steht im Zusammenhang mit einer neuen Welle von pandemischen Beschränkungen in China. Das Land verlor einen Spitzenplatz in der Rangliste der Goldproduzenten (Australien übernahm den Spitzenplatz). China hat jedoch bereits erklärt, dass die Produktion auf das frühere Niveau zurückgekehrt ist, sodass der Rückgang möglicherweise nur von kurzer Dauer war. Die Situation in China wirkt sich auch auf die Schmuck- und Investmentnachfrage nach Gold aus. Die „Rückkehr zur Normalität" dürfte den Goldpreis auch aus fundamentaler Sicht unterstützen. Dennoch ist es schwer abzuschätzen, wann die Pandemie und die Beschränkungen in China enden werden.

Die Goldnachfrage überstieg im 1. Quartal 2022 das Angebot, und der gleitende 4-Quartals-Durchschnitt der Bilanzsumme sinkt weiter. Quelle: Bloomberg, WGC, XTB Research

Müssen wir uns vor hohen Zinssätzen fürchten?

Höhere Zinssätze veranlassen die Banken, die Zinsen für Einlagen zu erhöhen und die Renditen für Anleihen zu steigern. Dies kann sich auf die Entscheidungen der Anleger auswirken, insbesondere in Zeiten der Unsicherheit über die Inflation, den Konjunkturzyklus oder die Stärke des Aktienmarktes. Andererseits gibt es Erwartungen darüber, wie hoch die Zinsen steigen können. Im Basisszenario liegt der neutrale Zinssatz in den USA zwischen 2,5 und 3,0%, obwohl einige sagen, dass der neutrale Zinssatz näher bei 5% liegen könnte. Andererseits dürfte die Rendite 10-jähriger Staatsanleihen als Näherungswert für den neutralen Zinssatz dienen. Allerdings könnten sich weitere Rückgänge am TNOTE-Markt abzeichnen, da die aktuelle Rendite bei etwa 3% liegt. Dennoch war die Inflation seit 50 Jahren nicht mehr so hoch, und eine noch restriktivere Politik sollte als Möglichkeit angesehen werden.

Die aktuelle Situation auf dem GOLD-Markt beginnt, derjenigen von 2011-2013 zu ähneln. Deshalb ist es für die Bullen entscheidend, die Unterstützungszone bei 1.700 USD zu verteidigen. Bis zu diesem Niveau ist es jedoch noch ein weiter Weg. Natürlich würde ein signifikanter Rückgang der Anleiherenditen auf die Preisrichtung von Gold hindeuten, aber es gab in der Vergangenheit Zeiten, in denen der Markt kurzfristige Renditeanstiege ignorierte. Das war zum Beispiel 2008 der Fall. Quelle: xStation 5

Maximilian Wienke, CFTe

Marktanalyst bei XTB

maximilian.wienke@xtb.de

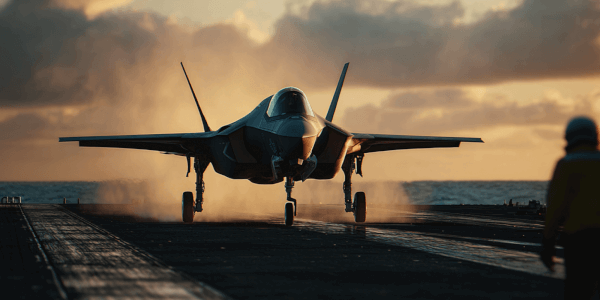

BÖRSE HEUTE: Krieg im Iran sorgt für Volatilität – Europa unter Druck (02.03.2026)

Nahost-Eskalation, Energieversorgung und Druck auf die Lufthansa Aktie

US Börsenstart: Ölpreisschock und Nahost-Krieg belasten US Börse

Öl und Gold steigen massiv ⚔️

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.