La curva de Laffer es una teoría económica que se centra en la relación entre las tasas de impuestos y la recaudación de un país y que defiende que un recorte de las tasas impositivas puede llegar a ayudar a la economía. Desarrollada por Arthur Laffer en la década de 1970, esta teoría goza de tantos detractores como defensores, pero ¿en qué consiste? En este artículo, te lo explicamos.

La curva de Laffer es una teoría económica que se centra en la relación entre las tasas de impuestos y la recaudación de un país y que defiende que un recorte de las tasas impositivas puede llegar a ayudar a la economía. Desarrollada por Arthur Laffer en la década de 1970, esta teoría goza de tantos detractores como defensores, pero ¿en qué consiste? En este artículo, te lo explicamos.

La política fiscal es uno de los aspectos más importantes de cualquier país. Esta rama de la política macroeconómica define cómo los Estados gestionan sus gastos e ingresos para mantener la economía del país, y resulta vital para manejar la deuda pública y garantizar el crecimiento de la región. A lo largo de la historia, multitud de economistas han desarrollado distintas ideas que ponen el foco en esta gestión de recursos que realiza el Estado. Una de ellas es la Curva de Laffer, una teoría elaborada por el economista Arthur Laffer que defiende que la reducción de impuestos puede llegar a impulsar la recaudación de un país. En este artículo, explicamos qué es exactamente la Curva de Laffer y sus principales características.

¿Qué es la curva de Laffer?

La curva de Laffer es una teoría económica que se centra en la relación entre las tasas de impuestos y la recaudación de un país. Desarrollada en 1974 por el economista Arthur Laffer, profesor de Economía de la Universidad de Chicago y asesor del presidente estadounidense Ronald Reagan entre 1981 y 1989, esta teoría defiende que bajar los impuestos puede aumentar la recaudación fiscal de un país, pese a que la lógica parece dictar lo contrario.

Según cuenta la anécdota, la curva de Laffer nació en una servilleta, durante una cena en el exclusivo restaurante Two Continents de Washington en la que participaron Dick Cheney, futuro vicepresidente de Reagan, Donald Rumsfeld, futuro secretario de Defensa de Reagan, Jude Wanniski, analista de The Wall Street Journal, y el propio Arthur Laffer. Durante el encuentro, en el que se, según se dice, se debatió el plan del presidente Gerald Ford de subir los impuestos para combatir la inflación, Laffer defendió que subir los impuestos no era una buena estrategia y que, al contrario, lo que debían hacer era bajarlos. Para ilustrar su premisa, el economista cogió una servilleta y dibujó una curva con forma de ‘u’ invertida que vinculaba los tipos impositivos con la recaudación del estado partiendo de dos premisas: cuando no hay impuestos, no se recauda, y cuando estos equivalen al 100%, tampoco. Con base en esta hipótesis, Laffer dibujó su curva para demostrar que, llegado a cierto punto, la subida de impuestos tiene el efecto contrario al que se busca, ya que la recaudación del Estado decrece al desincentivarse la actividad económica. En este punto, una bajada de impuestos podría impulsar los ingresos del país, al compensar el recorte de las tasas con un incremento de la actividad económica del país.

La teoría de la curva de Laffer ganaría popularidad en 1978, tras la publicación de una artículo elaborado por Wanniski en la revista 'The Public Interest', y se pondría en práctica por primera vez tras la victoria de Ronald Reagan en las elecciones estadounidenses, aunque el expresidente americano no sería el único que la probaría. Otros famosos diligentes, como Margaret Thatcher o el propio George W. Brush, también se basaron en ella para acometer sus reformas fiscales, pese a que no son pocos los que se muestran en contra de los principios defendidos por Laffer. Aun así, y pese a las críticas, la curva de Laffer se ha convertido en una idea de gran popularidad entre determinados grupos económicos, y la servilleta en la que fue ideada por primera vez se encuentra expuesta en el National Museum of American History, en Washington, uno de los museos más importantes de todo el país.

Características de la curva de Laffer

La curva de Laffer defiende, básicamente, que llegado a un punto concreto no merece la pena subir los impuestos, ya que cuando la carga fiscal que se ejerce sobre los ciudadanos es demasiado elevada, estos reducen su consumo o, en su defecto, recurren a alternativas como la economía sumergida, cuyas actividades no tienen contribuyen a las cuentas del Estado. Esta hipótesis se basa no solo en la lógica matemática, que dicta que, a mayores impuestos, mayor contribución, sino también en la psicología del ciudadano, que puede recortar su consumo si los impuestos afectan a una porción amplia de su salario, reduciendo, consecuentemente, la recaudación del Estado.

Para desarrollar su teoría, Laffer se basó en dos principios: por un lado, que al no cobrar impuestos, el estado no recauda; por otra, que si los impuestos representan la totalidad del salario del trabajador, estos no realizarían ningún tipo de actividad económica, ya que no tendrían alicientes para producir si el Estado se queda con todo lo que generan. Entre ambos puntos, no obstante, existe un intervalo en el que la recaudación y los impuestos están en equilibrio, aumentando los ingresos a medida que aumentan las tasas, y es ahí donde, según la teoría, debería moverse la política fiscal para aprovechar al máximo los impuestos.

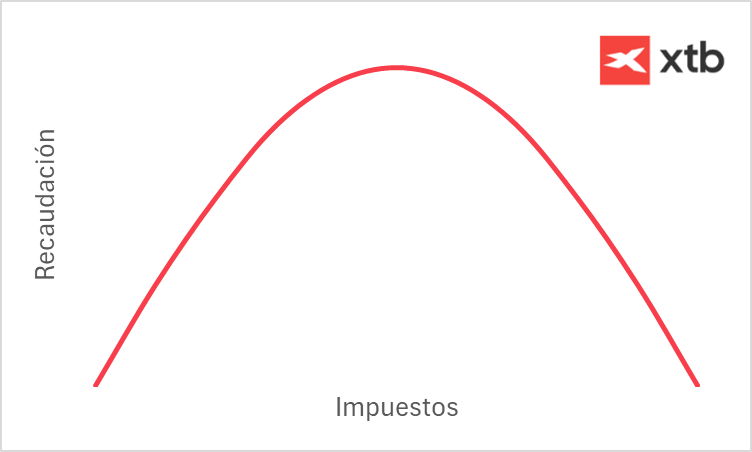

Partiendo de estas ideas, Laffer desarrolló su famosa curva, fijando dos ejes: en el vertical, se establece la recaudación; en el horizontal, la tasa impositiva. Cuando la tasa impositiva es cero, es decir, al inicio del eje horizontal, la recaudación es nula. A medida que se avanza en este eje, la recaudación va a aumentando, hasta que llega un punto en el que comienza a decrecer, formando así una U invertida que ejemplifica la teoría y que culmina al final del eje horizontal, donde la tasa impositiva equivale a la totalidad del salario.

La teoría de la curva de Laffer puede ser una herramienta de ayuda para los Gobiernos, que pueden emplearla para analizar cuándo deberían subir o bajar los impuestos. No obstante, no está exenta de críticas, y muchos de sus detractores afirman que no hay forma empírica de averiguar cuál es el punto en el que la curva alcanza su pico y empieza a descender. O lo que es lo mismo: el punto en el que la recaudación comenzaría a descender por la presión fiscal.

Ejemplo de la curva de Laffer

La curva de Laffer se expresa siempre de forma gráfica, en base a dos ejes: el vertical, destinado a la recaudación, y el horizontal, que ejemplifica los impuestos. Este es un ejemplo, en el que el punto de inflexión se ha elegido de forma aleatoria.

Tal y como se observa en la imagen, aunque la curva comienza con una trayectoria ascendente, llega un punto en el que comienza a declinar, marcando el inicio en el que la presión fiscal sería demasiado elevada como para animar a los ciudadanos a consumir. Llegados a este punto, la población dejaría de comprar determinados productos o recurriría a la economía sumergida para evitar pagar impuestos, repercutiendo así en las Cuentas del Estado y en la propia riqueza del país.

¿Para qué sirve la curva de Laffer?

La curva de Laffer es una herramienta que han empleado políticos como Ronald Reagan, Margaret Thatcher o George W. Brush para acometer sus reformas fiscales y que puede ser de ayuda de cara a analizar si se deben subir o recortar los impuestos. Aun así, esta teoría económica resulta difícil de llevar a la práctica, ya que establecer el punto en el que los impuestos pueden empezar a bajar la recaudación de un país es complicado. Además, a la hora de valorar su aplicación, se deben tener en cuenta otros factores que van más allá de las propias tasas impositivas, como puede ser la inflación del país o el aumento del empleo, entre otros. Estos factores pueden hacer que el consumo de una región se dispare, mejorando así los ingresos generados por el Estado, sin necesidad de aplicar la curva de Laffer. De igual manera, las crisis económicas o financieras pueden afectar a la recaudación del país, sin vincular este descenso a los impuestos.

La curva de Laffer en la política de Trump

Los recortes de impuestos incluidos en el último y polémico proyecto de ley de Donald Trump, conocido como “One Big Beautiful Bill”, y, en particular, aquellos relacionados con la eliminación de los impuestos sobre los ingresos recibidos por las propinas y las deducciones para los pagos de préstamos de automóviles, son una muestra de lo que se quiere conseguir con estas medidas que ponen el foco en la reducción de impuestos, que buscan incrementar el consumo de los beneficiados en otras partidas del sistema financiero.

La curva de Laffer también se puede aplicar sobre la política de aranceles de la administración Trump. Al igual que si el gobierno gravase a las personas con impuestos del 100% de sus ingresos estos dejarían de trabajar y no darían ningún ingreso fiscal, si se fijan aranceles demasiado altos a los socios comerciales, estos dejarían de exportar a Estados Unidos y, por tanto, no habría ingresos procedentes de estas partidas.

Un ejemplo de esta situación lo hemos vivido durante algunas semanas con la guerra arancelaria entre Estados Unidos y China. La escalada de tensión política entre ambos países, que llevó a Estados Unidos a amenazar con aplicar un arancel del 145% sobre las importaciones de China y al gigante asiático a responder con un arancel del 100% sobre los productos americanos, generó un vacío de productos envíados de un lado a otro durante algunas semanas. De hecho, las reservas de contenedores desde China a Estados Unidos cayeron durante algunos días hasta un 60%, niveles no vistos desde la era del Covid.

En un momento como el actual, en el que el gobierno desea financiar los nuevos proyectos de ley con mayores ingresos generados por los aranceles para reducir el déficit fiscal, las represalias de los países podrían limitar su impacto, siguiendo el mismo esquema que muestra la curva de Laffer con los impuestos y la generación de actividad económica.

Invertir con XTB

En XTB, puedes invertir hasta 100.000 euros al mes sin comisiones de compra y venta en más de 3.500 acciones y 1.400 ETF de grandes compañías a escala global. Además, aquellos que quieran invertir en varios tipos de activos a la vez pueden hacerlo a través de nuestros planes de inversión, una funcionalidad que permite combinar distintos títulos, programando las aportaciones de manera periódica y eligiendo tanto el importe como el plazo o método de pago. En concreto, nuestros usuarios pueden crear su plan de inversión a partir de tan sólo 15 euros, pudiendo elegir hasta 9 ETFs diferentes en cada uno de sus planes.

FAQ

La curva de Laffer es una teoría económica que se centra en la relación entre las tasas de impuestos y la recaudación de un país. Desarrollada en la década de 1970 por Arthur Laffer, esta teoría defiende que bajar los impuestos puede aumentar la recaudación fiscal de un país.

Según cuenta la anecdota, la teoría de la curva de Laffer nació durante una cena en el exclusivo restaurante Two Continents de Washington en la que participaron Dick Cheney, futuro vicepresidente de Reagan, Donald Rumsfeld, futuro secretario de Defensa de Reagan, Jude Wanniski, analista de The Wall Street Journal, y el propio Arthur Laffer. Durante el encuentro, en el que se debatió el plan del presidente Gerald Ford de subir impuestos, Laffer dibujó su famosa curva en una servilleta para explicar su hipotesis: que llegado a un punto, la subida de impuestos tiene el efecto contrario al que se busca, ya que no genera mayor recaudación para las arcas del Estado.

La curva de Laffer defiende que llegado a un punto concreto no merece la pena subir los impuestos, ya que cuando la carga fiscal que se ejerce sobre los ciudadanos es demasiado elevada, estos reducen su consumo o, en su defecto, recurren a alternativas como la economía sumergida, cuyas actividades no tienen contribuyen a las cuentas del Estado. Esta hipotésis se basa no solo en las matemáticas, sino también en la psicología del ciudadano, que puede recortar su consumo si los impuestos afectan a una porción amplia de su salario, reduciendo, consecuentemente, la recaudación del Estado, y busca encontrar un punto de equilibrio en el que la tasa impositiva y la recaudación se muevan en consonancia.

La curva de Laffer es una herramienta que puede utilizarse para analizar si se deben subir o recortar los impuestos. No obstante,esta teoría económica resulta difícil de llevar a la práctica, ya que establecer el punto en el que los impuestos pueden empezar a bajar la recaudación de un país es complicado.

A pesar de que la curva de Laffer cuenta con detractores, políticos como Ronald Reagan, Margaret Thatcher o el propio George W. Brush la han empleado para justificar sus reformas fiscales.

¿Qué es la regla 50-30-20 y cómo puede ayudarnos a diseñar un presupuesto?

¿Qué son las crisis económicas y cómo afectan al mercado?

¿Qué es la inflación subyacente y cómo afecta a los precios?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.