Il trading online, conosciuto anche come TOL (acronimo inglese di Trading Online), rappresenta un metodo di investimento in borsa mediante l'utilizzo di piattaforme digitali offerte dai broker online, che permettono l'esposizione ai mercati finanziari.

In questo articolo, esamineremo approfonditamente il concetto di trading online e il suo funzionamento. Approfondiremo i concetti fondamentali da conoscere quando si desidera iniziare a fare trading, analizzando cosa sono gli strumenti finanziari, i diversi tipi esistenti, spiegando il funzionamento dei mercati finanziari e i vari tipi e stili di trading. Infine, forniremo una guida passo per passo su come iniziare a fare trading online, offrendo una chiara visione di come XTB possa essere un valido alleato in questo percorso. Infine, forniremo una guida passo per passo su come iniziare a fare trading online, offrendo una chiara visione di come XTB possa essere un valido alleato in questo percorso.

Il trading online, conosciuto anche come TOL (acronimo inglese di Trading Online), rappresenta un metodo di investimento in borsa mediante l'utilizzo di piattaforme digitali offerte dai broker online, che permettono l'esposizione ai mercati finanziari.

In questo articolo, esamineremo approfonditamente il concetto di trading online e il suo funzionamento. Approfondiremo i concetti fondamentali da conoscere quando si desidera iniziare a fare trading, analizzando cosa sono gli strumenti finanziari, i diversi tipi esistenti, spiegando il funzionamento dei mercati finanziari e i vari tipi e stili di trading. Infine, forniremo una guida passo per passo su come iniziare a fare trading online, offrendo una chiara visione di come XTB possa essere un valido alleato in questo percorso. Infine, forniremo una guida passo per passo su come iniziare a fare trading online, offrendo una chiara visione di come XTB possa essere un valido alleato in questo percorso.

Cos'è il trading online?

Il termine "trading" deriva dall'inglese e si traduce in italiano come "commercio" o "scambio". In ambito finanziario, il trading si riferisce all'acquisto e alla vendita di strumenti finanziari come azioni, obbligazioni, valute, materie prime, derivati e altri titoli, con l'obiettivo di ottenere un profitto guadagnando sulla differenza di prezzo tra acquisto e vendita. Queste operazioni avvengono interamente online tramite piattaforme digitali fornite dai broker online, permettendo agli investitori di investire in Borsa in tempo reale, monitorare i mercati e prendere decisioni di investimento dal proprio computer o dispositivo mobile. Va sempre sottolineato che il trading e’ un attivita rischiosa e potresti perdere il tuo capitale. Tuttavia, è importante notare che il trading comporta rischi e richiede una comprensione approfondita dei mercati finanziari. Prima di intraprendere qualsiasi attività di trading, è consigliabile acquisire conoscenze approfondite e consultare esperti del settore.

Come funziona il trading online?

Il trading online consiste quindi nel comprare e vendere strumenti finanziari al fine di realizzare un profitto. Questi strumenti sono costituiti da una serie di asset a cui viene assegnato un valore finanziario che può salire o scendere, consentendo quindi di poter fare trading sulla direzione e variazioni di tale andamento. Per iniziare a fare trading online, è necessario aprire un conto su una piattaforma di trading online, che offre esposizione ai mercati finanziari. Questo costituisce il primo vero e proprio passo per avviare l'attività di trading online.

Ma ancora prima di iniziare, è fondamentale comprendere appieno cosa sono gli strumenti finanziari, i diversi tipi esistenti, le loro caratteristiche e i rischi e vantaggi associati. È inoltre importante comprendere il funzionamento dei mercati finanziari, insieme alle variabili che possono influenzare l'andamento. Questa conoscenza approfondita è essenziale per operare in modo informato e consapevole sui mercati finanziari.

Cosa sono gli strumenti finanziari?

Gli strumenti finanziari possono essere suddivisi in due grandi gruppi, ovvero:

-

Strumenti cash, ovvero ‘’strumenti di contanti'": questi sono strumenti finanziari il cui valore è determinato direttamente dai mercati.

-

Strumenti derivati: questi strumenti traggono la loro valutazione dal prezzo e da altre informazioni rilevanti dell'attività sottostante.

Strumenti cash

Questa categoria include:

-

Azioni (Stocks): Rappresentano la proprietà di una parte di un'azienda. Gli investitori acquistano azioni per ottenere profitti attraverso l'apprezzamento del valore dell'azione e i dividendi.

-

Obbligazioni (bond): Sono titoli di debito emessi da entità come governi, società o istituzioni finanziarie. Chi acquista obbligazioni presta denaro all'emittente in cambio di interessi e il rimborso del capitale a una data futura prestabilita.

-

Valute: Nel trading delle valute, gli investitori acquistano e vendono valute estere con l'obiettivo di trarre profitto dalle fluttuazioni dei tassi di cambio. Questo mercato finanziario viene chiamato FOREX.

-

Materie Prime (o commodities) : Si riferiscono a beni fisici come oro, petrolio, grano, ecc. Gli investitori possono fare trading di materie prime attraverso strumenti finanziari derivati come futures o tramite gli ETF (Exchange Traded Funds).

-

Fondi comuni d'investimento: Sono veicoli di investimento che raccolgono denaro da più investitori per acquistare una varietà di asset, come azioni, obbligazioni e altri strumenti finanziari.

-

ETF (Exchange Traded Funds): Sono fondi di investimento negoziati in borsa che permettono agli investitori di acquistare o vendere azioni di un portafoglio diversificato di asset, come azioni, obbligazioni o materie prime, come se fossero azioni ordinarie.

Contratti Derivati

Esistono diversi tipi di contratti derivati, tra cui opzioni, futures, swap e forward. I derivati prendono questo nome perché il loro valore "deriva", ossia dipende, dal valore di un altro bene o di un'attività finanziaria, denominata "sottostante". Questi strumenti consentono agli investitori di speculare sull'andamento dei prezzi degli asset sottostanti senza doverli possedere direttamente. I contratti derivati vengono utilizzati per scopi di copertura, speculazione e arbitrato e sono scambiati su mercati regolamentati. Tuttavia, a causa della complessità e del potenziale alto rischio, l'uso dei contratti derivati richiede una comprensione approfondita dei mercati finanziari.

Le principali tipologie di derivati includono:

-

I contratti futures, in cui due parti si accordano per acquistare o vendere una determinata quantità di uno specifico strumento finanziario, con consegna a una data prestabilita e a un prezzo predeterminato.

-

I contratti di opzione, che conferiscono il diritto, ma non l'obbligo, di acquistare (opzione call) o vendere (opzione put) uno specifico strumento finanziario a un prezzo fissato entro un determinato periodo di tempo (opzione americana) oppure a una data stabilita (opzione europea).

-

I contratti per differenza (CFD), che permettono di speculare sulle variazioni di prezzo di un'attività sottostante senza possederla direttamente. Attraverso i CFD, due parti si scambiano la differenza tra il prezzo di apertura e il prezzo di chiusura di un contratto, basato sull'andamento di un determinato strumento finanziario.

-

Swap: Contratti in cui due parti si scambiano flussi di cassa o altre variabili finanziarie.

Cosa sono e come funzionano i mercati finanziari?

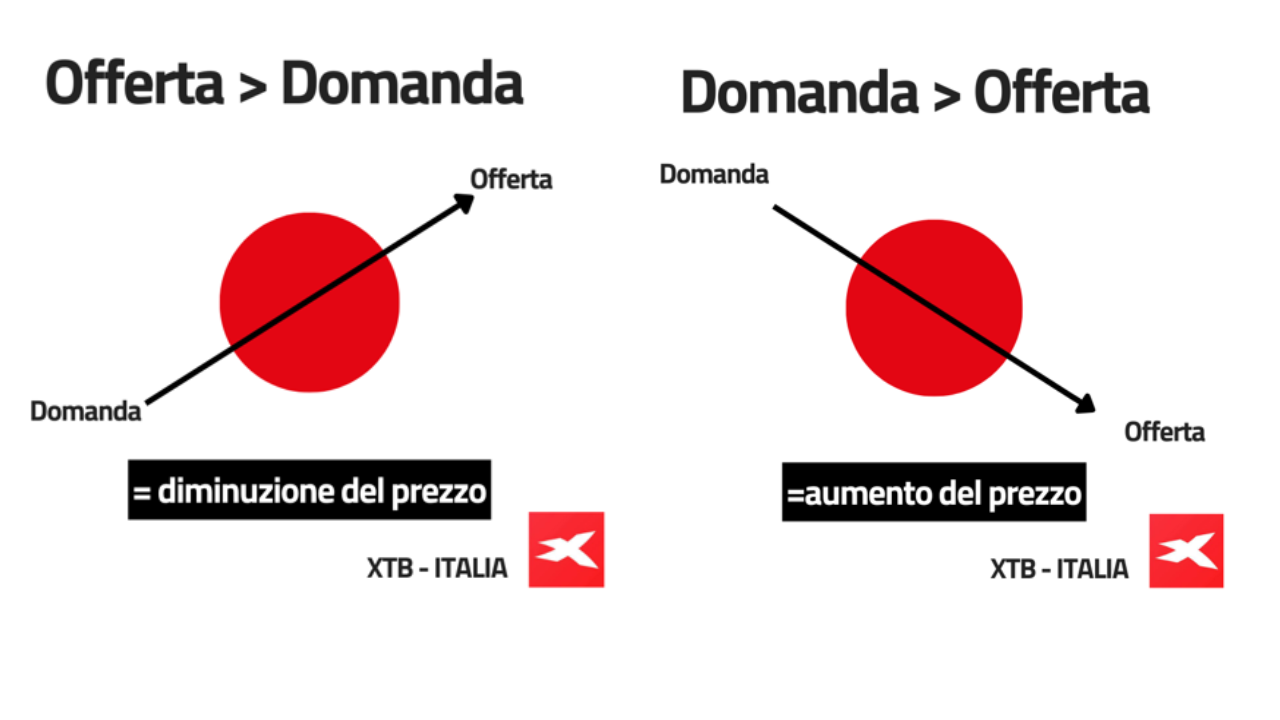

I mercati finanziari sono un luogo di incontro tra acquirenti e venditori di strumenti finanziari, dove i prezzi vengono determinati dall'offerta e dalla domanda, e sono influenzati da una serie di fattori economici, politici e sociali. Nei mercati finanziari il prezzo si crea tra l'incontro tra la domanda (chi vuole comprare) e l’offerta (chi vuole vendere).

Nel mercato finanziario, il prezzo di uno strumento è stabilito dall'interazione tra chi vuole acquistare (domanda) e chi vuole vendere (offerta). Questa dinamica è soggetta a continue variazioni dovute a diversi indicatori macroeconomici, come ad esempio il prodotto interno lordo (PIL), il tasso di occupazione e disoccupazione di un paese, oltre a eventi politici (elezioni, decisioni legislative) e sociali, che possono influenzare la fiducia degli investitori e le prospettive economiche. Quando si partecipa al trading online, è fondamentale tenere conto di tutte queste variabili, poiché possono avere un impatto significativo sull'andamento dei prezzi e, di conseguenza, sulle opportunità di trading disponibili. Una comprensione approfondita di questi fattori permette di fare scelte di investimento più informate e strategiche.

In Italia, esistono tre principali tipologie di mercati finanziari:

-

Mercati regolamenti

I mercati regolamentati sono piattaforme di scambio di strumenti finanziari, come azioni, obbligazioni e derivati, che operano sotto la supervisione di un'autorità di regolamentazione. Questi mercati seguono regole precise e standardizzate che garantiscono la trasparenza, l'equità e l'efficienza nelle operazioni di trading. Un esempio di mercati regolamentati sono le borse valori, come il New York Stock Exchange (NYSE), il London Stock Exchange (LSE) e la Borsa Italiana.

-

Sistemi multilaterali di negoziazione (MTF)

I Sistemi multilaterali di negoziazione (MTF) sono piattaforme di trading che permettono l'incontro tra domanda e offerta di strumenti finanziari. A differenza dei mercati regolamentati, gli MTF sono gestiti da enti privati, come banche o società di investimento, ma sono comunque soggetti a una regolamentazione rigorosa da parte delle autorità competenti.

-

Internalizzatori sistematici

Gli Internalizzatori sistematici (SI) sono operatori di mercato, tipicamente banche o società di investimento, che eseguono internamente gli ordini dei clienti anziché inviarli a mercati regolamentati o sistemi multilaterali di negoziazione (MTF). Questi operatori agiscono come controparte diretta nelle transazioni con i clienti e sono soggetti a una specifica regolamentazione per garantire la trasparenza e l'equità delle operazioni.

Chi opera nei mercati finanziari?

All'interno dei mercati finanziari, operano tre diverse tipologie di soggetti:

- Emittenti: soggetti che emettono strumenti finanziari per il finanziamento delle proprie attività.

- Investitori: soggetti che partecipano al mercato per reperire e effettuare la compravendita di strumenti finanziari.

- Intermediari: soggetti che facilitano l'incontro tra emittenti e investitori, favorendo la trasformazione del risparmio in investimenti produttivi.

Queste tipologie di soggetti svolgono ruoli chiave nei mercati finanziari italiani, contribuendo alla circolazione degli strumenti finanziari e alla trasformazione del risparmio in investimenti produttivi.

Trading e investimenti: la differenza

La differenza tra fare trading e investire si riflette nella strategia temporale e negli obiettivi finanziari sottostanti. Sebbene entrambi coinvolgano l'acquisto e la vendita di asset finanziari, le distinzioni fondamentali si manifestano nella durata della detenzione degli asset e nell'approccio alla realizzazione del profitto.

Trading

- Tempo di detenzione: Concentrato su transazioni a breve termine, con gli operatori che mantengono gli asset per un periodo relativamente breve, spesso da pochi secondi a qualche settimana al massimo.

- Obiettivo Principale: Capitalizzare sulle fluttuazioni di prezzo a breve termine, sfruttando le opportunità di profitto che possono presentarsi rapidamente.

- Approccio: Utilizzo dell'analisi tecnica e altre strategie per identificare tendenze e modelli di mercato, prendendo decisioni rapide e tattiche per massimizzare i profitti nel breve termine.

- Livello di Rischio: Associato a un rischio più elevato rispetto all'investimento a lungo termine a causa delle variabili di mercato imprevedibili.

Investire

- Tempo di detenzione: Implica una visione a medio-lungo termine, con gli investitori che mantengono gli asset per periodi prolungati, che possono estendersi da diversi anni a decenni.

- Obiettivo Principale: Beneficiare degli apprezzamenti di valore nel tempo e dei dividendi generati dalle partecipazioni.

- Approccio: Prendere decisioni basate su analisi fondamentali e sulla valutazione della solidità finanziaria anziché sulle fluttuazioni di breve termine del mercato.

- Livello di Rischio: Mirano a una maggiore stabilità e prevedibilità, basandosi su prospettive di crescita a lungo termine e sulla fiducia nella solidità di un'azienda o di un settore.

Tipi di trading

Esistono diversi tipi di trading, ciascuno con le proprie caratteristiche distintive e approcci unici. I trader hanno l'opportunità di adattare le proprie strategie in base alle preferenze e agli obiettivi attraverso l'uso di diversi stili di trading. Ognuno di questi stili offre un modo unico per approfittare dei movimenti di prezzo e richiede competenze specifiche. Esploriamo i diversi stili di trading nel dettaglio:

- End of Day (EOD) Trading: Uno stile di trading popolare tra coloro che lavorano a tempo pieno, che analizzano i mercati giornalmente o mensilmente e impostano ordini in sospeso per catturare movimenti di prezzo nel momento in cui si verificano, ma non sono davanti allo schermo quando i loro ordini vengono avviati.

- Fondamentale (Macro Trading): Gli operatori utilizzano informazioni fondamentali e/o modelli finanziari per valutare la forza o la debolezza di una Borsa, valuta, mercato o nazione per anticipare il valore di prezzo futuro.

- Trading Intraday: Gli operatori aprono e chiudono un trade nell'arco della stessa giornata, concentrandosi sull'analisi tecnica.

- Trading sulle notizie: I trader di notizie si specializzano negli eventi e operazioni "red news" durante o attorno alla pubblicazione di importanti dati o notizie, sfruttando la volatilità estrema in caso di dati pubblicati a sorpresa.

- Trading di Posizione: Questo tipo di trader mantiene una posizione sul lungo periodo, da settimane fino a mesi e addirittura anni, utilizzando principalmente l'analisi fondamentale.

- Scalping: Una forma di trading intraday in cui i trader mirano a ottenere profitti da cambiamenti di prezzo relativamente piccoli, aprendo e chiudendo un gran numero di operazioni in un giorno di trading.

- Swing Trading: Gli swing trader cercano di catturare l'oscillazione di un grafico nella speranza di cogliere un grosso movimento, mantenendo la posizione per giorni o settimane.

- Trading Tecnico: I trader analizzano, avviano, gestiscono e chiudono i loro trade utilizzando l'Analisi Tecnica su qualsiasi time-frame.

- Trading su Trend: Gli operatori su trend identificano il trend e negoziano nella direzione prevista, concentrandosi sulla gestione delle tendenze a lungo termine.

Come iniziare a fare trading online?

1. Apertura di un conto su una piattaforma di trading online

È essenziale aprire un conto su una piattaforma di trading online affidabile e sicura, considerando i costi, le commissioni e l'offerta di strumenti e risorse a supporto dei trader.

2. Utilizzo di Conti demo

Praticare le strategie di trading su conti demo permette di acquisire familiarità con l'ambiente di trading e di affinare le competenze senza rischiare il capitale reale.

3. Selezione degli asset

Condurre un'analisi approfondita del mercato per selezionare con attenzione gli asset di interesse, comprendere le tendenze di mercato e individuare le opportunità di trading più adatte.

4. Comprensione degli strumenti finanziari

Approfondire la conoscenza degli strumenti finanziari disponibili, come certificati, CFD e opzioni, per comprendere le loro caratteristiche e i rischi associati, e scegliere l'opzione più adatta ai propri obiettivi di investimento.

5. Sviluppo di una strategia di trading

Utilizzare un approccio equilibrato basato sull'analisi tecnica e fondamentale per sviluppare una precisa strategia di trading, integrando l'interpretazione di modelli e tendenze di prezzi passati con una valutazione accurata dei fattori economici e aziendali.

6. Gestione del rischio

Impostare limiti chiari per le potenziali perdite e utilizzare strumenti come stop-loss e take-profit per mitigare i rischi associati al trading.

Seguire questi passaggi consentirà agli investitori di comprendere meglio i mercati finanziari e di eseguire transazioni in modo consapevole.

Trading online: concetti base

Prezzo Bid: È il prezzo al quale un trader è disposto a comprare un'attività finanziaria. È il prezzo che il mercato è disposto a pagare per acquistare l'attività.

Prezzo Ask: È il prezzo al quale un trader è disposto a vendere un'attività finanziaria. È il prezzo per cui il mercato è disposto a vendere l'attività.

Spread: Lo "Spread" è la differenza tra il prezzo Bid e il prezzo Ask. Rappresenta il costo implicito del trading ed è la fonte di profitto per i broker.

Leva finanziaria: La leva finanziaria è la capacità di controllare una grande quantità di attività con una quantità relativamente piccola di capitale. Consente ai trader di amplificare i guadagni, ma aumenta anche il rischio di perdite.

Stop Loss: È un ordine impostato per limitare le perdite. Viene eseguito automaticamente quando il prezzo dell'attività raggiunge un livello specifico, limitando così le perdite.

Target Price: È il prezzo a cui un trader decide di vendere un'attività per realizzare un profitto.

Money management: Il money management si riferisce alla gestione prudente del capitale di trading. Comprende strategie per gestire il rischio e per gestire il capitale in modo da preservare i profitti e limitare le perdite.

Rischi nel trading online

Il trading online, sebbene offra opportunità di profitto, è anche associato a diversi rischi che i trader devono considerare attentamente. Uno dei principali rischi è rappresentato dalle fluttuazioni di prezzo delle attività finanziarie, che possono causare perdite finanziarie significative. Inoltre, l'uso della leva finanziaria amplifica sia i profitti che le perdite, esponendo i trader a rischi considerevoli. La mancanza di una corretta gestione del rischio, insieme a rischi psicologici come decisioni impulsive e cicli di eccessiva fiducia o prudenza, può portare a perdite sostanziali. Inoltre, il trading in marginazione espone i trader ai movimenti di mercato avversi, potenzialmente causando perdite significative. È inoltre importante considerare i rischi di illusione e truffa, poiché alcune offerte di guadagno nel trading online potrebbero rivelarsi ingannevoli o truffaldine. Infine, i trader devono essere consapevoli del rischio di perdita di capitale e delle conseguenze di decisioni impulsive in assenza di una strategia di gestione del rischio. In conclusione, il trading online offre opportunità di profitto, ma è fondamentale comprendere e gestire i rischi associati per operare in modo responsabile e consapevole.

Offerta di XTB : broker globale regolamento

Se sei interessato al trading online, XTB, broker globale regolamentato, offre una vasta gamma di oltre 6400 strumenti finanziari, tra cui coppie valutarie, indici globali, materie prime ed azioni e ETF senza commissioni*. XTB fornisce ai trader una piattaforma di trading ad alta performance e facile da usare, xStation, la quale consente un'efficace esecuzione degli scambi. La piattaforma web proprietaria di XTB offre funzionalità avanzate, strumenti di grafici personalizzabili e capacità di analisi di mercato in tempo reale. XTB è impegnata costantemente nell'offrire contenuti educativi aggiornati e completi. I trader hanno accesso a una varietà di risorse educative, tra cui articoli e guide che coprono ogni area del trading e dell'investimento, corsi video gratuiti e eBook per approfondire concetti specifici. XTB permette l'acquisto di azioni senza *commissioni e offre accesso a più di 350 ETF senza *commissioni.

I nuovi clienti possono guadagnare un interesse fino al 4,2% annuale nei primi 90 giorni dall'apertura del loro conto sui fondi non investiti IN EUR disponibili nel conto XTB.

*Per un volume mensile fino a 100.000 EUR. Alle transazioni superiori a questo limite verrà applicata una commissione dello 0,2% (minimo 10EUR). Può essere applicato un costo di conversione dello 0,5%. Gli strumenti finanziari che offriamo sono rischiosi. Investi in modo responsabile.

Conclusione

In conclusione, il trading online può essere estremamente gratificante per coloro che lo affrontano con la giusta mentalità e preparazione. Il trading online offre un accesso senza precedenti ai mercati globali, una vasta gamma di strumenti finanziari e la flessibilità di operare in qualsiasi momento e da quasi ovunque. Tuttavia, è importante anche riconoscere i rischi coinvolti. La volatilità dei mercati, il potenziale di significative perdite finanziarie e la complessità delle strategie di trading richiedono che i trader abbiano una solida comprensione dei mercati finanziari, strategie efficaci di gestione del rischio e un apprendimento continuo. In definitiva la chiave per un trading online di successo risiede nell'unire conoscenza, strategia e disciplina. Con una pianificazione attenta e un approccio cauto, gli individui possono navigare nelle complessità dei mercati finanziari e potenzialmente raggiungere i loro obiettivi finanziari attraverso il trading online.

FAQ

Nel trading online, gli investitori acquistano e vendono strumenti finanziari come azioni, valute, materie prime e altri asset tramite piattaforme online. L'obiettivo è quello di trarre profitto dalle fluttuazioni dei prezzi degli strumenti finanziari.

Il trading online comporta rischi significativi dovuti alle fluttuazioni di prezzo, alla leva finanziaria, alla mancanza di gestione del rischio e ad altri fattori. È importante comprendere i rischi e operare in modo consapevole.

In genere, chiunque abbia accesso a una connessione Internet e disponga dei fondi necessari può fare trading online. Tuttavia, è importante comprendere i rischi coinvolti e avere una conoscenza approfondita dei mercati finanziari.

Il capitale richiesto per fare trading può variare notevolmente in base al tipo di trading, alla leva finanziaria utilizzata e al rischio individuale. Alcuni broker consentono di iniziare con importi minimi, ma è consigliabile iniziare con una somma che ci si può permettere di perdere.

Cos'è il Trading?

Trading: Fondamenti e Concetti Chiave

Swing Trading: Una strategia dinamica per i trader attivi

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.