Rynki finansowe poruszają się w dużej mierze na podstawie panujących wśród ogółu inwestorów emocji. Ich zmiana od tymczasowej paniki do wszechobecnej euforii powoduje, że ceny aktywów na rynkach ulegają cyklicznym zmianom. Jest to nieodłączna część “mechaniki rynku” ponieważ ludzka psychologia oraz emocje nie ulegają znacznym zmianom na przestrzeni lat. Okresy wzrostów na giełdzie nierzadko doprowadzają do sytuacji, w której większość aktywów jest notowana po znacznie zawyżonych cenach. W takich przypadkach wystarczy względnie niewielkie wydarzenie o negatywnym nacechowaniu, by wywołać krach na giełdzie. Najbardziej spektakularnymi przykładami takich sytuacji jest Wielki Kryzys z końcówki lat .20 ubiegłego wieku, bańka dot-com z wczesnych lat dwutysięcznych, czy krach z 2020 roku wywołany pandemią koronawirusa.

W momentach hossy na rynku inwestorzy przeceniają wartość niektórych spółek i nie doceniają ryzyka. Gdy poczucie niepewności oraz kontrola ryzyka schodzą na drugi plan, wystarczy jedno nieoczekiwane zdarzenie by pokazać inwestorom, że rzeczywistość nie jest taka wspaniała. Nie muszą to być tak zwane “czarne łabędzie” jak w przypadku kryzysu subprime z 2008 roku czy wybuchu pandemii koronawirusa, jednak zazwyczaj właśnie w takich momentach dochodzi do najbardziej dynamicznych ruchów na rynku. Takie sytuacje mogą wywołać recesję w gospodarce, która w efekcie doprowadzi do spadku przychodów i zysków przedsiębiorstw, a to - prędzej czy później - wpłynie na ceny ich akcji. Jaki jest będzie tego efekt? Euforia rynkowa szybko przeradza się w panikę, która doprowadza do znacznych spadków na giełdzie. Taka sytuacja będzie trwać do momentu, w którym większość inwestorów uzna, że aktualna wycena rynkowa większości aktywów jest za niska doprowadzając do ponownych wzrostów na rynku.

Jak inwestować w czasach kryzysu? W tym artykule przyjrzymy się strategiom oraz wskazówkom dotyczącym skutecznych metod inwestowania w czasie recesji. Czy można nauczyć się podejmowania właściwych decyzji i ochrony portfela w okresach burzliwych zmian na rynku? Cóż, dowiedzmy się.

Od strachu do chciwości - jak działa rynek?

Źródło: Adobe Stock Photos

Najprostszą definicją kryzysu finansowego jest gwałtowny spadek wartości aktywów. Kryzysy finansowe najczęściej związane są z niedostatecznym poziomem płynności na rynku, rzadziej niewypłacalnością sektora bankowego. Jednak niezależnie od przyczyny kryzysu - napędzany jest on przede wszystkim emocjami uczestników rynku. Strach to potężny motywator - również dla inwestorów - którzy często w jego wyniku wyprzedają posiadane aktywa, pogłębiając jedynie spadki na rynku.

Pierwotną przyczyną spadków na giełdzie może być np. słabszy odczyt wskaźnika PKB, lub pogarszająca się sytuacja na rynku pracy. Spadek poziomu zatrudnienia o kilka procent łatwo może przerodzić się w kilkunastoprocentowe spadki cen na giełdzie. I odwrotnie - wyższy o kilka punktów procentowych odczyt PKB może zmienić nastawienie rynku i doprowadzić do kilkunasto, lub nawet kilkudziesięcio procentowych wzrostów cen akcji. Warto zdawać sobie sprawę z dwóch kwestii:

- Rynek wycenia przyszłość,

- Uczestnicy rynku mają tendencję do przesady.

Mając powyższe na uwadze nie trudno przyznać rację uznawanego za “ojca inwestowania w wartość” Benjaminowi Grahamowi, który stwierdził niegdyś, że “W krótkim okresie rynek jest maszyną do głosowania. W dłuższej perspektywie jest to maszyna ważąca.” Jednak co tak naprawdę wynika z tych słów?

Jak wykorzystać kryzys na swoją korzyść?

Kryzys sprawia, że inwestorzy stają się pesymistyczni i wyprzedają swoje akcje po coraz niższych cenach. Sytuacja ta jest po myśli inwestorów długoterminowych, których głównym celem jest zakup akcji dobrych spółek, po zaniżonej cenie. W momentach kryzysu i paniki rynkowej duża część inwestorów sprzedaje swoje akcje nie zważając na cenę sprzedaży. W “dobrych momentach” gdy ceny akcji stabilnie rosną - nikt nie chce sprzedawać ich tanio.

Poszukiwanie okazji na rynku z reguły oznacza kupowanie akcji w czasie, gdy nastroje na rynku są bardzo złe, a awersja do ryzyka powszechna. Trzeba jednak wiedzieć, jakie akcje kupować i jak je wyceniać, by zyskać pewność, że rozważane akcje rzeczywiście są tanie. Umiejętność ta sprowadza się do zdolności przeprowadzania analizy fundamentalnej, głębokiego zrozumienia ryzyka, psychologii rynku oraz tego, co Howard Marks nazywa „myśleniem drugiego poziomu”. Co pomaga inwestorom odnajdywać atrakcyjne okazje inwestycyjne?

- Chłodny umysł i umiejętność nieulegania emocjom, takim jak chciwość i strach

- Umiejętność właściwej oceny bieżących nastrojów rynkowych oraz aktualnego etapu cyklu koniunkturalnego

- Właściwe zarządzanie ryzykiem

- Znajomość analizy fundamentalnej

- Wykorzystywanie agresywnych metod inwestycyjnych, gdy jest to uzasadnione (mowa o momentach gdy wzrasta zarówno premia za ryzyko jak i margines bezpieczeństwa).

Panika doprowadza zazwyczaj do dynamicznych i głębokich spadków na rynku, które jednak nie trwają długo. Czas na podjęcie właściwej decyzji inwestycyjnej może być więc ograniczony. Menedżer i współzałożyciel funduszu Oaktree Capital, Howard Marks wyjaśnił, w jaki sposób działają cykle na rynku akcji.

Trzy fazy cyklu na rynku akcji

- Na początku hossy, gdy rynek wychodzi z dołka cenowego tylko nieliczni, myślący inaczej niż wszyscy, inwestorzy kupują akcje, widząc potencjał poprawy nastrojów w przyszłości.

- Ceny akcji powoli zaczynają rosnąć, a coraz więcej inwestorów widzi, że poprawa rzeczywiście ma miejsce.

- W końcowej fazie już wszyscy inwestorzy zgadzają się, że sytuacja uległa poprawie. Na tym etapie cyklu wielu oczekuje, że wzrosty cen akcji będą kontynuowane. Ci którzy kupili najpóźniej akceptują najniższą premię za podejmowane ryzyko (wyceny akcji w tym momencie są już wysokie).

Wniosek?

Inwestorzy reagują na wydarzenia rynkowe przeważnie w sposób ekstremalny, jednak w dłuższym horyzoncie czasowym ceny akcji odzwierciedlają faktyczną sytuację fundamentalną spółek oraz ich perspektywy na przyszłość. W momentach paniki lub euforii na rynku można znaleźć atrakcyjne okazje inwestycyjne, jednak w pierwszej kolejności należy potrafić je zidentyfikować, by później wykorzystać na własną korzyść.

Jednocześnie nie każdy krach giełdowy (okres, w którym ceny drastycznie spadają) przeradza się w kryzys (dłuższy okres, w którym sytuacja powszechnie uznawana jest za złą). I nie każdy kryzys prowadzi do krachu. Pandemia koronawirusa spowodowała ogromny krach w 2020 roku, podczas którego amerykańska giełda straciła procentowo prawie tyle samo, co podczas paniki „Czarnego Poniedziałku” w 1987 roku. Okazało się jednak, że dzięki szczepionkom wirus został stosunkowo szybko opanowany, a szeroko zakrojone programy stymulacyjne wprowadzone przez banki centralne wielu państw uchroniły światową gospodarkę przed kryzysem gospodarczym. Paniczny strach dość szybko zmienił się w niepewność, która po pewnym czasie przerodziła się w euforię. Na pandemii koronawirusa zyskali nie tylko akcjonariusze firm farmaceutycznych, które zarobiły miliardy na szczepionkach, ale również wszyscy ci inwestorzy, którzy w panicznej przecenie całego rynku dostrzegli okazję inwestycyjną.

Jak zyskać na cyklach giełdowych?

Inwestor, który chce zarobić na kryzysie, powinien być optymistą. W momentach paniki i niepewności na rynku wydaje się, że nie ma powodów, by ryzykować pieniądze poprzez zakup akcji. Tymczasem takie sytuacje często są wręcz synonimem okazji. Oczywiście, wspomniany optymizm powinien być w pierwszej kolejności poprzedzony wyborem właściwej spółki o dobrych fundamentach, której akcje w wyniku działania innych inwestorów znalazły się na atrakcyjnych poziomach cenowych. Co więcej, powinien on być również zrównoważony świadomym podejmowaniem ryzyka.

- Peter Lynch, jeden z najwybitniejszych inwestorów XX wieku, wielokrotnie powtarzał, że inwestowanie długoterminowe powinno opierać się na optymistycznym założeniu, że „w końcu, każdego ranka, setki milionów ludzi wstaje z łóżka, myje zęby, kupuje paliwo na stacji i jedzie do pracy lub restauracji z rodziną, aby wydać pieniądze”.

- Spółki giełdowe są odpowiedzialne za prawie każdy produkt lub oprogramowanie używane każdego dnia przez ludzi z całego świata. Od wyszukiwarki Google i systemu Windows przez pastę do zębów Colgate, napoje gazowane Coca-Cola aż po frytki z McDonald's. Niemniej jednak łapanie „spadających noży” w trakcie kryzysu rynkowego może być ryzykowne, zwłaszcza jeśli inwestorzy kupują aktywa kierując się emocjami, co może zakończyć się paniczną sprzedażą i kupnem aktywów na znacznie wyższych poziomach.

Fakt, że akcje są tanie nie gwarantuje, że nie będą one jeszcze tańsze w najbliższej przyszłości lub, że za chwilę ich cena znacząco wzrośnie. Wielu, przesadnie optymistycznie nastawionych inwestorów traci pieniądze podczas krachu na giełdzie, między innymi dlatego, że w końcu rezygnują i nie wierzą już, że kupili aktywa naprawdę tanio. Należy pamiętać, że kupowanie tanich akcji wcale nie musi się opłacić w przyszłości. Nie istnieje jedna, skuteczna metoda, która gwarantowałaby sukces inwestycyjny. Inwestowanie podczas krachów giełdowych nie jest łatwe i może być skierowane przede wszystkim do profesjonalnych inwestorów, którzy mają większą pewność co do wyborów inwestycyjnych.

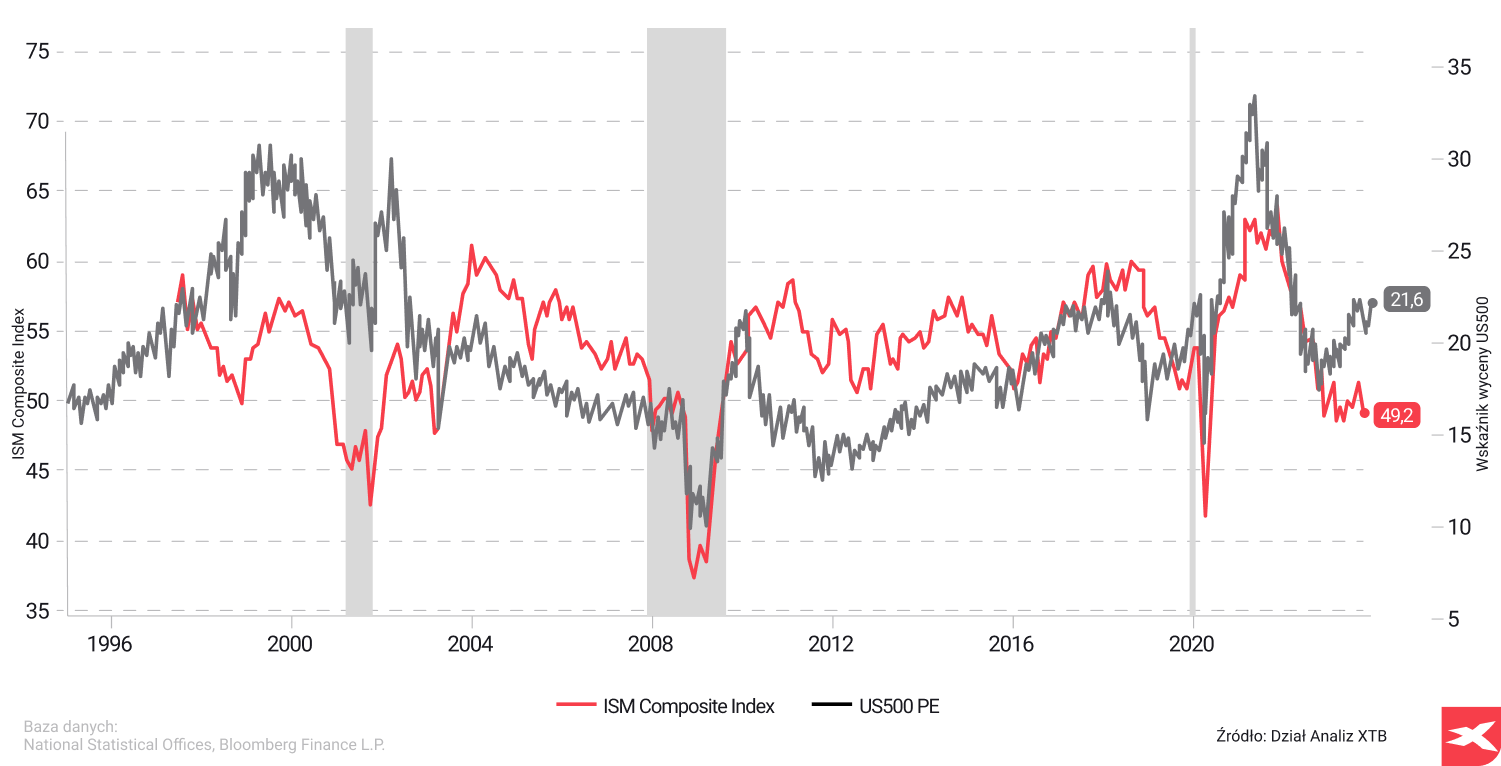

W trakcie recesji, spadek amerykańskiego indeksu ISM Composite korelował ze spadkiem wskaźnika cena/zysk spółek wchodzących w skład indeksu S&P 500. W dłuższym horyzoncie czasowym, rynek akcji potrzebuje ekspansji gospodarczej by wyceny akcji mogły stabilnie rosnąć. Pamiętaj, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Źródło: Dział Analiz XTB

Oznaki kryzysu

Kluczem do zyskownego inwestowania w czasie kryzysu jest wychwycenie oznak zbliżających się problemów. Kryzysy finansowe często są wynikiem kombinacji takich czynników jak podejmowanie nadmiernego ryzyka, zwiększonego poziomu zadłużenia oraz błędów regulacyjnych w systemie finansowym. Uważne śledzenie aktualnej sytuacji gospodarczej może pomóc w ocenie stanu gospodarki oraz potencjału wystąpienia kryzysu oraz jest pomocne w prognozowaniu przyszłych przepływów finansowych przedsiębiorstw. Aby w pełni ocenić prawdopodobieństwo wystąpienia kryzysu, należy dokładnie przeanalizować dane z trzech kluczowych obszarów:

- Sytuacja makroekonomiczna

- Trendy rynkowe

- Sytuacja geopolityczna

Należy mieć jednak na uwadze fakt, że jedną z podstawowych cech krachu jest jego nieprzewidywalność. Nawet najlepsi analitycy i profesjonalni inwestorzy mają z tym problem, dlatego wnioski płynące z analizy powyższych powinno traktować się z pewną dozą niepewności. Nieco inaczej jest w przypadku kryzysu - ze względu na swój charakter, okres ten poprzedzają pewne sygnały ostrzegawcze, do których można jednak zaliczyć np:

- Spadek optymizmu wśród prezesów spółek giełdowych oraz przedsiębiorców

- Wzrost poziomu bezrobocia oraz spadek dynamiki PKB w realiach restrykcyjnej polityki monetarnej prowadzonej przez bank centralny

- Wyraźnie niższe odczyty indeksów PMI oraz ISM kontrastujące z wysokimi wycenami akcji

- Wzrost napięć na arenie międzynarodowej, wysoka zmienność cen ropy naftowej

- Odwrócenie się krzywej rentowności obligacji.

Krzywa rentowności obligacji - wyprzedzający wskaźnik kryzysu?

Źródło: Adobe Stock Photos

Od lat 80-tych ubiegłego wieku, wszystkie z pięciu ostatnich recesji w Stanach Zjednoczonych poprzedzone było odwróceniem krzywej rentowności obligacji. Oczywiście, nie oznacza to, że sytuacja ta powtórzy się w przyszłości, jednak warto zadać sobie pytanie czym tak właściwie jest odwrócenie krzywej rentowności oraz kiedy do niej dochodzi?

Odwrócenie krzywej rentowności ma miejsce, kiedy rentowność 10-letnich obligacji skarbowych okazuje się być niższe niż rentowność krótkoterminowych obligacji dwuletnich. Oznacza to, że stopa zwrotu z inwestycji w długoterminowe, dziesięcioletnie papiery dłużne jest niższa niż w przypadku inwestycji w krótkoterminowe, dwuletnie obligacje Skarbu Państwa. Z punktu widzenia przedsiębiorstw oznacza to z kolei, że zaciąganie krótkoterminowego długu jest droższe niż w przypadku zaciągnięcia długoterminowej pożyczki. W takiej sytuacji firmy odraczają inwestycje ze względu na wyższe koszty. Koszty obsługi zadłużenia rosną, wydatki spadają, bezrobocie rośnie. W efekcie, gospodarka wpada w recesję.

Uwaga: Historycznie rzecz biorąc, recesje w USA rozpoczynały się 18 miesięcy po odwróceniu krzywej rentowności (czasami nawet 2 lata po tym wydarzeniu).

Dane makroekonomiczne <h4>

Śledzenie wskaźników makroekonomicznych, takich jak wzrost PKB, stopa bezrobocia czy poziom inflacji, ma kluczowe znaczenie w próbach identyfikacji zbliżającego się kryzysu. Dane te zapewniają wgląd w kondycję gospodarki i ostrzegają przed możliwym spowolnieniem. Powszechnie uważa się, że spadek dynamiki PKB w dwóch kolejnych kwartałach jest sygnałem, że gospodarka wchodzi w recesję. Już sam ten fakt może negatywnie wpłynąć na nastroje inwestorów.

Przed wystąpieniem Globalnego Kryzysu Finansowegoz lat 2007-2009 dane ekonomiczne, takie jak poziom inwestycji mieszkaniowych oraz zatrudnienie w budownictwie mieszkaniowym, osiągnęły swoje maksima w 2006 r., podczas gdy cała gospodarka USA osiągnęła swój szczyt w grudniu 2007 r. Dokładne śledzenie wskaźników ekonomicznych pozwala inwestorom dostrzec sygnały ostrzegawcze nadchodzącego kryzysu oraz dostosować swoje strategie inwestycyjne w razie potrzeby.

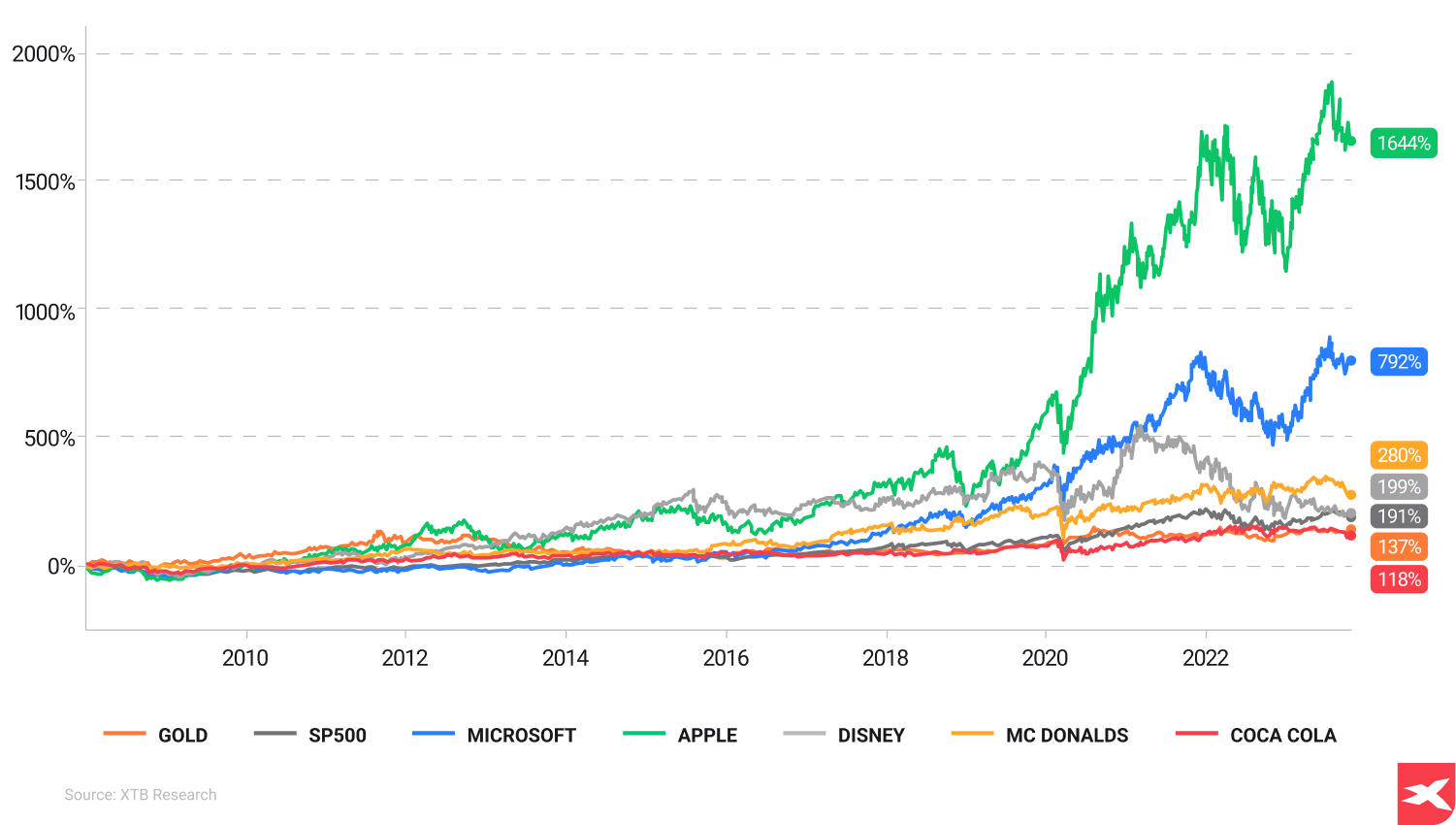

Po krachu na giełdzie w wyniku Globalnego Kryzysu Finansowego, ceny akcji poszczególnych spółek oraz złota ponownie zaczęły rosnąć. Udane wyjście z głębokiego kryzysu doprowadziło do pewnej euforii na rynku, co przedstawione zostało na powyższej grafice. Pamiętaj, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Źródło: Dział Analiz XTB

Trendy rynkowe

Oprócz danych ekonomicznych, kluczowe znaczenie w prognozowaniu potencjalnych kryzysów ma również śledzenie aktualnych trendów rynkowych. Obejmują one wzorce aktywności inwestorów na rynku akcji, wskaźniki ekonomiczne i inne zmienne, które mogą sygnalizować recesję lub spowolnienie gospodarcze. Wspomniane już odwrócenie krzywej dochodowości, w którym długoterminowe stopy procentowe spadają poniżej stóp krótkoterminowych, jest często traktowane jako wskaźnik wyprzedzający kryzysu gospodarczego lub recesji.

Uważne śledzenie trendów rynkowych pozwala na lepszą ocenę prawdopodobieństwa wystąpienia kryzysu i pomaga w podejmowaniu świadomych decyzji inwestycyjnych. Globalne wydarzenia, takie jak niestabilność polityczna czy klęski żywiołowe, również mogą mieć głęboki wpływ na rynki finansowe i wywoływać kryzysy. Oto kilka przykładów kryzysów, które miały swoje źródło w wydarzeniach geopolitycznych:

- Globalny Kryzys Finansowy z 2008 roku

- Europejski kryzys zadłużenia z 2011 roku

- Kryzys finansowy w Rosji z 1998 roku

- Kryzys Azjatycki z 1997 roku

Aby być na bieżąco z globalnymi wydarzeniami, które mogą mieć wpływ na rynki finansowe, inwestorzy powinni śledzić informacje rynkowe publikowane na portalach branżowych lub komentarze analityków dotyczące aktualnych wydarzeń na świecie. Bycie na bieżąco z najnowszymi wiadomościami może być w pewnych momentach przytłaczające, jednak pomaga to w zrozumieniu czynników, które mają bezpośredni wpływ na możliwość wystąpienia kryzysu.

10 aspektów zarządzania w kryzysie

Źródło: Adobe Stock Photos

- Nie reaguj emocjonalnie na dynamiczne zmiany na rynku i staraj się działać zgodnie z zasadami kontroli ryzyka.

- Zaakceptuj fakt, że przyszłość jest właściwie nieprzewidywalna i pozostań czujny, gdy ogół inwestorów postrzega ją w czarnych barwach.

- Akceptuj ryzyko tylko wtedy, gdy uważasz, że premia za jego podjęcie jest wystarczająco wysoka.

- Zastanów się, ile możesz stracić, jeśli sprawy nie pójdą po Twojej myśli. Rynek potrafi zaskoczyć - często w sposób negatywny.

- Pamiętaj, że jeśli chcesz kupić akcje naprawdę tanio - musisz kupować je od bardzo wystraszonych sprzedawców

- Miej odwagę do działania w momentach, gdy pesymizm jest powszechny, a awersja do ryzyka dominuje na rynkach. Pamiętaj jednak, że zazwyczaj istnieje pozornie „dobry powód” ku takiemu zachowaniu - zadaj sobie pytanie, czego tak bardzo boi się rynek?

- Liczba okazji do zakupu dobrych akcji po niskiej cenie w momentach, gdy optymizm wraca na rynek może być ograniczona.

- Inwestorzy mogą się mylić i źle wyceniać nawet najbardziej popularne spółki.

- Nie sugeruj się nadto prasą finansową - nagłówki mają wywoływać emocje i niekoniecznie odzwierciedlają rzeczywistość.

- Pamiętaj, że współpraca i wymiana konstruktywnych wniosków i przemyśleń z innymi inwestorami może Ci pomóc.

Przemyślenia Howarda Marksa z czasów Globalnego Kryzysu Finansowego

Znany inwestor i miliarder, Howard Marks opowiedział kiedyś anegdotę z czasów Globalnego Kryzysu Finansowego, w trakcie którego nastroje inwestorów były wyjątkowo złe. Po upadku banku Lehman Brothers oraz implozji Bear Sterns nawet doświadczeni zarządzający funduszami z Wall Street spodziewali się końca systemu finansowego jaki znamy. Niektórzy twierdzili nawet, że może to być początek końca dla całego Wall Street. W tym samym czasie kierowany przez Marksa fundusz Oaktree wykorzystał swoje ogromne rezerwy gotówkowe rzędu 14 miliardów dolarów do zakupu mocno przecenionych akcji. Dlaczego Marks podjął wówczas właśnie taką decyzję?

- Marks wiedział, że jeśli rzeczywiście jest profesjonalistą, wówczas po prostu musi kupić tanie akcje w tamtym momencie i wykorzystać rezerwy gotówkowe, które Oaktree gromadziło przez lata. Taka okazja do zakupu mogła się już nie powtórzyć, a wiele złych wiadomości znalazło już odzwierciedlenie w cenach aktywów.

- Wraz ze swoimi partnerami, Marks doszedł do wniosku, że tamta sytuacja była niezwykle rzadka, a akcje wielu spółek były sprzedawane poniżej ich wartości księgowej.

- Jeśli Marks miałby się pomylić, wówczas nie miałoby to większego znaczenia, ponieważ “Wall Street miało upaść”. Ale jeśli scenariusz ten by się nie spełnił, wówczas kupując silnie przecenione akcje wykorzystałby sytuację, która zdarza się raz na kilka dziesięcioleci.

- Analitycy zatrudnieni w OakTree nie byli zadowoleni z decyzji Marka i ostrzegali go przed zbyt agresywnym zakupem akcji, ale ten zignorował ich ostrzeżenia, ponieważ nie mówili niczego, co już nie zostało powiedziane wcześniej przez innych ekspertów rynkowych.

Jak inwestować w czasie kryzysu - 10 kluczowych kwestii

Źródło: Adobe Stock Photos

Po omówieniu kwestii rozpoznawania oznak kryzysu, nadszedł czas na zbadanie niektórych skutecznych strategii inwestowania w czasie kryzysu. Wdrożenie przemyślanych strategii inwestycyjnych, takich jak dywersyfikacja, właściwe zarządzanie ryzykiem oraz skupienie się na długoterminowych celach, może pomóc w ochronie portfela inwestycyjnego w czasie kryzysu.

10 kluczowych kwestii

- Nikt nie zna przyszłości, jednak jak pokazuje historia - każdy kryzys z czasem zmienił się w dobre, lub nawet bardzo dobre czasy.

- Potencjał odwrócenia trendu wzrasta, gdy emocje uczestników rynku sięgają zenitu (dotyczy to zarówno panicznej sprzedaży, jak i chciwego kupowania akcji pomimo wysokich cen).

- Nigdy nie wiadomo, kiedy nadejdzie zmiana trendu, jednak tzw. FOMO (Fear Of Missing Out) jest charakterystycznym sygnałem okresu manii (który może jednak trwać dłużej niż się tego spodziewamy).

- Inwestowanie kontrariańskie może nie być odpowiednie dla każdego inwestora. Niektórzy inwestorzy czują się lepiej podążając za trendem i inwestując zgodnie z jego kierunkiem. Jednak również i ta strategia może przynieść zyski - zwłaszcza, gdy inwestor wejdzie w rynek we wczesnej fazie trendu.

- Trudno jest określić kiedy wystąpi minimum na wykresie, jednak wcale nie ma takiej potrzeby. Wystarczy określić, czy aktywa są bardzo tanie lub bardzo drogie.

- Nie jest łatwo inwestować w czasie kryzysu. Jednak odpowiednia analiza oraz skuteczne zarządzanie ryzykiem może pozwolić osiągać w tym okresie wyniki lepsze niż rynek.

- Dane makroekonomiczne są bardzo ważne, ale inwestowanie wyłącznie na ich podstawie może nie być wystarczające.

- Mimo to, warto śledzić kluczowe odczyty makroekonomiczne, aby wiedzieć w którym miejscu cyklu się znajdujemy - jak mówi Howard Marks: „Możesz nie wiedzieć, dokąd zmierzasz, ale musisz wiedzieć, gdzie jesteś”.

- Zdobywanie wiedzy finansowej może pomóc w osiąganiu satysfakcjonujących wyników inwestycyjnych.

- Pamiętaj, że rynki finansowe są ryzykowne i zmienne - nie oczekuj szybkich zysków. Zawsze bądź cierpliwy i bądź przygotowany na straty jakie mogą się pojawić.

Dywersyfikacja

Dywersyfikacja to praktyka polegająca na rozłożeniu inwestycji na różne klasy aktywów, sektory lub regiony w celu zmniejszenia ogólnego poziomu ryzyka. W czasie kryzysu dywersyfikacja staje się koniecznością, ponieważ pomaga ograniczyć ryzyko strat z pojedynczej inwestycji. Dobrze zdywersyfikowany portfel może stanowić siatkę bezpieczeństwa dla naszych środków, pozwalając przetrwać rynkowe spadki.

Aby zbudować zdywersyfikowany portfel, warto rozważyć inwestowanie w akcje spółek z różnych branż - również tych, które są odporne na recesję. Rozkładając swoje inwestycje na różne klasy aktywów i sektory, można stworzyć bardziej odporny portfel, który będzie jeszcze lepiej przygotowany na kryzys. Należy jednak pamiętać, że inwestowanie zawsze wiąże się z ryzykiem, a dywersyfikacja jedynie je minimalizuje.

Zarządzanie ryzykiem

Zarządzanie ryzykiem to kluczowa umiejętność, która powinna zostać opanowana przez każdego inwestora. W czasie kryzysuu, skuteczne zarządzanie ryzykiem staje się niezbędne, ponieważ chroni inwestora przed zbyt dużymi stratami, które mogą wyeliminować go z rynku przed wykorzystaniem okazji jakie niesie ze sobą kryzys. Identyfikując i analizując potencjalne ryzyko oraz korzyści związane z inwestycją, możesz dokonywać świadomych wyborów, które są zgodne z Twoimi celami finansowymi.

Niektóre strategie zarządzania ryzykiem w czasie kryzysu obejmują:

- Techniki zarządzania wielkością pozycji

- Strategie hedgingowe

- Wykorzystywanie zleceń obronnych stop loss

Wdrażając powyższe strategie można ochronić swój kapitał w trakcie kryzysu. Warto mieć jednak na uwadze fakt, że straty są częścią inwestowania i zdarzają się nawet najlepszym. Inwestowanie zawsze wiąże się z ryzykiem i nigdy nie można być całkowicie pewnym wyniku danej inwestycji.

Cele długoterminowe

Utrzymanie długoterminowej perspektywy inwestycyjnej w czasie kryzysu jest ważne. Pozwala ono bowiem na wykorzystanie ożywienia i wzrostu cen akcji poprzez utrzymanie otwartych pozycji. Skupienie się na długoterminowych celach może pomóc uniknąć podejmowania impulsywnych decyzji w oparciu o krótkoterminowe wahania rynkowe, które mogą skutkować stratami.

W trakcie kryzysu kryzysu kluczowym jest zachowanie cierpliwości i odłożenie decyzji inwestycyjnych w czasie, aż do momentu kiedy rynek się ustabilizuje. Trzymając się swojego długoterminowego planu inwestycyjnego i opierając się chęci podejmowania pochopnych decyzji, możesz ograniczyć potencjalne straty oraz zachować swój kapitał na prawdziwą okazję inwestycyjną.

Inwestowanie w czasie kryzysu a klasy aktywów

Oprócz wdrożenia skutecznych strategii zarządzania ryzykiem, kluczowe znaczenie ma również wybór odpowiednich aktywów. Niektóre klasy aktywów, takie jak obligacje, złoto czy akcje defensywne mają tendencję do osiągania dobrych wyników w trakcie kryzysów i okresów niepewności.

W kolejnych akapitach szczegółowo omówimy poszczególne klasy aktywów, skupiając się na ich wynikach podczas kryzysu oraz ich roli w ochronie wartości portfela inwestycyjnego.

Obligacje

Obligacje to rodzaj papierów wartościowych, w którym emitent przyznaje, że jest dłużnikiem właściciela obligacji i zobowiązuje się do zwrotu określonego długu wraz z odsetkami. Obligacje mogą zapewnić stabilny strumień dochodów - również podczas kryzysu - dlatego jest to popularny wybór wielu inwestorów długoterminowych. Do najważniejszych cech obligacji zaliczyć należy:

- Obligacja wypłaca określoną sumę pieniędzy (kupon) w określonym terminie, a w dniu wykupu obligacji, inwestorowi zwracana jest zainwestowana suma

- Wysokość kuponu jest ustalona z góry - inwestor wie ile może zarobić z inwestycji w obligację przed jej zakupem

- Każda obligacja posiada własny termin wykupu - termin, w którym inwestorom zwracany jest kapitał udzielony emitentowi obligacji

- Obligacje to częsty wybór inwestorów o niskiej tolerancji na ryzyko oraz długim horyzoncie czasowym

- W trakcie recesji oraz kryzysów, obligacje często radzą sobie lepiej niż akcje

Obligacje skarbowe, które są emitowane przez rządy poszczególnych państw są uważane za mniej ryzykowne niż emitowane przez przedsiębiorstwa obligacje korporacyjne, co czyni je atrakcyjną opcją dla inwestorów poszukujących stabilności w czasie kryzysu. Obligacje stanowią część portfeli inwestycyjnych banków centralnych oraz innych instytucji finansowych, dla których niskie ryzyko i stabilny strumień dochodów są kluczowymi czynnikami wyboru.

Złoto

Złoto jest metalem szlachetnym, który ze względu na swoją ograniczoną korelację z innymi klasami aktywów oraz swoją historyczną rolę magazynu wartości, często postrzegane jest jako “bezpieczna przystań” dla inwestorów w okresach kryzysu lub niepewności rynkowej. Inwestować w złoto można na wiele sposobów, choć w przypadku zabezpieczenia przed kryzysem popularnym wyborem jest zakup złotych sztabek lub monet. Posiadanie złota w formie fizycznej może jednak rodzić wiele problemów związanych z wyższym kosztem zakupu, czy kosztami magazynowania. Dlatego wielu inwestorów decyduje się na zakup złota poprzez inwestycję w wyspecjalizowany fundusz ETF. Warto zauważyć, że w dłuższej perspektywie złoto może osiągać lepsze wyniki niż akcje i inne aktywa.

Akcje defensywne

Akcje defensywne dotyczą akcji spółek, które są mniej wrażliwe na cykliczne zmiany w gospodarce. Zaliczyć do nich możemy np. akcje spółek z sektora opieki zdrowotnej, podstawowych dóbr konsumpcyjnych, czy akcje przedsiębiorstw użyteczności publicznej, które są zazwyczaj bardziej odporne na spowolnienia gospodarcze. Spółki te dostarczają podstawowe produkty lub usługi, na które popyt utrzymuje się niezależnie od warunków gospodarczych, co czyni je mniej podatnymi na spadek koniunktury w gospodarce. Aby inwestować w akcje defensywne w czasie kryzysu, należy rozważyć alokację części portfela w spółki ze stabilnych, niecyklicznych branż, które mają historię stałego wzrostu zysków i regularnych wypłat dywidend.

Inwestując w akcje defensywne można stworzyć portfel, który będzie bardziej odporny na ewentualne okresy recesji czy kryzysu w gospodarce. Należy jednak pamiętać, że nawet inwestycja w akcje defensywne może zakończyć się stratą w przypadku, gdy inwestorzy będą na tyle spanikowani, że zaczną wyprzedawać wszystko w celu uzyskania wolnej gotówki. Ponadto, w przypadku poprawy koniunktury i powrotu optymizmu na rynek, akcje defensywne mogą osiągać gorsze wyniki niż akcje innych spółek.

4 typowe błędy w trakcie inwestowania

Źródło: Adobe Stock Photos

Zrozumienie błędów popełnionych w przeszłości ma kluczowe znaczenie dla skutecznego inwestowania w kryzysie. Zrozumienie typowych pułapek napotykanych przez inwestorów podczas kryzysów finansowych pozwala uniknąć popełniania podobnych błędów w przyszłości, co powinno przełożyć się na niższe straty oraz lepsze zabezpieczenie swoich inwestycji. W tej sekcji omówimy cztery typowe błędy, które często popełniane są przez mniej doświadczonych inwestorów. Zapoznanie się z nimi oraz unikanie tych błędów w trakcie inwestowania pozwoli skuteczniej radzić sobie z wyzwaniami stawianymi przez rynek oraz w lepszy sposób chronić swój kapitał.

Paniczna sprzedaż

Dynamiczne spadki, nagły zwrot na rynku lub niespodziewane informacje mogą doprowadzić do sytuacji, w której dochodzi do panicznej sprzedaży. Paradoksalnie, chęć szybkiego pozbycia się posiadanych aktywów w reakcji na nieoczekiwane wydarzenia doprowadza do zwiększonej podaży, a w efekcie - dalszego spadku cen. Paniczna sprzedaż jest więc po trosze samospełniającą się przepowiednią, w której im więcej inwestorów ulegnie temu uczuciu, tym niżej znajdzie się rynek. W trakcie kryzysu, kluczowym jest uniknięcie popadania w panikę - nawet w momencie dynamicznych spadków. Warto zawczasu dokładnie przeanalizować sytuację fundamentalną posiadanych aktywów oraz zachować cierpliwość w trakcie spadku, do momentu w którym rynek się ustabilizuje. Opierając się chęci dołączenia do panicznej sprzedaży możemy nie tylko uniknąć potencjalnie głębokich strat, ale również wykorzystać nadarzającą się sytuację do zajęcia długich pozycji po znacznie bardziej atrakcyjnych cenach.

Wyczucie rynku

Market timing, czyli próba przewidzenia i wykorzystania krótkoterminowych ruchów rynkowych, to kolejny częsty błąd popełniany przez inwestorów w czasie kryzysu. Skuteczna realizacja tej strategii jest trudna, ponieważ dokładne przewidzenie ruchów rynkowych w czasie kryzysu jest prawie niemożliwe. Badania wykazały, że inwestowanie w dobrze zdywersyfikowany portfel w perspektywie długoterminowej generalnie przynosi lepsze wyniki niż próba “zakupu dołka” lub “sprzedaży szczytu”. Zamiast próbować wyczucia rynku, skup się na utrzymaniu dobrze zdywersyfikowanego portfela i inwestowaniu w akcje dobrych spółek, w momencie, gdy ich akcje są znacznie przecenione.

Nadmierna koncentracja

Nadmierna koncentracja lub posiadanie znacznej części portfela inwestycyjnego w akcjach jednej spółki, lub w obrębie jednego sektora lub klasy aktywów może zwiększyć ogólne ryzyko portfela i uczynić go bardziej podatnym na zmiany rynkowe. Aby uniknąć nadmiernej koncentracji, konieczne jest zdywersyfikowanie swojego portfela inwestycyjnego poprzez zakup akcji spółek z różnych sektorów i branż, lub inwestycję w różne klasy aktywów. Utrzymując dobrze zdywersyfikowany portfel inwestycyjny, można zmniejszyć ryzyko nieproporcjonalnego wpływu na inwestycje wyników jednej klasy aktywów lub sektora. Może to pomóc w lepszy sposób chronić nasze inwestycje w czasie kryzysu.

Inwestowanie w czasach manii

Inwestowanie zgodnie z trendem jest zazwyczaj dobrą strategią inwestycyjną, jednak w momencie gdy na rynku zaczynają przeważać emocje takie jak chciwość, możemy dojść do wniosku, że znajdujemy się w etapie manii. Kupno przewartościowanych akcji, których cena wciąż rośnie może brzmieć jak dobry pomysł, jednak prowadzi to do zwiększenia ogólnego poziomu ryzyka inwestycji. Zwłaszcza, gdy spółka charakteryzuje się wysokim poziomem zadłużenia oraz niskim poziomem płynności. W momencie wystąpienia kryzysu, lub nawet niewielkiego rozczarowania, na akcjach takiej spółki może dojść do panicznej sprzedaży. Staraj się unikać kupowania akcji wyłącznie dlatego “bo rosną”. Skup się na sytuacji fundamentalnej spółki oraz jej potencjale. Nie zapominaj o zarządzaniu ryzykiem - czasem lepiej jest trzymać się z daleka od rynku i stracić okazję, niż stracić pieniądze. .

Jak wyciągać wnioski z poprzednich kryzysów?

Źródło: Adobe Stock Photos

Znane giełdowe powiedzenie mówi nam, że “historia lubi się powtarzać”. Analiza poprzednich kryzysów może dostarczyć nam przydatnych spostrzeżeń i zapewnić lepszy wgląd w bieżącą sytuację rynkową. Rozumiejąc przyczyny oraz konsekwencje poprzednich kryzysów, możemy w lepszy sposób przygotować się na przyszłe wyzwania oraz odpowiednio reagować na zmieniającą się sytuację rynkową.

Globalny Kryzys Finansowy

Globalny Kryzys Finansowy z 2008 roku był wynikiem kombinacji wielu czynników, takich jak przegrzanie amerykańskiego sektora mieszkaniowego, strat wywołanych przez instrumenty finansowe oparte o kredyty hipoteczne, nadmierne ryzyko czy błędy regulacyjne. Za główną przyczynę wybuchu tego kryzysu uważa się kredyty subprime, które przyczyniły się do upadku banku Lehman Brothers co wywołało z kolei poważne reperkusje w globalnym systemie finansowym. Dzięki zrozumieniu przyczyn i konsekwencji globalnego kryzysu finansowego możemy uzyskać cenny wgląd w czynniki, które przyczyniają się do kryzysów finansowych i podejmować bardziej świadome decyzje inwestycyjne podczas przyszłych kryzysów. Wnioski wyciągnięte z kryzysu obejmują:

- Kluczową rolę analizowania danych fundamentalnych

- Rolę inwestowania w dobrze zarządzane spółki

- Wagę dobrze zdywersyfikowanego portfolio

Kryzys wywołany przez pandemię COVID-19

Wywołana koronawirusem pandemia COVID-19 stanowiła wyjątkowe wyzwanie oraz szansę dla inwestorów, ponieważ spowodowała gwałtowne załamanie rynku, po którym nastąpiło nie mniej gwałtowne ożywienie. Niemałą rolę odegrały w tym przypadku pakiety stymulacyjne wprowadzone przez banki centralne i rządy wielu państw, choć pandemia mocno nadszarpnęła globalnymi łańcuchami dostaw powodując zwiększoną zmienność rynkową. Analizując przebieg pandemii COVID-19 oraz jej wpływ na rynki finansowe możemy w lepszy sposób zrozumieć, jak radzić sobie z podobnymi kryzysami w przyszłości:

- Brak odpowiedniej reakcji na pandemię wpłynął nie tylko na globalne łańcuchy dostaw, ale również na ceny akcji na całym świecie

- Dokonywanie nieprzemyślanych decyzji inwestycyjnych w reakcji na bieżące wydarzenia rzadko kończy się w pozytywny sposób

- Brak wyciągnięcia wniosków z poprzednich kryzysów doprowadził do dłuższego powrotu na ścieżkę stabilnego wzrostu

Lekcje z płynące z NIfty 50 oraz bańki dot-com

Nifty 50 to nieformalna nazwa dla grupy akcji 50 spółek notowanych w latach .60 oraz .70 na Giełdzie Papierów Wartościowych w Nowym Jorku. Swojego czasu, ten swoisty “indeks” był najszybciej zyskującym na wartości portfelem akcji, przez co zyskał on niezwykłą popularność zarówno wśród inwestorów jak i analityków giełdowych. W efekcie, wycena akcji takich spółek jak Kodak, Xerox czy Polaroid była niezwykle wysoka. Po recesji w latach .70 i dynamicznej wyprzedaży na giełdzie, ceny akcji wielu spółek wchodzących w skład Nifty 50 nigdy nie powróciły do swoich rekordowych poziomów. Chlubnymi wyjątkami okazały się jedynie akcje Coca-Coli oraz General Electric.

Z kolei po tym, jak został wynaleziony internet, świat oszalał na punkcie spółek technologicznych oraz możliwości jakie dawał biznes online. Wycena spółek mających cokolwiek wspólnego z internetem dynamicznie rosła, do momentu w którym bańka dot-com urosła do tak potężnych rozmiarów… aż pękła. Spadki na indeksie Nasdaq trwały niemal nieprzerwanie przez trzy lata, a z niezliczonej ilości spółek technologicznych, do łask inwestorów powróciły jedynie nieliczne takie jak Apple, Amazon czy Microsoft. Ostatecznie, w wyniku pęknięcia bańki dot-com, indeks Nasdaq 100 potrzebował aż 15 lat, aby osiągnąć rekordowe poziomu z 2000 roku.

Podsumowując, inwestowanie w czasie kryzysu jest wyzwaniem, które jednak dzięki zrozumieniu wskaźników i danych makroekonomicznych oraz wdrożeniu skutecznych zasad zarządzania ryzykiem, może być zyskownym przedsięwzięciem. O ile nikt nie może zagwarantować pozytywnej stopy zwrotu z inwestycji, tak jednak wczesne rozpoznanie oznak zbliżającego się kryzysu, odpowiednia dywersyfikacja oraz zarządzanie ryzykiem, a także koncentracja na długoterminowych celach inwestycyjnych mogą pomóc inwestorom w przetrwaniu nawet największych zmian na rynku.

FAQ

Inwestowanie w czasie kryzysu może być dobrym pomysłem, pod warunkiem posiadania wystarczających oszczędności i inwestowania w spółki o silnych fundamentach. Niektóre sektory, takie jak opieka zdrowotna i podstawowe dobra konsumpcyjne, mają tendencję do osiągania lepszych wyników niż inne w czasie kryzysu. Inwestowanie w fundusze ETF może również pomóc w zmniejszeniu ogólnego poziomu ryzyka inwestycji poprzez dywersyfikację

Nie istnieje jedna, poprawna odpowiedź na pytanie w co warto inwestować w czasie kryzysu. Niemniej jednak, wielu inwestorów przygotowując się na ewentualne nadejście kryzysu wybiera akcje defensywne lub inwestuje w złoto i inne metale szlachetne. Odpowiednim krokiem w kierunku zabezpieczenia swojego kapitału przed skutkami kryzysu jest odpowiednia dywersyfikacja. Inwestowanie w akcje defensywne, obligacje skarbowe oraz fundusze ETF jest jednym z popularnych metod inwestowania w czasie kryzysu.

W czasie kryzysu przede wszystkim nie należy dać się ponieść emocjom. Paniczna sprzedaż posiadanych akcji może w krótkiej perspektywie uchronić nas przed spadkami, jednak w dłuższym horyzoncie czasowym może doprowadzić do utraty atrakcyjnej okazji inwestycyjnej. W czasie kryzysu warto inwestować w akcje spółek o dobrej kondycji finansowej oraz niskim poziomie zadłużenia.

W czasie kryzysu inwestor powinien skupić się przede wszystkim na akcjach spółek o dobrej kondycji finansowej oraz niskim poziomie zadłużenia. Wartym rozważenia jest również zakup akcji defensywnych, czyli akcji spółek z sektorów niecyklicznych takich jak sektor zdrowia, sektor dóbr konsumpcyjnych czy sektor usług komunalnych. Ze względu na charakter oferowanych dóbr i usług, spółki te w niewielkim stopniu powinny być narażone na negatywne skutki kryzysu.

Inwestowanie z dźwignią

Dywersyfikacja portfela - czy ma znaczenie?

Inwestowanie w ETF na uran - przewodnik inwestora

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.